为何巴菲特认为(被动投资是大多数人的最佳选择)

“有效市场假说(Efficient Markets Hypothesis,EMH)伤害了信奉它的学生和易受骗的投资专家,然而我们却从中获益……在各种形式的竞争中,如金融、智力或体力竞赛,拥有被教导认为努力无用的对手是一种巨大的优势。”

那么,哪种观点是对的?

要使主动投资者有利可图,似乎需要假设过度自信的“愚蠢”主动资金与“聪明”的套利者进行亏损交易。

最终,每个人都必须做出主动的投资决策并承担相应的风险成本。在这个过程中,精明的投资者正伺机而动。

回顾Grossman-Stiglitz悖论,大量持续表现不佳的“傻钱”显得既无必要也不合理,因为即便没有这些人,主动套利交易者也可以做得很好。

这更像是非理性交易者与市场低效理论。

因为被动投资者的增加,会让市场上的“傻瓜”减少,“傻瓜”数量越少,聪明的主动投资者利润就越少。

如果市场上存在过度自信的投资者(即“傻钱”),他们会因为与聪明的投资者(即“套利者”)进行交易而被利用,所以将持续输钱。但这种假设意味着有一类非理性投资者持续存在,这并不合理。

对于大多数策略来说,“傻钱”并非回报的主要驱动力,而“牌桌上的傻瓜”对于大多数长期投资者而言也不是一个有用的类比。

张晓泉为香港中文大学商学院副院长(创新)、决策科学与企业经济学系教授

一个相反的观点有时候被称为“牌桌上的傻瓜”假设,它认为被动投资者的增加对像巴菲特这样的主动投资者而言,理应是不利的。

“低成本指数基金是绝大多数投资者最明智的股票投资。”

巴菲特偶尔也会表达一些看似矛盾的观点。

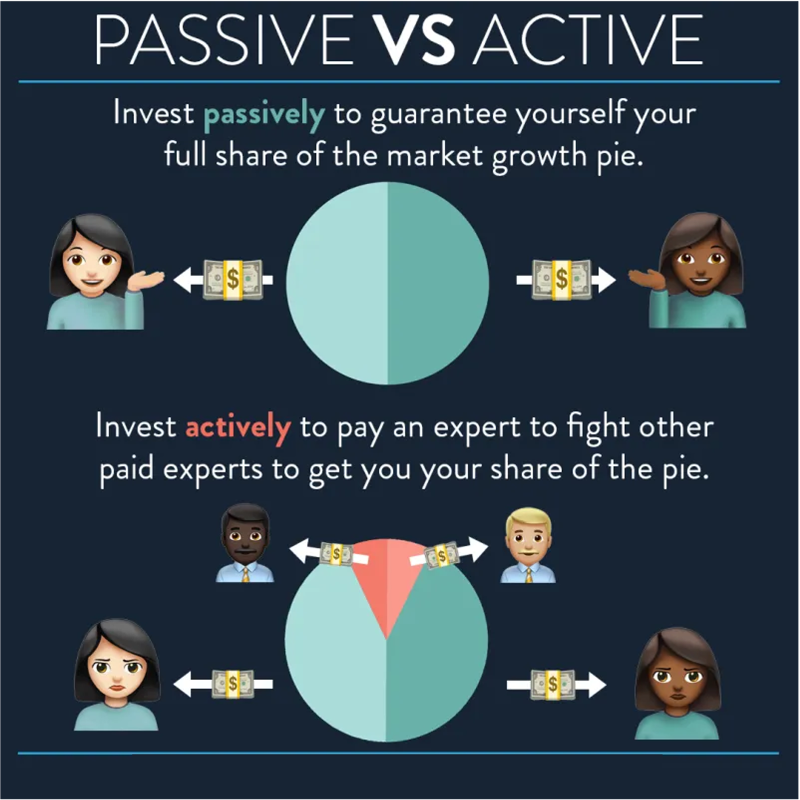

同时,巴菲特建议大多数人避免主动投资,并推荐低成本指数基金。

“若市场总是有效,我将沦为街头乞丐。”

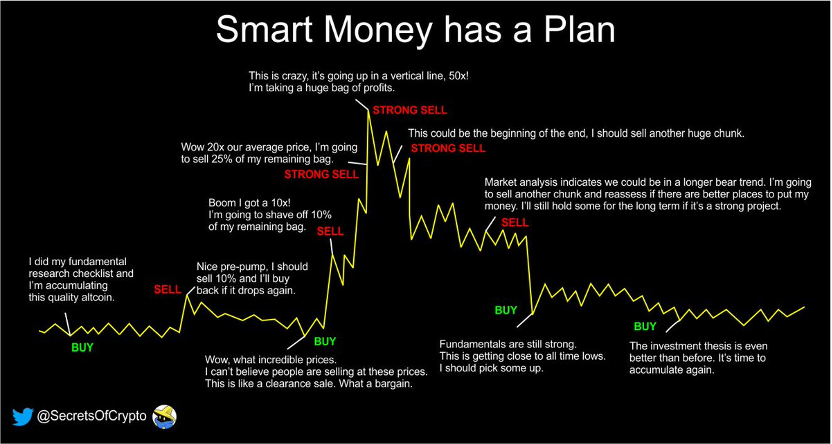

从短期来看,任一时期内始终持有某指数的人被视为被动投资者。但从长期来看,只有始终持有某指数且从不交易的人才是真正的被动投资者。在此期间,其他人或高价买入,或低价抛售。

为何巴菲特认为被动投资是大多数人的最佳选择,却对像他这样的主动投资者来说也是一个“巨大优势”?若被动投资对他人有利,又如何同时对巴菲特有益?

由于利润蛋糕的大小不是一成不变的,当聪明的资金找到适当定价的投资机会时,整个蛋糕就会变得更大;而那些流向劣质企业的傻钱将使蛋糕缩小。

Grossman-Stiglitz悖论认为,市场无法完全高效,因为这需要有人套利以纠正任何错误定价,前提是套利者有利可图。因此,只有当时间、数据服务、研究、合规、办公室租金、管理费用及足够的税后风险调整回报得到补偿,他们才会介入。

“牌桌上的傻瓜”假设之所以误入歧途,是因为投资者争夺的利润蛋糕并非外生的固定规模。

我们先来看一个著名的悖论——Grossman-Stiglitz悖论。

若聪明的投资者和愚蠢的投资者之间存在拉锯战,且一开始双方实力相当,聪明的投资者理应尽可能地欺骗愚蠢的投资者。那么,为何要使价格变得更加有效呢?

投资回报是内生的,它们某种程度上取决于投资者的聪慧程度、资本在经济中的分配情况,以及影响经济和市场的诸多因素。

所以,市场趋向于有限的价格有效均衡。在此情况下,错误定价不会超过套利者有利可图的水平。市场回报则由所有投资者集合取得。

指数投资者通过持有市场组合获得市场回报,非指数投资者总体回报也与市场相当。

因此,“套利”的主动投资者并未赚取超额利润。在扣除成本费用前,他们的回报与市场相当,扣除成本开支后,其表现却不如市场。

论及市场有效性,他曾言:

“我给受托人的建议再简单不过:把10%的现金投入短期政府债券,其余90%放在低成本的标普500指数基金中。我相信,这种策略带来的长期回报,胜过大多数投资者(无论是养老基金、机构还是个人)雇佣高成本管理人员所获得的回报。”

如果投资的目的不是永久性持有,就必须决定何时投资、投资多少、何时卖出以及卖出多少。在足够长的时间线上,成为完全被动投资者的可能性微乎其微。

一旦投资不再是严格的零和游戏,就无需借助“牌桌上的傻瓜”来跑赢市场。足够聪明的资金可以创造自己的“傻瓜”。

该悖论出自前面我们提到的Sanford Grossman和Joseph Stiglitz的著名论文《论信息有效市场的不可能性》(On the Impossibility of Informationally Efficient Markets)。

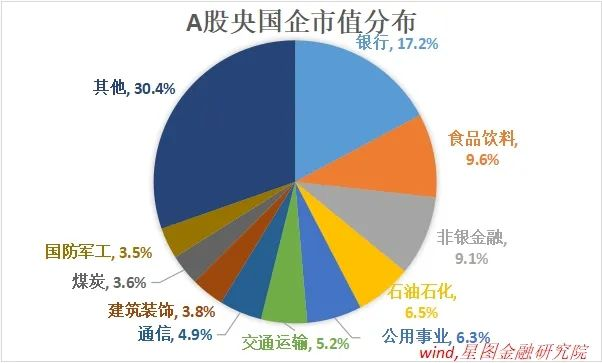

周期拐点趋势下,哪个板块更具投资价值?

大财经2023-05-27 09:47:590000马云真的会干掉银行吗?---银行为什么那么重要?

在多年之前,我们经常需要去银行存钱、取钱或者转账。但随着支付宝、微信和手机银行的兴起,我们进出银行营业厅的机会越来越少,有些人甚至一年都没有去过银行营业厅了。虽然我们现在不必去银行存钱、取钱或转账,但是银行营业厅依然在我们随处可见。那么,银行对我们来说是不是不仅仅只有存钱、取钱那么简单了?或者换个问法,银行为什么还是那么重要呢?大财经2023-05-27 11:06:5200014特斯拉为何狂降16.5万?特斯拉会成为「汽车界的苹果」吗?

2021年新年第一天,特斯拉就给所有"韭菜"们迎头痛击,又开启降价模式。特斯拉SUV车型ModelY性能版狂降16.5万,由53.5万降至36.99万;长续航版降价14.81万,由48.8万降至33.99万!这已不是特斯拉第一次降价了。疯狂降价的背后,特斯拉到底想干什么呢?大财经2023-05-27 09:54:400000三人创业,不知道股权怎么分配?

三个朋友一起创业,各有所长,首先值得肯定的一点是,三位各有所长。其次,三位即将成为老板的朋友,你们的擅长点是什么?技术?管理经验?人脉?抛开这些我们比较关注的硬性指标,还有一个我们常常容易忽略的点——性格。我们来举一个案例——携程四君子1999年到2003年,短短的四年时间,他们四个人就把携程打造为中国OTA领域第一家上市公司。大财经2023-05-27 09:28:490000