中信证券:积极关注上海车展 新能源车产业链需求将迎来修复

智通财经APP获悉,中信证券发布研报称,在新能源汽车补贴退坡大背景下,叠加燃油车价格战影响,2023年一季度新能源汽车销量承压,产业链各环节排产较弱,相关公司经营端受到一定压力,去库存行为显著。当前时点,该行认为行业即将迎来积极信号,4月上海车展新车型发布,有望从供给端刺激新能源汽车消费需求,叠加上游碳酸锂价格下行趋势有望企稳,产业链公司库存水平有望探底,预计排产将在Q2-Q3逐步恢复。当前,产业链各细分板块估值处于历史低分位水平,配置性价比较高。推荐具备行业竞争力的供应链优质龙头企业。

中信证券主要观点如下:

新能源汽车销量受燃油车价格拖累,但正在走出最差时点,上海车展车型看点多。

3月起,燃油车企因部分库存车型无法通过“国6b”标准的RDE测试,被迫大规模降价清库存,使得价格战烈度持续上升。新能源汽车受到燃油车价格战、补贴退坡等因素影响销量承压,但销量已经较1月逐渐回升,正在走出最差时点,3月新能源车销量65.3万辆(同比 25.4%,环比 24.4%),该行测算3月新能源乘用车渗透率31.1%。该行认为随着新能源产品竞争力继续提升,长期市占率稳定提升趋势不改,该行维持2023年新能源乘用车销量870万辆的预测。同时,4月18日,两年一度的上海车展将开幕,重磅车型多,将带来行业高关注度。

锂电排产:产业链去库存加速,排产有望在Q2-Q3逐渐修复。

2023以来,锂电产业核心上游原材料碳酸锂价格快速下跌,根据Wind数据,截至2023年4月14日,电池级碳酸锂价格约19.3万元/吨,较高点的56.8万元/吨下降约66%。碳酸锂价格快速下跌,一定程度上抑制了下游电池及材料厂的采购需求,产业链去库存行为明显。该行认为,随着Q1锂电产业链公司去库存行为的加速,库存水平有望在Q2探底,叠加下游新能源汽车消费需求的恢复,电池及材料端的排产有望在Q2-Q3逐渐得到修复。

估值分析:锂电产业链各细分板块估值处于历史低分位。

该行从动力电池、铁锂正极、三元正极、负极、隔膜、电解液板块各选择一龙头公司为代表,计算公司过去3年的估值水平:用“总市值/当年归母净利润”得到当年PE水平;用“总市值/下一年归母净利润”得到下一年PE水平。

截至2023年4月14日,该行测算得出当前锂电产业链龙头公司估值大多处于近三年0-20%低分位,估值性价比较高;从板块来看,该行测算当前电池板块对应2023/2024年PE分别为21/16x,铁锂正极板块对应2023/2024年PE分别为13/10x,三元正极板块对应2023/2024年PE分别为15/11x;负极板块对应2023/2024年PE分别为13/10x,隔膜板块对应2023/2024年PE分别为15/12x,电解液板块对应2023/2024年PE分别为17/13x,锂电辅材板块对应2023/2024年PE分别为18/13x。

风险因素:

新能源车需求恢复不及预期;2023年中游产能释放,行业竞争加剧,格局恶化的风险;全球工业体系“逆全球化”加剧对公司海外业务拓展带来的负面影响;上游原材料价格快速下降带来存货减值风险;新技术客户验证与产能投放不及预期。

本文源自智通财经网

单颗种植牙价格减半!医保部门展开种植牙价格综合治理,哪些板块有望受益?

近日,多地医保部门发布公告,从今天起(20日)落实口腔种植医疗服务收费、种植体集中带量采购、牙冠竞价挂网“三位一体”的综合治理措施,单颗种植牙的价格降低一半左右。目前,北京、河北、浙江、四川等地已发布公告,4月20日起全面落地种植牙价格综合治理措施。华福证券指出,认为随着4月份全国种植牙调价完成,整体种植量有望迎来快速爆发。建议关注口腔医疗服务相关标的通策医疗、瑞尔集团。0002“贷款上班”事件新进展,监管部门回应员工举报:银行违反贷款“三查”规定,将采取严格监管措施

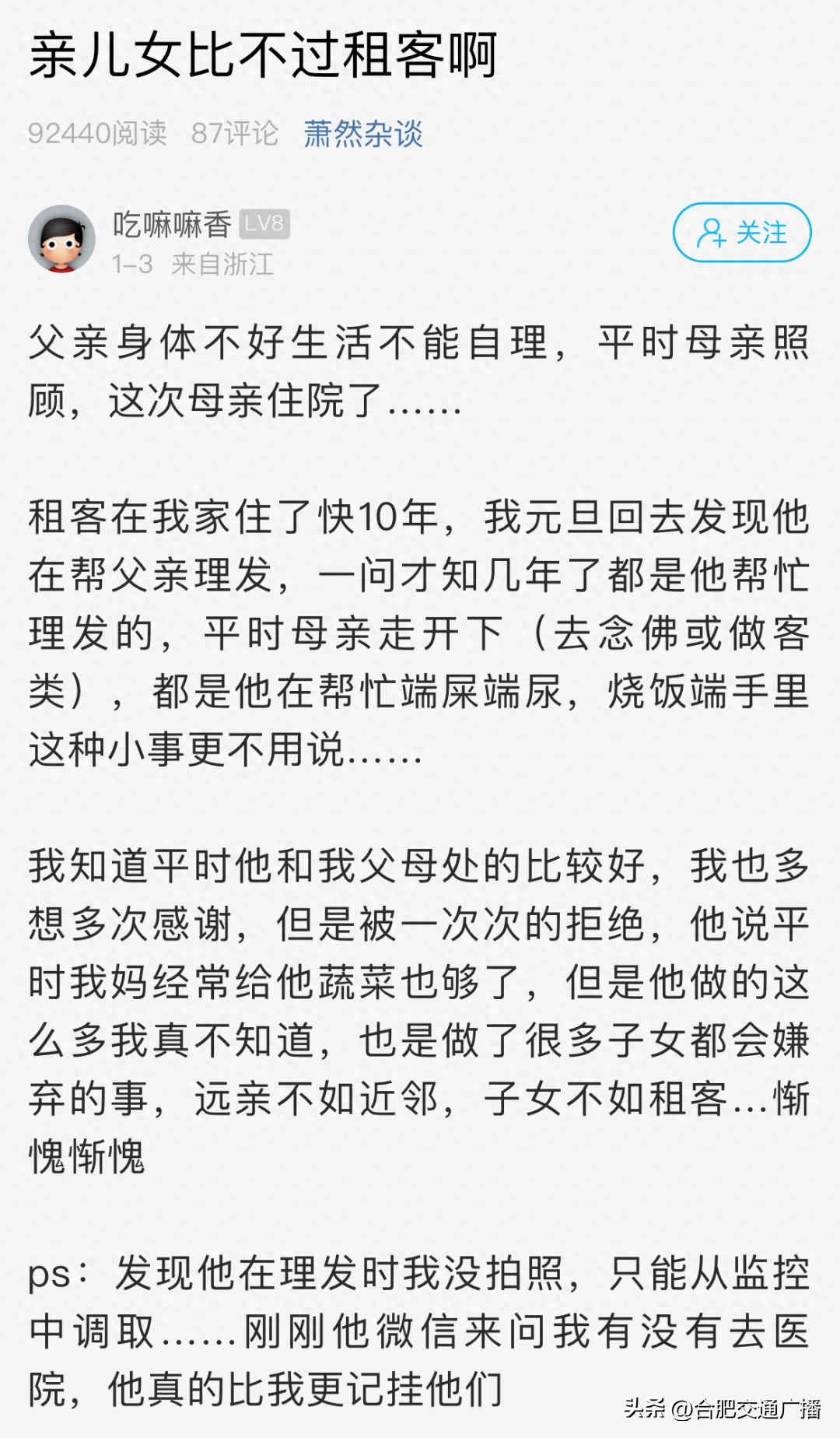

每经记者张宏每经编辑马子卿“贷款上班”事件又有最新进展了。日前,涉及这起事件的郑州育人教育集团7名员工已获得国家金融监督管理总局河南监管局的回复。图片来源:受访者大财经2023-11-15 14:21:430001网友元旦回家,发现租客竟在替自己尽孝快10年

近日,杭州萧山一网友发布了一篇名为“亲儿女比不过租客”的帖子引发网友关注。该网友称,租客在家中住了十年,父亲生活不能自理,最近才知道平时都是这位租客在照顾父亲,洗衣做饭,甚至端屎端尿。楼主说,元旦假期回家时发现租客在帮父亲理发,一问才知道这几年都是如此,平时还会帮助母亲照顾生病的父亲。楼主表示,知道租客和父母处的比较好,但不知道他做了很多,子女都会嫌弃的事,自己有些惭愧。租客在帮父亲理发大财经2024-01-22 11:15:300000国家发改委为什么要大力发展预制菜,这可能就是原因

近几年来,想必大家对预制菜这种餐饮方式已经越来越熟悉了,预制菜就是提前经过加工已经做好的菜品,只需加热就可以直接享用,免去了不少人力劳动环节。预制菜的快速发展也映射出中国生活节奏的加快,以及工业化在食品领域的逐渐渗透。很多人对于预制菜保持怀疑态度,认为流水线产出的食物不及自己亲手烹饪的佳肴,那么国家发改委为何要大力发展预制菜呢?大财经2023-10-25 19:15:4600008开纸和a4纸图片对比 16开纸和a4纸对比

理论上,如果一张纸足够薄,那么它就可以被折叠8次以上,不会有限制。对此,可以简单计算一下。根据纸张的厚度和宽度,在折叠一定次数后,纸的厚度会超过宽度。在这之后,无法再继续折叠,也就达到了极限。大财经2023-03-22 11:32:210000