曾刚(美国中小银行危机远未终结,金融政策教训何在)

目前愈演愈烈的美国银行业风险,需要反思的不仅仅是银行机构,要避免类似风险的再次发生,欧美等国的宏观金融政策与监管层面也需要汲取更多的教训。

(曾刚为上海金融与发展实验室主任)

对比硅谷银行和第一共和银行,其风险生成的逻辑以及风险暴露的驱动因素几乎完全相同。唯一不同的是,硅谷银行持有的债券类资产更多,所以美联储加息所导致的资产减值能被市场更早地关注到,并演变为储户的挤兑。而第一共和银行资产以信贷为主,其价值的实际变化不容易被市场所观察到,加之硅谷银行事件之后,美联储和财政部介入的流动性救助,多少为其争取了一些时间。但市场大势所趋,终究无力回天。

一是货币政策松紧失度。逆周期调控以应对经济波动已成为现代货币政策的主要内容,一个完整的逆周期操作过程包括放松和收紧两个阶段,政策放松的程度、放松所持续的时间、政策转向时点的选择、紧缩的节奏与力度等等,均涉及对度的把握。从疫情以来的操作看,美联储显然存在宽松政策规模过大、时间过长以及紧缩力度过猛等问题,给金融机构和市场参与者所提供的调整时间太短,可对冲风险的手段太少。

事实上,美联储加息从资产端对银行业的冲击不仅限于美国,其他国家(如日本)银行业由于国内贷款需求长期低迷,其持有的证券投资占比很高,且有相当多部门投资于美国债券。也正因为此,硅谷银行破产后,也引发了市场对日本银行业的担心。

第一共和银行的倒闭,是意味着本轮美国银行业动荡告一段落,还是更大危机的序幕?未来还需观察。但在美联储加息背景下,美国中小银行风险还将进一步上升,却是不争的事实。

目前来看,由美联储加息导致的中小银行危机可能还远未终结。尽管市场普遍预期在5月,美联储的此轮加息进程即将宣告结束。但停止加息并不意味着风险的缓解:长期低利率环境下形成的海量金融资产,在利率持续维持在高位的情况下,价值将面临全面的重估,这一过程可能带来的冲击无疑是巨大的。对美联储而言,要缓解风险,不光是停止加息,甚或需要在较短时间内就要进行反向的降息操作。一边是通胀压力居高不下,一边是中小银行风险越演越烈,加息还是降息?将是未来一段时间困扰美联储的两难选择。

为应对存款流失和浮亏资产被迫变卖造成巨额亏损等风险,中小银行不得不利用金融市场资金来替代原来成本极低的存款,以缓解短期流动性压力,其结果就是负债成本显著上升。由于存量资产大都是在低利率环境下形成,收益率整体偏低,负债成本抬升必然会大幅压缩银行的净息差,进而导致部分中小机构陷入经营困境。即使不考虑短期的恐慌性抛售因素,经营困境也足以导致资本市场不断拉低中小银行的估值,增大其资本补充和可持续发展的难度。

美联储报告显示,美国700多家银行由于资产负债表上存在大量浮亏,正面临“重大的安全和偿付能力”风险,而这些银行报告的损失超过了其资本的50%。美联储指出,加息是造成这些美国银行出现亏损的催化剂。

2022年以来,美联储持续加息缩表,货币基金等资产收益率明显走高,且增幅大幅高于银行存款利率,受其影响,截至2023年一季度,美国商业银行存款规模已连续三个季度下降,其中部分存款直接流向了收益率更高的货币市场、基金市场,部分中小银行存款则转移到经营更稳健、风险抵御能力更强的大型银行。根据美联储数据,仅3月份美国商业银行存款就下降3000亿美元以上,接近存款总额的2%,其中约三分之二的下降来自于中小银行。

二是监管规则没有因时而变。次贷危机后的金融监管改革的重点在于抑制影子银行和同业业务,正在实施过程中的巴塞尔协议Ⅲ最终版体现的也是这个导向,并引发了金融机构系统性的业务和资产负债结构的调整。应该说,抑制同业业务的监管政策是正确且有效的,但是不是意味着由同业转到其他类型的资产负债上,风险就一定是低的呢?事实证明,随着银行业务线上化程度的提高(大额存款挤兑变得更容易),以及在持续加息的背景下,存款未必就一定是稳定的;在货币政策大转向的时期,风险权重为零的国债未必就是无风险的(反而可能是高风险的),如此种种,不胜枚举。面对现实中的实质风险变化,监管规则并未做及时调整,反而继续引导着银行与这些看起来“人畜无害”的“灰犀牛”共舞,最后导致系统性的行业踩踏也就丝毫不让人意外了。

三是对银行市场过度竞争的放任。激进加息必然会引发银行之间的存款竞争,在缺乏监管约束的情况下,极容易造成银行业存款的不稳定,进而形成行业风险。对银行这样具有较高风险外溢性的行业,完全的市场竞争并不一定是有效的,维持有序的存款竞争环境,可以避免存款的大规模搬家,并降低硅谷银行类似的负债冲击出现的概率。在实践中,保持对银行存款定价的适当干预,以避免形成过度竞争,是货币当局或监管当局需要承担的一项工作,在持续加息背景下尤其应该如是。

3月以来,美国硅谷银行、签名银行、第一共和银行等相继关闭。这直接导致了其他上市中小银行股价的大幅下跌,再叠加近期以来,美国银行业(特别是中小银行)存款持续流失,市场对美国银行业风险的担忧极速上升。

金融危机真的是危机吗?如何通过金融危机实现财富增长?

2020年,新冠疫情突然爆发,迅速蔓延至全球,全球股市也纷纷出现下跌。美国股市在短短几周之内更是出现四次熔断现象,创造了美股新的历史,就连股神巴菲特也惊呼"活了这么久,从来没见过这种阵势"。疫情之下,全球股市的暴跌,有人说我们离金融危机越来越近了。甚至还有人说,股市的暴跌正是人们对于金融危机的担忧。大财经2023-05-27 10:54:230002特斯拉为何狂降16.5万?特斯拉会成为「汽车界的苹果」吗?

2021年新年第一天,特斯拉就给所有"韭菜"们迎头痛击,又开启降价模式。特斯拉SUV车型ModelY性能版狂降16.5万,由53.5万降至36.99万;长续航版降价14.81万,由48.8万降至33.99万!这已不是特斯拉第一次降价了。疯狂降价的背后,特斯拉到底想干什么呢?大财经2023-05-27 09:54:400000曾刚:美国中小银行危机远未终结,金融政策教训何在?

3月以来,美国硅谷银行、签名银行、第一共和银行等相继关闭。这直接导致了其他上市中小银行股价的大幅下跌,再叠加近期以来,美国银行业(特别是中小银行)存款持续流失,市场对美国银行业风险的担忧极速上升。美联储报告显示,美国700多家银行由于资产负债表上存在大量浮亏,正面临“重大的安全和偿付能力”风险,而这些银行报告的损失超过了其资本的50%。美联储指出,加息是造成这些美国银行出现亏损的催化剂。大财经2023-05-27 09:42:350002中国仓储装备信息化有2万亿投资空间?怎么抓机遇

物流业务、物流技术、物流环境将发生巨大的变化,从而让仓库和仓储业务的重要程度大幅提高。“2016年日本仓储业的设备和信息化投资约占总投资的比例就达44%,我国物流园区的平均比例是9.2%。如果要达到全行业设备和信息化投入44%的标准,还有2万亿左右的投资空间。”大财经2023-05-27 10:44:370001为何巴菲特认为,被动投资是大多数人的最佳选择?

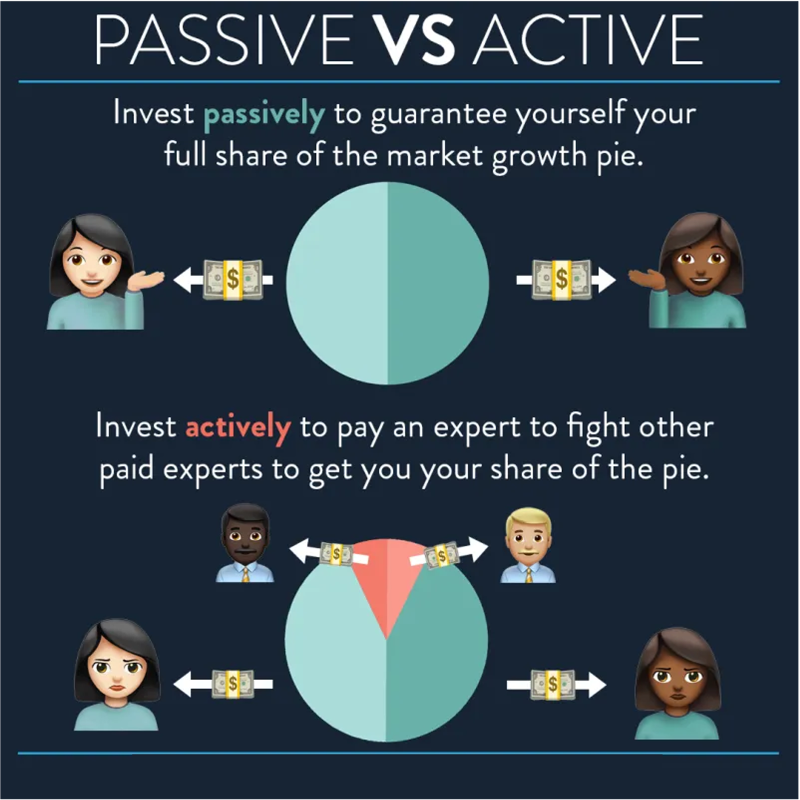

要使主动投资者有利可图,似乎需要假设过度自信的愚蠢主动资金与聪明的套利者进行亏损交易。如果市场上存在过度自信的投资者(即傻钱),他们会因为与聪明的投资者(即套利者)进行交易而被利用,所以将持续输钱。巴菲特偶尔也会表达一些看似矛盾的观点。论及市场有效性,他曾言:“若市场总是有效,我将沦为街头乞丐。”大财经2023-05-27 09:28:470002