气温低至-20℃,电动公交车全部“趴窝”!这家公交公司借燃油车“救场”

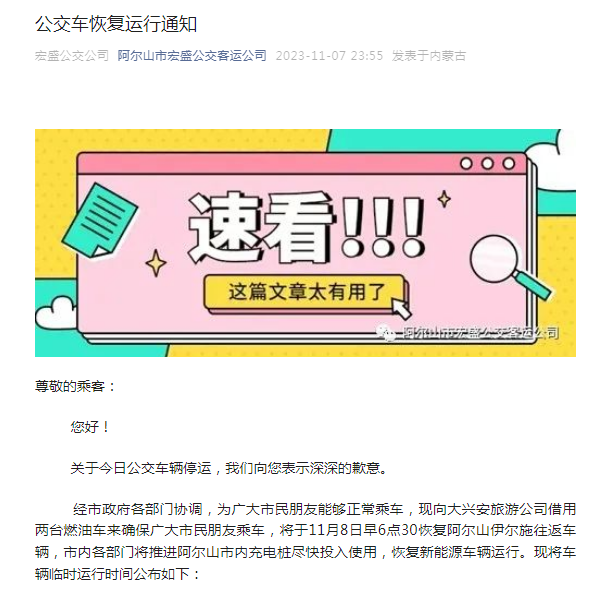

11月7日,内蒙古阿尔山市宏盛公交客运公司发布“公交车停运通知”:因气温骤降,天气转冷,车辆续航里程无法满足现有运营里程,2023年11月7日我公司所有公交车暂停营运,恢复时间另行通知,带来不便敬请谅解。

7日晚,该客运公司又发布“公交车恢复运行通知”:关于今日公交车辆停运,我们向您表示深深的歉意。经市政府各部门协调,为广大市民朋友能够正常乘车,现向大兴安旅游公司借用两台燃油车来确保广大市民朋友乘车,将于11月8日早6点30恢复阿尔山伊尔施往返车辆,市内各部门将推进阿尔山市内充电桩尽快投入使用,恢复新能源车辆运行。

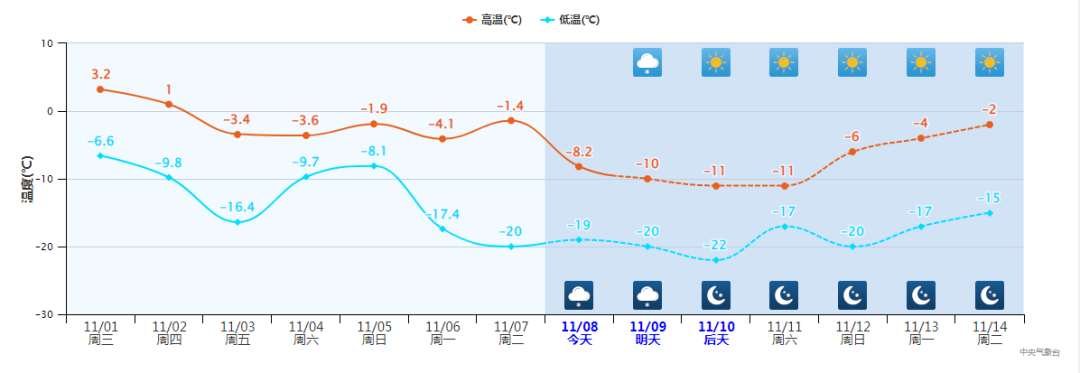

据中央气象台官网,阿尔山8日气温-19℃—— -8.2℃。7日气温是-20℃——-1.4℃。

冬季,许多地区最低气温跌至冰点以下。低温给新能源车辆的动力电池带来影响,车辆续航明显降低。

目前纯电动客车的动力电池主要为锂电池,而锂电池由于其化学性质的限制,环境温度低于(0--5)℃,会导致电池容量下降,行驶时的耗电量比平日增加10%至20%,影响续航。

此外,新能源电动公交车启动与车载设备的开启都需要24V蓄电池的供电,蓄电池亏电会导致车辆无法启动。冬季低温铅酸蓄电池容量下降,仅为适当温度下容量的70%。

今年夏季,河北保定、湖北黄石等地先后爆发的电动公交车停运、夏季不敢开空调的新闻,将新能源公交车推上风口浪尖。

数据显示,2014-2022年我国新能源公交车总量从3.7万辆增至52.9万辆,占比从6.9%增至77.1%,八年累计增长14倍。但与此同时,新能源公交车的发展也爆发出许多新问题。在今年9月7日举行的2023公共交通行业发展研讨会上,交通运输部科学研究院研究员、城市中心智能交通室主任刘向龙表示,公交车是全国交通运输领域率先实现低碳转型的行业,目前,新能源公交车发展需进一步解决三大问题:城市新建充电站土地资源紧缺、配电网扩容受限;暴雨暴雪等极端天气影响车辆服务能力;早期纯电动车开始进入动力电池批量退役期。

今年7月,曾有阿尔山市民通过市政府网站呼吁调整公交线路。阿尔山市交通运输局后回复称,目前阿尔山市宏盛公交公司,共有10台新能源公交车,公交线路共有2条,充电桩2台,已投入运营公交车10台,由于新能源公交车续航里程较短,现有充电桩只能满足已开通公交线路条件,目前暂无能力再增设其它公交线路。

根据阿尔山市政府网站2021年的一篇报道,近几年来,随着该市经济旅游业持续发展,原公交车及线路已经无法满足市民出行和旅游城市功能要求,给百姓日常出行和机关干部通勤造成不便。市政府积极破解难题,在财政资金紧张的情况下,市公交体制改革领导小组启动对原公交线路特许经营权收回工作,同时第一时间委托内蒙古大兴安岭旅游开发有限责任公司成立阿尔山市宏盛公交客运公司。宏盛公司积极响应政府号召,主动承担起公益性公共交通责任,立即投入12辆45座客车,并于2021年2月21日正式投入运营。并开始阿尔山至伊尔施、伊尔施环城、阿尔山市区环城三条运营线路。

资料显示,阿尔山市位于内蒙古自治区兴安盟西北部,横跨大兴安岭西南山麓,现辖四镇四街,第七次全国人口普查显示全市常住人口为32301人,与2010年第六次全国人口普查的68311人相比减少36010人。

编辑|卢祥勇 杜恒峰

校对|何小桃

每日经济新闻综合自都市快报、澎湃新闻

每日经济新闻

普适导航2022年净利4262.08万 同比增加516.49% 销售合同增长且营业成本下降

挖贝网5月4日,普适导航(831330)近日发布2022年年度报告,报告期内公司实现营业收入158,248,500.06元,同比增加25.58%;归属于挂牌公司股东的净利润42,620,751.05元,同比增加516.49%。报告期内经营活动产生的现金流量净额为15,396,598.92元,归属于挂牌公司股东的净资产100,204,531.52元。0000广西梧州:实施限时购房补贴,买新建商品住房可提取公积金付首付

中国质量新闻网讯(顾爱龙)近日,广西梧州市人民政府网站披露,为了更好满足居民刚性和改善性住房需求,进一步促进梧州市房地产市场平稳健康发展,结合实际,印发《梧州市进一步促进房地产市场平稳健康发展若干措施》,实施购房补贴政策。(图源:广西梧州市人民政府网站)大财经2023-12-15 12:57:380000湖北以都市圈带动区域高质量发展(高质量发展调研行)

湖北以都市圈带动区域高质量发展(高质量发展调研行)湖北鄂州市葛店经济技术开发区,湖北芯映光电有限公司10万级无尘车间内一片繁忙景象,数千台自动化机器高速运转生产。一颗颗直径从0.4至2.7毫米不等的LED灯珠陆续下线,经过烘干、真空包装、贴标、发货等流程,供应给武汉光电显示制造企业。0000别上当!保险销售的这些宣传都是违规的

严禁出现“0”费率表述,严禁销售误导,提供显著的在线保全、退保等服务入口......近年来,网红保险“百万医疗保险”、城市定制型商业医疗保险等,带火了短期健康保险业务。然而问题也层出不穷,对此,监管部门近期对各保险公司短期健康险业务进一步加大监管力度。短期健康保险是重要的人身险险种,寿险公司和财产险公司均可经营。经营中存在的问题产品设计不审慎、销售管理薄弱、客户服务不到位等。大财经2023-11-15 15:09:090000