A股“包装之王”:5万块买的民间偏方,在上交所卖了110亿

有一种说法认为,上个世纪90年代是我国广告包装被发挥得最淋漓尽致的年代,彼时很多保健品的包装都令人拍案叫绝,共同谱写了我国保健品最鼎盛的10年。

包装有多绝,从1996年春节联欢晚会的一个小品《打工奇遇》就可窥一斑,赵丽蓉老师的一句“宫廷玉液酒,一百八一杯”,几乎是抓住了所有保健品包装的灵魂。

不过,再好的包装也逃不过时间的检验,大部分都只是昙花一现,终究被雨打风吹去,只有少数佼佼者得以成功上岸。

2001年,我国保健品的疯狂时代已到尾声,胡润在《福布斯》杂志上发表了“2001中国50富豪榜”,上榜的保健品行业富豪只有3人,分别是张思民、朱保国、李金元。

而这三人,至今也还在胡润百富榜上,其中,朱保国的排名尤其显眼,以640亿的身家排在2023胡润百富榜第58位。

当然,如今的朱保国早已告别了保健品,坐拥两家医药上市公司,算得上是中国IVD行业的代表人物之一。

不过,读过朱保国故事的人,都不得不承认,他称得上是那个时代的包装大师。

朱保国出生于河南焦作,1981年考入了地处新乡的河南师范大学学化学,1985年毕业后就在新乡当地的一个化工厂当了技术员,所以,也有说朱保国是新乡人的。

那个年代,像朱保国这样的科班大学可不多,但受限于国企的论资排辈,他短时内很难受到重用,于是一年之后就跳槽到了当地一家叫飞龙的私营化工厂。

当然,并非朱保国主动跳槽的,而是对方老板高薪聘请,他一过去就上任厂长,两年后就升任总经理,可见朱保国是很有能力的。

不过,新乡的舞台毕竟不够大,朱保国一直都想着要到外面去闯一闯,看一看更广阔的世界。

1990年,《关于采取紧急措施做好老中医药专家学术经验继承工作的决定》发布,立刻掀起了一阵寻找祖传秘方、民间偏方的热潮。

也正是在这一背景下,不少源自中医秘方或者偏方的保健品开始大量涌向市场,逐渐开启了一个保健品的黄金时代。

其实,从中医药理来说,中药配方作为保健品还是比较恰当的,所谓治病不如防病,中医讲究调理,这给了保健品很大的发挥空间。

1992年,南巡讲话已经传遍神州大地,朱保国对于南方甚是向往,而与此同时,一个契机也正在向他靠拢。

朱保国一次回家探亲,听自己二婶说起了村里的一个神医,几副中药,就能去掉女性脸上的黄褐斑,让人看起来像年轻了好几岁。

朱保国发现二婶确实看着比以前气色好多了,就抱着好奇之心,自己去拜访了那个神医,最后是花了5万块钱买到了一个能调理女性内分泌、消除脸上黄褐斑的民间偏方。

关于这个方子有很多版本,有说花了9万的,也有说花了3万的,有说是宫廷秘方的,也有说乡村赤脚医生胡乱开的,其实都不重要,几万也就是个概数,神医也就是个由头,重要的是,方子确实有药理依据,也有一定效果。

于是,朱保国的第一次包装开始了,包装对象是投资人,怎么包装的不得而知,但结果是1992年在深圳成功注册了一家中外合资的爱迷尔食品有限公司,注册资本55万美金,一个股东是国企新乡机床厂,持股64%,另一个是外资的香港国丰国际发展有限公司,持股36%。

之所以取名食品公司,朱保国已经做好了战略定位,保健食品可以最大限度地避免消费者拿产品与药品相比,而且食品主打调理,见效慢、时间长,也有利于复购。

另外,有黄褐斑困扰的基本都是已婚女性,还得要取一个特别有针对性、有亲切感的名字,并在女性专属的日子里推出才有爆发力。

于是,1993年的妇女节,太太口服液在深圳隆重上市,上市即火爆,据说深圳的一个销售专柜一天就卖了30万的销售额。

之后则是继续加大营销包装,“活血、祛斑、养颜”等女性最喜欢的词眼频繁出现在各种推广媒介上,再加上魔性广告词:“太太脸上有难,也写在了丈夫脸上”,1994年,太太口服液销售额就超过了3000万,公司名字也改成了“深圳太太保健食品有限公司”。

90年代,央视广告是所有企业都趋之若鹜的地方,挣钱之后的朱保国自然也不会放过,1995年,投了1000万,毛阿敏的代言广告出现在央视,当年就获得了1.6亿的销售额。

口服液一路火爆的同时,朱保国还做了另外一件相当重要的事情,那就是把股权一步步都收到了自家的名下。

不过,1996年,《保健食品管理办法》的颁布和实施成了朱保国的转折点,春江水暖鸭先知,他开始一手口服液,一手谋求医药转型。

转型最快的办法当然是买,1997年,朱保国斥资2.8亿,拿下了深圳第三大制药厂海滨制药厂,并把公司更名为“深圳太太药业”,正式开始变身。

当然,彻底变身是需要时间的,接下来的几年里,占营收最大头的仍然是口服液,甚至还开发出了新的静心口服液,又请来了林志玲做代言。

到2000年,太太药业年营收已经超过6亿,其中80%仍是来源于口服液。

然而,让人更意想不到的是,主营口服液的太太药业却在2001年成功登陆了上交所,还完成了17亿的高额募资。

招股书显示,当年太太药业发行7000万股后总股本2.71亿股,发行价24.8元,对应发行市值67亿。

而IPO当天收盘时,太太药业股价41.8元,对应市值超过110亿,相当于朱保国几万块钱买的偏方,在上交所卖了110亿,堪称A股“包装之王”。

很显然,太太药业的成功IPO无疑是朱保国最成功的包装,而上市了,有钱了,医药变身之路也就得以提速了。

2002年,朱保国收购了港资的健康药业,之后把太太药业更名为健康元,紧接着,2003-2005年,朱保国花了2年多的时间又拿下了全国知名药企丽珠集团,从而实现了华丽转身,直到现在。

2022年报显示,健康元营收171亿,丽珠集团营收126亿,朱保国已经是300亿级规模的制药人了。

张海峰,有新职

内蒙古能源集团有限公司董事会一届二十四次会议成功召开,张海峰同志当选董事长。内蒙古能源集团微信公众号消息,11月10日,集团公司董事会一届二十四次会议召开。会议通报了股东会决定,选举了集团公司董事长,张海峰同志全票当选,并担任法定代表人职务。会议通报了书面审议议案情况,审议了乌兰布和沙漠东北部新能源基地先导工程、磴口县光储生态治理等重大项目投资议案。大财经2023-11-14 12:06:030001普通人的生活困境:收入与生活成本的博弈

在这个繁华的社会里,每个人都在为生活奔波。然而,对于大多数普通人来说,生活的不容易并非只是一句空洞的话语,而是实实在在的压力和挑战。这些压力和挑战,主要来自于高房价和房贷、教育成本、收入状况、老龄化人口和养老负担、医疗支出以及日常开销等方面。大财经2023-12-04 14:52:250000湖北警方告破特大假机油案,销售金额近1亿

近日,湖北十堰警方宣布破获了一起涉案价值超过5000万元的特大假冒注册商标案件。据警方公布的信息,这个制假售假团伙在河南、河北、湖北等地设立了假工厂,购买了生产设备、制假原料,并招募工人大量生产低劣的润滑油注册商标桶材外包装。他们灌装后,通过淘宝网店进行销售,采取物流发货、线上支付等方式向湖北、河南、安徽、浙江等20余个省、市、自治区批发销售,销售金额近1亿元。大财经2023-12-04 13:33:230000大理财时代的那些小细节

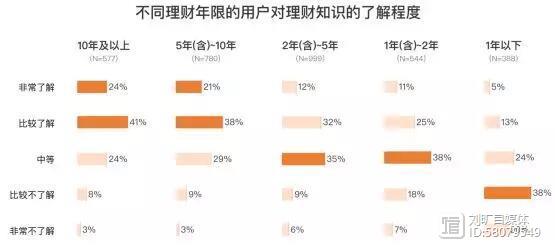

数字化金融时代的到来,让投资理财进入了一个蓬勃发展的时期。理财产品琳琅满目,风险收益却各不相同。在互联网理财平台上亏损被骗的用户不少,尤其是此前众多P2P爆雷事件。不过,正所谓吃一堑,长一智,用户对理财投资也变得更加理智。不过要守住用户的心,银行还需要了解当下用户的需求和态度,结合自身优势,提供更优质的服务才行。大财经2023-07-25 20:11:260000