天然铀行业研究报告:十年一遇的天然铀行业大周期

(报告出品方/作者:华鑫证券,傅鸿浩、杜飞)

铀主要用于核电站燃料,以天然铀U3O8形式出售

铀的主要下游应用为核电站燃料消耗。据加拿大政府网站(GC)资料,铀主要用于生产核电站的燃料占比占总需求量 99%以上,低于1%的其他用途包括生产医用同位素和研究反应堆燃料。据世界核能协会(WNA),铀已经成为世界 上最重要的能源矿物之一,铀下游应用几乎完全用于发电,小部分用于生产医用同位素和海军推进。铀是一种天然存 在的元素,在地壳中的平均品位为百万分之2.8,地质储量较金、银及汞更丰富,与锡相近,但略低于钴、铅及钼, 海洋中虽也存在大量的铀,但浓度极低。

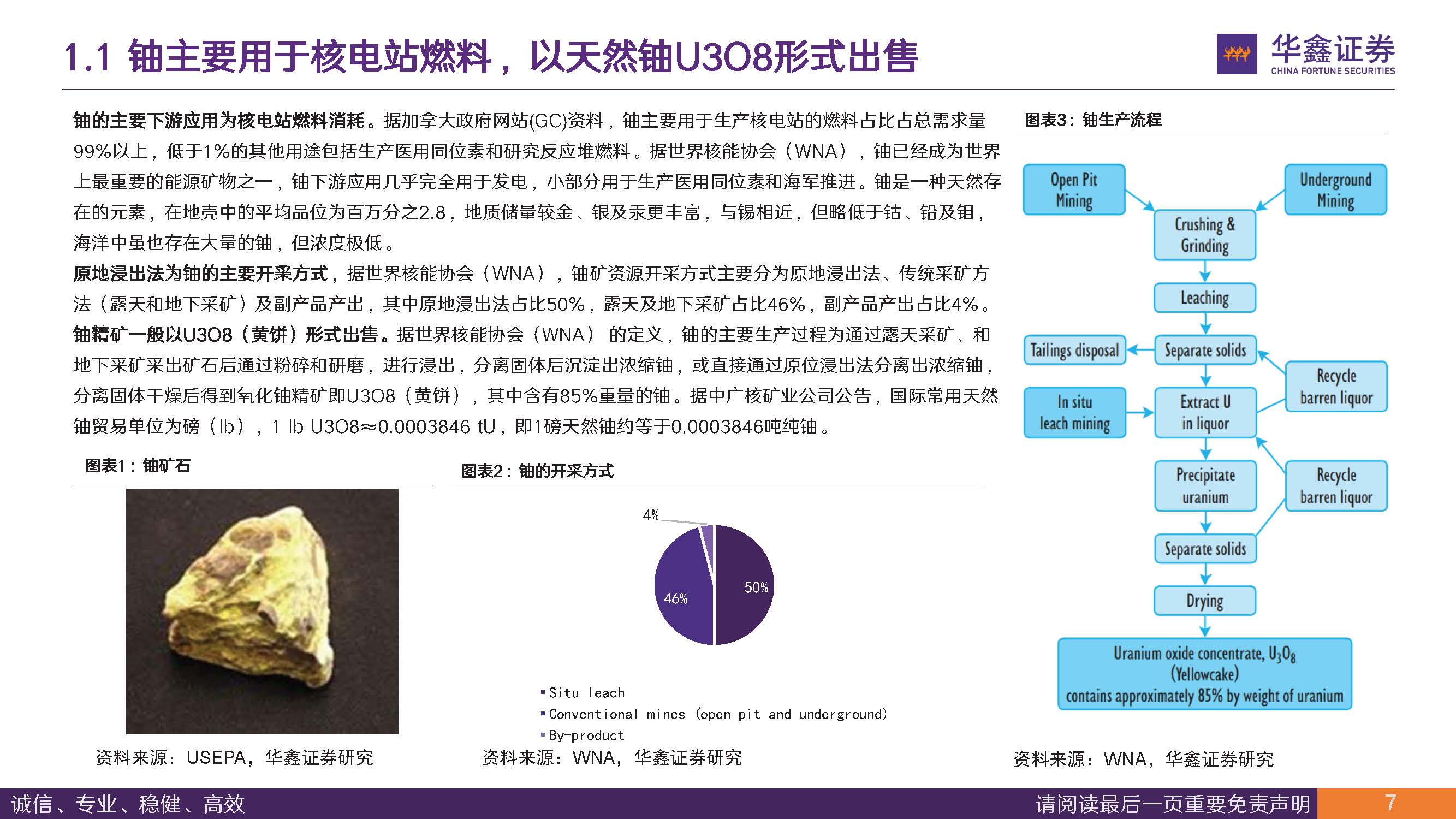

原地浸出法为铀的主要开采方式,据世界核能协会(WNA),铀矿资源开采方式主要分为原地浸出法、传统采矿方 法(露天和地下采矿)及副产品产出,其中原地浸出法占比50%,露天及地下采矿占比46%,副产品产出占比4%。 铀精矿一般以U3O8(黄饼)形式出售。据世界核能协会(WNA) 的定义,铀的主要生产过程为通过露天采矿、和 地下采矿采出矿石后通过粉碎和研磨,进行浸出,分离固体后沉淀出浓缩铀,或直接通过原位浸出法分离出浓缩铀, 分离固体干燥后得到氧化铀精矿即U3O8(黄饼),其中含有85%重量的铀。据中广核矿业公司公告,国际常用天然 铀贸易单位为磅(lb),1 lb U3O8≈0.0003846 tU,即1磅天然铀约等于0.0003846吨纯铀。

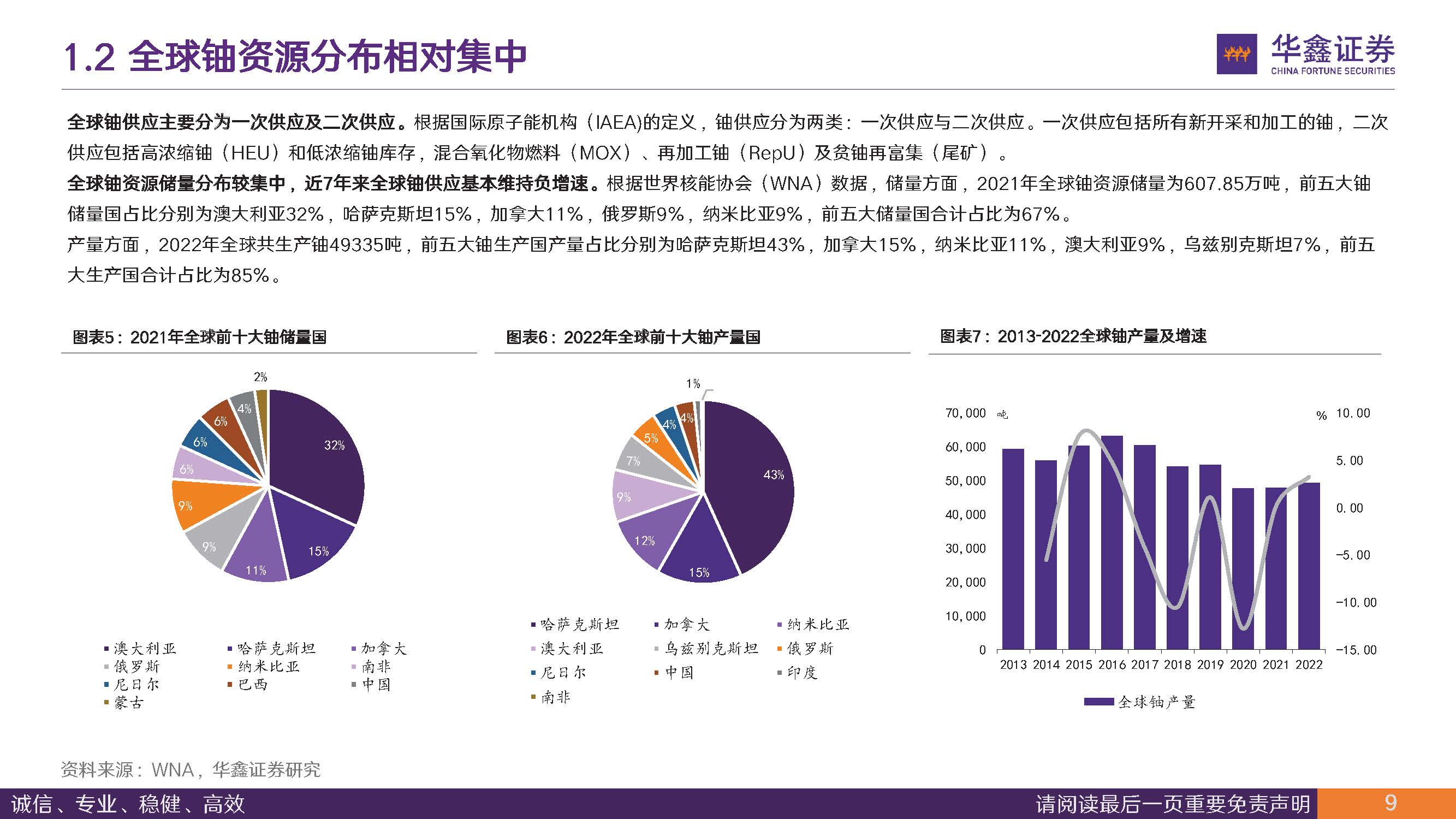

全球铀资源分布相对集中

全球15个国家拥有全球铀资源量的95%,剩余5%分布于另外24个国家。据核能机构(NEA)与国际原子能机构(IAEA)联合发布的《Uranium 2022: Resources, Production and Demand》报告显示,其中铀资源储量前三大国家分别为澳大利亚、哈萨克斯坦、加拿大,澳大利亚铀资源量占比达28%,哈萨克斯坦铀资源占比 达13%,加拿大为10%。

Cameco:Cigar Lake Q2、Q3遭遇影响,下调23产量预期

Cigar Lake项目:据Cameco公司公告, Cameco持有Cigar Lake铀矿54.5%的权益,其余由Orano持有,矿山采用喷射钻孔法进行地下开采,矿山U3O8平均品位高 达17.21%,为世界平均品位的100倍,是世界上品位最高的铀矿。矿山储量为0.844亿磅天然铀(32460吨铀) ,矿山寿命可开采至2031年。 喷射钻孔法可有效提高Cigar Lake的采矿效率与安全性。首先将冷却至-40摄氏度的盐水通过管道输送至地下矿床,盐水通过大型管道循环,在大约一年内冻结周围的 岩石。准备好后,采矿机在冻结的岩石中钻孔,形成生产隧道,喷射钻孔系统进入该隧道,并在矿体中钻出一个导向孔,再将射流钻孔喷嘴插入导向孔中,系统开始使 用高压水射流在岩石中钻孔,将松散矿石冲入导向孔。经过一系列的处理,矿石最后以浆液的形式被泵送至地表。

Kazatomprom:规划2023-2025产量为2.1、2.53、3.1万吨

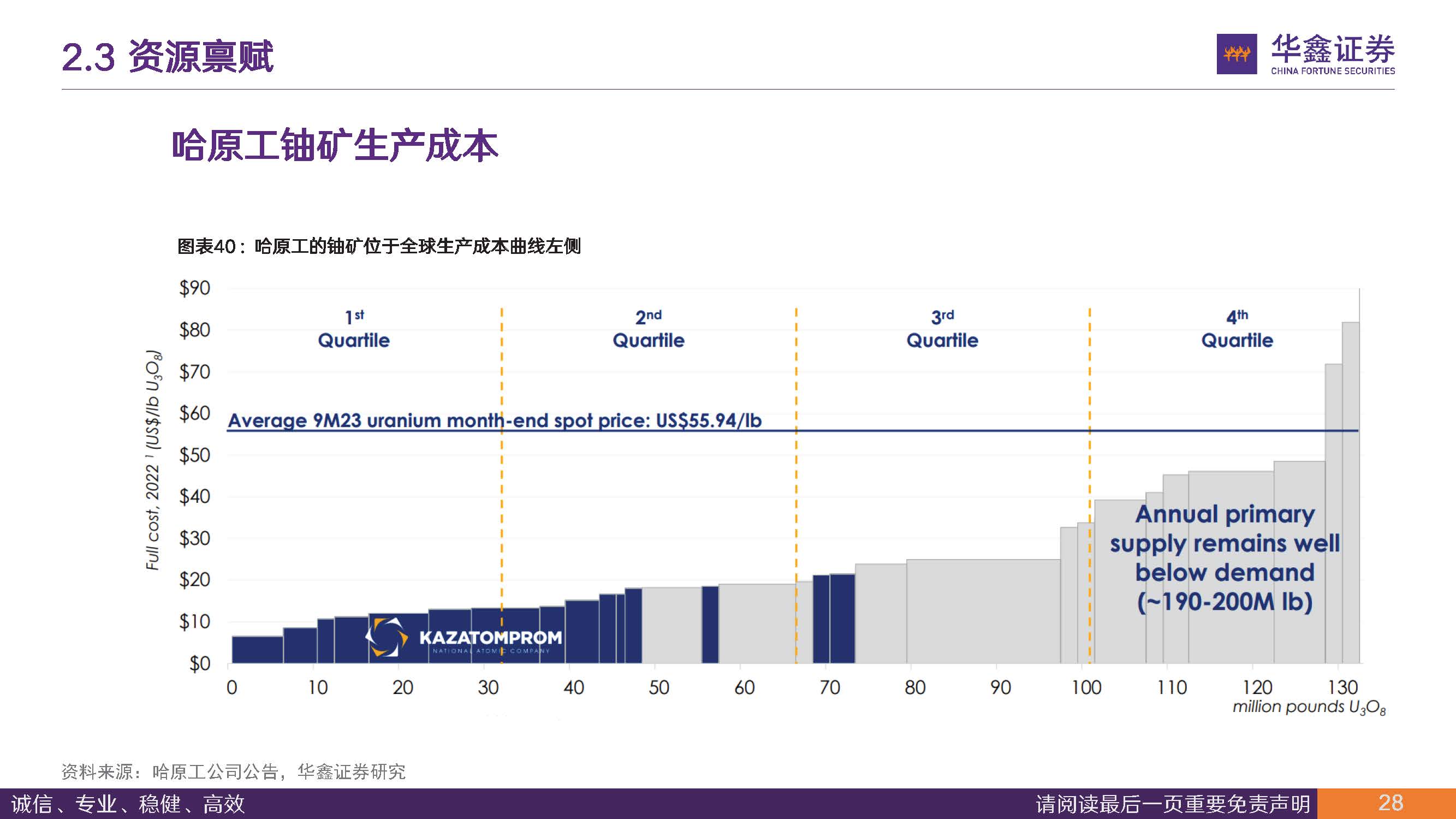

Kazatomprom (哈原工):全球最大铀生产商。据Kazatomprom公司公告,哈萨克斯坦是世界上最大、低成本的铀生产国。作为哈萨克斯坦国家原子能公司, Kazatomprom拥有哈萨克斯坦所有铀矿的优先开采权,Kazatomprom在天然铀的销售方面处于领先地位,是世界上最大、低成本的天然铀生产商和销售商。 Kazatomprom的竞争优势不仅得益于独家使用原位回收(ISR)采矿方法,该方法结构成本优势较大,拥有矿山包括哈萨克斯坦26个矿床的14项铀矿资产,能够在相 对较少的资本投资下大幅扩大其资源基础。据Kazatomprom公告,截至2022年12月31日,公司拥铀资源储量总计为58.88万吨铀,权益储量为31.29万吨铀。 Kazatomprom规划2023-2025年产量分别为2.1、2.53、3.1万吨铀。2022年公司铀产量占比全球的22%,据Kazatomprom公司公告,公司考虑到矿山开发和生产 限制,预计2024年的产量将比2023年的计划范围增加约2000至3000吨铀,到2025年铀产量预计在30500至31500吨铀之间,2024年至2025年的产量同比增长幅 度较大的原因为签订的中长单供货量较大。

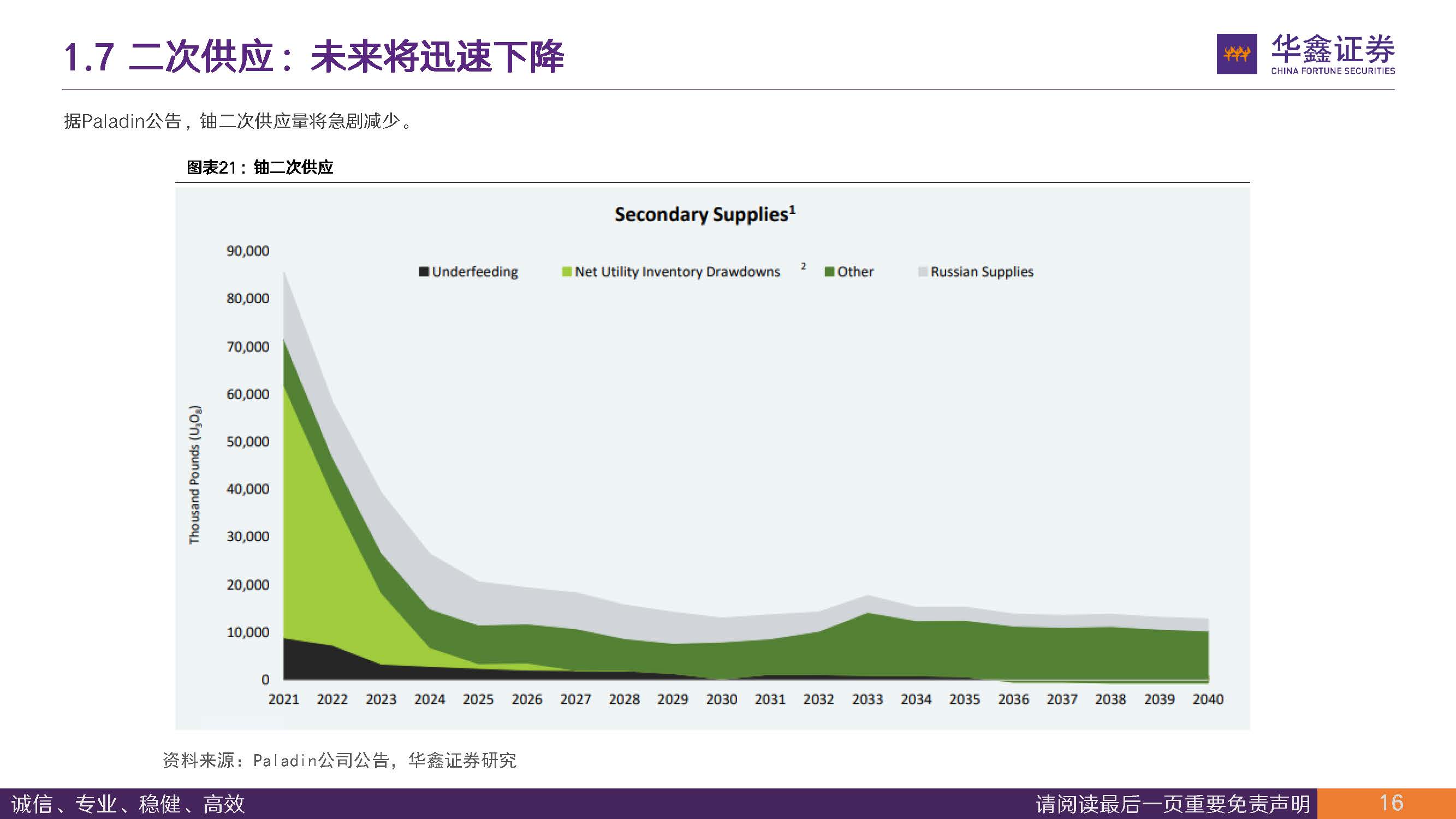

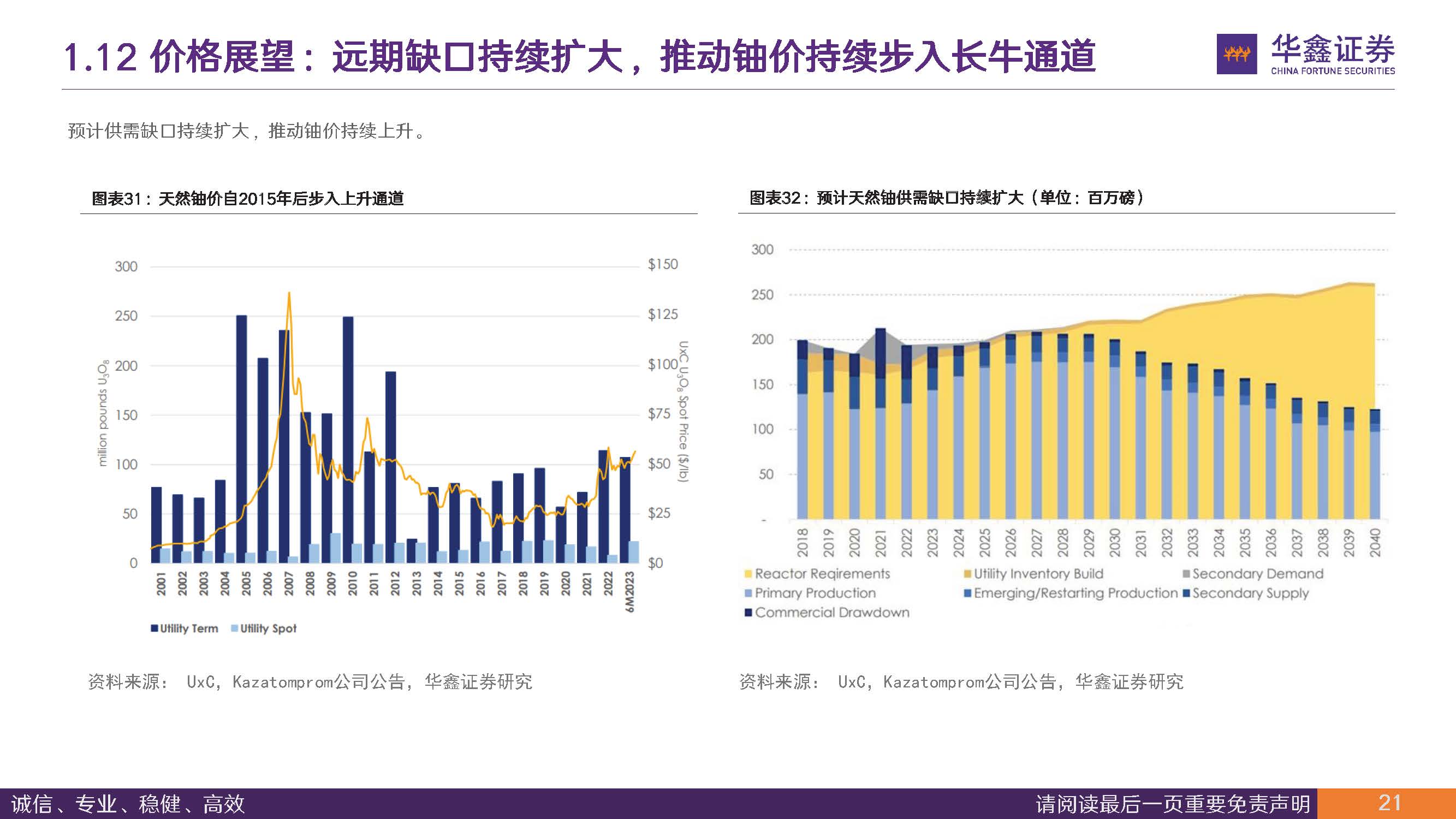

铀矿增量:一次供应主要于2024、2025年投放产能

铀增量项目有限,整体全球增量增速缓慢。据核能机构(NEA)发布的《Uranium 2022: Resources, Production and Demand》,2023-2026投产项目基本集中 于2024、2025年,产能投放主要集中于巴西、印度、哈萨克斯坦地区,2024年产能合计投放2210吨,2025年合计将投放3900吨。此外,由于我们盘点的全球主要 铀矿项目2023年基本均下调了产量预期,部分项目2024年才开始复产放量,即Cameco的Cigar Lake、Key Lake项目由于设施维护等原因下调2023年的产量预期, Kazatomprom2024年生产计划提升,Paladin计划于2024年一季度恢复生产Langer Heinrich项目。因此我们认为2023年全球产量整体较低,2024年之后逐步有所 缓慢恢复。

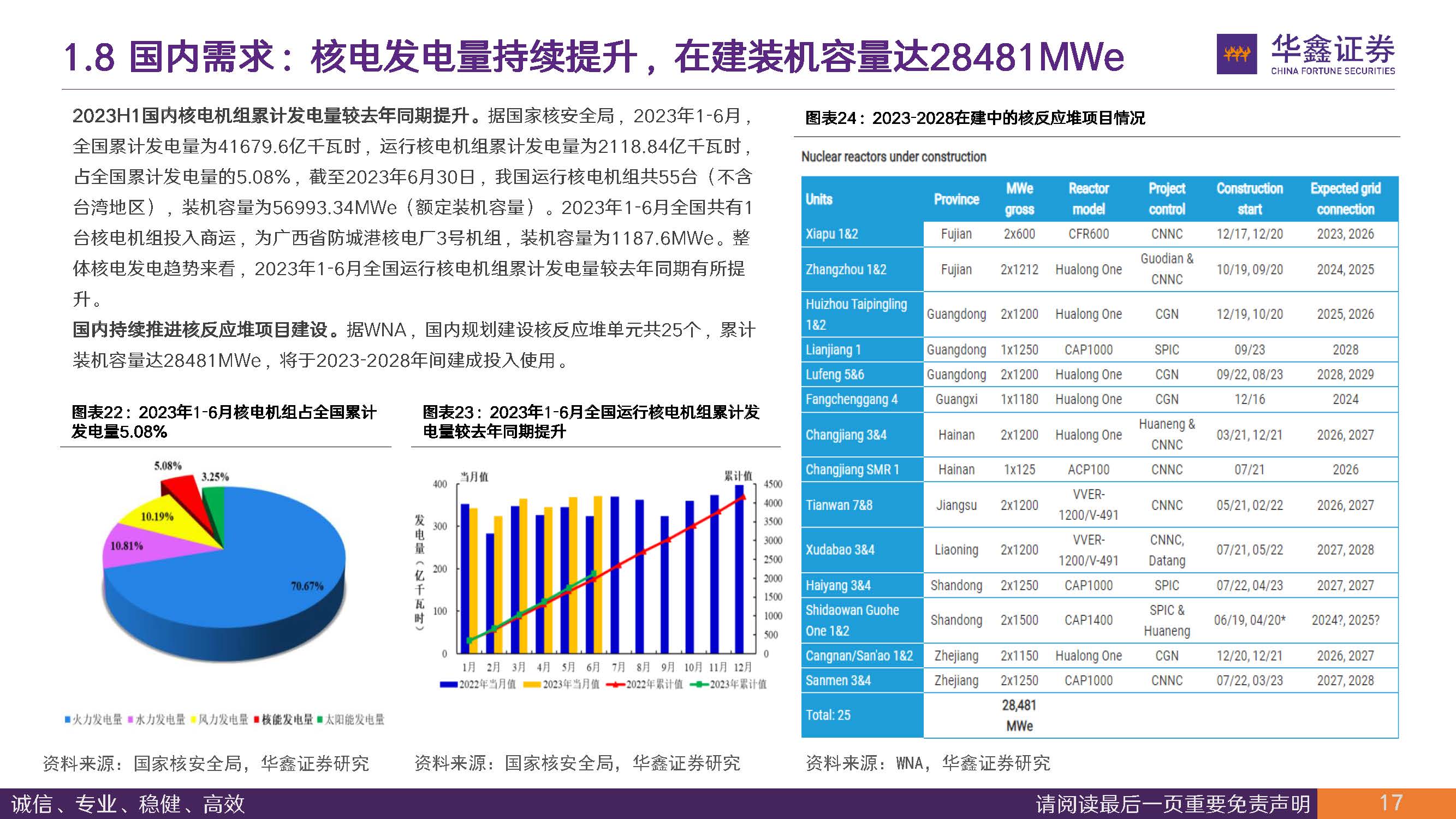

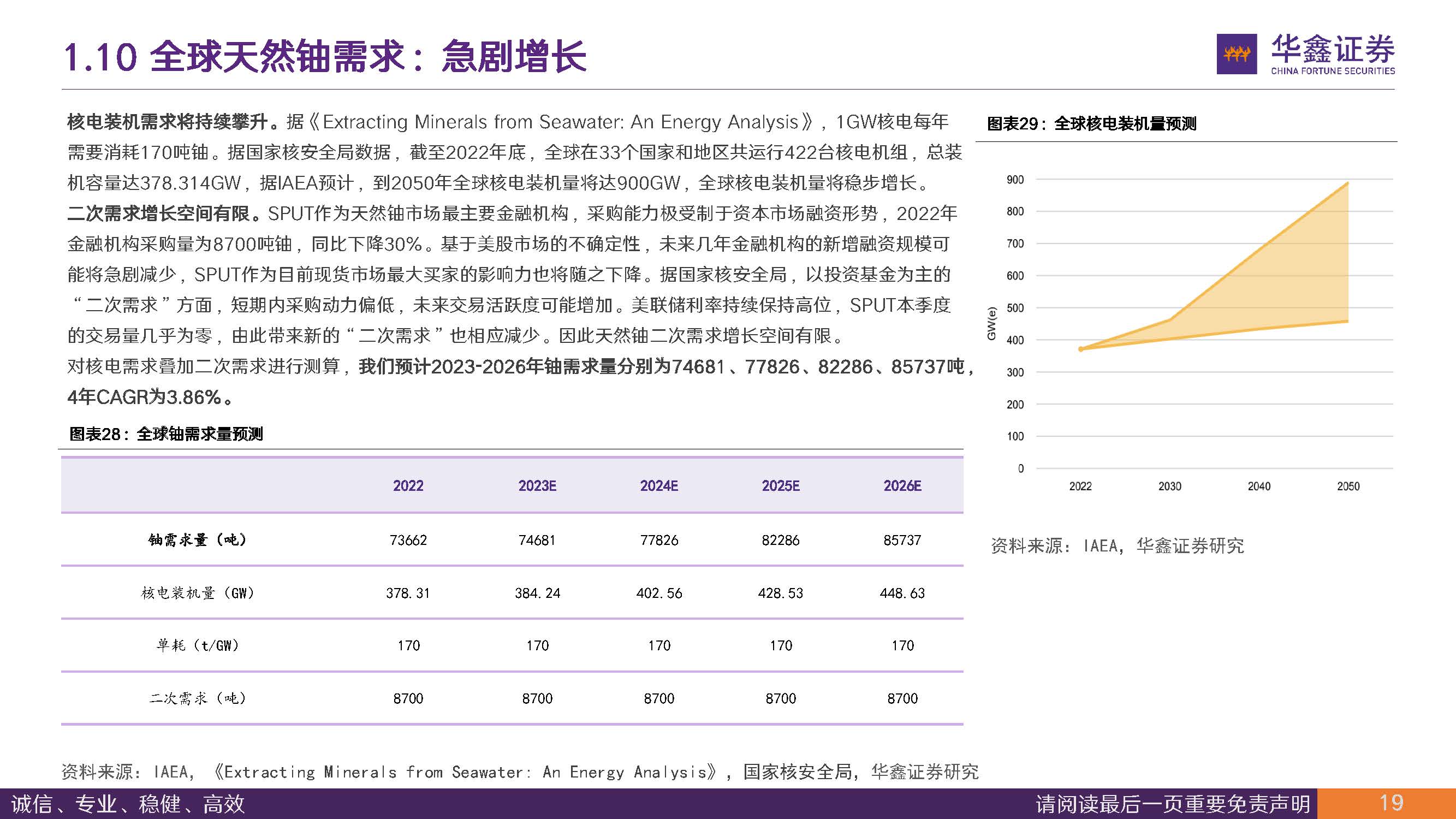

全球天然铀需求:急剧增长

核电装机需求将持续攀升。据《Extracting Minerals from Seawater: An Energy Analysis》,1GW核电每年 需要消耗170吨铀。据国家核安全局数据,截至2022年底,全球在33个国家和地区共运行422台核电机组,总装 机容量达378.314GW,据IAEA预计,到2050年全球核电装机量将达900GW,全球核电装机量将稳步增长。 二次需求增长空间有限。SPUT作为天然铀市场最主要金融机构,采购能力极受制于资本市场融资形势,2022年 金融机构采购量为8700吨铀,同比下降30%。基于美股市场的不确定性,未来几年金融机构的新增融资规模可 能将急剧减少,SPUT作为目前现货市场最大买家的影响力也将随之下降。据国家核安全局,以投资基金为主的 “二次需求”方面,短期内采购动力偏低,未来交易活跃度可能增加。美联储利率持续保持高位,SPUT本季度 的交易量几乎为零,由此带来新的“二次需求”也相应减少。因此天然铀二次需求增长空间有限。

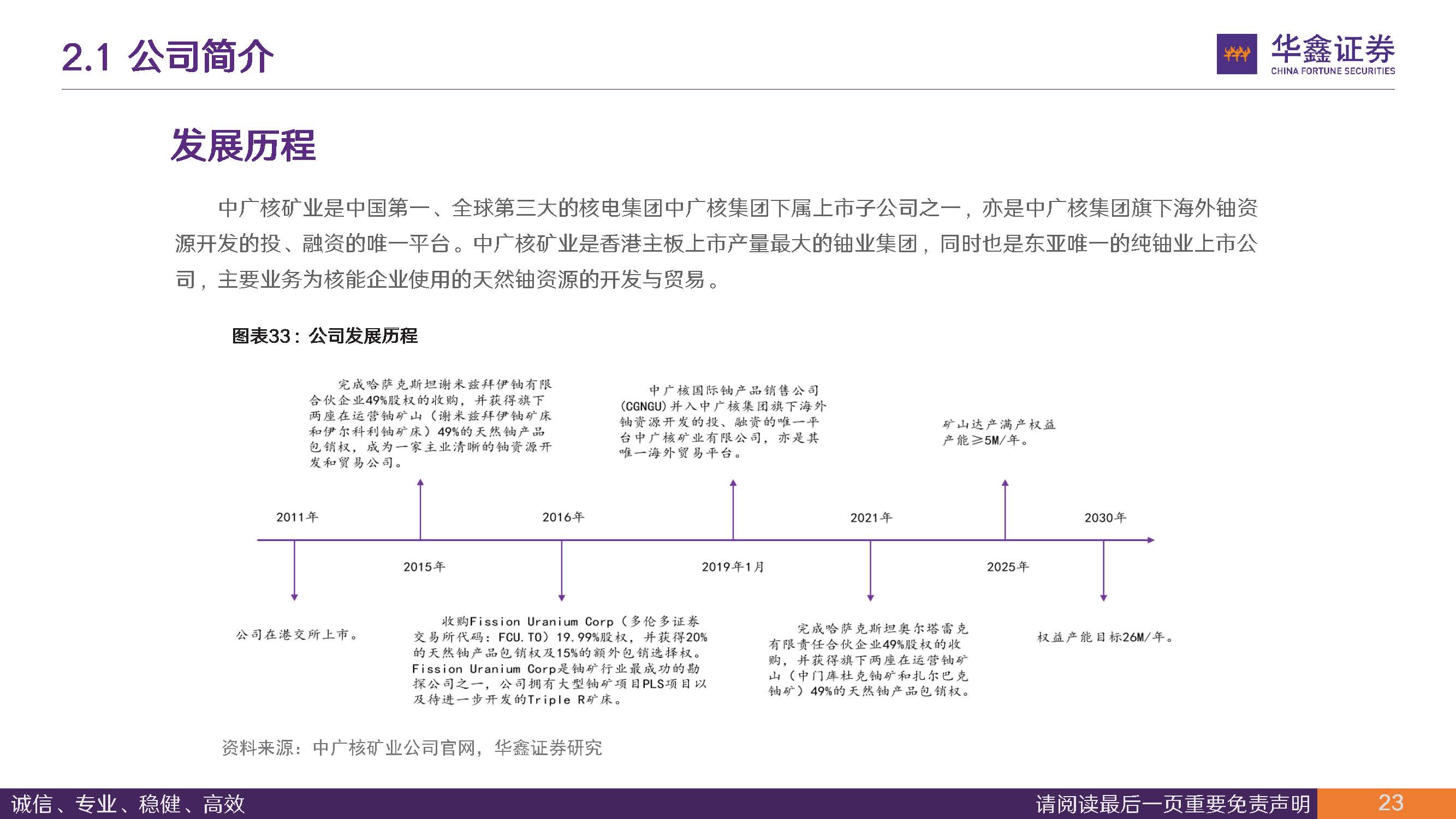

公司简介

中广核矿业是中国第一、全球第三大的核电集团中广核集团下属上市子公司之一,亦是中广核集团旗下海外铀资 源开发的投、融资的唯一平台。中广核矿业是香港主板上市产量最大的铀业集团,同时也是东亚唯一的纯铀业上市公 司,主要业务为核能企业使用的天然铀资源的开发与贸易。

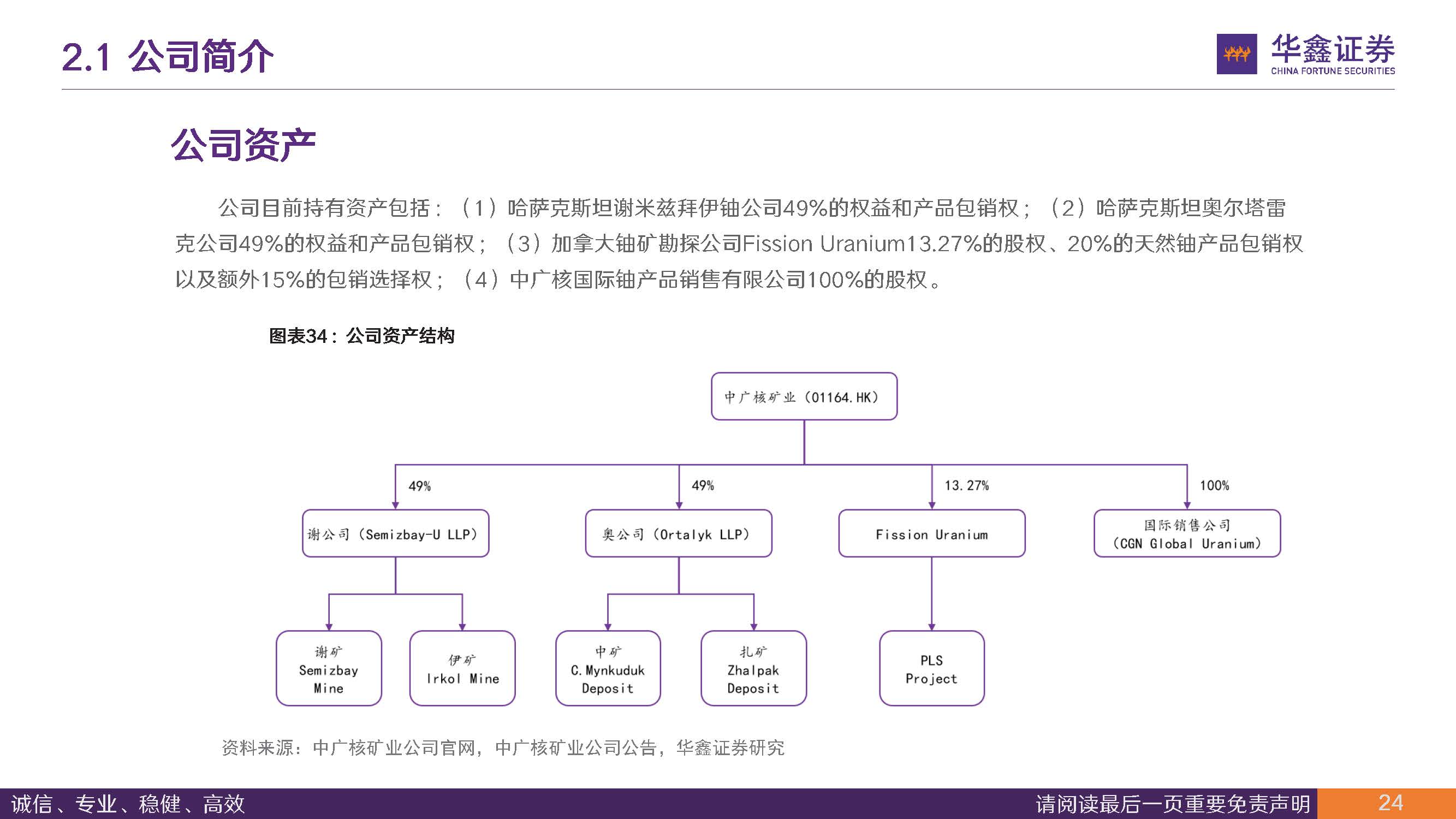

公司目前持有资产包括:(1)哈萨克斯坦谢米兹拜伊铀公司49%的权益和产品包销权;(2)哈萨克斯坦奥尔塔雷 克公司49%的权益和产品包销权;(3)加拿大铀矿勘探公司Fission Uranium13.27%的股权、20%的天然铀产品包销权 以及额外15%的包销选择权;(4)中广核国际铀产品销售有限公司100%的股权。

经营情况

公司2023年H1实现营业收入29.34亿港元,同比增长21.59%;实现净利润1.8亿港元,同比减少49.4%。天然铀 贸易方面,完成672tU从谢公司、奥公司包销铀产品采购与销售,实现贸易收入约7.85亿港元,平均销售价格为57.89 美元/lbU308,平均销售成本为54.34美元/lbU308。

谢公司主要拥有及经营位于哈萨克斯坦的谢矿及伊矿,由哈原工、中广核矿业分别持股51%、49%;奥公司拥有的中 矿及扎矿也位于哈萨克斯坦,持股结构与谢公司相同。上半年生产经营活动正常,未出现重大安全事故。另外,Fission 公司于2023年1月17日公布了PLS项目的可行性研究结果,结果显示PLS项目是一个优质的待开发项目。

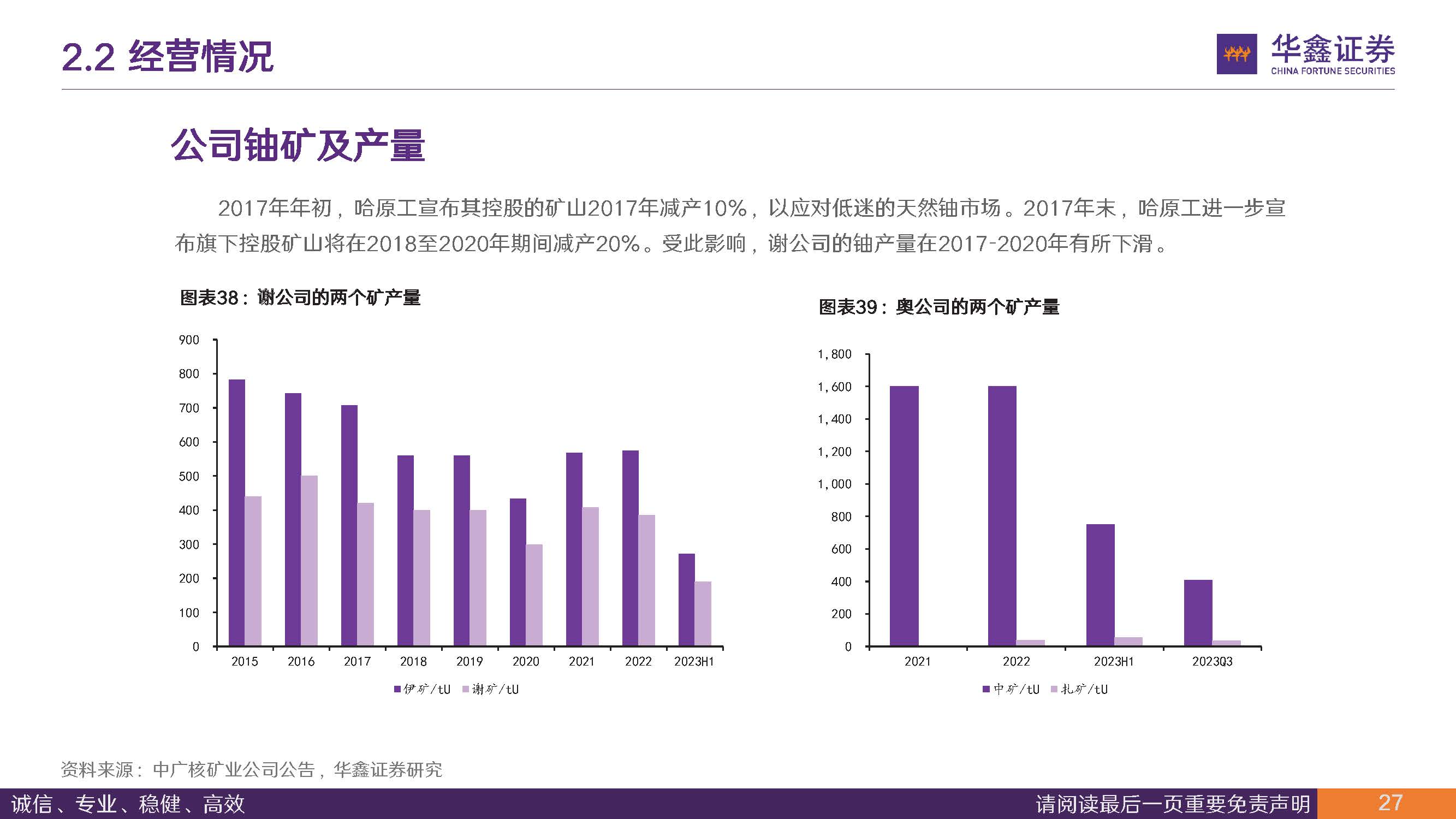

2017年年初,哈原工宣布其控股的矿山2017年减产10%,以应对低迷的天然铀市场。2017年末,哈原工进一步宣 布旗下控股矿山将在2018至2020年期间减产20%。受此影响,谢公司的铀产量在2017-2020年有所下滑。

资源禀赋

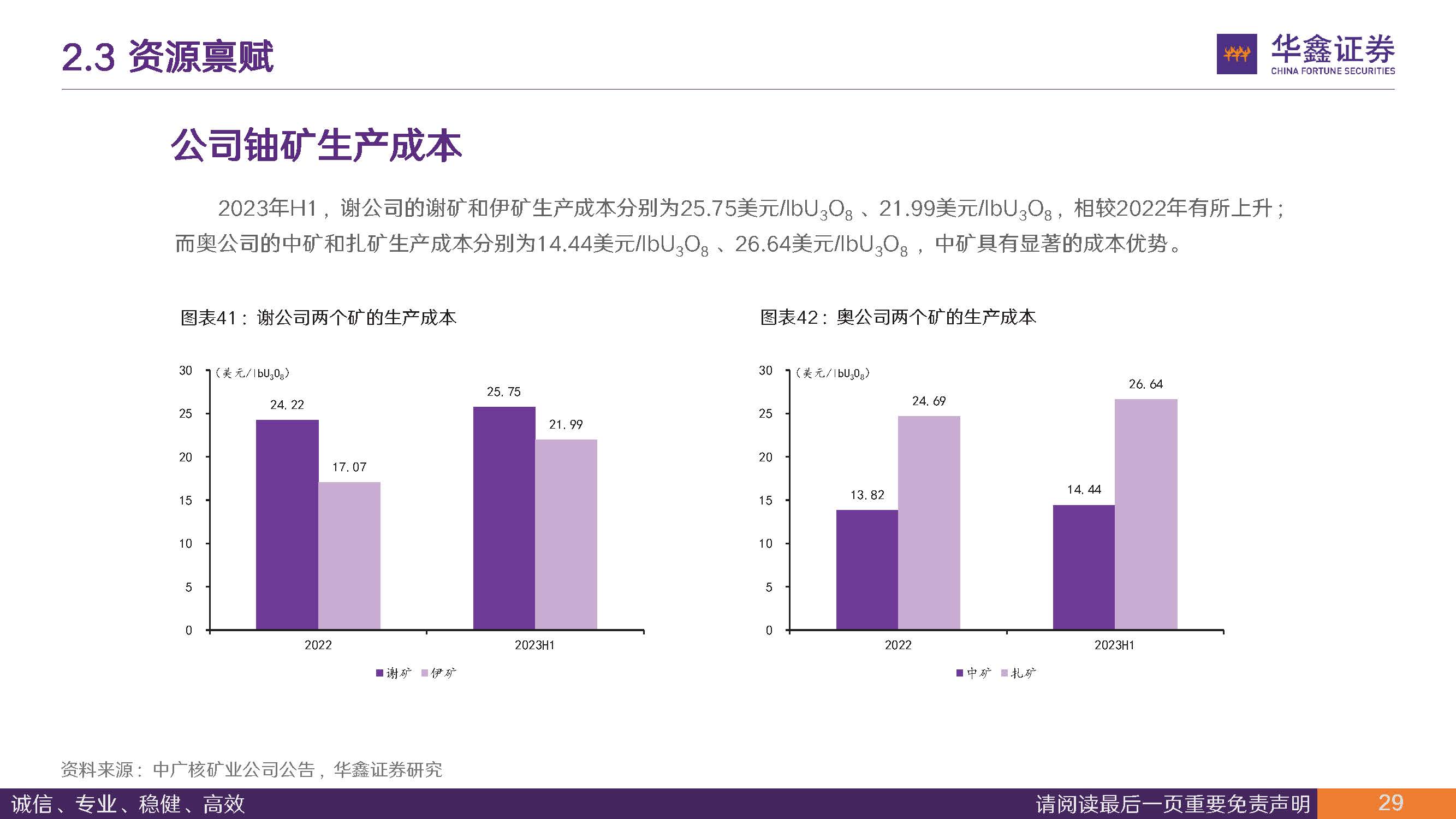

2023年H1,谢公司的谢矿和伊矿生产成本分别为25.75美元/lbU3O8 、21.99美元/lbU3O8,相较2022年有所上升; 而奥公司的中矿和扎矿生产成本分别为14.44美元/lbU3O8 、26.64美元/lbU3O8 ,中矿具有显著的成本优势。

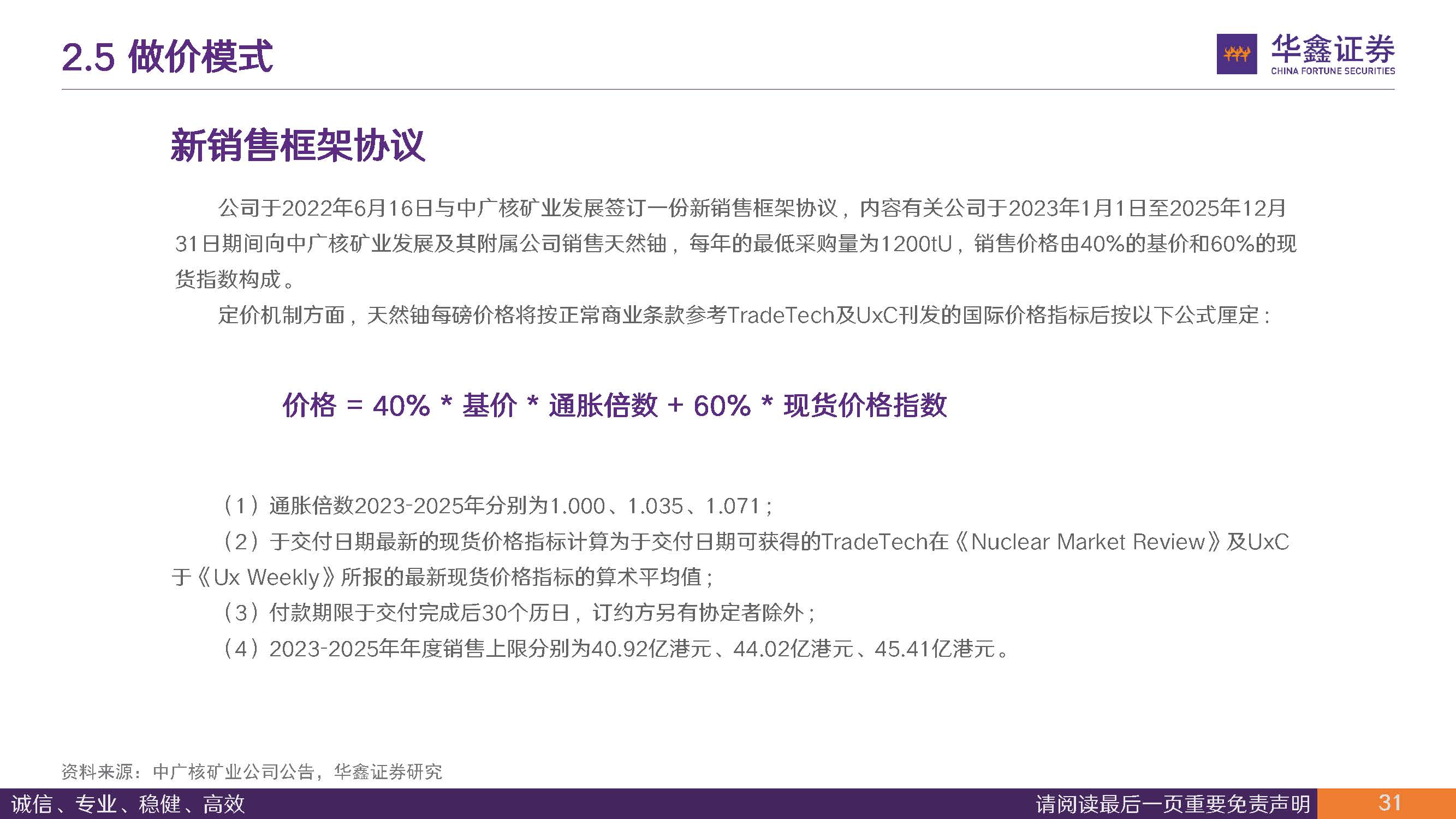

做价模式

公司于2022年6月16日与中广核矿业发展签订一份新销售框架协议,内容有关公司于2023年1月1日至2025年12月 31日期间向中广核矿业发展及其附属公司销售天然铀,每年的最低采购量为1200tU,销售价格由40%的基价和60%的现 货指数构成。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

精选报告来源:【未来智库】。「链接」

金陵十二钗判词 金陵十二钗的寓意

画:两株枯木,木上悬着一围玉带;又有一堆雪,雪下一股金簪。判词:可叹停机德,堪怜咏絮才。玉带林中挂,金簪雪里埋。林黛玉与薛宝钗,一个是寄人篱下的孤女,一个是皇家大商人的千金;一个天真率直,一个城府极深;一个孤立无援,一个有多方支持;一个作判逆者知己,一个为卫道而说教。大财经2023-03-22 07:32:590003办得好|福建平潭一小区千余户业主无法办理房产证 多部门联手把问题解决了!

来源:人民网原创稿日前,有网友在人民网领导留言板上留言称,福建平潭综合实验区金地长福天逸小区四期交房已两年,但千余户业主无法办理房产证。人民网记者在平潭综合实验区了解到,在该区自然资源与生态环境局、行政审批局和行政服务中心的共同努力下,已为金地长福天逸小区四期业主解决了问题,目前业主已经可以申请办理房产证。起因:开发商竣工违约,未完成土地竣工核验大财经2023-07-18 10:13:230004我71岁,每月退休金7800,现在却连鸡蛋都吃不起

近日,一位71岁的退休老人李先生向记者反映,他每月领取7800元的退休金,但现在却连鸡蛋都吃不起。此事引发社会关注,人们纷纷质疑当前的社会保障体系是否完善。据了解,李先生曾是一名企业高管,工作期间勤勤恳恳,为了企业和社会做出了许多贡献。然而,在他退休后,生活的压力并没有减少。虽然每月有7800元的退休金,但面对飞涨的物价和医疗费用,这笔钱显得捉襟见肘。大财经2023-11-21 11:26:470000肯德基疯狂星期四 肯德基早餐到几点

本文为人人都是产品经理《原创激励计划》出品。当下,品牌营销手法花样百出,用户的注意力也被极度分散,此时品牌若想传播广、并在用户脑海中留下深刻印象,就要深刻把握用户心理,拿出有力打法。比如几乎每个人都听说过的肯德基“疯狂星期四”,就是一个成功案例。那么,在大火的肯德基“疯四”营销背后,隐藏了什么营销关键点?一两天前,肯德基将“疯狂星期四”成功注册为商标。大财经2023-03-21 09:50:420001