首个AI基金经理来了!

基金经理也要担心饭碗了?市场首个AI基金经理来了!

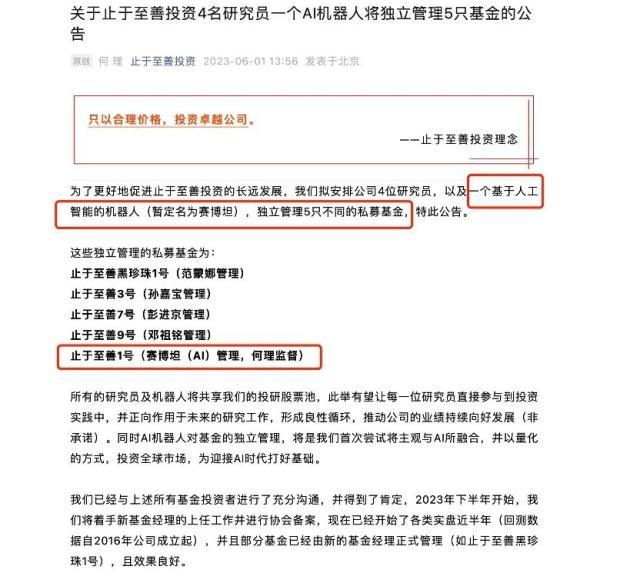

6月1日,一家名为止于至善投资的私募公告称,拟安排一个基于人工智能的机器人(暂定名为“赛博坦”),独立管理的私募基金。“赛博坦”管理的基金为止于至善1号,何理监督。

AI基金经理如何备案、实际管理中“赛博坦”承担哪些工作以及未来业绩如何,业内人士纷纷表示好奇。

AI不仅成为今年的投资热门行业,在行业融合上,AI已经不局限于科技领域,私募市场即将迎来首个AI机器人“赛博坦”。

6月1日,止于至善投资公告称,拟安排公司4位研究员,以及一个基于人工智能的机器人(暂定名为“赛博坦”),独立管理私募基金。赛博坦,取名应为《变形金刚》剧情中变形金刚的母星,是擎天柱、大黄蜂等机械人生命体的故乡。

“赛博坦”管理的基金为止于至善1号,将由公司投资总经理何理监督。

根据公司公告显示,AI机器人对基金的独立管理,将是公司首次尝试将主观与AI所融合,并以量化的方式,投资全球市场,为迎接AI时代打好基础。

公司还表示,已经与上述所有基金投资者进行了充分沟通,并得到了肯定,2023年下半年开始,将着手新基金经理的上任工作并进行协会备案,现在已经开始了各类实盘近半年(回测数据自2016年公司成立起),并且部分基金已经由新的基金经理正式管理(如止于至善黑珍珠1号),且效果良好。

所有的研究员及机器人将共享我们的投研股票池,此举有望让每一位研究员直接参与到投资实践中,并正向作用于未来的研究工作,形成良性循环,推动公司的业绩持续向好发展(非承诺)。

上述公司还指出,在人工智能时代,公司将依旧遵循止于至善投资的投资理念:只以合理价格,投资卓越公司,并已经开始使用AI对整个公司的每一个环节进行重塑与赋能。

AI基金经理单独管理基金的消息一出,立马引起市场关注。有业内人士表示,AI基金经理如何备案、实际管理中“赛博坦”承担哪些工作以及未来业绩如何都值得长期关注。

旗下产品运营时间最长一年,年内收益率均为正

私募排排网数据显示,止于至善投资成立于2016年3月,总经理何理也是公司的主要核心投资经理,公司管理规模在5亿元以下,核心策略为股票多头。

公开资料显示,何理带领投资团队逾10年历经A、港、美股市场牛熊轮回且皆有盈利,帮助理财的长期投资者全部获得超额盈利,投资风格为经典的价值投资策略,只以合理价格,投资卓越公司。

公司成立已有7年时间,不过从可查的发行产品来看,公司旗下有14只产品,可查业绩6只,最长运营时间只有一年。

具体来看,最早成立的为止于至善阿尔法1号,刚满一年,6只基金今年以来收益率均为正,最好的是去年12月成立的止于至善CTA1号,今年以来收益率为26%;止于至善价值投资5号成立时间最短,今年3月27日成立,截至5月26日收益率为4.6%。

何理在近期接受媒体采访时表示,其投资理念是在强调投资确定性的基础上,加入了创新性、颠覆性公司的挖掘,使得迭代后的价值投资体系适应性更强。在时代发展过程中,专业投资人需要以开放的心态寻找“变化”与“不变”带来的价值。

谈及具体投资机会,在更新迭代后的价值投资体系下,有望改变世界、引领时代的科技企业,不易被时代改变的消费、金融企业以及主动适应时代变化的优秀企业均可以纳入投资组合中。

公募AI选股近一年收益率已经达到24%

事实上,AI选股在公募行业早有践行。

比如,华夏基金数量投资部基金经理孙蒙旗下华夏智胜价值成长、华夏智胜先锋股票、华夏中证500指数智选增强等基金均使用了AI机器人深度学习进行选股投资,根据产品介绍,通过机器多维度、快速分析市场信息,基金产品可以从瞬息万变的市场找那个寻找出机会,进行投资。

从收益率来看,AI机器人选股贡献出明显的超额收益。以华夏智胜价值成长、华夏智胜先锋股票、华夏中证500指数智选增强三只基金收益率来看,截至5月31日,三只基金近一年收益率分别为17.48%、24.26%、13.94%。

财联社记者从市场人士方面获悉,AI机器人选股方式和量化基金略有不同,基金公司提供相应的因子给到微软等科技公司,由AI机器人选出符合的个股,以“黑箱”形式传回,这些科技公司并不清楚个股具体情况。“科技支持费用每年可能高达千万元,但如果能够做到持续稳定的超额收益,也非常值得尝试。”上述人士指出。

本文源自财联社

黄瓜的热量 一碗米饭的热量

图、文:/DeryckChou医学审稿:Dr.StephenLai夏日炎炎,吃点凉拌小黄瓜,能消暑又补水,而且还能拿来作为保养品。不过,虽然小黄瓜大多是以沙拉的形式呈现,台湾一般也当作是蔬菜,但您晓得其实小黄瓜其实是水果吗?就如同西瓜等瓜类一样,小黄瓜也含有种子,是属于植物中子房的部位,也就是果实。无论如何,蔬果的营养都非常丰富,小黄瓜也不例外,以下将介绍小黄瓜对健康的益处。大财经2023-03-22 03:43:570000网贷逾期了暂时还不上怎么办 欠银行30万贷款还不上

近年来,各类网贷平台迅速增多,如雨后春笋般纷纷涌现。由于监管不到位,导致这些网贷平台乱象丛生,有的甚至出现了高利贷、“套路贷”、暴击逼债等违法犯罪行为,极大地损害了借贷者的合法权益,影响了社会安定。大财经2023-03-21 09:05:050000如果你立志把炒股当作第一职业,本文将是你的垫脚石,很短很深!

有位乡下的青年读了点书,讨厌生活单调,决定去城里闯世界。临走时,他向村中的一位长者请教,长者给了他三个字的忠告:“不要怕”,并说好等他回来时还有另外三个字相赠。30年后,饱经风霜、满头白发的青年决定还是回乡度余生。回来后,得知当年的长者已死,心中怅然若失。这时,长者的儿子转交给他一个信封,说是长者临死前嘱咐交给他的。拆开信看,里面只有三个字:“不要悔!”大财经2023-12-01 14:43:160000国内油价或将迎调整,今天(11月29日)全国92、95号汽油价格小涨中

今天的油价将在12月5日晚(下周二)调整,到今天将进行第6个工作日统计,目前预计油价上调5元/吨,涨幅还处于搁浅调整的范围,大家相互转告,油价目前小幅上涨。今日油价(11月29日)请看下方92,95汽油与柴油价格列表,对于云南、陕西、四川、贵州、内蒙古、辽宁、新疆、青海、西藏,黑龙江油价没有实行统一价格。大财经2023-11-29 12:10:160000聚智未来2022年亏损677.94万同比亏损增加 应收账款坏账损失增加

挖贝网5月5日,聚智未来(834538)近日发布2022年年度报告,报告期内公司实现营业收入22,184,849.17元,同比增长14.14%;归属于挂牌公司股东的净利润-6,779,373.55元,较上年同期亏损增加。报告期内经营活动产生的现金流量净额为-2,795,642.67元,归属于挂牌公司股东的净资产5,616,838.75元。0000