中国女首富,以7800亿超越华为成为国内最大民企,她哪来这么多钱

“中国女首富换人了!”

2022年10月,这一荣誉从碧桂园老板杨惠妍传至恒力集团董事长范红卫。

这位白手起家的女强人,如何从一名默默无闻的会计,逆袭成为7800亿商业帝国的女主?

她又将带领自己的事业走向何方?

1967年,一个普通女孩范红卫出生在江苏一个不起眼的小城市。

父母是城里的小职员,家境一般。

范红卫从小勤奋好学,17岁考进本地的专科学院,拿到会计文凭。

大学毕业后,她按部就班地进入了一家国营纺织厂,开始了稳定却单调的上班族生活。

1992年,范红卫遇见了后来的丈夫陈建华。

陈建华与她完全不同,他是个初中辍学的工人,刚被厂里裁员下岗,处于人生低谷。

然而陈建华性格热情洋溢,满怀理想抱负。

他总说,新中国刚开放不久,民企发展前景无限美好,他一定要自主创业,建立自己的事业。

范红卫听后也被他的激情感染,决定跟着丈夫一起闯荡商海。

刚开始,两人资金短缺,只好租下一个破旧的仓库,股东就是两人而已。

白手起家,最初几年苦不堪言。

仓库员工辞职潮一波接一波,好几次濒临破产,都是靠范红卫的会计知识和丈夫的人脉关系勉强支撑过来。

丈夫经常外出拓展业务,范红卫则在仓库操心生意和财务。

一晃几年过去,两个人头上的白发越来越多,但对事业的热情丝毫不减。

终于,经过长达20年的努力奋斗,范红卫和丈夫成功把最初的小仓库打造成一个庞大的跨国企业集团。

如今恒力集团涉及地产、能源、化工等十几个领域,已称霸全球500强,与许多大型国企旗鼓相当。

这不仅是他们个人梦想的实现,也为中国民营经济做出了巨大贡献。

如今,范红卫和丈夫积累了上千亿身家,成为中国首富。

然而,富甲天下的范红卫仍然低调务实、亲力亲为。

她不光投身企业管理,还不断鼓励员工充分发挥创造力,推动集团在更多新领域不断创新突破、绽放出新的生机活力。

范红卫用20年创业史证明,一个普通女子只要有远见和毅力,也同样可以在商界闯出一片天地。

她以超凡的决心和毅力战胜重重艰难险阻,最终跻身世界顶级女强人之列。

她是改革开放以来民营经济的杰出代表,也在无形中激励、鼓舞了无数梦想家和女性创业者续写属于自己的创业传奇。

那么他们夫妻俩是怎么联合创业的呢?

20世纪90年代初,中国经济正处在高速转型期。

作为敏锐的商人,陈建华准确抓住了时代机遇,决定从事蚕丝贸易。

他四处奔波,收购本地农民养殖的优质蚕茧,再销售给附近的纺织厂加工。

范红卫与陈建华还未相识时,在当地的一家大型国营纺织厂工作,担任财务会计。

两人正是因商业往来,结下了不解之缘。

陈建华性格直爽乐观,做事雷厉风行,而范红卫则沉稳内敛,善于计算品析。

两人性格互补,合拍无间,不久便自由恋爱,结为连理。

范红卫放弃了原有铁饭碗,毅然决定辞职,加入丈夫的蚕丝生意。

一个主内,一个主外,两人分工明确,夫妻店从无到有,员工从三五上升至数十人,生意日渐红火。

1994年,一位老熟人告知他们,本地一家老牌纺织厂因连年亏损濒临倒闭。

听闻此事,陈建华来了兴致,望着自己日渐鼓胀的账本,信心倍增。

他惦记多时想要自己创一番事业的心再次燃起。

陈建华连夜与范红卫商议收购此厂,再将其改造、续建。范红卫二话不说,当夜就将此事定了下来。

这无疑是一次豪赌。

眼看那曾辉煌一时的老牌纺织厂已是濒临破产,龟缩在债台高筑之中动弹不得。

但夫妻二人信心满满,斗志昂扬,不久,这小两口便凑足了购买资金。

他们收集了全部积蓄,又四处借钱,冒险以300多万的天价收购下这座老厂。

此举当时在本地可谓轰动一时,引来众人侧目。

对一对普通百姓夫妻来说,300万之数简直像天文数字。

面对如此庞大债台与未知风险,许多人都认为他们疯了,劝他们放弃。

但范红卫与丈夫志在必得,坚信一定会成功。

然而,豪言壮语尚需实际行动支持。

接手工厂后,他们很快就遭遇重重困难,当年这老牌厂一蹶不振,积弊已久。

尤其是长期拖欠工人工资等遗留问题严重,导致员工纷纷离职。

面对空空荡荡的厂房,夫妻二人籍籍无名。

怎样重振雄风,使老厂焕发出新活力?这成了摆在他们面前的当务之急。

范红卫挺身而出,亲自制定了一系列新的管理措施与员工激励政策。

比如每月按时全额发放工资、重用人才、实行严格奖惩。

这些改革措施奏效极快,没多久就重新调动起工人的积极性,纷纷返回岗位,厂房里恢复了生机。

与此同时,陈建华也在外面东奔西走,寻找先进设备以改造厂房。

在两人共同努力下,这原本倒闭的老厂迎来了翻天覆地的变化。

仅仅一年时间,就实现了逾千万的利润,此事一时传为佳话。

然一切刚刚步入正轨,丰厚回报触手可及之际,一场看似致命的重创降临了。

这年,一批产品突发重大质量问题,大量客户退货,库存严重积压,公司陷入严重资金周转困难,生存出现危机。

这对初尝成功滋味的小夫妻陷入前所未有的绝境,他们倾家荡产,眼看就要输掉这场豪赌,心如死灰。

就在这时,范红卫再次挺身而出,她没有丝毫气馁,而是振作起斗志。

为了赢得这场与倒闭厂的较量,她亲自参与产品质量监督,与员工们一起进行全面检验、找出质量问题的根源、重新制定质量标准与控制流程。

最终公司渡过了这场危机,重回正轨。

然而好景不长,又一次灾难降临到这对夫妻的身上。

1997年,亚洲金融危机席卷东南亚,范红卫经营的纺织厂生意一落千丈。

面对此突如其来的经济危机,范红卫意识到纺织业的高风险性。

当初抄底收购的纺织厂,也因金融风暴而面临倒闭。

一旦出现经济问题,损失会非常惨重。

同时,纺织业竞争也十分激烈,产品同质化严重,很容易被取代。

范红卫果断提出转型的想法,丈夫陈建华不仅表示支持,还帮范红卫运作打点了很多关系。

2002年,在政府扶持民营企业的政策支持下,范红卫放弃蒸蒸日上的纺织业,投入22亿元创办江苏恒力化纤有限公司。

恒力集团的成立,不仅打开了范红卫商业生涯的新篇章,也意味着从此江湖再无女中豪杰的范红卫。

恒力集团起步并不容易。

创业初期,范红卫和丈夫陈建华经常要开着小面包车奔波在各园区之间,和地方政府谈项目,和下游客户接洽订单。

在政府的强力支持下,恒力逐渐站稳脚跟。

恒力化纤填补了国内空白,迅速打开市场,陈建华和范红卫也因“抄底化纤”而一战成名。

次年,整合旗下产业组建恒力集团,这一转型开创了范红卫商业生涯的巅峰。

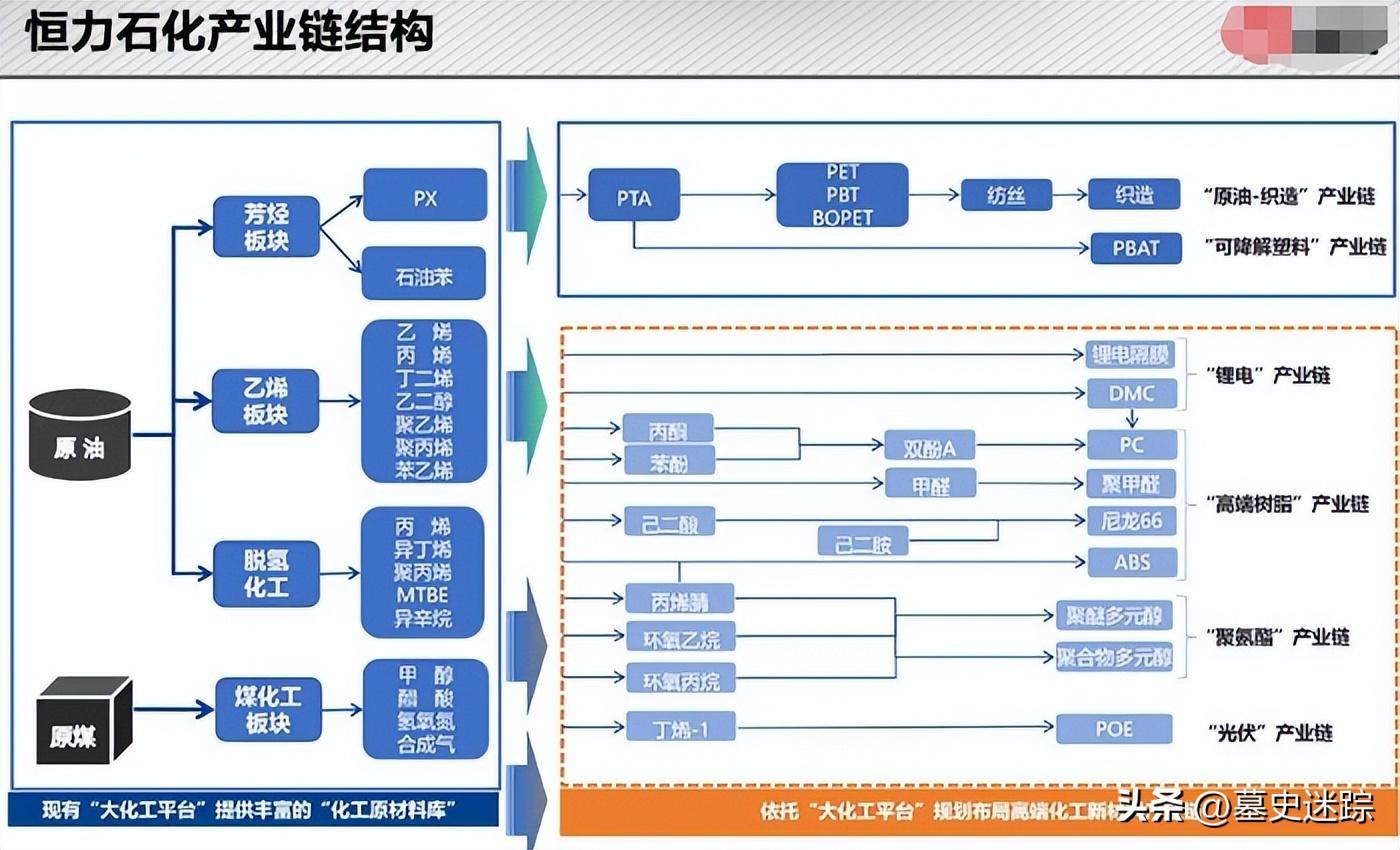

通过抓住国家产业政策机遇,恒力集团成功打通了整个产业链条,旗下的恒力石化成为A股市场化工龙头企业之一。

2007年,范红卫又在宿迁建立工业园区,不仅降低了企业运营成本,也为恒力未来发展奠定了坚实基础。

凭借化纤和新材料项目的卓越表现,恒力集团一跃成为江苏第一大民营企业集团,范红卫也被《福布斯》评为中国首富女性。

从纺织厂工人到亿万富豪,范红卫以自己的果断担当书写了一段传奇创业史。

如今的恒力集团,已是中国最大的涤纶短纤生产商和最大的全球聚酯长丝生产商。

在中国的江苏,有一家名为恒力集团的民营企业。

这家企业的掌舵者,正是中国女首富——范红卫。

在她的领导下,恒力集团从一家小型纺织企业,发展成了涵盖纺织、石油、房地产等多个领域的现代化企业集团。

这一路走来,充满了挑战与机遇,但范红卫凭借着自己的智慧和毅力,带领恒力集团一次次迎难而上,最终实现了从一滴油到一块布的全产业链跨越。

早在2002年,范红卫就敏锐地察觉到了单一业务的风险。

为了降低这种风险,她开始涉足化纤领域,投资建设了化纤厂。

然而,随着产业链的延伸,她发现了一个关键问题——PTA。

PTA是制造聚酯树脂、薄膜、纤维、绝缘漆和工程塑料等的重要原料,但在当时,我国大约2000多吨的PTA需求都是从韩国、台湾省进口。

范红卫意识到,如果恒力集团想要发展壮大,就必须解决这个问题。

于是,她决定进军石化行业,实现从一滴油到一块布的全产业链跨越。

经过多年的努力,恒力集团终于在2010年取得了突破,成功拿下了大连长兴岛PTA项目的招标。

自此,恒力集团开始了其在石化行业的征程。

经过多年的发展,恒力石化已经成为了全球单体装置最大和产能规模最大的PTA制造商。

而恒力集团,也一步步走向了之后的全产业链商业王国。

在实现了从一滴油到一块布的全产业链跨越后,范红卫并没有满足于现状。

她深知,要想在竞争激烈的市场中保持领先地位,就必须不断创新和发展。

于是,她将目光投向了新能源材料领域。

2023年,恒力集团正式开始布局新能源材料领域。

这一决定,无疑为恒力集团的未来发展开辟了新的天地。

而范红卫,也将继续带领恒力集团,迈向更加辉煌的明天。

从白手起家到登顶女首富,范红卫用她的敏锐眼光与坚韧意志,书写了一段属于自己的传奇。

而她与恒力集团的故事,也将激励更多的人去勇敢追求自己的梦想,创造出属于自己的精彩人生。

[免责声明]文章描述过程、图片都来源于网络,此文章旨在倡导社会正能量,无低俗等不良引导。如涉及版权或者人物侵权问题,请及时联系我们,我们将第一时间删除内容!如有事件存疑部分,联系后即刻删除或作出更改。

北向资金午后持续回补仓位 全天净买入6.33亿元

北向资金午后持续回补仓位,全天净买入6.33亿元,早盘一度抛售超30亿元;其中沪股通净买入15.93亿元,深股通净卖出9.59亿元。本文源自金融界0000手机开不了机怎么办 安卓手机怎么强制开机

(图片来自雷科技)现在都什么年代了?谁都离不开手机,要是手机不小心丢了,那人不得跟失了魂似的。你还别说,我们公司最近真有人把手机搞丢了!比如下面这位大兄弟......同事:“干嘛呢你?看你这急成这样,九转大肠没少吃吧?”大财经2023-03-21 16:05:250001融媒·见证丨“双十一”前夜:你的快递,这样飞奔!

[x]PlayerversionPlayerFPSVideotypeVideourlVideoresolutionVideodurationVideoloadfailed“高峰要来了,今晚咱们一起战斗!”大财经2023-11-11 11:54:110002辽宁省人社厅聚焦热点难点问题着力深化“放管服”改革 养老保险全业务环节实现“一网通办”“全程网办”

“原来每月都要往返阜新和沈阳办理养老保险业务,现在全部业务都能通过网上申请办理,不用再来回跑、多头跑。”首次在辽宁省人力资源和社会保障自助终端机上完成业务操作,辽宁工程技术大学经办员闫素华直呼太便捷了。0000福州出台措施促进酒店业高质量发展 最高奖励100万元

近日,福州印发《关于促进酒店业高质量发展的若干措施(试行)》,提出至2024年底,通过引进、新建或提升改造,每个县(市)区至少有1家四星级(含)以上饭店或国际品牌酒店。0000