梭梭树读jun还是suo 杉木树图片

1989年2月23日上午,宁德地区周宁县的农民黄振芳被请到行署礼堂的主席台,和其他7位农民代表一起,给地直机关的干部作报告。这位六年前贷款8万元,带着全家开垦荒山的汉子自己可能也想不到,凭借着胆识和智慧,短短几年就造林1207亩,不仅成为全县之冠,还被评为全省造林大户。当然,更有胆识的是那位请他上台作报告的地委书记——习近平,在规模空前的地区林业工作会议上,这位地委书记就指出了:“林业不但蕴藏着很高的经济利益,而且还有生态效益和社会效益,林业在发展经济和满足人民生活需求方面占重要地位,并起着十分重要的作用。”从那以后,整个宁德地区开始了轰轰烈烈的造林运动。

实际上,黄振芳被习近平关注的时间更早。1988年9月,刚到闽东上任地委书记三个月的习近平翻山越岭,深入九个县调研之后给闽东人的“见面礼”——《弱鸟如何先飞——闽东九县调查随感》,通盘考察了整个宁德地区的经济社会发展,就把林业生态放在一个极其重要的位置。说要“靠山吃山唱山歌”,那时候,周宁县的黄振芳家庭林场,就进入了他的视野。习近平不是从一般工作的视角看林业,而是认为“闽东的振兴在于‘林’”,把生态文明建设放在一个极其重要的战略位置来考虑。就像2016年8月,习近平总书记指出“保护生态环境就应该而且必须成为发展的题中应有之义”,这样的思想在他的头脑中已经思虑了三十多年。

“什么时候闽东的山都绿了,什么时候闽东就富裕了”

上个世纪80年代的闽东,干部群众热烈盼望的一个主旋律是摆脱贫困,但同发达地区相比,交通落后、基础薄弱的宁德,它的经济发展潜力在哪里?人们一时间还找不到方向,甚至怨天尤人,存在“等靠要”的心理,认为从发达地区来的习近平,能够一下子带些大项目,赢得上级的拨款。没想到,习近平一来就给这些人“一盆冷水”,他认为干部群众急于摆脱贫困的愿望可以理解,但国家处于通货紧缩、治理整顿状态,无法给宁德大规模的拨款,在这种情况下,宁德可以做什么呢?习近平说重点项目要准备前期工作,脱贫致富要看到林业的潜力和价值。

“什么时候闽东的山都绿了,什么时候闽东就富裕了。”本是闽东群众的一句俗语,习近平看到了这句话背后的价值,他进一步说“闽东经济发展的潜力在于山,兴旺在于林。”这句话揭示了林业的两层意义:一是宏观方面,植树造林有很高的社会效益和生态效益。二是特殊意义,林业本身就是财政收入的重要来源,是出口创汇的重要产业,因而也是闽东摆脱贫困的主要途径。习近平打了个通俗的比方“森林是水库、钱库、粮库”。宁德的自然形态叫“九山半水半分田”,因此摆脱贫困的主战场就在这山上。所谓“青山常在,绿水长流”,1公顷的森林一年能蒸发8000吨水,而宁德当年有700多万亩的山林面积,习近平称这是“大自然的恩赐”,让我们“初步尝到了甜头”,所以叫水库。闽东的林业建设种类丰富,以用材林为主,经济林、防护林、薪炭林各种结构相应发展,创造了很高的经济价值,成为地方农业、工业和乡镇企业的重要依托,所以叫钱库。习近平说宁德穷在农业上,也应该富在农业上,如何发展宁德的农业?习近平提出了“大农业”的概念,要会“吃山”,农、林、牧、副、渔全面发展,林、茶、花、果、蔬综合开发,所以叫粮库。

善于用通俗的比方一针见血地指出事物的本质是习近平一以贯之的语言风格,在宁德对生态文明的重视以及对生态与经济之间关系的论述,到了主政浙江时期,发展为“绿水青山”和“金山银山”的关系。人们对绿水青山和金山银山的认识有三个阶段:第一阶段是为了发展经济不考虑生态,用绿水青山换金山银山;第二个阶段是意识到“留得青山在,才能有柴烧”,认为二者有着不可调和的矛盾;第三个阶段是认识“绿水青山可以源源不断带来金山银山”,这句话经过习近平总书记这五年来的传播,已经深入了人心。1989年闽东的森林覆盖率和绿化程度均低于全省的平均水平,森林赤字很大。习近平提出闽东林业振兴的蓝图:苦战七年,实现森林覆盖率达51%。今天,宁德地区的森林覆盖率已经达到了67.5%,人均公园绿地面积15.3平方米,正在积极创建国家森林城市。30年前习近平的擘画,使得生态文明真正让闽东人民尝到了甜头。

“立了军令状,就要令行禁止”

今天,大家都看到了发展的喜人成果,但也许很少人会想到,当年推动这样的发展理念转变,需要花多大的智慧和心血。在闽东,无论是发展经济还是铁腕反腐,习近平一个靠的是群众的大力支持,另一个靠的就是建章立制。在生态文明方面也是如此,有精准的方法,有明确的责任。

在1989年的一篇文章里,习近平对闽东林业振兴提出了明确的指导思想:“一是完善林业责任制,二是健全林业经营机制。”这两个环节分别抓住了林业发展的两个主体——管理者和经营者。1981年到1983年期间,我国制定了林业“三定”的政策,即稳定山权林权、划定自留山和确定林业生产责任制。闽东因为“祖宗山”等传统心理影响,没有落实好“三定”。习近平提出了“谁造、谁有、谁受益”的原则,在坚持山权不变的前提下,也鼓励跨地区联合开发。既有原则性,又有灵活度。闽东的部分县市在实行领导干部任期林业目标责任制方面落实的好,习近平就要求把经验推广,并且作为年终有关县市和乡镇领导干部政绩考核的主要内容。在全区“层层落实”典型经验是习近平在宁德工作时很显著的改革方法,这样能够突出重点,有效地逐级传达压力和责任,把难啃的骨头、复杂的头绪精准地分配给每个责任主体。习近平用郑重的语气宣布“立了军令状,就要令行禁止,赏罚分明”。

在反腐败问题上,习近平对责任主体罚得绝不手软;在生态文明的奖励方面,习近平对有所成效的经营者也是不吝赞扬。黄振芳就因为在经营上能够做到“林、茶、果、药”相结合,在林地利用上“套种、放养”相配合,得到了习近平多次的提倡。在发展方式上,习近平一以贯之地提倡多层次、一条龙,反对“遍地开花”和“撒胡椒面”,这无疑是极其符合基础条件偏薄弱的地区。马克思主义要求抓主要矛盾,中国共产党人要集中力量办大事,所以,积极探索适合本地区的林业发展路子成了习近平留给闽东山区人民的宝贵思想财富。今天,闽东的乡村实现了种养结合,采用“合作社+农户”的方式大力发展起了林下经济,还将林场和观光相结合,整村推进了乡村旅游,给农民增加了不少收入。

“筚路蓝缕,以启山林”

1989年8月,宁德地区具有丰富林业资源的屏南县,地委、行署班子成员和闽东各县书记以及地直机关负责人,在路远山高的仙山草场举办了一期地委中心组学习读书班。这个仙山草场,即使今天从宁德出发,也要颠簸三个多小时才能到,更不用说近三十年前交通不便的情况了。习近平为什么要选择在盛夏时节把大家带到大山深处体验艰苦呢?他用《左传》里的一句名言鼓励闽东的干部:“筚路蓝缕,以启山林”。意思是驾着简陋的柴车,穿着破旧的衣服去开发荒山野岭,艰苦创业。“这句话用来形容我们闽东的创业者十分形象”。相信当年参加过学习班的干部至今依然记得习近平说完这句话时,他们内心受到的震撼。

“筚路蓝缕,以启山林”表面上的意思是闽东有许多荒山还没有绿化,许多宝贵的林业资源白白闲置,“山的整体优势没有发挥”,需要干部带头,带动闽东人民植树造林。从深层次来说,林业是经济社会发展的一部分,林业的衰弱、生态的孱弱说明社会经济的停滞和人民生活水平的低下,林业的兴旺、生态的改善能够证明社会经济的发展和人们素质的提高。对于闽东的未来,习近平很乐观,“我相信,只要我们统一认识,把全闽东的干部群众团结起来,坚持不懈,扎扎实实地奋斗三年、五年、十年,闽东的林业一定会有长足的进展,闽东经济落后的面貌也一定会有明显的改观”。

如何去理解习近平在闽东倡导的“滴水穿石”精神呢?就在这些造福千秋万代的事业中。“那时候几乎每年都下几场雪,山头经常封冻在冰雪之中。我们父子三人,每天都冒着严寒上山,扒雪堆、敲冰块、挖林穴。”2014年,已经80多岁的黄振芳接受《福建日报》记者的采访时这样回忆。也正是因为这样父子相传、“愚公移山”、团结一致的拼搏和干劲才能得到习近平的点赞。2017年8月,习近平向全党全社会发出了弘扬塞罕坝精神的呼吁,说塞罕坝林场的建设者们,在“黄沙遮天日,飞鸟无栖树”的荒漠沙地上艰苦奋斗,甘于奉献,创造了人间奇迹,“铸就了牢记使命、艰苦创业、绿色发展的塞罕坝精神”。一代接着一代干,这正是从闽东到北京,习近平一以贯之提倡的“滴水穿石”。

30年前,习近平在谈到闽东的林业振兴时,要求“要有一种高度的自觉性和紧迫感”。今天的人们要植树,可能不一定要像黄振芳那样晨起沾微露,甚至在支付宝上有个“蚂蚁森林”的软件,每天只要完成足够的网络消费,就可以累计在西北的某个地方种上一颗梭梭树。今天的宁德,植树造林的生态文明理念已经深入到每个市民的心里,每年参加义务植树的就有150多万人次。习近平总书记大力呼吁,躬身实践,带领我们走的绿色发展之路已经初见成效,全民都有了自觉性。但是正如2015年4月3日,习近平总书记在参加首都义务植树活动时强调的“与全面建成小康社会奋斗目标相比,与人民群众对美好生态环境的期盼相比,生态欠债依然很大,环境问题依然严峻,缺林少绿依然是一个迫切需要解决的重大现实问题。”我国距离2020年23%森林覆盖率的目标还有差距,距离世界平均31%也还有距离,一时一刻也绝对不能忘了紧迫感。(文/学习大军,2018年3月13日)微信公众号:学习大军 微信ID:xuexidajun

全程8车道!江苏的一条高速迎来改扩建,全长98.6km,经过5个区县

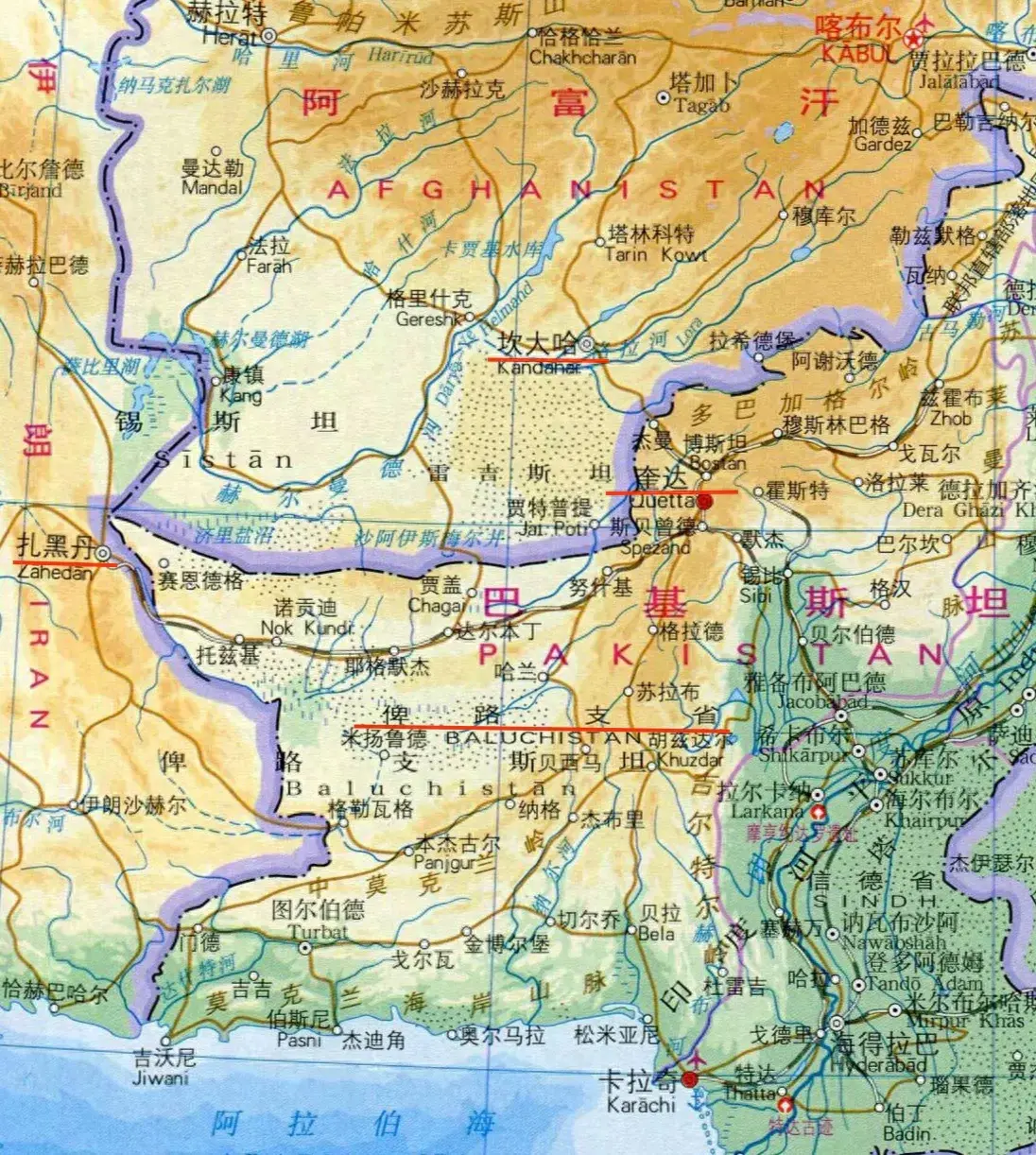

江苏省,是我国经济综合实力最强的省份,被外界誉为苏大强。下辖13个地级市更是被誉为“十三太保”。在2022年,江苏省的GDP已经有122875.6亿元,处于全国第2。在十年前的2013年,江苏省的GDP仅仅59349.41亿元,发展速度让人“瞠目结舌”。这与江苏省一直注重营商环境建设有着很大关系。在去年3月,更是印发了《江苏省优化营商环境行动计划》,是大大促进了招商引资。大财经2023-12-12 11:42:200000俾路支省是巴铁第一大省,在三国交界处,省会奎达,出海口瓜达尔

巴铁有4个省和1个首都特区,经常看国际讯息的朋友应该听说过俾路支省,这是巴基斯坦第一大省,面积有34万平方公里(比云南省略小),人口超过1200万人。俾路支省所处的位置更好是巴、阿、伊三国交界处,北面挨着阿富汗,西边连着伊朗,南面是阿拉伯海。这样的位置自古以来就是兵家必争之地,既是连接南亚与西亚的陆路通道,也是海路重要节点。大财经2024-01-22 15:40:450000宁波属于哪个省 宁波哪个区好找工作

2023年2月12日,游客们在浙江省宁波市植物园梅园中赏花游玩。早春时节,宁波市植物园内的红梅、白梅竞相绽放,与其它绿色植被交相辉映,构成一幅五彩的春色画卷,吸引市民游客前来游玩观光。(胡学军摄/光明图片)来源:光明图片大财经2023-03-23 21:56:540002周黑鸭加盟费多少 适合一人开店的加盟店

百亿卤味巨头周黑鸭1月12日早间在港交所发布澄清公告称,公司业务运营一切正常,高管团队稳定,且近期控股股东未有任何处置本公司股票的计划;2023年目标为努力实现人民币2亿元或以上利润。0001高压锅炖排骨的做法 高压锅炖肉做法步骤

大财经2023-03-25 01:01:320000