兴证宏观(强非农背后的衰退线索,美国4月非农数据点评)

高、低收入服务业共同拉动新增就业,但统计修正可能夸大了增幅。

从劳动力需求看:企业招聘需求有降温迹象。职位空缺自2023年1月快速收窄,3月仅959万人创21年6月以来新低,但这并不能说明更多人匹配到了合适的岗位,而需警惕企业招聘需求的降温,具体体现在:

统计层面来看,4月就业人数上修幅度达二十多年来新高。本次对4月就业人数季调上修的幅度是2000年以来最大,且3月就业人数被大幅下修近15万人,也是造成4月新增就业上升的原因之一。

投资要点

从劳动力供给角度看:就业意愿的恢复仍有明显的缺口。

供给修复遭遇瓶颈,青年劳动参与率回落带动失业率下降。整体劳动参与率维持前月水平,较疫前仍有缺口,供给修复或进入平台期。本月失业率回落至3.4%,主要受到20-24岁的青年人群拉动。该群体的劳动参与率在4月下降1.1个百分点。

劳动力市场真有那么强吗?

4月就业人数上修幅度达20年新高,对新增就业的增幅可能有一定的夸大。从统计角度看,本次对4月就业总人数的季调上修幅度达33.6万人,为2000年以来4月上修的最大幅度,仅看非季调数据4月新增就业并不算偏强。另外,3月的就业人数被大幅下修近15万人,也对4月较3月的新增数量造成了一定影响。专业服务、休闲酒店等行业3月就业人数均有2.5万人以上的下修,反映在4月数据上即为对应行业的大幅增长。

但高利率冲击下,信息、金融业工资降温显著。4月信息、金融业时薪同、环比均显著下降,同比自2011年以来的分位数已分别回落至56%和58%,环比增速也分别降至-0.9%和-0.2%,其中信息行业时薪环比已连续三个月下降,利率在高位维持对敏感部门的影响尽显。

正文

风险提示:美国通胀持续性超预期,联储货币政策收紧超预期。

风险提示:美国通胀持续性超预期,联储货币政策收紧超预期。

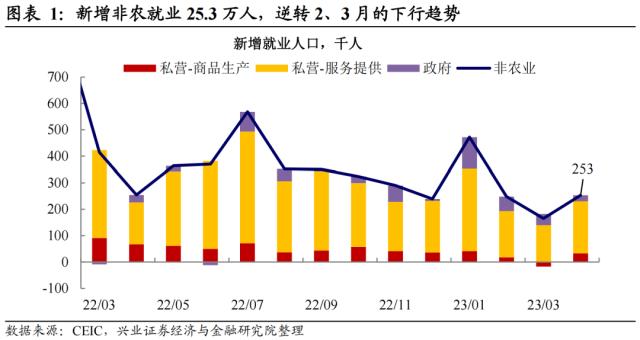

美国23年4月季调后非农就业新增25.3万人,大幅超出预期值18.5万人;失业率超预期回落至3.4%,劳动参与率维持62.6%不变;小时工资同比超预期回升至4.4%,环比超预期回升至0.5%。非农发布后,加息预期小幅升温。对此我们的解读如下:

但高利率冲击下,信息、金融业工资降温显著。4月信息、金融业时薪同、环比均显著下降,同比自2011年以来的分位数已分别回落至56%和58%,环比增速也分别降至-0.9%和-0.2%,其中信息行业时薪环比已连续三个月下降,利率在高位维持对敏感部门的影响尽显。

另一方面,部分高收入就业也大幅增长:4月专业和技术服务大幅增长4.5万人,这部分人群收入较高(律师、建筑工程师、计算机系统设计等);金融业新增就业2.3万人(主要为保险和房地产的增长)。

利率敏感部门的工资降温

采掘、零售、批发带动时薪同比回升,低端服务业工资增速仍高。4月时薪同比回升至4.4%,主要受采掘业( 1.9个百分点至6.6%)、零售( 0.8个百分点至4.8%)、批发( 0.7个百分点至5.5%)拉动。与此同时,休闲酒店业和交运仓储的时薪同比分别为5.7%和4.5%,仍处历史高位,后者时薪环比高达0.8%,继续显示出服务业的韧性。

一方面,中低收入服务业继续大幅拉动就业:休闲酒店与教育医疗行业分别新增3.1万人和7.7万人(其中教育医疗的增长主要在于医疗护理和社会救助行业分别新增4万人和2.5万人);

时薪增速整体回升与

经济衰退线索一:劳动力供需均出现降温迹象。

近期裁员人数增加,劳动力需求或有降温。尽管职位空缺自1月以来快速收窄,但并不代表更多人匹配到了合适的岗位,而可能是企业招聘需求降温。Challenger裁员调查显示2023年裁员人数已接近去年全年的总和,同时JOLTS被动离职率(解雇)也在提升。

采掘、零售、批发带动时薪同比回升,低端服务业工资增速仍高。4月时薪同比增速回升至4.4%,主要受采掘业( 1.9个百分点至6.6%)、零售( 0.8个百分点至4.8%)、批发( 0.7个百分点至5.5%)拉动。与此同时,休闲酒店业和交运仓储的时薪同比分别为5.7%和4.5%,仍处历史高位,后者时薪环比高达0.8%,继续显示出服务业的韧性。

美国非农就业超预期,失业率意外下行。美国4月新增非农就业25.3万人,大幅超预期18.5万人,前值16.3万人;失业率下行至3.4%创1月新低,同时也是1969年以来的最低;劳动参与率62.6%符合预期,与前值持平。

资产表现:股涨债跌,降息预期小幅回撤

市场降息预期虽小幅回撤,但仍与联储难弥合,资产价格将继续波动。再度下探的失业率和回升的工资增速令市场预期波动,美元指数短线拉升逾30点,现货黄金走低,2年期美债收益率上行13bp。CME FedWatch的数据显示,市场预期的开启降息时间从前一日的7月延迟至9月。不可否认此次非农数据的“强”暂无法支撑鲍威尔在5月会议后指出的需看到劳动力市场的进一步缓和,因此降息还未有台阶可下。但是,劳动力市场已有经济衰退的线索可循,利率继续在高位意味着更多风险的暴露可能。当前需要警惕的是,在市场与联储降息未达成一致的情况下,预期仍将继续波动,叠加欧日政策的外溢效应,资产价格或将维持震荡。

本文源自券商研报精选

成年人失业率上行:尽管35-44岁人群劳动参与率下降,但失业率上升0.4个百分点至2.9%。

分行业来看,4月与以往的不同在于,新增就业强劲不仅受到低收入服务业就业复苏的带动,也与高收入行业有关。

4月新增就业的主力不限于低端服务业。一方面,中低收入服务业继续大幅拉动就业,休闲酒店、医疗护理、社会救助分别新增3.1、4和2.5万人;另一方面,高收入的专业和技术服务行业也大增4.5万人。

劳动参与的长期缺口仍在影响当前的就业市场。长周期来看,整体失业率虽然已处于10年来的最低1%,但劳动参与率较疫前仍有明显的中枢下行,尚未恢复至疫前的高度;20-24岁和55岁以上人群的劳动参与率受到疫情期间大规模财政支持、长期新冠等的影响,缺口迟迟未回补;4月这两个年龄段人群的劳动参与率也在带动失业率走低。

年轻人就业意愿下滑,带动失业率下行:4月失业率下行至3.4%,除了前文所述的就业增长拉动外,劳动参与率由62.62%小幅降至62.56%也是影响因素之一。分年龄来看,表现更为明显——整体失业率的下降受20-24岁人群的主要拉动,该年龄段劳动参与率下降1.1个百分点带动失业率下降,可能说明超额储蓄对年轻人就业意愿的影响还未消退。

裁员已较2022明显加剧:Challenger裁员调查显示2023年截至4月的裁员人数达33.7万人,已超过2021年总和;劳工局JOLTS调查的离职人数中,裁员造成的被动离职在1-3月分别增加172万、156万和181万人,明显高于2022年的均值147万人。

劳动力供需的同步降温

我要投诉 | 老房加装电梯后家中瓷砖开裂,却被要求自行开展房屋安全检测?

大财经2023-11-14 12:06:060000苹果二季度营收948.4亿美元 大中华区收入同比下滑2.9%

观点网讯:5月5日,苹果公司今天发布了截至4月1日的2023财年第二季度财报。财报显示,苹果第二财季总净销售额为948.36亿美元,较上年同期的972.78亿美元下降2.5%,连续第二个季度下滑;观点新媒体获悉,二季度净利润为241.6亿美元,市场预期为226.63亿美元,去年同期为250.1亿美元。毛利率44.3%,高于上年同期的43.7%。苹果第二财季营收和每股收益均超出分析师预期。0000徐峥陶虹夫妇被曝转移8亿财产,银行冻结账户?徐峥发文回应:正在国外拍戏

近日,有网传徐峥陶虹夫妇因涉及TST传销案,将8亿人民币的财产转移到国外,却被银行冻结。对此,徐峥在朋友圈发文辟谣,称没有那么多财产,也没有转移,更没有被冻结。他表示自己正在国外拍戏,一些工作照被人恶意利用,造谣成本太低,请大家不要信谣传谣。0002漳州片仔癀药业股份有限公司董事、副总经理刘丛盛辞职

来源:潇湘晨报片仔癀(600436)发布公告称,漳州片仔癀药业股份有限公司(以下简称“公司”)董事会于近日收到董事、副总经理刘丛盛先生提交的书面辞职报告。刘丛盛先生因个人原因,向公司董事会辞去董事和副总经理职务。刘丛盛先生的辞职报告自送达至公司董事会之日起生效。辞职后,刘丛盛先生不再担任公司任何职务。(来源:潇湘晨报)大财经2023-06-16 14:07:180000