策略深度(2022年报,amp,2023一季报深度复盘,二次筑底,复苏在即)

本文源自券商研报精选

联系人:陈凯畅;

二次筑底,复苏在即。(1) 2022 Q4业绩下滑主要受集中感染影响复工复产,多数企业ROE在Q1延续下行。(2)高景气赛道内部出现分化,龙头业绩稳定高增为板块贡献增速。(3)当前业绩为指引,真空期内持续跟踪的主线包括:TMT主线下的半导体等赛道;“高速增长” “加速增长”加持下的制造业板块;净利率带动ROE走强的消费板块存在结构性伴飞机会;“中特估”关注ROE更优、控费能力更强、杠杆结构更健康的国央企。

细分行业方面,上游行业增速回落明显,新能源、TMT内部分化、可选消费多数子行业复苏。(1)上游行业增速普遍回落,仅油服工程、非金属材料增速较高。(2)中游制造方面,新型能源转型替代方面,“风光”业绩分化度仍较高,锂电产业链方面,2022Q4 单季度各细分子赛道业绩增速边际下滑,2023Q1 锂电池一枝独秀,上游锂转负,汽车2023 Q1业绩分化大,电动乘用车、商用车单季增速领跑。(3)可选消费方面,家电链内部分化,彩电、个护小家电、卫浴电器单季增速超 30%,黑电、清洁小家电边际恶化;社服细分行业 2023Q1 有所复苏,酒店餐饮、旅游景区、教育单季业绩增速均超100%。(4)必选消费方面,食饮各板块 2023Q1 实现业绩正增长,非白酒、休闲食品改善幅度较大;医药生物板块整体业绩负增,医疗器械承压,中药单季增速改善幅度较大;种植业、养殖业单季业绩增速较高,动物保健持续改善。(5)净利润方面,单季业绩视角下,半导体仍处产业筑底期,IT 服务、计算机设备改善,基数常态化下通信行业收利增速均回归 10%以下水平。(6)银行单季度营收负增,城农商行利润表更优,券商业绩改善。

证券分析师:国信证券王开(S0980521030001);

指数结构看,大盘股韧性更强,各宽基指数2023 Q1边际改善。(1)从业绩增速看,表征超大盘龙头的中证 100 和大盘风格的沪深300 业绩韧性仍较强,2022 H2累计、2023 Q1单季度均正增。(2)边际变化看,中小盘股2023 Q1单季度净利润边际恢复幅度大,但绝对增速仍为负。

风险提示:板块内部个别上市公司业绩指标存在极端值影响整体法测算口径,部分三级行业上市公司数量较少导致整体法口径参考价值有限,海外地缘冲突尚未缓解

一级行业方面,下游消费复苏确认。(1)绝对景气方面,2023 Q1业绩增速在70%以上的行业包括社服、非银、农业,从2022 Q4和2023 Q1综合看,零售、农业、公用事业连续两期录得35% 业绩增速。(2)边际变化方面,房地产、社会服务、计算机、非银金融、传媒改善较大。

全A企业2023Q1业绩二次筑底。(1)整体法口径下,全A、全A非金融、全A两非净利润2023 Q1单季度净利润增速分别为2.17%、-5.05%和-5.74%。(2)营收方面,全A、全A非金融、全A两非2023 Q1营收增速分别为1.95%、3.86%和4.57%,2022Q4、2023Q1持续降速。

分上市板看,科创业绩下行尤为明显。(1)从营收增速看,2022 H2、2023 Q1科创板累计营收增速分别为29.2%、0.8%,较前季分别下降3.81pct、28.36pct。下行幅度科创>创业板>主板。(2)净利润方面,科创板2022 H2、2023Q1累计净利润同比分别为5.6%、-46.3%,剔除大全能源后净利润同比分别为-7.4%、-48.7%,较2022 Q3下降超过50pct。

电池价格断崖式下跌,新能源汽车将迎来降价潮

若你计划购买新能源汽车且不急于一时,我建议你稍作等待。因动力电池成本正急剧下降,新一轮的新能源汽车降价潮即将来临。大财经2024-01-22 10:49:280000专家:A股会走出漂亮的向上曲线。放“阳”的孩子:狼来了!

路漫漫其修远兮,吾将下跌而求索。今日官媒罕见发声,希望公众增强对A股市场的信心、决心和耐心,要相信我们的A股终会走出漂亮的向上曲线。言外之意,大家不要怕,都给我冲,股市肯定会涨,股票套着的不要怕,耐心持有。官媒的发声,你怎么看?大财经2023-06-06 04:38:51000114天完成换房、半小时搞定手续!揭秘高效成交背后的密码

大财经2023-12-01 14:21:340000郭宏才:高考只考了300分,傍上马斯克的中国骗子,5年骗走上百亿

文稿|爱睡觉的阳编辑|爱睡觉的阳无论经济发达与否,总会有一种十分可恶的人出现。这种人有一个通用的称谓——骗子。在过去有一种骗子,或独自一人出现,或三五成群互相配合在闹市街区中行骗。在如今,有一种骗子可以通过社交媒体以及电话短信等形式行骗。还有一种骗子更高级,他们通常在人前扮演着光鲜亮丽的身份,背地里却盘算着所有人兜里的那点钱。大财经2023-11-29 16:59:380000驻马店市政协党组成员张银良等深入泰康阳光调研康复辅具生产情况

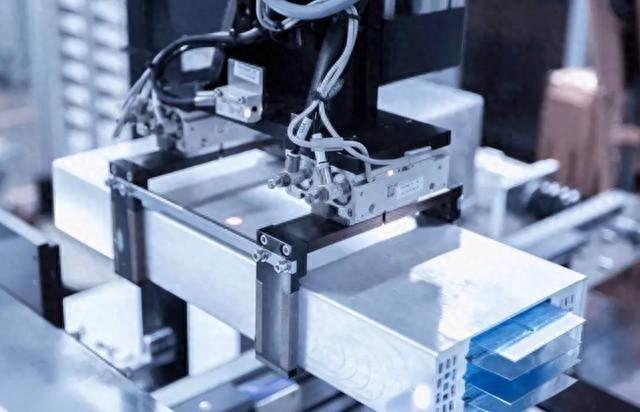

在第33次全国助残日来临之际,2023年5月17日上午,驻马店市政协党组成员张银良等深入泰康阳光调研康复辅具生产情况,并看望一线生产工人。泰康阳光负责同志胡彬陪同。大财经2023-05-18 19:11:210000

正在请求数据,请稍候!

正在请求数据,请稍候!