老旧小区加装电梯将新增1000万部电梯,撬动4万亿的GDP

重提老旧小区加装电梯,用意深远……老旧小区加装电梯的国家补助政策始于2020年,到目前,全国加装的电梯估计有10万部,但是,与海量的楼梯房比起来,这一比例明显是偏低的,绝大多数的楼梯房都没有电梯。目前,我国城市家庭住电梯房的比例约37%,就是说,还有63%有家庭没有电梯。按3亿城市住户的总规模计算,即约有1.9亿住户无电梯,按每个单元平均12户计算,即有约1500万个单元住户无电梯,如果五层及以上楼梯房的比例占七成,那么,潜在的电梯安装量约为1000万部,减去已安装的10万部,还有约990万部的市场空间。如果每台电梯的安装费用为40万元,990万部全部完成的话将新增GDP约为4万亿!——这,就是管理层的深远用意,一方面改善了老年人的居住条件,另一方面又大大提升了我们的经济增量……在目前经济不济、CPI下行的大环境下,强调加装电梯一事一举多得,有百利而无一害,为国家政策点赞!

有人说,老旧小区拆除重建不更好更能增加GDP总量吗?是的,但是,不比以前,目前我们居民的杠杆率比较高,重建后新增的容积率卖不出好价钱,所以,只能从改建作文章。

还有人说,加装电梯虽然国家有一点补助,但是,大头的费用还得自己出,这些人可能没钱……要说,加装电梯可能有意见不统一的情况,但是,要说这些人没钱,可能与实际不符。住在老旧小区的人为什么有钱?一、他们是老年人,要知道,在我国目前,最有钱的可能就是老年人了,他们爱存钱,加上现在多数都有医保,所以拿出个几万元,对多数人来说应该不难。二、他们没有买新房,所以没有负债的杠杆。三、他们如果子女条件好的话,多数还能省下一些退休金。

另外,上面说的仅是安装电梯这一次性投入的经济利益所在,将来,1000万部电梯的运行维保费用也不是一个小数目,如果电费一年5000元,电梯维保费一年8000元,电梯年检费一年1000元,一年下来,一部电梯的费用合计为14000元,1000万部电梯,每年可新增GDP为1400亿!

christian louboutin christian louboutin介绍

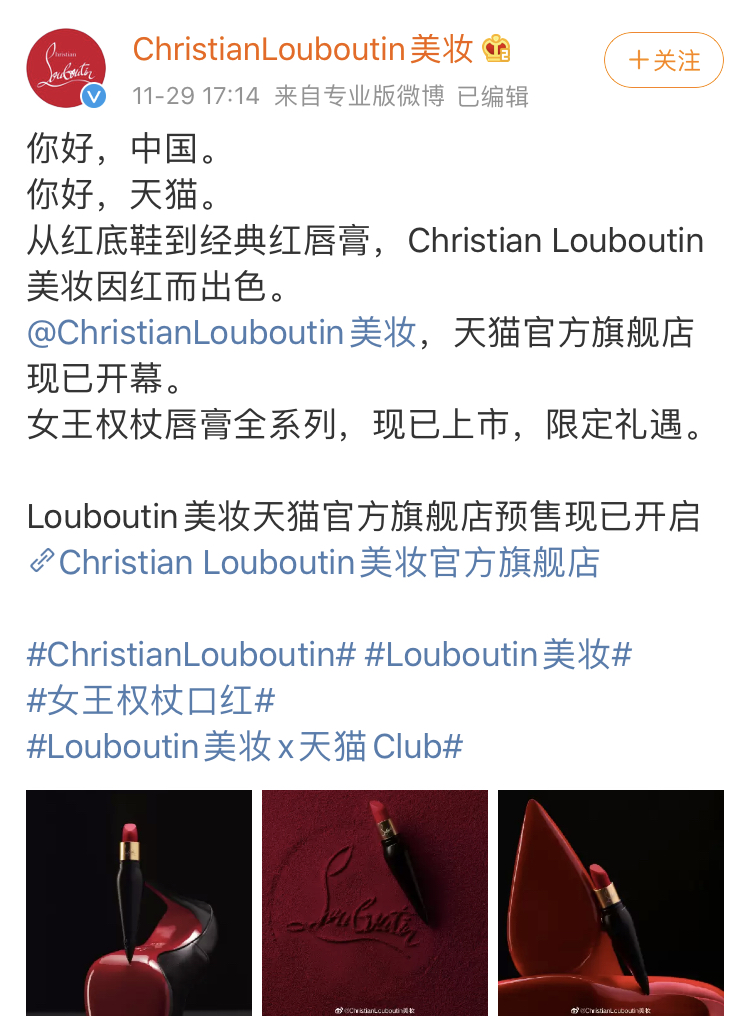

还没在大陆设专柜的“萝卜丁”口红,先上了天猫旗舰店。11月29日,@ChristianLouboutin美妆发布微博称天猫官方旗舰店已经开幕,女王权杖系列唇膏全系列现已上市,并开启相关预售。这是ChristianLouboutin美妆在中国大陆开设的第一家官方旗舰店,品牌方表示其主力货源将优先供给天猫旗舰店。新浪微博@ChristianLouboutin美妆截图大财经2023-03-22 04:06:460000松原市撤市划区并入哈尔滨的研究

松原和哈尔滨,两座位于中国东北的城市。本文将以“松原撤市变区并入哈尔滨的可行性研究”为题,探讨这一区划设想的可能性,并在文章结尾明确指出,这只是一种设想,而非真实存在,旨在提供一个供网友讨论的话题。松原位于吉林省东部,而哈尔滨则是黑龙江省的省会,地理位置相对较近。如果得以合并将擦出怎样的火花呢?大财经2023-12-28 21:38:0200088深夜利空,油价暴跌!100亿美元,涉及中法巨头,沙特阿美又出手?

昨夜,国际油价突然“崩塌”,沙特阿美也有新动作。美盘盘初,国际油价就开始大跌。WTI原油日内大跌3.00%,布伦特原油日内跌幅扩大至2.85%。有市场人士认为,原油价格的大幅下跌并不是由看跌的消息造成的,而是因为成交量不足困扰着市场。昨日,由于全球大部分地区因劳动节假期休市,西德克萨斯中质原油交易量收于2022年12月以来的最低水平。0001充电宝能带上飞机吗 飞机能带多大的充电宝

大财经2023-03-23 06:59:170000