粤开证券(一季度经济超预期,背后的四大分化与隐忧)

3、当前经济恢复基础不牢,仍存隐忧,部分指标反映出经济恢复成色不足,仍要下力气解决总需求不足、微观主体信心不振的问题。

其一,一季度超预期中与3月份出口大幅上升有一定关系,但是在全球经济需求收缩以及韩国、越南等出口大幅负增长的背景下,我国出口能否持续高增有待进一步观察。

第六,3月出口增速超预期回升至14.8%,但可持续性存疑。若今年出口月环比持平于季节性,年度出口预计将负增长6%左右。其一,全球经济低迷引起贸易总量萎缩、出口订单不足。IMF预测,2023年全球经济预计增长2.8%,比去年增速明显回落;WTO预测,2023年全球商品贸易量增长1.7%,明显低于去年。其二,美联储加息衍生金融风险,加大对美出口下行压力。其三,全球高通胀趋于缓和,价格因素对出口的贡献减弱。其四,供应链去中国化延续,产业转移加剧出口竞争压力。节奏上,今年出口同比可能呈现前高后低的走势。国内生产修复的红利以及去年3-4月疫情干扰带来的低基数,预计二季度出口同比的数据表现会偏强;三季度伴随欧美需求走向衰退,中国出口压力显现;而去年四季度基数相对较低,出口同比或将再度反弹,即全年呈现出N型走势。

第一,扩大总需求,扩大投资和消费,做好稳外贸稳外资工作。其一是继续加快专项债发行和使用,尽快形成实物工作量;其二是由中央和地方实行分区域按比例发放对于受冲击行业的消费券,刺激消费,帮助部分出口企业转内销;其三是扩大消费场景,延长夜间经济、早间经济等消费场景;其四,当前我国对美出口大幅下降,但对东盟和一带一路沿线国家和地区出口上升,有必要进一步巩固与该部分地区的合作优势;其五,支持跨境电商、海外仓等外贸新业态做大做强,发展数字贸易,支持企业加快重点市场的海外仓布局,完善全球服务网络,鼓励传统外贸企业和物流企业参与海外仓建设,支持海外仓企业对接国内外电商平台。

4、下阶段经济展望

一、经济持续恢复,但需注意基数效应对月度数据的扰动

本文源自券商研报精选

其六,PPI同比连续6个月负增长,工业产能利用率偏低,规模以上工业企业利润大幅负增长,营业收入利润率和应收账款平均回款期恶化。3月PPI同比-2.5%,一季度工业产能利用率为74.3%,低于去年同期和四季度的75.8%和75.7%。

分析师:马家进

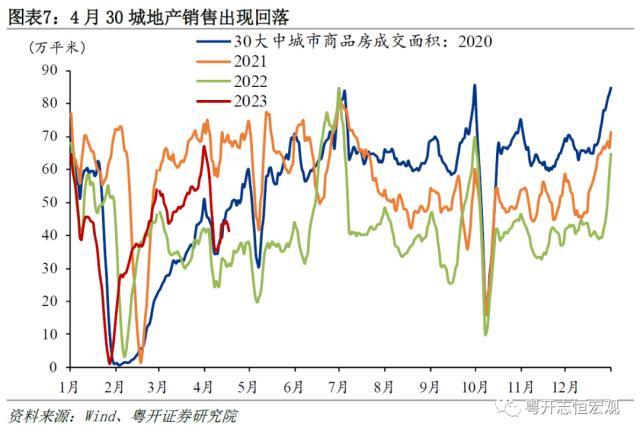

第三,房地产短期形势在持续恢复,风险在逐步缓释,但待售面积同比仍上升,人口见顶回落驱动房地产中长期下行拐点已至。经过一系列房地产政策调整,一季度房地产销售、投资同比降幅收窄,3月十大城市、30大中城市成交量呈进一步回升态势。但值得注意的是,去年下半年以来我国商品房待售面积同比持续上升,3月累计同比上升至15.4%,为2016年3月以来最高值。从中长期看,2022年我国人口总量见顶回落,尤其是劳动年龄人口和主力购房人群已回落,意味着房地产市场未来的主要驱动力量是城镇化和改善型需求。

如果将2019年作为基期,使用四年平均增速,3月社零增速为4.8%,较1-2月上升0.7个百分点,表明3月消费增速确实在加快。但是四年平均增速也存在缺陷,其反映的其实是过去四年的累计涨幅,不适合横向比较。例如,今年服务消费恢复要快于商品消费,但3月餐饮收入和商品零售的四年平均增速分别为1.9%和5.1%,反映的其实是疫情以来服务消费受到的冲击大于商品消费。

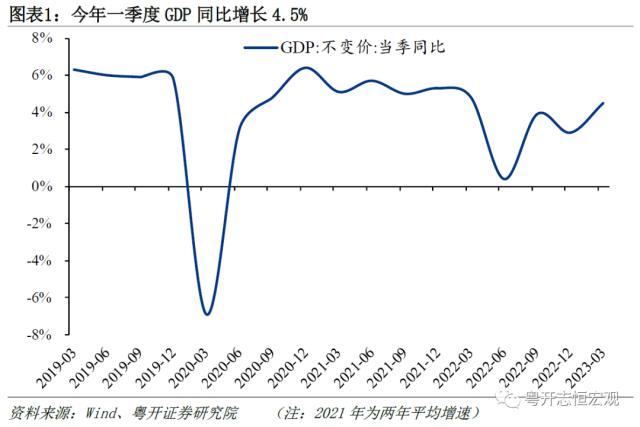

预计全年经济增速前低后高,季度间受基数和经济恢复进程影响将再度大起大落,一季度增长4.5%,二季度在低基数作用下增速将高于7%,下半年同比在5%以上。

风险提示:外部冲击超预期、微观主体信心不振超预期

其三,耐用品消费仍较低迷,主要是居民资产负债表受损、居民收入增速下行。一季度耐用消费品如汽车、通讯器材、家电音像同比分别为-2.3%、-5.1%和-1.7%。一季度居民收入实际同比增速为3.8%,低于经济增速的4.5%。

当前宏观经济持续恢复,但也应看到,恢复进度相对平缓,宏观总需求不足、微观市场主体信心不振仍是核心问题。总体上呈现出以下特征:整体数据好转,结构数据较差;宏观数据好转,微观问题凸显;内需好于外需;服务业好于工业。部分指标反映出经济恢复成色不足、仍有较大压力。

1、一季度经济恢复超预期,从生产端看主要是服务业的贡献,从需求端看主要是消费的贡献。当前经济恢复呈现出明显的四个不均衡特点:其一,总体数据属于好于结构数据(耐用消费品等增速低);其二,宏观数据好于微观数据(企业利润、居民收入和财政收入增速低);其三,服务业好于工业;其四,内需好于外需。

第五,PPI同比连续6个月负增长,工业产能利用率偏低,规模以上工业企业利润大幅负增长,营业收入利润率和应收账款平均回款期恶化。3月PPI同比-2.5%,一季度工业产能利用率为74.3%,低于去年同期和四季度的75.8%和75.7%。从1-2月规模以上工业企业利润看,制造业、外资及港台资负增长幅度较大,分别达到-32.6%和-35.7%。从行业看,黑色金属冶炼、有色金属冶炼、石油煤炭加工、化学原料加工、造纸、纺织利润同比分别为-151.1%、-57.2%、-111.3%、-56.6%、-52.3%和-37.1%。同时,汽车制造业和计算机等电子设备利润同比为-41.7%和-77.1%。此外,1-2月规模以上工业企业利润率为4.6%,低于2021和2022年同期的6.6%和6%;应收账款增速高于收入增速,平均账款回收周期为66天,高于2021和2022年同期的57.9天和58.3天。

二、当前经济仍存隐忧,总需求不足、微观主体信心不振

今年经济持续恢复已是市场共识,分歧主要在于经济恢复的斜率和持续性。然而在分析月度数据时,基数效应会造成严重干扰。

第二,尽快稳定宏观税负,减税降费要从数量规模型转向效率效果型,经济下行期的财政政策宜以支出政策为主而非收入政策。

正文

生产端来看,一季度三大产业同比分别增长3.7%、3.3%和5.4%,对GDP同比的拉动分别为0.15、1.29和3.06个百分点,服务业恢复对经济增长的贡献率最大,达68.0%;需求端来看,一季度社会消费品零售总额、固定资产投资完成额、出口金额(美元计价)同比分别增长5.8%、5.1%和0.5%,消费对经济增长贡献明显回升,一季度最终消费对经济增长贡献率达66.6%。

第三,从激励机制、政策、法治和理论上解决微观主体的积极性不高、信心不振的问题,这是治本之策。当前宏观形势上的问题归结到微观就是“微观主体避险化”,要从根本上解决。其一,我国已从单一GDP进入到多元目标治理体系,但多元目标导致地方政府被问责概率更高,地方政府行为避险,当前地方政府面临“想干事但怕被问责”的情形。要进一步重塑中央对地方的激励机制,在反腐、问责的同时增加包容、尽职免责的案例和机制。其二,企业行为避险,既是经济下行期的主动收缩,但同时也与舆论、政策环境有关。要从舆论上为民企、外资正名;要实现政策的稳定性和连续性,避免运动式监管和运动式送温暖,监管在法治的框架内进行;要实现重大理论创新和突破,讲清楚社会主义与私有制的关系,讲清楚“共同富裕并不必然需要通过所有制革命实现”。

目录

其五,就业压力较大,尤其是青年人群就业形势相对较差,这又将反过来制约收入和消费增长。3月16-24岁青年失业率为19.6%,2019-2022年同期为11.3%、13.3%、13.6%和16.0%。2023年高校毕业生规模预计达1158万人,比去年增加82万人,进一步加大就业压力。

预计全年经济增速前低后高,季度间受基数和经济恢复进程影响将再度大起大落,一季度增长4.5%,二季度在低基数作用下增速将高于7%,下半年同比在5%以上。但经济恢复仍面临较大不确定性,取决于疫情是否反复、房地产是否企稳、外部冲击和政策力度。其中,疫情不可控;房地产和财政货币政策属于内部力量,总体在助力经济;外部冲击或成今年经济冲击的最大变数。要继续做好稳增长稳就业工作。

一季度GDP同比增长4.5%,明显高于市场预期的4%,将有助于全年5%左右增长目标的顺利达成。今年是中国经济从疫情状态切换到正常市场经济的一年,也是动能从外需向内需切换的一年。一方面,去年底疫情防控措施优化、随后疫情快速“达峰”并“过峰”,疫情对国内生产、消费等的限制迅速解除,经济开启持续恢复进程;另一方面,各项稳增长稳就业政策举措靠前发力,地方政府“开年即开跑、起步即冲刺”,基建投资和重大项目建设承担起“挑大梁”的重任。在1月经济仍受疫情严重拖累、以及国际环境复杂严峻的背景下,一季度取得如此成绩实属不易。

如果使用两年平均增速,3月社零增速仅为3.3%,较1-2月下降1.8个百分点,看似消费走弱,实际上仍受基数效应干扰,2021年3月社零同比的两年平均增速为6.3%,较1-2月上升3.2个百分点。

其四,房地产短期形势在持续恢复,风险在逐步缓释,但待售面积同比仍上升,人口见顶回落驱动房地产中长期下行拐点已至。去年下半年以来我国商品房待售面积同比持续上升,3月累计同比上升至15.4%,为2016年3月以来最高值。

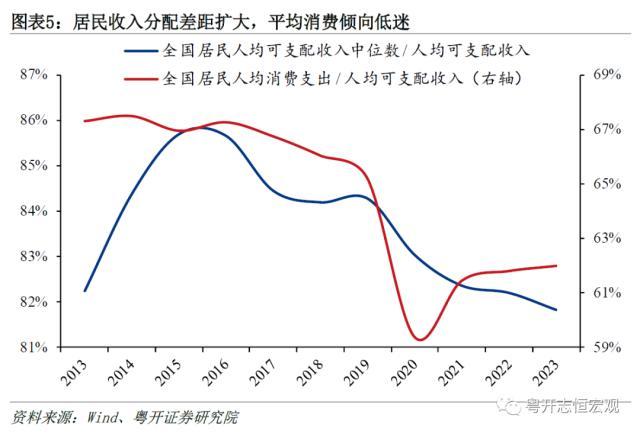

第一,耐用品消费仍较低迷,主要是居民资产负债表受损、居民收入增速下行。一季度社会消费品零售总额同比明显上升,但主要是餐饮消费上升幅度较大,耐用消费品如汽车、通讯器材、家电音像同比分别为-2.3%、-5.1%和-1.7%。一季度居民人均可支配收入同比增长5.1%,低于5.5%的名义GDP增速;人均可支配收入的中位数占平均数的比重为81.8%,较去年同期的82.2%进一步下行,收入分配差距扩大;人均消费支出占可支配收入的比重为62.0%,较去年同期的61.8%略有回升,但仍显著低于疫情前的65.2%。

三、下阶段经济展望及政策建议

2、今年经济持续恢复已是市场共识,分歧主要在于经济恢复的斜率和持续性。然而在分析月度数据时,基数效应会造成严重干扰。有三种解读数据的方式,一是直接看今年的当月同比,二是使用两年平均增速,三是将2019年作为基期,使用四年平均增速,但各有优缺点。国家统计局在分析时采用的是今年的当月同比,反映经济在持续恢复。这也与公众的日常感知相一致,餐饮、住宿、旅游景点等人流明显增加、价格出现上涨。3月制造业、建筑业、服务业PMI分别为51.9%、65.6%和56.9%,均处于扩张区间,且建筑业和服务业PMI持续上升。

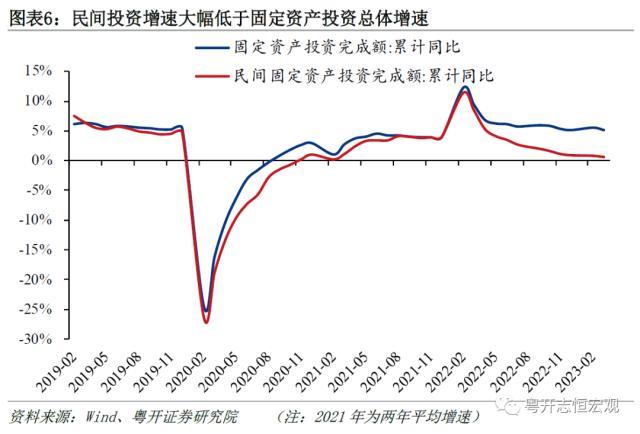

其二,一季度民间投资同比仅为0.6%,大幅低于固定资产投资总额的5.1%,制造业投资增速下行,均反映出民营经济对未来的信心仍不足,稳定经济主要依赖以基建投资为代表的政府和国企投资。一季度民间投资占固定资产投资总额的比重仅为54.2%,为2010年以来最低点。

第二,一季度民间投资同比仅为0.6%,大幅低于固定资产投资总额的5.1%,制造业投资增速下行,均反映出民营经济对未来的信心仍不足,稳定经济主要依赖以基建投资为代表的政府和国企投资。一季度民间投资占固定资产投资总额的比重仅为54.2%,为2010年以来最低点。制造业投资在出口下行、生产上升幅度有限、产能利用率偏低的背景下增速有所下行,从去年全年的9.1%下降至今年一季度的7.0%;财政政策不得不挑大梁,专项债加快发行,一季度基建投资(广义)增速仍高达10.8%。

粤开证券首席经济学家、研究院院长:罗志恒

国家统计局在分析时采用的是今年的当月同比,反映经济在持续恢复。这也与公众的日常感知相一致,餐饮、住宿、旅游景点等人流明显增加、价格出现上涨。3月制造业、建筑业、服务业PMI分别为51.9%、65.6%和56.9%,均处于扩张区间,且建筑业和服务业PMI持续上升。

二、当前经济仍存隐忧,总需求不足、微观主体信心不振

4月18日,国家统计局公布一季度GDP和3月消费、投资数据。其中,一季度GDP同比增长4.5%,3月社零消费同比增长10.6%,均大幅高于市场预期。

一、经济持续恢复,但需注意基数效应对月度数据的扰动

如果直接看今年的当月同比,3月社零增速为10.6%,较1-2月上升7.1个百分点,看似消费在报复性恢复,实际上是因为去年3月社零同比因疫情冲击而降至-3.5%。

摘要

第四,就业形势严峻,尤其是青年人群就业形势较差,这又将反过来制约收入和消费增长。3月16-24岁青年失业率为19.6%,2019-2022年同期为11.3%、13.3%、13.6%和16.0%。2023年高校毕业生规模预计达1158万人,比去年增加82万人,进一步加大就业压力。

三、下阶段经济展望及政策建议

糯米泡多久包粽子最好 包粽子糯米泡几个小时最佳

清凉夏日,“粽”情端午,端午节是我国的四大传统节日之一,受重视程度仅次于元宵节的民俗大节,在端午节的前半个月开始,商家们就开始推出各种粽子礼盒,随着离端午越来越近,市场上售卖竹叶、麻绳和粽子的小贩也越来越多。粽子是端午节的节日食品,也是必不可少的传统美食,虽然市场里的成品粽子和超市里的精美礼盒方便了很多懒人和手残党,但要说到过节的仪式感,还是自己亲手包的粽子更有节日的味道。大财经2023-03-24 21:05:530000你还没吃上大闸蟹,骗子们的蟹卡就已经把大闸蟹玩明白了

不知道大家有没有买过「蟹卡」?大闸蟹是有周期的,每年十一月开始,大闸蟹就进入了最肥美时节。所以很多商家会在中秋国庆开始卖蟹卡,等到十一月,买家再凭蟹卡兑换螃蟹,也就是提货。大闸蟹这玩意,自己吃可以过个嘴瘾,送亲朋也特体面,所以近几年很多人入坑,蟹卡流行开来。我们公司中秋也发过蟹卡~以往,中秋国庆大家会聊买哪家蟹卡实惠、好吃,但今年最热的蟹卡话题是:蟹卡诈骗。。。大财经2023-10-25 13:33:170000蜜雪冰城“骗局”:年挣20亿,竟不是靠卖奶茶?

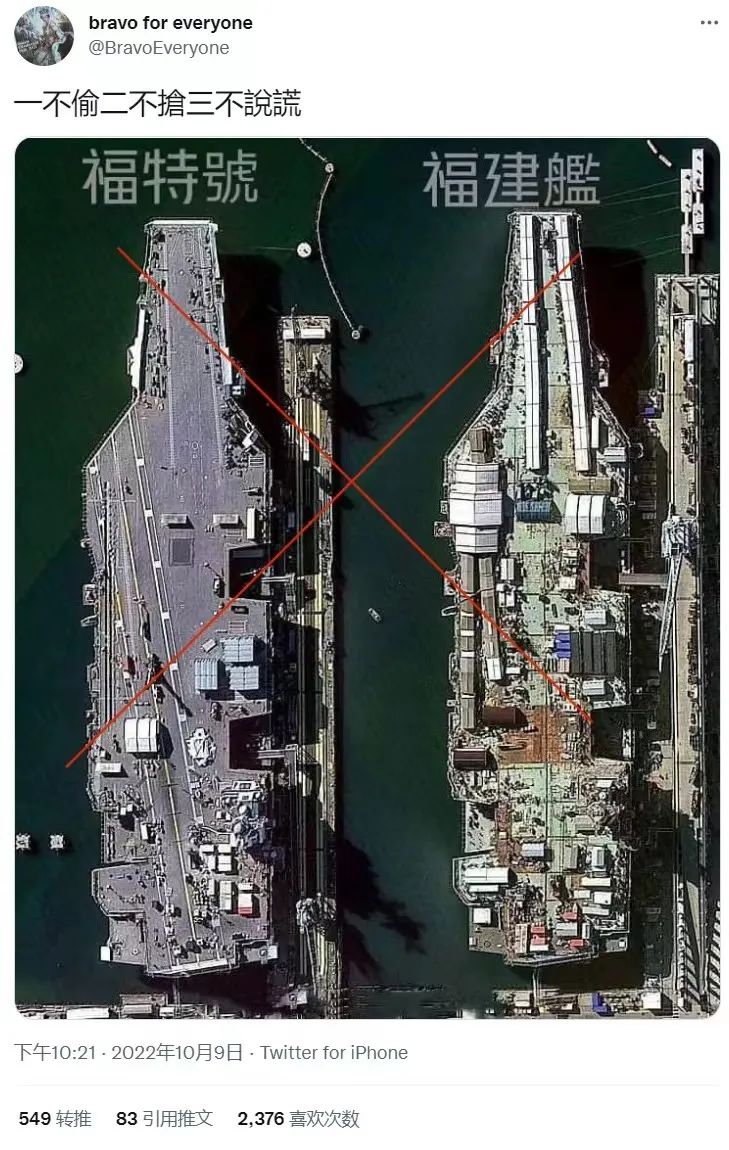

文|小付有话说编辑|小付有话说谁能想到随处可见的蜜雪冰城,年收入竟有着20亿,但其中96%的收入都不是来自饮品出售!作为业界主打便宜的良心品牌,就连奶粉和勾兑的食品添加剂也是当着顾客的面进行调制的,可即便这样依旧火爆。那么蜜雪冰城究竟是依靠着什么,创下了如此多的巨额收入呢?大财经2023-09-23 14:24:130002美国福特级航母 美国福特级航母有几艘

速览-网图实际为美国福特级航母肯尼迪号与福特号并排停靠在纽波特纽斯造船厂进行维修的卫星图片。事件背景近日,在海外社交平台推特上流传一张据传为美国航母福特号和今年6月下水的中国航母福建舰的“对比图”。一推特网友暗示,这艘由中国完全自主设计建造的航空母舰抄袭了福特号。截至10月28日,该推文共获2000余点赞、超过600次转发。明查图中两艘舰艇是什么?大财经2023-03-22 21:37:410000吨和千克的换算 克 千克 吨的换算表

功率:1匹=0.735kw1大卡(1kcal/h)=1.16kw1btu-英热单位=0.293w1kw=860大卡/小时1美冷吨=3.517kw1英冷吨=3.923kw日本冷吨=3.86kw1马力=735w压力和机械压力:Psi(磅力/平方英寸),1bf/in2帕Pa,公斤力/平方厘米kgf/cm2;0000