A股有点乱(为什么)

那么,又是哪些原因造成了市场的持续缩量呢?

最后从海外形势看,各种不确定性犹存。一方面,虽然美国4月份CPI超预期回落,但通胀水平仍处于较高位置,加息预期再起,美联储鹰派多位官员近期亦是数次发声,称“即便6月暂不加息,也不代表美联储本轮货币紧缩周期的终结”,“如果通胀没有继续下降的迹象,可能还要继续加息”。另一方面,近日美国债务上限谈判陷入僵局,美国财政部长耶伦警告称,“如果国会再不采取行动,美国政府极有可能最早于6月1日陷入债务违约”。种种因素叠加,市场避险情绪发酵,致使风险资产持续承压,一定程度上对于A股也造成了影响。

对于后市,短期来看,受到一系列风险事件的影响,在没有重大利好出现之前,A股大概率会继续承压;特别是在成交量持续萎缩的情况下,想要出现行情的全面反转确实不太容易,再考虑到“电风扇行情”仍在持续,想要每一次出手都能踩准市场节奏,难度着实不小。这里建议短线投资者要多加谨慎,优先选择降低仓位或是空仓休息,这也是规避短期风险的最佳办法。

其次从国内形势看,一系列因素扰动市场。经济方面,国家统计局4月份公布的一季度经济数据可谓是大超市场预期,确认了我国经济正处于强复苏这一事实,然而仅仅过了一个月,情况似乎就发生了变化。根据官方公布的4月份相关数据,我国4月社融存量同比增速为10.3%,与上月持平;新增社融规模为1.22万亿,低于wind一致预期近5000亿元,为年内首次低于预期;4月CPI同比回落0.6个百分点至0.1%,低于市场预期的0.4%。疲软的通胀和低于预期的社融数据,反映出当前内需不强,经济修复动能有所转弱,这也在很大程度上引发了近期人民币汇率的“破7”,使得北向资金流出。此外,近期国内疫情出现大面积反弹,叠加外媒对于“城投非标违约增加”相关事件的报道,引来市场担忧。而对于后市预期的谨慎,让场外资金更倾向于选择观望,由此造成了A股的持续缩量下挫。

近日的A股行情,真是“卷”得不行。

当然,短期扰动不改中长期向好的大势。原因很简单,一方面,今年我国经济周期向上是十分明确的,虽然复苏之路仍有波折,但各行各业经营的整体回暖却是不争的事实,后续也有望出台一系列政策来为国民经济的进一步修复保驾护航;另一方面,尽管美联储鹰派官员的表态加剧了市场加息预期,但种种迹象都反映出美联储紧缩周期已步入尾声,对于全球资本市场而言显然是利好大于风险。如此看来,A股经历短期的调整之后,待经济社会基本面出现积极信号后,仍有望继续震荡上行。

就近期的A股而言,自5月9日大盘冲高回落后,市场成交量便持续萎缩,近两日更是缩量到只有不到8000亿的规模,与四月份市场成交量连续多日维持在1万亿以上的盛况相比,显然不可同日而语。成交量萎缩意味着资金量不足,其结果便是市场整体情绪低迷,行情的持续性难以得到支撑,同时市场上存量资金之间的博弈不断加剧,继而导致板块轮动加快,令人应接不暇甚至手足无措。

从这个角度看,短期的市场调整,恰恰给了我们拣便宜筹码的机会。而对于普通投资者来说,与其处追涨杀跌,被市场牵着鼻子走,倒不如以更长远的视角来坚守具有硬逻辑的板块,逢低买入,任尔东西南北风,我只需持股待涨静待花开——毕竟在很多时候,慢也是另一种快。

首先从市场结构层面看,部分大资金因被套而“躺平”。作为市场公认的主线之一,今年“中特估”板块表现一直颇为活跃,特别是3月份以来,得益于“中特估”的强势,上证指数一路震荡上行,甚至一度突破3400点。然而从另一个角度看,“中特估”所涉及的央企国企,其市值普遍较大,持续上涨本身就需要占用市场上大量的资金,对其他板块亦会产生抽血效应,在场外增量资金没有明显增加的情况下,当中特估板块出现调整,同时又缺乏承接资金的支撑,里面大量的资金便难以全身而退,被套牢很多人又因为不愿意“割肉”而选择躺平。如此一来,市场上整体的资金量就缩减了不少。从指数表现看,大盘缩量下跌的节奏刚好与“中特估”的调整相吻合,这也印证了我们的判断。

至于大盘何时才能止跌,我们可以关注两个信号:一是“中特估”板块何时企稳,正所谓解铃还须系铃人,本轮市场的大调整源自于“中特估”的杀跌,而“中特估”占指数的权重又比较大,因此只有“中特估”企稳反弹,大盘才能有所起色;二是市场何时能持续放量,毕竟只有成交量放大,才能真正说明市场整体情绪的回暖以及增量资金的进场,倘若没有足够的成交量作保障,行情很难有实质性的赚钱效应。

通常情况下,足够的成交量是推动行情不断走高的根本保障:成交量大,说明市场人气旺不差钱,而在“众人拾柴火焰高”的情况下,市场自然容易延续上涨势头;成交量小,说明市场人气低迷,资金量少,非但难以支撑行情的持续上涨,反而可能引发市场的跌跌不休。

具体配置方面,建议继续围绕大科技主线进行布局,包括技术催化下有望上演“戴维斯双击”的数字经济AI 各细分领域,无限接近周期底部位置、即将迎来基本面反转的存储芯片等等。此外,还可以关注业绩底部改善的细分行业(如医美、化妆品等可选消费品类),以及受益于政策支持与天气转热需求增加的电力板块,或许可以获得不错的投资回报。

(付一夫为星图金融研究院高级研究员)

对于很多人来说,近期的持股体验一定是很差的:每天看似很热闹,结果收盘一瞧非但没赚到钱,反而还亏了不少。尤其是那些追涨的人,今天看到某个板块大涨就迫不及待地跟了进去,怎料隔日就大跌被套,久而久之便到处挨打,到头来越努力反而越亏钱。

随着大盘指数的连续调整以及市场成交量的不断萎缩,各个板块的轮动宛如火箭般提速,比如昨天大涨的AI和芯片今天就领跌,而今天领涨的充电桩和机器人明天又领跌,有时候甚至可能在一天内就把多个板块轮动一遍,并且没有丝毫持续性可言,所谓的“电风扇行情”已然演绎到了极致,着实是把人给转麻了。

为什么会出现如此局面呢?在我看来,首要原因在于市场资金量不足。

负利率!贷款难道还能挣钱吗?为什么会出现负利率?

2009年8月,瑞典中央银行对银行存款首次突破"零利率"下限,实施名义负利率,被认为"从此进入了一片未知领域";2014年,丹麦与瑞士央行先后跟进实施负利率;2016年日本央行推出负利率政策,基准利率一直维持在-0.1%;2019年9月,欧洲央行调降存款机制利率10个基点至-0.50%。负利率已经成为现实,推出负利率的国家也不断增加。大财经2023-05-27 10:54:200001每个人都拥有的一笔财富,有人却不知道珍惜它!征信花了怎么办?

近年来,随着人们消费观念的转变,办理贷款和使用信用卡的人越来越多。伴随着人们借贷的需求,出现了很多贷款公司,尤其是借助互联网的运用,网贷公司如雨后春笋般涌现。大财经2023-05-27 10:44:390003你真的会阅读吗?提高阅读效率和效果的小妙招

每年年初,身边总会有朋友或同事信誓旦旦对我们说,"今年我要看完30本书"、"今年我每周都要读完一本书"、"你看,这是我今年的书单"。可是,到年末盘点总结的时候,有的人居然连10本书都没有读完;或者,虽然读完了10本书,但是什么都没有学到,什么也都没记住,就好像从来就没有读过这些书一样。大财经2023-05-27 09:48:050001当大V们都在贬低技术分析的时候,小散该何去何从

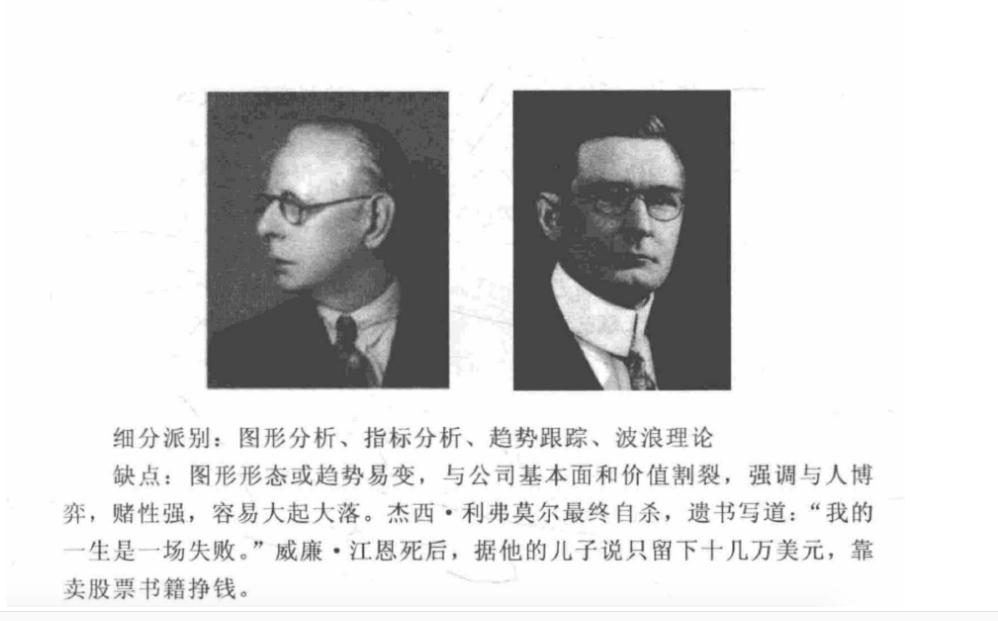

很多价值派大V说技术分析没有用,他们还会用艾略特,江恩以及利弗莫尔的落魄潦倒来论证自己的观点。虽然,这些都是无可辩驳的事实,可是那些被困死在价值投资上的小散又何其多也!大财经2023-05-27 09:23:020002