中国股市为何(永远3000点,深度解析,A股中的财富陷阱与密码)

例如2007年的大牛市,来源于2006年国企“股权分置改革”。

相比之下,民营企业在“利润再投入”和“市值管理”这方面,做的就要好得多。

像美股苹果公司,过去22年总计回购了6620亿美元股票,帮助自家公司市值攀升到如今的近3万亿美元。

国企,一方面承担着政治任务和社会责任,盈利性、成长性本身就不强。

现在房地产形势下行,老百姓不怎么买房了。于是储藏财富的工具,又变成了银行存款和理财产品。

居民存款增速大涨

居民存款增速大涨

但是对于很多股民、基民们来说,平时工作已经很忙,没这么多精力学习怎么办?

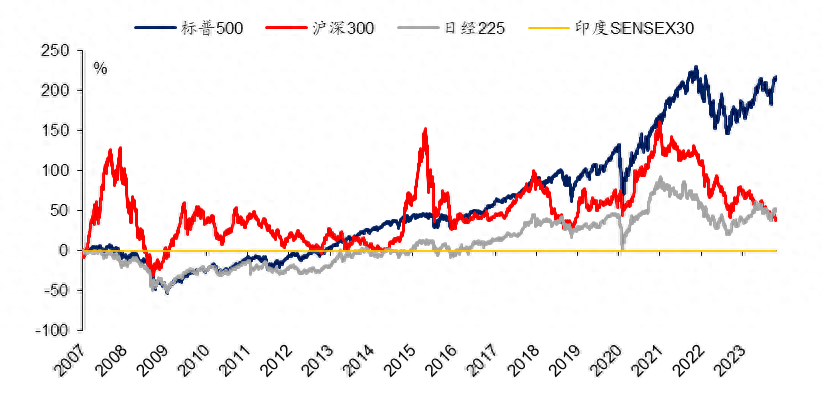

印度股市(SENSEX30)上涨了387%;

例如,被誉为“中国爱马仕”的贵州茅台,每年盈利能稳定增长20%左右。从财报上看,贵州茅台肯定是一家好公司。

背后,体现着日本家庭财富转移的大逻辑。

此后,外资成为了主导A股走势的重要变量。

A股是一个国企占关键地位的市场,至今,中央和地方国企市值占比约47%。

但是对于现在就参与投资的普通人而言,清楚认识到当前市场的现状,并在此基础上做出针对性的决策,才是个人的最优解。

2、理解A股的格局

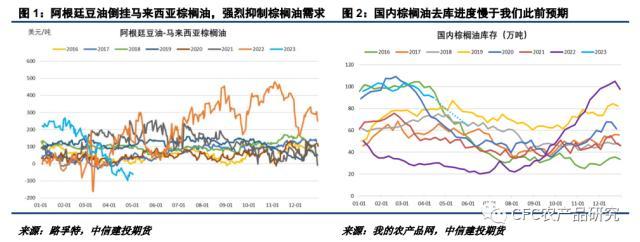

要知道过去16年,中国GDP(美元计价)可是整整增长了3.7倍,超过了印度的1.8倍。可是我们的股市不但比不上印度,甚至比不上同一时间GDP缩水了8%的日本。

最后柏年想说,过去十几年,中国股市的涨幅不如美国、印度、日本等,并不是说管理部门、上市企业或者投资者,哪一家错了。

04年到07年,是能源、电力、金融、地产的“顺周期”时代;

为什么咱们的大A股,外资一撤退就“跌跌不休”呢?

但是中国股市确实比不过别家,这不是柏年瞎说。

柏年之前出过分析日本经济的文章,安倍晋三上台后,坚定推行“零利率”和“量化宽松”政策。

基本上A股的主线是3年一换,同时在“大潮汐”之下,股市里还有各种各样小概念和“小浪花”。

仔细分析可以发现,确实是源于一些特殊的资金。

但是在存量博弈的格局之下,叠加上中国的产业迭代、升级异常迅速,存量的资金总会去追逐最新的、能引起股价上涨热点。

自2012年有统计以来,民企红利全收益指数累计上涨了410%。相比之下,沪深300全收益指数同期仅上涨了82%。

也正是在安倍晋三上台后,日本股市才摆脱了近20年的低迷,开始一路上涨。

股市,作为一个货币的蓄水池,即使宏观经济表现再好,没有上游的流动性注入,股市指数也涨不起来。

像A股龙头贵州茅台,上市22年来从来没有回购过一笔自家股票。每年的分红,全部用于上交贵州财政。

很多人可能好奇,等到什么时候,中国老百姓的存款才会向股市转移呢?

例如,参考“中证民企红利全收益”指数,里面包含了50家成熟行业、分红回购较多的民营企业。

1、中国股市,为何跑输邻国?

短期来看,股市下跌可以用经济周期来解释,经济形势总是有好有坏。

例如回顾过去20年A股“行业轮动”的历史:

所以我们可以看到,国企一般不会回购自家股票、不做“市值管理”。

讲到这里,还不关注柏年一波,总是为你带来最新的中国经济与政策解读。

日本老百姓一看,银行存款确实没什么收益,甚至跑输了物价,这才开始尝试购买股票。

等到连小散户都听说这个行业很好、很有增长潜力的时候,基本上已经是股票上涨的末尾,买入就是“高位站岗”。

09年到12年,消费、医药乘着“消费升级”的风顺势崛起;

可是这么长时间股市不涨,就不单单是宏观经济的问题,我们还需要从更深层次的视角看待。

那么,症结究竟在哪里呢?

如何判断下一个最具增长潜力的行业?

在专业领域,当我们用中国股市横向对比其他国家股市时,一般采用更优秀的沪深300指数,剔除那些垃圾公司对于大盘的拖累。

投资股市,除了高强度学习、追逐最新热点之外,还有一个“躺平投资”的方法,供大家参考。

21年以来,大家谈论最多的是“能源革命”。

听了刚才柏年的分析,理解了我们股市的资金来源之后,我们就能理解,为啥外资在中国股市有这么大的定价权。

但是即使考虑了这些因素,中国股市依然比不过别国股市。

中国股市,远远跟不上中国经济的发展速度,这里面一定出现了某些问题。

一个正常思维的民营企业家,当他所经营企业有了利润时,除了投资新项目、扩大再生产外,也会考虑到将企业所得的利润,用于回购股票。

当然,这样做并不是说就是错的,上缴财政毕竟也是用于社会福利。但是这就会导致A股缺少最大的一笔资金来源,导致我们的股市是一个“重融资、轻投资”的市场。

我们当然希望“A股长牛”的那一天能早日来临,监管部门也在努力的改革、完善,例如引入养老金等长期资金等。

接下来就来到了第三个层次,究竟谁能带来A股的牛市?

像美股,巴菲特买可口可乐、富国银行,一买就是一二十年,A股基本不存在这样的情况——即使在我们的股市中,并不缺乏优秀公司,拥有巴菲特口中的“护城河”。

很多人可能会不理解,最近几年A股大盘和人民币汇率走势高度一致。我们看其他国家的股市走势,都没有这么强的相关性。

数据显示,2023年初中国居民储蓄存款同比大增18.3%,远高于货币供应量M2增速,为2011年以来的最高值。

感谢阅读,如果觉得文章写得不错,欢迎关注我,转发、收藏并随手点个赞。

A股背后,究竟有哪些财富陷阱和密码?

13年到15年,互联网 开启了TMT浪潮;

存量资金总去追寻最新的热点,就造成了A股的“行业轮动”极其迅速。

那些买了茅台的资金,一看后面没有增量资金进入,最后也会选择撤出。到今天,贵州茅台股价已经近3年没涨了。

在不考虑股息分红的情况下,年化收益率也达到了5.3%,比大盘和国企至少要好得多。

自90年代日本股票泡沫破灭以来,很长一段时间里,日本人和中国人一样,也是大不愿意买股票的。

当时,国企受限股为了上市流通,向散户和流通股股东们一次性补偿了一大笔资金,成为了启动牛市的第一桶金。

怎么办呢?

中证民企红利全收益指数

中证民企红利全收益指数

然而,我们的大A股不是。

第二个层次,则是中国老百姓缺少对于股市的持续投入。

为什么A股涨幅,远远跟不上中国经济的发展速度?

2019年、2020年的牛市,则来源于中国股市对外开放和同一时间美联储降息。美元流动性注入A股,“北上资金”提振了大盘。

这里面包含3个层次。

俗话说得好,“你永远赚不到认知以外的钱”,投资、理财就是一个不断学习的过程。

像上一篇文章,我们就解读了国家对于金融业改革的最新动向,读者们的反响很热烈。

只能是通过不断的高强度学习,深刻理解中国产业政策和宏观经济形势。

为什么别国股市的表现,都比大A股要好。

像日本、印度,本地货币贬值了,人家股市依然涨的很好。

而是中国资本市场的特殊发展历史,塑造了今天A股的特性。

都说股市是经济的晴雨表,论经济和财富体量我们可能不如美国,难道过去十几年中国经济的发展,也不如印度和日本么?

刚才讲到,企业和居民都不会向股市持续投入,那么历史上A股的“大牛市”,究竟从何而来?

A股的行业轮动如此迅速,下一年的主题经常和上一年不一样,就给了那些想赚钱的投资者,提出了很高的要求。

过去十几年,中国经济的成就无与伦比。

参考我们隔壁日本的案例,可能要等到存款利率大幅下行之后。

等到投资者向苹果公司出售了股票、拿到现金之后,大多数也会将资金再投入到股市当中,这样就有助于大盘的整体抬升。

这种“躺平投资”方法就比较类似于美股了,长期来看存在上涨空间。当然,短期风险依然存在,柏年还是要给大家重点提示风险。

即使A股里的民企,有些被吐槽是“垃圾公司”和“韭菜股”,但是从2009年有数据以来,中证民企指数(包含所有上市民企在内),至今依然上涨了99%。

这也能解释很多人的疑问,为什么日本经济不好、日元贬值,日本股市却是一路飙升。

居民财富向银行存款和理财大幅转移,推动了债券市场的相对火热。今年以来,10年期国债收益率累计下行0.2个百分点,中债综合指数累计上涨了7.3%。

过去3年,我们就相继看过了白酒、创新药、光伏、新能源汽车等各式各样的主题。到2023年,风头最盛的则是信创产业和软件国产化。

最后从货币的角度,我们可以将A股总结为四个大字——“存量博弈”。

这种情况,直到安倍晋三上台后才出现了转变。

首先,在“存量博弈”的格局不改变之前,A股没有一个永恒的投资主题。

在“去产能”、经济形势并不好的2015年,这么一大笔资金依然带来了“杠杆泡沫”。等到国家出手严格监管后,杠杆泡沫烟消云散。

2015年的牛市,则来源杠杆资金疯狂涌入市场。

相比于美国家庭,近30%的资产配置到股市里,中国家庭持有股票资产的比例,只有2%。

从2007年至今,中、美、日、印股市累计涨幅

从2007年至今,中、美、日、印股市累计涨幅

关注柏年,在未来的时间里,柏年将与大家一起学习,我们共同进步、共勉。

理解了这四个字,我们就能理解A股中的那些陷阱,同时也能更好地挖掘机遇。

过去16年,美国股市(标普500)上涨了210%;

柏年认为,这个视角应该是“货币”。

~全文完~

我们都知道,过去20年是中国楼市飞速膨胀的20年,房子才是中国家庭储藏财富的主要手段。

另一方面,国企利润作为财政“四本账”之一(税收、政府性基金、社保、国企利润),是需要上交国家财政的。

同时也要考虑到汇率对指数的影响,像印度卢比这种长年贬值的,可能导致印度股市指数“虚胖”。

中证民企红利指数成分股

中证民企红利指数成分股

尽管它们基本上不是所谓的新兴、高成长企业,甚至很多被划分至“夕阳行业”,但是因为公司回购和利润再投资较多,依然支撑起了股价。

16年到20年,则是“拥抱核心资产”的主线。

在他的授意下,日本央行将10年期定期存款利率,从0.8%下调到0.1%以下。

中国股市相比于外国股市,差就差在,我们缺乏“持续不断的资金注入”,没有活水。

日本股市(日经225)上涨了84%;

存款利率大幅下调后,日本股市摆脱低迷

存款利率大幅下调后,日本股市摆脱低迷

唯有我们的大A股(上证综指),从2007年2月16日第一次触及3000点,到2023年底又回到了3000点,16年内没有丝毫变化。

在当下股民和基民们都疯狂吐槽国内股市的时刻,柏年就用自己的专业知识帮助大家理解:

刚才柏年提到,A股里国企一般不做利润再投资、不做市值管理——那我们就去寻找那些愿意做再投资和市值管理的民企,他们能给自身的股票带来“资金活水”。

这样有助于提升本公司股价,提升企业家自己的身家财富。

第一层次,我们的股市缺乏上市企业的货币再投入。

胡萝卜怎么做好吃 胡萝卜的18种家常做法

大财经2023-03-21 14:31:5400042023移民潮昙花一现,中国人将为移民付出更大的代价

你好我是移民观察员无忧,科普华人移民的博主。在刚刚过去的2023年,全球经历了一波刷新记录的移民潮。根据最新发布的《2023年国际移民展望》报告显示,2022年向经济合作与发展组织(经合组织)国家迁移的永久居民人数攀升至610万,同比增长26%,创下自2005年以来的最高纪录。报告指出,在38个经合组织成员国中,有15个国家的永久移民人数达到过去15年的最高点。大财经2024-01-03 20:04:290000男性消费崛起?天价“小蓝粒”一夜成交6位数,中年男人贡献80%

市场跑起来,谁也看不懂。日前,一款挂靠“男力泵”噱头的胶囊,在大促期间,创下了一夜6位数的成交纪录。京东后台用户画像显示,其中86%是国内35-60岁的已婚男士。一边被质疑“智商税”,一边成交6位数,男士“第四餐”类健康市场,近年来涌现出大量消费怪象。单瓶四位数,是噱头还是黑科技?大财经2023-11-24 10:39:570001同大股份2023年第一季度营收7369.8万 销售收入减少

挖贝网4月22日,同大股份(300321)发布2023年第一季度报告,公告显示,2023年第一季度营业收入为73,698,000.47元,比上年同期下滑41.81%;归属于上市公司股东的净利润为-10,668,635.57元,较上年同期由盈转亏。报告期内经营活动产生的现金流量净额为-5,051,286.64元,总资产679,939,177.40元。0000