美债跌破4!美国债务危机升级,证明中国的策略才是正确的

近期,美债的波动再次成为热门话题。记得去年10月,全球的眼光都聚焦于日本大举增持美债的举动。

那时谁能想到,短短几个月后的今天,这场赌局的走向竟会发生如此大的变化?

美债又重新跌入低谷,让那些曾经对其充满信心的投资者们,特别是日本,感到措手不及。

那么,究竟是什么原因导致了美债的这一波动?

从去年10月底到12月底,美债经历了一段不小的上涨期,10年期美债收益率甚至一度跌至3.7%。

但就在12月27日,美债突然转头向下,收益率一路攀升,超过4%。这一变化的背后,有着复杂且深刻的原因。

首先,市场原先普遍预期美联储会在今年3月开始降息,甚至全年可能降息多达五次。

但最新的会议纪要揭示出,美联储的降息计划可能要推迟到第三季度,且全年降息次数可能仅限于两到三次。

这与市场预期形成了显著的落差。美联储为何放慢降息脚步?

原因多方面。一方面,美国的就业市场依然紧张,通胀问题也仍显顽固。

另一方面,美国财政部长耶伦宣布美国已经实现经济软着陆,意味着通胀正在缓和,但经济并未受到严重影响,因此美联储无需急于通过降息刺激经济。

美债之前的上涨,实际上是市场对美联储降息预期的反应。

但现在,随着降息计划的延后,美债重新回到了下跌的轨道。

不仅是这些短期因素,美债收益率上涨的根本原因还在于美债违约的可能性。

美国财政部的数据显示,美债余额已经突破了34万亿大关,其规模正以越来越快的速度增长。

美债收益率的高位维持,已经在多个经济数据中显现出其不良影响。

比如,2023年第四季度,美国主要城市的写字楼空置率高达19.6%,这意味着每五个办公空间中就有一个空置。

美债收益率的高涨,主要影响了美国财政部,使其需要支付更高的利息。

进入2024年后,利率上涨的影响已经蔓延至企业层面,由于贷款条件收紧,融资利率上升,不少企业的运作出现了困难,这也反映在了写字楼租赁市场上。

房地产市场也同样受到影响。最近的抵押贷款申请指数下跌了10.7%,显示新购房者数量大幅减少。

虽然过去的房贷因多数购房者采用固定利率而受影响较小,但美联储加息对新购房者的压力却在显著增加。

在这种情况下,耶伦宣布美联储已经实现软着陆似乎为时过早,美国经济衰退的可能性仍然很大。

而日本,作为去年10月突然增持超过100亿美元美债的国家,虽然在11月到12月的上涨中获得了一定收益,但如今面对美债的重新下跌,可能会出现收益回吐的情况。

与此相比,中国的策略显得更加坚决和有效:不断买入黄金,卖出美债,这种策略事实证明更加成功。

随着美债收益率的波动,不仅是国家之间的博弈,也反映出全球金融市场的复杂性和不可预测性。

美债的这一波下跌不仅影响了日本的投资决策,也对全球投资者构成了重要的提醒:在金融市场上,没有永远的赢家,也没有永远的输家。

那么,美债的未来将如何演变?首先,我们需要认识到,美债作为全球金融市场的重要组成部分。

其走势受到众多因素的影响,包括美联储的政策走向、全球经济形势、甚至是地缘政治的变化。

在这样一个多变的环境中,预测美债的未来走势无疑是一项挑战。然而,这并不意味着我们就此放弃分析和预测。

相反,这正是金融市场的魅力所在——在不确定中寻找机会,在波动中把握时机。

对于日本而言,虽然近期美债的下跌可能导致短期内的投资损失,但长远来看,其金融策略的调整还有待观察。

作为全球最大的美债持有国之一,日本在美债市场上的每一步走得都格外小心谨慎。

而对于中国,通过减持美债、增持黄金的策略,在当前的全球经济环境下,似乎是一个更为稳妥的选择。

黄金作为传统的避险资产,在面对经济不确定性时,往往能够提供一定的安全边际。

从更广阔的视角来看,美债的波动不仅是各国政策选择的结果,也是全球经济相互依存性的体现。

在这个全球化的时代,任何一个国家的金融决策都可能对世界其他地区产生深远的影响。

因此,对于投资者而言,了解和分析全球经济动态,理解不同国家的金融政策,成为了不可或缺的技能。

在这个充满变数和挑战的金融世界里,面对复杂多变的金融市场时,不应该只依赖单一的资产类别或策略。

相反,需要综合考虑多方面的信息,做出全面的分析和判断。

这样,即使面对市场的波动,也能够保持冷静,从容应对。

无论是个人投资者还是国家,只有不断学习和适应,才能在这个变幻莫测的市场中立于不败之地。

张三丰异界游 张三丰异界游在线阅读

哈喽,大家好,我是老罗,今天给大家推荐三部超越《张三丰异界游》的穿越小说,每一本都看了10次以上!第一:《江山美色》1、穿越到隋末的他突然发现,这里没有李元霸,只有李玄霸,拎不动几百斤的大锤,还是个病夫,奄奄一息,这里没有宇文成都,宇文化及也没有想像的那么有用,甚至要看他脸色行事。大财经2023-03-22 05:55:410000这就是义乌

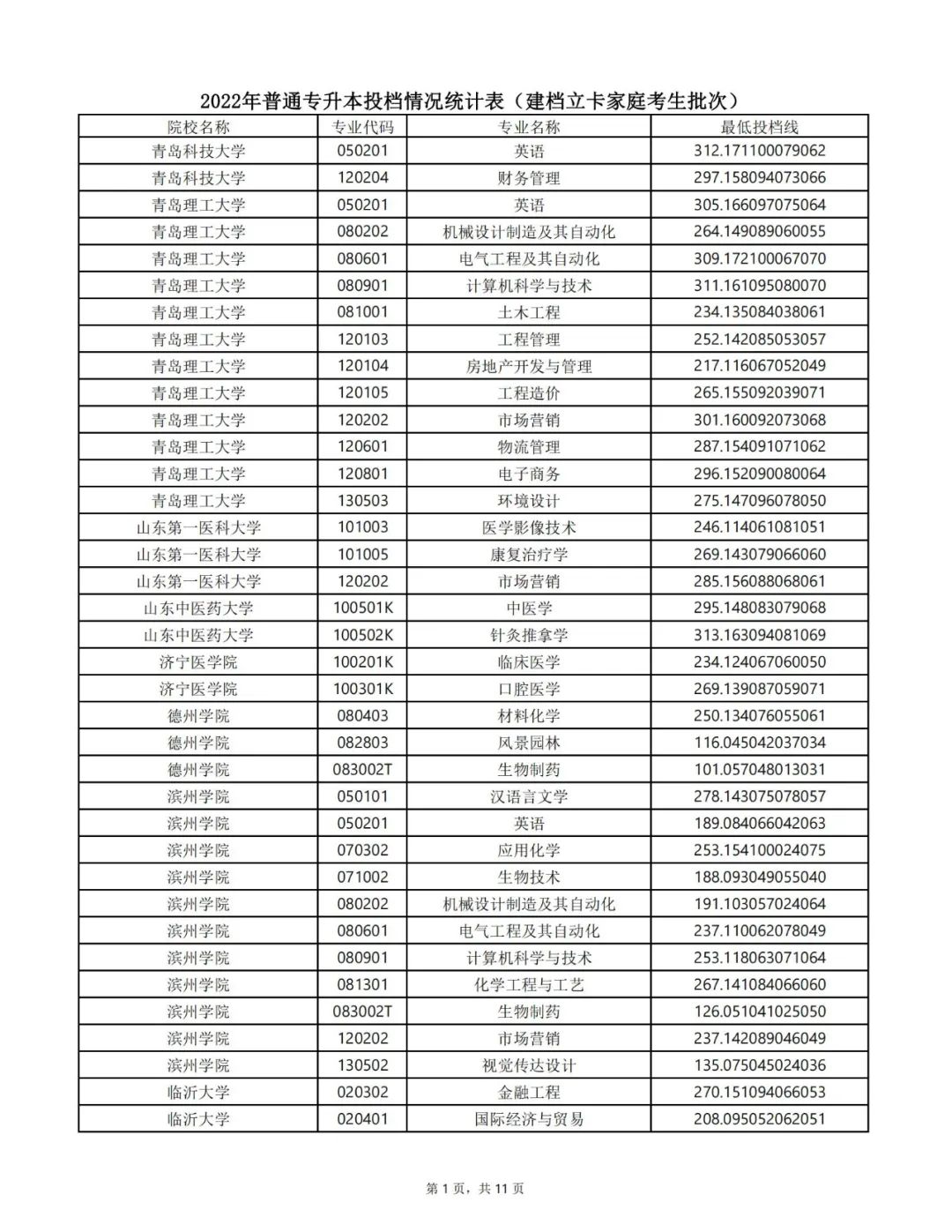

一眼心动,看“世界超市”活力悦动从手摇“拨浪鼓”的敲糖帮到全球最大的小商品市场今天的义乌古老的智慧滋润现代经济210万种来自世界各地的商品汇聚义乌国际商贸城又销往全球230多个国家和地区“买卖全球”展示义乌实力常驻外商1.5万人不同国家的文明在这里交汇交融不同肤色的人群在这里和谐共处开放包容的环境是义乌也是中国吸引外商的魅力日均发送超3000万件快递大财经2023-12-18 13:41:000001山东专升本分数线 山东专升本录取分数线

山东教育新闻网讯6月17日,省教育招生考试院发布关于2022年普通专升本录取结果查询的公告。据了解,山东省教育招生考试院将于6月17日12:00后为考生提供录取结果查询(查询网址:http://cx.sdzk.cn),并将向被录取的考生推送短信,请考生及时查收。同时,将在官网公布各院校各专业投档最低分数线。2022年普通专升本招生计划已完成,后续不再安排补录。大财经2023-03-22 22:40:310000网页不能复制 一招解决网页不让复制

.我们在学习生活中,经常需要复制一些网页上的内容,然后粘贴到自己文档里收藏或者编辑,每每此时,我们往往会发现这些网页上的文字竟然不能复制,要么是选择内容后点击复制直跳到其他内容(比如让你登录账号充值什么的),要么就是直接不能选择。大财经2023-03-25 08:23:190000通过一次高速长途用车,看新能源纯电动汽车的用车成本

最近推荐朋友买了台标称续航420公里的新能源纯电动汽车,然后我和他开着他的新车,跑了趟单程350公里往返700公里全程高速的长途。没有实践就没有发言权,如果不经过一次长途试驾,光听别人说很难明白应该如何选择一台适合自己的车。对于广大车主来说,用车首先最关心的应该也是使用成本。都说纯电动汽车的用车成本比燃油车低,到底是不是这样,我们来看一下我这趟700公里高速路上的用车情况。大财经2023-10-25 12:10:330000