什么是循环经济 循环经济

大财经2023-12-01 13:32:361阅

经济是循环型经济发展方能整体,让更多的人有工作,有经济基础去消费,消费带动整体经济,电商发展是起到局部经济的作用,反而打压了更多的实体店,经济效益不景气,打个比方:一个蛋糕四个人独享七成,剩下的六个人才能分三成,其实这个蛋糕涵盖了很多东西,发展靠的是税收,在说蛋糕:四个人吃7成蛋糕,而且吃的很饱只交四个人的税,六个人吃三成的蛋糕吃不饱交六个人的税,我是打工的小员工方知工作的正要性,实体店越多越长远我们每个人就业率会更多,实体店越多纳税的会更多,经济发展会更有基础,实体店越多工作人员越多,赚到钱然后去消费,这是不是叫循环经济?

0001

相关推荐

华为申请橄榄方向盘商标

天眼查App显示,近日,华为技术有限公司申请注册1枚“橄榄方向盘”商标,国际分类为运输工具,当前商标状态为等待实质审查。据报道,此前华为智界S7在广州车展正式亮相,其配备的橄榄型方向盘引发关注。本文源自金融界天眼查0000人气赶超炒年糕,中国糖葫芦在韩国走红!有商铺每月净收入达3万元

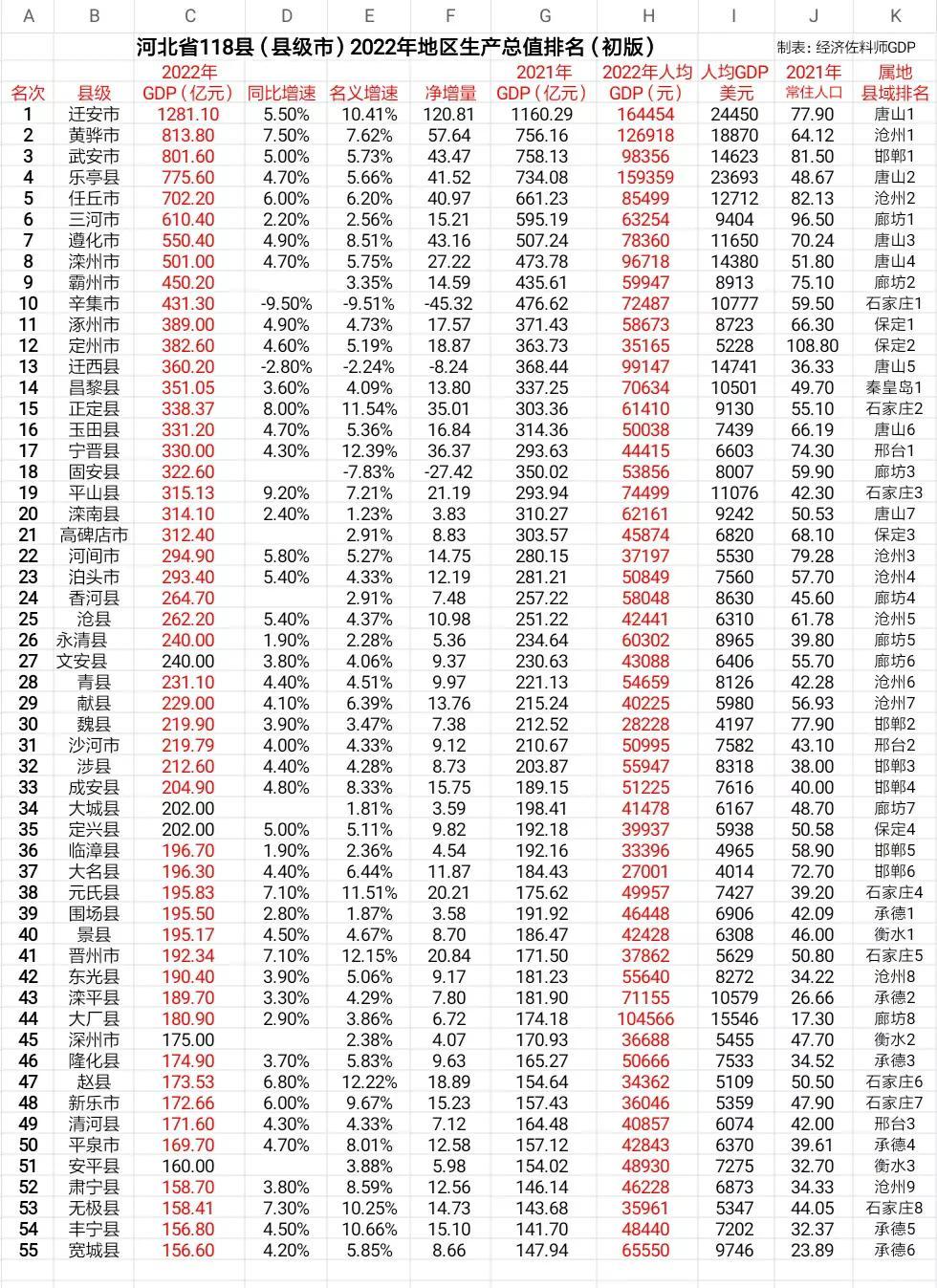

(央视财经《天下财经》)眼下在韩国,糖葫芦的人气赶超深受韩国消费者喜爱的炒年糕,这也让很多人看到了商机,开起糖葫芦店。大财经2023-11-15 14:48:320006河北省118县2022年地区生产总值排名(初版,附人均GDP)

现根据手头收集的数据,对河北省118个县(县级市)2022年的地区生产总值进行排名统计。河北省2022年地区生产总值完成42370.4亿元,同比增长3.8%,常住人口7420万人,人均GDP56995元,居民人均可支配收入30867元,其中城镇居民可支配收入41278元,农村居民可支配收入19364元。大财经2023-06-08 16:13:57000250南京公用:控股子公司拟挂牌转让唐山电厂60%股权

e公司讯,南京公用(000421)8月4日晚间公告,为更好地盘活资产,控股子公司赛德控股拟将其持有的唐山赛德热电有限公司及唐山燕山赛德热电有限公司(合称“唐山电厂”)60%股权通过挂牌方式转让,挂牌价格不低于资产评估机构对唐山电厂评估价值的60%。目前,唐山电厂已进入关停处置程序,其相关热电机组、附属机器设备及库存材料等资产已处置完毕。0000排名前10每集都有车的泡面番 十大国产泡面排名

今天来说下2017年最少儿不宜的三部泡面番,所谓的泡面番就是指那种很短的动漫,一般每集只有3-5分钟。如果你细心观察就会发现,去年日漫每一季都会上映一部尺度特别大的泡面番,这些泡面番简直和L番有得一比,未满十八岁建议不要看。大财经2023-03-21 08:11:47000283