空之轨迹fc攻略 空之轨迹fc进化攻略

第零话 星杯骑士

游戏一开始在宴会厅中,几句话过后就能控制假面神父,之后通过走廊走到二楼主人房间(一楼上方的三个房间有药,一旦到二楼发展剧情后就不能拣)发展剧情.进到房间后按(1:地毯左上角2:左下角的花瓶3:书桌后的花瓶4:书桌)开启机关后选第二项就打开密室.剧情过后就是第一场战斗(该作的战斗不再像SC那样有提示,所以没玩过前作的朋友还是先玩前作吧!)之后回到宴会厅中(途中也有几场战斗,战斗的难度不大,一般平砍就行了,尽量赚够200CP,且把神父的站位设到边上,留下对BOSS战)发展剧情,之后就是OP了.

OP过后画面转到一艘定期船上,神父与朵洛希相遇,对话过后控制神父与船里所有人对话,之后进入剧情对话.剧情后部分新角色莉斯修女加入到队伍中.剧情过后就是BOSS战.

BOSS战要点:敌人是秘书和一架直升机,秘书第一次攻击出战技,带冻结技能,两个如果主角站在一起就会被冻结,搞不好就GAME OVER了,所以要通过站位(之前控制时设置)或利用神父S爆技防御.直升机第一次攻击也是出战技,带减DEF效果(释放要隔一回合,可以通过走位闪避),避过第一次攻击后就能慢慢的打(魔法战技都可以)建议先杀秘书,而直升机在几回合后会提升自己的SPD和ADF,魔法伤害作用不大,用战技打吧.

战斗胜利后就是剧情,而主角们来到隐者之庭院,第零话完结

第一话 影之国

对话过后控制队伍来到庭院中,调查左边水池和右边大树还有石碑,还有石碑后面的楼梯.

PS:通往水池的岔路上有饰物和各属性石头各100,需要继承SC通关存档,不继承存档则没有奖励,完美档能得到太阳之刻印(相当于斗魂腰带),不完美档就能得到月之刻印(相当于斗魂扎头巾)

调查完后回到中庭后会出现光圈而路却被堵死,接着再调查一次水池和大树后路就开了.

PS:这时主角身上所有的回路都碎了,要在石碑重新制作新回路,不然你会发现你的角色都不能使用魔法.这时你已经能升级结晶孔了,但一周目开始时石头数量小,建议只升二级孔就行了,等后几章节有了耀珠后再升级三级孔.二周目打后可以开始时升级三级空.随个人喜好.

走进光圈后来到翡翠回廊,途中有一屏障,走岔路能得到一颗封印石,回到庭院解放后就能路就通过,而提妲也会加入到队伍中.

PS:翡翠回廊中骷髅怪物就用幻属性魔法攻击,石柱怪物就用时属性魔法攻击,途中一个箱子中有"情报"回路.

继续探索翡翠回廊,途中必然激活月之门1,出来后继续探索,途中发现一条石柱,石柱前的路又有屏障,走上路能激活太阳之门1,走下路能到达埃尔塞尤号.进到埃尔塞尤号到导力工房(最底层楼梯处),开启

主控室房间(其他房间和二层后放甲板有箱子),到主控室拿到封印石.回庭院解放,尤莉亚加入到队伍中,屏障消失.来到翡翠回廊迎来BOSS战.

BOSS战要点:敌人为一BOSS和四个石柱怪,BOSS会吸血,而石柱怪会直线攻击,建议先用神父战技防御,中途用时属性魔法先杀死四个石柱怪,再打BOSS.BOSS有3个形态,第一形态为单体吸血,攻击力不强;第二形态为单体魔法攻击,攻击力一般;第三形态为全屏"冥界波"攻击,附加封魔或封技效果,攻击力强.建议打BOSS第一、第二形态时用普攻和战技(用尤莉亚全屏加STR),第三形态时用提妲和尤莉亚释放"暗物质"魔法攻击,能打下不小血量,必要时多使用神父和提妲的群补战技就能获胜,胜利后莉斯会学到S爆技.战斗胜利后就是剧情.

第二话 异界化王都

继续剧情对话,可控制后来到一章BOSS战的地方,会有一个传送阵,进去后就来到王都(这里每间屋子里都有箱子,路中的怪物就用时系魔法攻击).到钓鱼公团大楼里能激活太阳之门2,到游击士协会3楼能激活月之门2.

一直走到王城前会有怪物挡住门口(1只大甲胃兵和6只小甲胃兵,用时系魔法攻击吧,用提妲的战技"烟雾掸"能使敌人陷入"黑暗"状态,能使敌人攻击命中率减低),王城前路旁能激活星门1(详情请看"月之门+星之门+太阳之门全集合攻略").战斗胜利后,通往东街区的屏障会消失.

一路来到帝国大使馆,进去会有一场战斗(敌人会使用"胧",带即死效果,普攻有"双连击"效果,小心应付,用时系魔法攻击即可),胜利后前往左翼图书馆,得到封印石,回庭院解放后,穆拉加入队伍中,通往西街区的屏障消息.整理好队伍后来到西街区,大教堂的房间里能激活星之门2,来到港口,发现山猫号停在港口,门却锁上了,继续往港口深处走去(港口一些角落的地方有箱子,某个箱子中有"美臭"回路,由于其特性是引怪,装上的话打怪就不能偷袭了,不建议立刻装上).

来到港口中某仓库(SC第三章BOSS战的仓库),进去后有战斗(4只幽灵怪,普攻会打断魔法,特殊攻击带"黑暗"和"封技"效果).胜利后得到"山猫号的钥匙",回到山猫号处开门,来到主控室得到封印石,解放后乔丝特加入到队伍中.接着来到格兰竞技场从右方进入(右方准备室能激活太阳之门3)上二楼再到左方准备室,室内有石柱,回复HPED和整理一下装备(推荐设置穆拉为援助)进到竞技场内会有三场战斗,第一、二场难度不大,第三战为SC第二章BOSS+4个火骷髅头,骷髅头死后会自爆,伤害一般,而BOSS会全屏和直线驱动攻击且普攻能范围延迟主角们的攻击回合,中途会加自身SPD,速度很快,注意回血.胜利后得到封印石,回庭院解封后约修亚加入到队伍中,建议把约修亚编进搜索队中,把太阳之

刻印(月之刻印也行,没有就算)给约修亚,因为约修亚的战技"魔眼·改"和"真·绝影"的延迟效果对战斗很有帮助.

之后来到王城门前,屏障消失了,走过去门会自动打开,进去后有一场战斗(队伍中必须有尤莉亚才能进入王城)难度不大,胜利后激活大厅中的石柱(周围的房间有箱子,你知道该如何做了吧,下文不再提示了),通过楼梯来到空中庭院(楼梯后上方空地中能能激活星之门3),发现秘书被围,马上营救,战斗难度不大但小心骷髅头的自爆.胜利后进到女王宫(旁边侍女长的房间里能得到"阳炎",配合之前得到的"美臭"使用能配出较强的范围魔法),来到后方阳台会出现一个女性的幻像,对话过后得到钥匙.拿着钥匙

来到地下遗迹(FC最终BOSS的地方),走到尽头有石柱激活,再往里走就是BOSS战.

BOSS战要点:敌人为一BOSS+四只小骷髅怪,骷髅怪防御不高但攻击时带"黑暗"和"封技"效果,建议先解决,BOSS会范围攻击+击飞效果,还有全屏驱动战技,几回合后增加自身STR和SPD,攻击力会变得很恐怖,要注意补血,建议用空、时属性魔法攻击.胜利后会出现传送阵和得到封印石.

第三话 金之道,银之道

继续神父的回忆,解放封印石后科洛蒂公主(下文称为公主)加入到队伍中,可控制后通过传送来到传送阵前,进入后来到下一个异空间.

这章中需要所有人分成两队进行游戏,本人配置如下(除了特定人物外,其他的人物能任意配搭)

金之道:神父(特定) 穆拉 约修亚 乔丝特

银之道:莉斯(特定) 提妲 尤莉亚 科洛蒂

配置完毕后开始剧情,有选项要你先进行那一路,没什么好选的,那一条先都一样.每条路开始会有一场战斗,胜利后就能深入探索,这里的迷宫不那么复杂,最多只是双分岔路,多走几步就能拣全所有箱子,金之道中途能激活星之门4,银之道中途能激活月之门3.走到道路尽头能激活石柱,再前走就是BOSS战.

PS:银之道中那个样子好像法师的敌人,死后会放出中圆4格范围左右的死亡咆哮,带"即死"效果,进入前先让角色装上防即死的饰物

BOSS战要点:

金之道:敌人为假莉斯和四个镜子怪,红色的镜子怪有魔法反射,蓝色的镜子怪有物里反射,所有镜子怪的普攻带有击飞效果,电流攻击带有封技效果,还能使用直线驱动攻击.假莉斯有3种形态,攻击力一般,但会帮敌人加血,第1、2形态没什么区别,只是防御有所减弱,第3形态其实是一只变形怪,两三下就能解决.PS战斗前让约修亚站在前方(最前排格子),就能使用"魔眼·改"把红色的镜子和假莉斯定住不动,这样就能先集中力量把那两只蓝色的镜子消灭.

银之道:敌人为假神父和五个骷髅战车,骷髅战车的攻击力很强,一轮攻击后(如果人品不好,

被集中攻其中一个角色)可能就能打死一个主角,看准时机使用公主的回复S爆技,200CP时+DEF50%效果能使你轻松很多,而冲撞攻击会带有即死效果,战斗前应装上防即死的饰物,假神父一开始就会使用S爆技给所有敌人加上2次防御,不停用范围魔法(风之领域等)攻击敌人就行(提妲的烟雾弹范围很大,会有很好的帮助),假神父和假莉斯一样有3种形态,作用相同.

BOSS战胜利后能得到2颗封印石,且出现传送阵,继续剧情对话

第四话 昏暗之圣痕

回忆,之后解封封印石,奥利维尔特王子(下文称王子)和金大叔加入到队伍中,之后的剧情对话中莉斯发怒离开,神父和约修亚成为特定人员,其他两人随便选吧.

进入下一星层后来到新场景(SC开始时艾丝蒂尔和亚妮拉丝训练的地方),几句话后有敌人出现,战斗胜利后进入屋子二楼开箱,之后离开训练场来到巴斯塔尔水道.水道中的水全变成熔岩,路和SC时一样,如果把里面的扳手往反方向扳会出现隐藏的箱子,通过熔岩时会一直掉血,只会空血但不会死,里面的敌人都怕水属性攻击,水道中能激活星之门5,走到尽头就是小BOSS战,敌人为假亚妮拉丝和2个人型怪,人型怪攻击带毒效果,假亚妮拉丝也会使用战技,但在约修亚的"魔眼·改"面前是毫无还手之力.胜利后能得到封印石,解封后亚妮拉丝加入队伍.

新场景开启,来到圣科洛瓦森林,路依旧与SC一样,迷路的话就看地图吧!里面能激活月之门4,途中又一次拯救了秘书,森林最深处有石柱,激活后再往里走就是小BOSS站,敌人为假雪拉和四个小怪,小怪会施加囧状态,雪拉会使用风系魔法,还是用约修亚延迟击杀之,胜利后得到封印石,解封后雪拉加入队伍.

新场景开启,来到格林姆瑟尔小要塞,要塞的构造完全改变了,不过大多为单一路线,不会迷路的,2楼的红绿灯换需要稍微动一下脑,走到最深处又是小BOSS战,敌人为假阿加特和两个胖子怪物,胖子怪物攻击带击飞效果,几回合后会+STR和SPD,攻击力变的很高,且不会被延迟,用幻属性魔法攻击吧.胜利后能得到封印石,解封后阿加特加入队伍(战斗的地方往里一点能激活星之门6).

整理恢复后再来到训练场的空地就是BOSS战.

BOSS战要点:战斗开始前神父会学得时属性攻击的"魔枪",且强制设定为S爆技(因为是属性攻击,对其他属性的敌人作用不大,建议战斗结束后设定防御S爆技能"星杯领域"),敌人为一个大BOSS和二个发光球怪,发光球怪会全屏攻击,且带"黑暗"效果,大BOSS会出全屏驱动战技和全屏魔法,时空幻三种属性魔法都能对其造成较大的伤害(如果人品好的话这BOSS会闪来闪去移动而不攻击),攻击力较强,注意补血即可.胜利后能得到封印石,解封后艾丝蒂尔

加入队伍,且出现传送阵.

第五话 光与影的迷宫

回忆剧情,可控制后来到传送阵(这时特定人物为莉斯和艾丝蒂尔)来到新场景"光之迷宫",开始会有一场战斗,敌人为一只人型怪和四只蜘蛛,人型怪的攻击会吸收HP(或EP和CP),一个"空物质"就能杀死,蜘蛛的攻击带有"毒"和"混乱"效果,小心应付就行,在"光之迷宫"中能得到封印石,解封后理查德加入队伍(途中能激活星之门7),到达尽头的传送阵后来到"影之迷宫",途中能得到封印石,解封后玲加入队伍(途中能激活太阳之门4),到达尽头的传送阵后来到"光之迷宫2",途中能激活星之门8,到达尽头就是BOSS战了.

BOSS战要点:敌人为三只大蜘蛛和两只小兵,小兵很弱,一个魔法就能杀死,三只大蜘蛛会单体的延迟攻击,且带有"石化"效果,其中一只蜘蛛死后会召唤一只更大的蜘蛛,这蜘蛛会群体延迟攻击,且带有"石化"效果,损失血量后会吸血攻击,且带有"即死"效果,战斗前请带好防御"石化"和"即死"的饰物,用空属性魔法能对敌人造成较大的伤害,胜利后能得到银色封印石,传送阵出现.

第六话 守护者的试炼

回忆剧情,之后自动解封封印石,之前帮助主角们的迷之女性塞蕾丝特解放出来了(如果是二周目之后且在前周目中得到过最强材料石头的话,在这时与塞蕾丝特对话就能制作最强武器了),之后来到传送阵,到达下一星层,来到艾尔贝周游道.这章节需要特定人员在队伍中才能进行剧情.

来到蓝色石碑前,需要有公主在队伍中,触摸石碑后来到"无色学院",把屋内和屋外的全部黑色甲胃兵全部消灭后通往旧校舍的门就会开启(不要击杀红色甲胃兵,一但击杀,场景中所有的黑色甲胃兵都会消失,需要转换场景才能重新刷出.女子宿舍中某房间能激活星之门9).通往旧校舍路中有战斗,敌人为流氓三兄弟,约修亚延迟攻击对付之.胜利后来到旧校舍门前.进去后就是BOSS战(不能说小),敌人为管家+四只小兵,小兵会释放风系直线魔法,普攻能减ADF,建议角色中其中一人释放"导力停止",能阻止小兵释放魔法,而管家第一次攻击就出S爆技,能扣其中一个角色一半血量左右,注意补血,之后的攻击均为普通攻击或战技攻击.胜利后绿色石碑开启(不要忘记探索旧校舍,右上层花园中能激活月之门5)

来到绿色石碑前,需要有亚妮拉丝在队伍中,触摸石碑后来到"湖畔研究所"(研究所所有路和房间都与SC中的左右反转了),一开始进入研究所有一场战斗,敌人全为银色机械兵(研究所里所有银色机械兵都能反射魔法,只能用物理攻击对付),研究所一共有4层(途中能激活星之门10和星之门11),一到三层尽头都有一个游击士前辈和两个分身阻挡,打倒后才能通过电脑得到通行卡.

四层等待的是雾香和两个胖子怪,雾香第一次攻击会出全屏S爆技,胖子怪攻击带有"击飞"效果,小心补血就能获胜.胜利后红色石碑开启.

来到红色石碑前,需要有理查德在队伍中,触摸石碑后来到"雷斯顿要塞",先到要塞最里面的屋子(FC囚禁博士的房间),进去后发生战斗,敌人为希德中佐和六个士兵,希德中佐会释放全屏火系魔法,威力很强,尽量打断,士兵的攻击带各种效果,注意解除.胜利后希德中佐会给你钥匙,之后来到左边的屋子,进入后先到右边房子中杀死箱子中的敌人拿钥匙,之后来到二层开门,二层中间的房间会触发战斗,敌人为凯诺娜和五个特务兵,凯诺娜和特务兵的攻击与SC中的一样,不多说了.胜利后得到钥匙.之后到中间的司令部,里面构造有些复杂,需要耐心点探索(一开始右方尽头房间能激活星之门12),二楼途中摩尔根将军会挡住去路,战斗开始前摩尔根将军会召唤两个王国军士官,要注意摩尔根将军,几回合后摩尔根将军会使出群体战技,带100%"气绝"效果,没有防御好就能使你的角色全部"气绝",这样就会GAME OVER了.胜利后才能继续前进,到三楼的最深处就是BOSS战,敌人就是最强的剑圣老卡,战斗有难度,老卡战技很BT,大范围的群体攻击,直线的延迟攻击,还能+SPO和+STR,速度和攻击力变得超快超强,两三回合后会出S爆技"凤凰烈波",防御不高且血量没有20000左右的角色就能被秒杀,可用大地之墙防御.胜利后黑色石碑开启.(不要忘记到飞机坪拣"超·斗魂扎巾"和"超·斗魂腰带",如果没有打完老卡之前就进去的话会被赶出.)

来到黑色石碑,需要有约修亚在队伍中,触摸石碑后来到"黑色方舟",向方舟下方前进,来到监禁室,看到秘书被关着,救出后能得到安全卡,持有安全卡才能得到电梯的验证,乘坐电梯去到飞机库尽头遇到乔丝特的两个哥哥,对话后会召唤六个小兵进行战斗,注意大哥的近身攻击,攻击力很高,二哥的范围烟雾弹攻击带有"黑暗"效果,而小兵的攻击带有"毒"效果,可以用"银色荆棘"把小兵混乱,帮忙攻击.胜利后通往甲板上层的路打开.深入后来到圣堂(途中能激活星之门13和太阳之门5),等着的是执行者三人组,招式没什么变动,但卢布兰会施加"囧"状态,注意不要被露茜奥拉和瓦鲁特接上S爆技,会全灭的,而瓦鲁特S爆技有"气绝"效果,应优先防御.胜利后出现传送阵,进入后来到"狭间",上到尽头就对阵黑骑士(其实是剑帝莱维),小心其S爆技,"冥皇剑"带"50%冻结"效果,"鬼炎斩"带"100%气绝"效果,攻击力都很高,DEF不够的都能被秒杀.胜利后通往原艾尔贝离宫的屏障消失,走出"狭间"后会出现星之门14.

艾尔贝离宫的地方,需要有莉斯在队伍中,进去后来到了"紫苑之家".

第七话邃远的炙炎

在"紫苑之家"可控制先后调查"礼拜堂右边的水井,礼拜堂正门,礼拜堂侧门"之后进到左边的屋子,调查里面所有的房间后出来(次序不分先后,但调查完后必须从大厅下方的门出来才能进行剧情),从莉斯口袋里找到钥匙,进入礼拜堂,之后就是看剧情.

剧情过后来到"炼狱",地形不复杂,箱子很容易捡齐,一路走到尽头就是BOSS战了.

BOSS战要点:敌人为白面教授和两个魔神(二章和四章BOSS),不要以为装备变得很好就以为这场战斗很容易,这时你的角色只有神父和莉斯,对方有三只,人数上已经不利,而且神父和莉斯都不是高防御角色,对方攻击一轮你的角色就已经掉三分之一血(不是高防装备的话就能掉半血),补血都来不及.如果你使用魔法攻击,白面教授的"根源屏障"使得魔法攻击无效,二章BOSS加攻加速,四章BOSS释放"囧状态",敌人一次连击就能秒杀你的角色.

本人推荐打法,战斗前神父(换上高STR的装备)学得"圣枪"(不是强制),设置为S爆技,开始战斗后先用神父(一般是神父先攻击,莉斯跟后)吃+STR的料理(如果之前有留下的),之后使用"圣枪",一下子能把两个魔神打下半血(教授大约为三分一左右),之后用莉斯给神父吃一个+200CP的药(之前有捡箱子的话应该有几个了,如果两个魔神扣血超过一半可以考虑吃100CP的),再放一次"圣枪"应该能把那两个魔神给杀了,剩下的教授也空血了,几下就能打败.胜利后就是剧情.

最终话 时光的终焉 艰辛的彼岸

可控制后与塞蕾丝特对话会开启"深渊"(先不要去幻影城),这时候是自由组队,到"深渊"打宝刷怪刷装备,把各个角色的等级练一下(每个人去一次"深渊"就行了)."深渊"敌人具体位置和掉落装备详细情况还有"深渊"三BOSS与大羊的打法请自己在网上找吧."深渊"最底层能激活星之门15.

炼级打宝刷装备配置完成后与塞蕾丝特对话确定后就能去幻影城.观赏动画吧.

到达幻影城后全部角色要分成四组进行,终于到了最后决战了,如何配置自己定吧.每条路走到尽头就是BOSS战了,左门BOSS为金色的"帕蒂尔·玛蒂尔",右门BOSS为银色的"幻想乐曲",正门BOSS为红色的"雷古纳特",大门为最终BOSS"圣痕".战斗没什么,已经是最后了,有战技就放战技,有魔法就放魔法,吃药就吃药,加血就加血.放手大干吧,全部胜利后就是结局,之后迎来ED

本人对"圣痕"快速打法,队伍组成:神父 莉斯 约修亚 理查德

"圣痕"第一次攻击会召唤7条柱子协调攻击(驱动时间很长,此时可以为己方加上状态和墙),这是"圣痕"的状态为无敌,必须先打碎7条柱子才能对"圣痕"造成伤害,7条柱子各带一种属性(不要被迷惑,以为只有魔法攻击才有效,物理攻击也有效), 用约修亚放全

屏S技(阿加特和乔丝特全屏S技亦可),那么全部柱子就扣一半左右的血,之后喂约修亚吃个+200CP的药(敌人扣血超过一半的话可考虑吃个100CP的),再一下S技就能打碎7条柱子,接着用理查德的"樱花残月"攻击"圣痕",其他人喂理查德+CP药(不论是200CP还是100CP的,有药就喂吧),喂一次出一次,喂完所有药后"圣痕"基本上已经空血了,再攻击两三下就KO了.整个过程可以说不用扣血.

手握11万亩地皮,银行存七百多亿,她才是我国隐形“地产女首富”

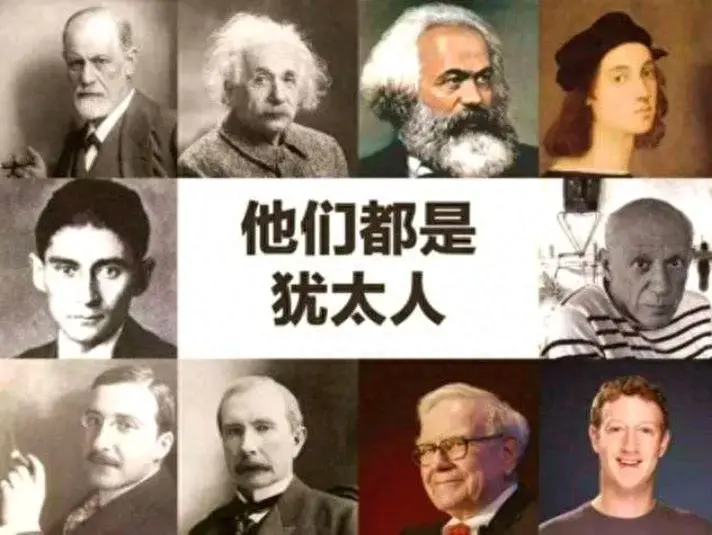

在阅读此文前,麻烦各位看官点击一下“关注”,感谢大家的支持。文丨智慧的番茄编辑丨智慧的番茄她手握11万亩地皮,银行存款七百多亿,但却很少出现在公众视野,是真真正正的隐形“地产女首富”,她就是龙湖集团的总裁吴亚军。而谁能想到吴亚军原本只是一个小裁缝,还为了事业放弃爱情,与丈夫离婚后,甩手支付了200亿的分手费。大财经2023-11-21 17:40:270000做生意应该“薄利多销”还是“厚利适销”?犹太人告诉你答案

犹太人被公认为是世界上最会赚钱的民族之一,他们在商业领域有着卓越的智慧和策略。在做生意方面,犹太人一直秉持着“厚利适销”的原则,这与我们常说的“薄利多销”形成了鲜明的对比。曾经有一个犹太人,名叫亚默尔。他原本是一个做小生意的商贩,主要经营一些水果和蔬菜。当时,市场上的竞争非常激烈,很多商家都采取了“薄利多销”的策略,以低廉的价格吸引顾客。大财经2023-12-28 10:52:050000这国替代中国,成美国第一大贸易伙伴,只是中国对美出口中转站?

中国货物贸易进出口终于止住了颓势,连续两个月增长,但是对美国的贸易额却大跌13.8%,一国逆势超过中国,成为美国的第一大贸易伙伴,但神奇的是中国对该国的出口和该国对美国的出口却保持了几乎相同的增长速度,这是怎么一回事?2023年11月份,中国货物贸易进出口总值3.7万亿元,同比增长1.2%,这标志着中国货物贸易连续两个月保持正增长。大财经2023-12-18 13:48:040000安徽一破产公司六千多万应收款拍卖,只有一个人报名,200万拿下

大财经2023-11-21 11:53:460000