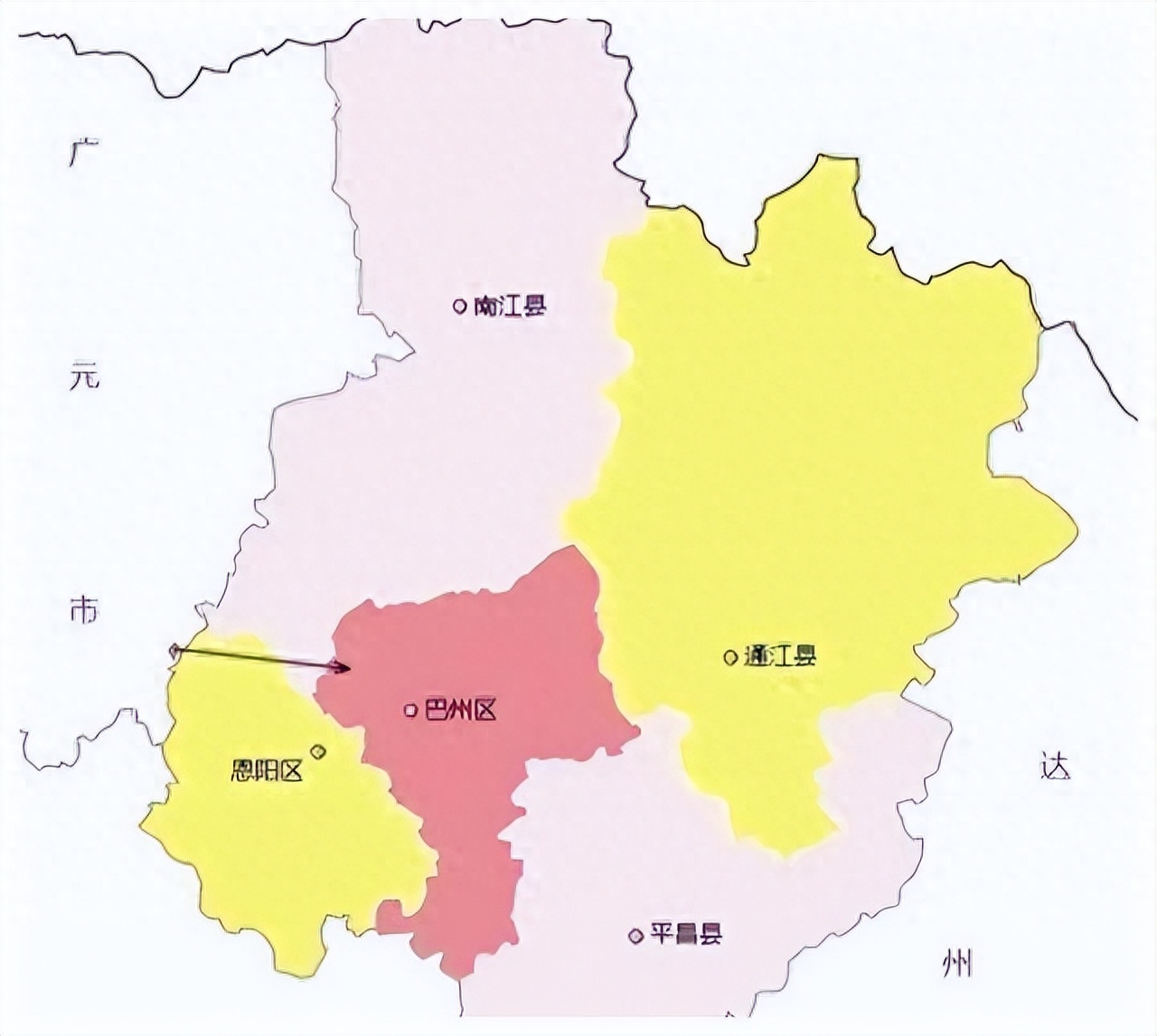

四川区划调整提议:巴中划入达州市,整合资源,推动经济发展!

中国的行政区划一直是国家发展中不可或缺的一环。近期,巴中市和达州市的合并提议引起了广泛的社会关注。这一提议旨在促进区域发展、优化产业布局,并提高公共服务水平。然而,合并面临着行政管理和资源配置等一系列困难。

一、 合并的背景和动机

巴中市和达州市位于中国四川省,地理位置相邻,有着共同的历史和文化背景。合并的提议源于对区域发展潜力的认识,以及对提高公共服务水平的渴望。

合并将有助于整合资源,优化产业布局,加强基础设施建设,从而推动地区经济繁荣发展。

二、 合并的优势和机遇

促进人才交流和合作

合并后,巴中市和达州市将更容易吸引和留住人才。双方城市的融合将提供更多的就业机会和发展空间,吸引了更多的人才流入,促进了创新和知识产业的发展。

这将为地区的长期可持续增长奠定基础。

推动产业升级

巴中市和达州市拥有不同的产业基础,合并将为两地的产业升级提供机会。通过整合资源,促进产业合作,可以提高生产效率,降低成本,增强竞争力。此外,合并后的市政府可以更好地协调和支持产业发展,推动新兴产业的崛起。

三、 合并的挑战和困难

行政管理体制的调整

合并需要重新调整行政管理体制,包括合并政府部门、职能转变等。这将是一项复杂而繁琐的任务,需要精心策划和执行。政府需要确保合并后的行政体系高效、透明,以满足市民和企业的需求。

统筹资源利用

合并后,资源的统筹利用将面临挑战。

需要确保资源合理配置,避免浪费和重叠。同时,要解决双方在资源分配上的不平衡,以确保各地区都能分享到合并带来的好处。

公众意见的考虑

在合并过程中,政府应该积极听取专家、学者和民意代表的意见,确保决策更加科学和民主。公众也应该被鼓励参与,表达他们的意见和顾虑。

只有通过广泛的意见征集和讨论,才能找到最佳的发展路径,减少合并可能带来的社会不稳定因素。

四、 实施合并的关键步骤

召开公众听证会

政府应该召开公众听证会,听取市民的意见和建议。这将有助于政府更好地了解社会的期望和顾虑,制定更加符合大众利益的政策。

成立合并工作组

政府可以成立专门的合并工作组,负责研究和规划合并的各个方面。

这个工作组应该由行政官员、专家学者和民意代表组成,以确保多元化的观点被充分考虑。

制定详细的合并计划

政府需要制定详细的合并计划,包括行政管理体制调整、资源配置方案、产业升级策略等。这些计划应该经过充分的研究和论证,确保其可行性和可持续性。

逐步实施合并

合并应该分阶段逐步实施,以减少风险和不稳定性。

政府需要制定清晰的时间表和实施计划,确保合并过程有序进行。

总结:

合并巴中市和达州市是一项具有挑战性但潜力巨大的举措。通过充分发挥双方的优势,促进人才交流和合作,推动产业升级,可以为地区的发展带来新的机遇。然而,政府需要认真解决行政管理和资源配置等问题,听取各方意见和建议,以确保合并的成功实施。

(本文为个人观点,仅供参考)

东汉末年三大战役 十面埋伏是哪场战役

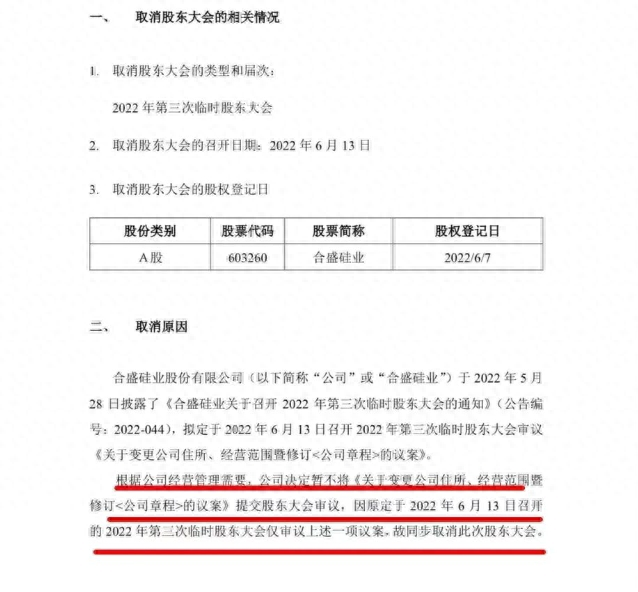

常识判断需要考生平时多加积累,近些年经常考到中国古代重要战争,所以考生掌握每次战争的交战双方及典故等内容非常重要。接下来,我们将重要的战争给大家总结出来,希望对大家的备考有帮助。0000合盛硅业原总经理之妻实名举报董事长罗立国 公司:相信法院会依法查明事实真相

每经记者:于垚峰朱成祥每经编辑:董兴生11月12日,合盛硅业原总经理方红承之妻孙丽辰在网上发文,实名举报合盛硅业董事长罗立国在与方红承的股权纠纷官司中败诉后,以将公司搬离嘉兴为由,要挟地方对方红承进行打击报复。大财经2023-11-13 12:04:380000缪延亮:后危机时代央行的十大争议

文丨缪延亮(中金公司董事总经理、中央外汇业务中心前首席经济学家)本文摘自作者新书《信心的博弈——现代中央银行与宏观经济》第十六章。界面新闻获出版社授权刊发。大财经2023-05-22 15:44:380001四价疫苗三针一共多少钱 四价hpv有必要打吗

今(5)日10时许,35岁的刘玉双女士在四价HPV疫苗(宫颈癌疫苗)预约登记册上签下自己的名字,几分钟后,她成为首位接种四价HPV疫苗的成都人。(相关报道:四价宫颈癌疫苗来了!成都12月5日起可接种!)大财经2023-03-20 22:38:580000工商银行信使费 工行信使有必要开吗

福州晚报7月7日讯(记者杨剑峰)近年来伪基站通过拦截短信等方式实施诈骗,让不少市民受骗。记者昨日获悉,工行将对个人客户工银信使余额变动提醒发送方式进行调整,8月1日起停止提供借记卡和活期存折账户免费余额变动提醒短信服务,市民可过工行的融e联获得免费余额变动提醒服务。0001