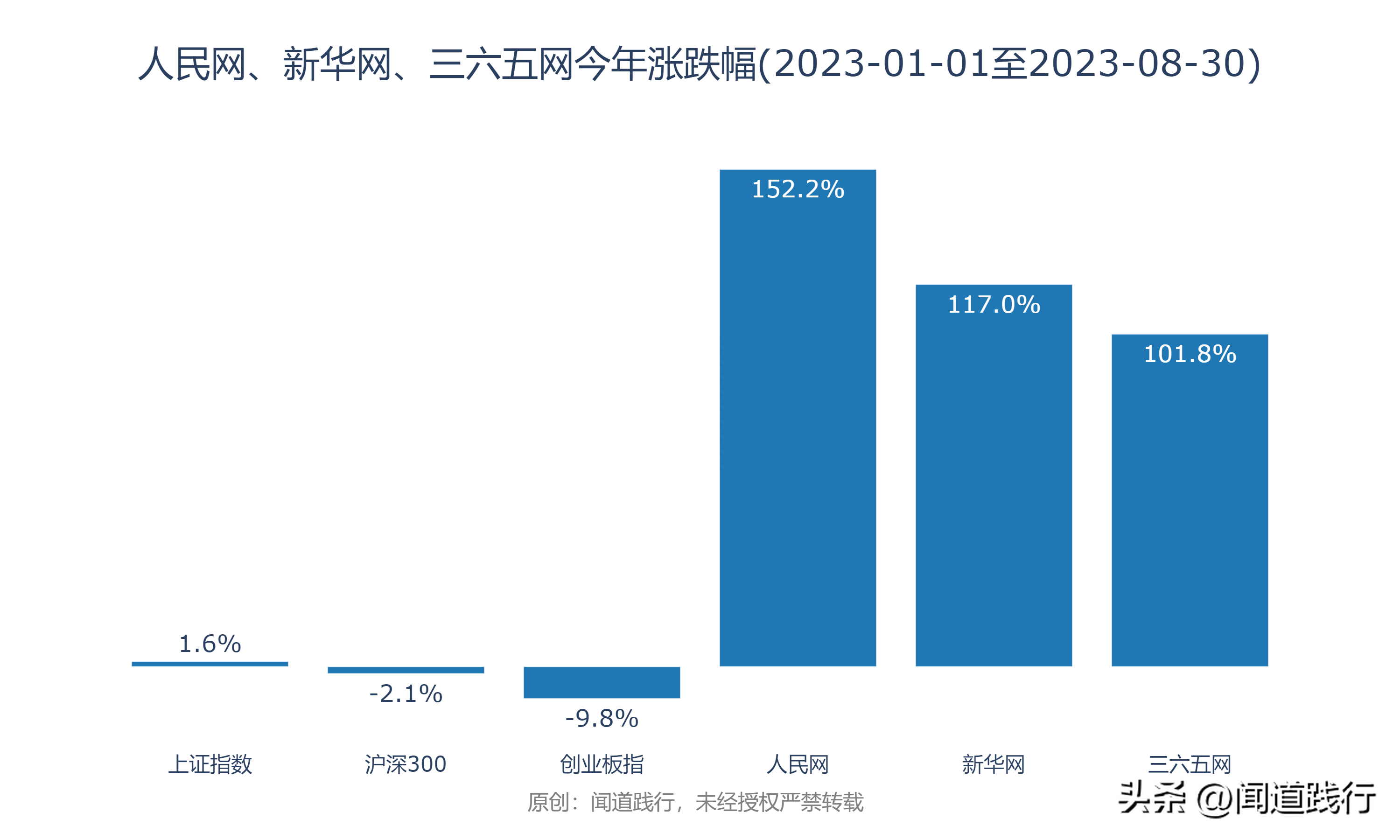

人民网(新华网,三六五网,万万没想到,今年居然翻倍了)

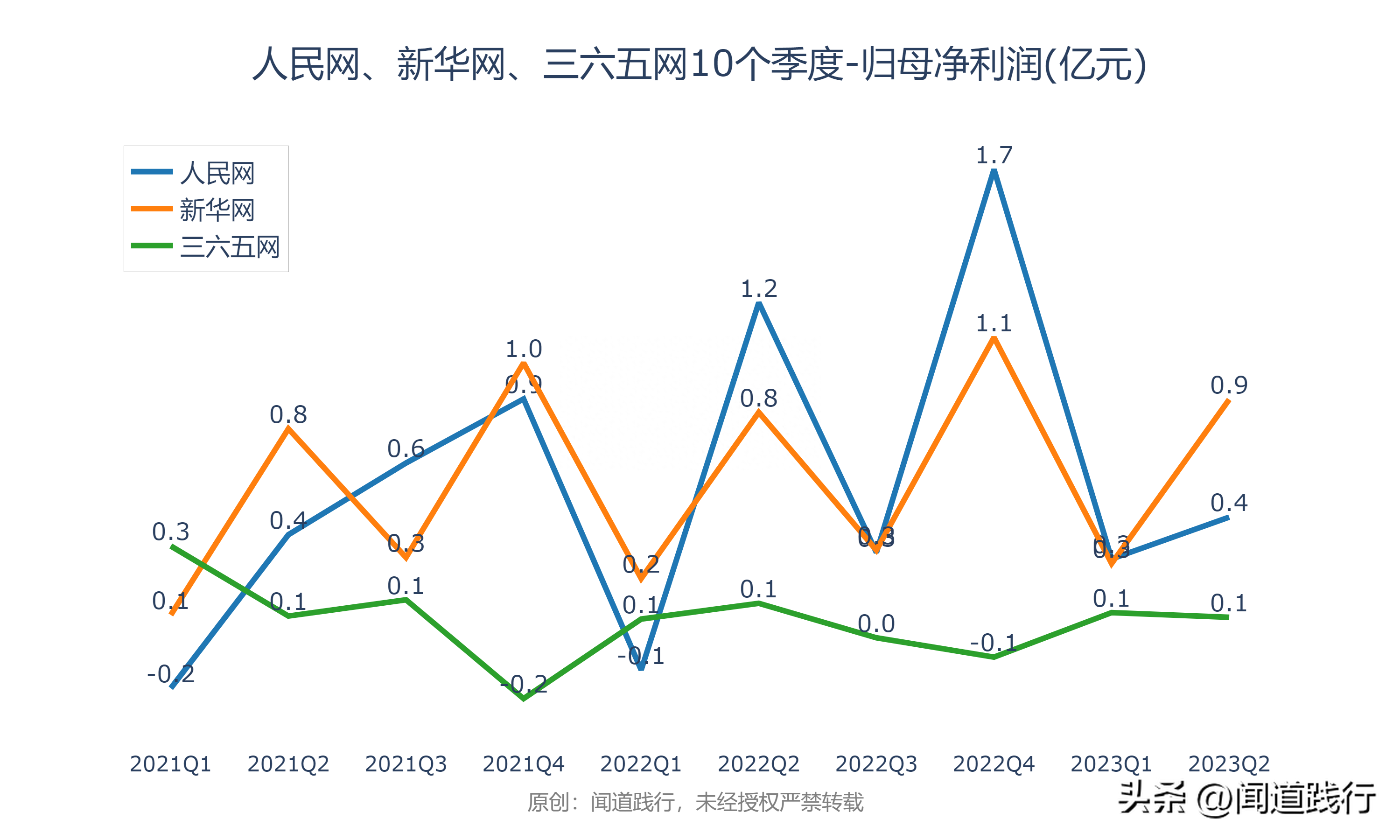

归母净利润,人民网最高,其次是新华网,三六五网第三。

4)有息负债占现金余额的比例

净利率,人民网最高,其次是新华网,三六五网第三。

5)经营活动现金流净额

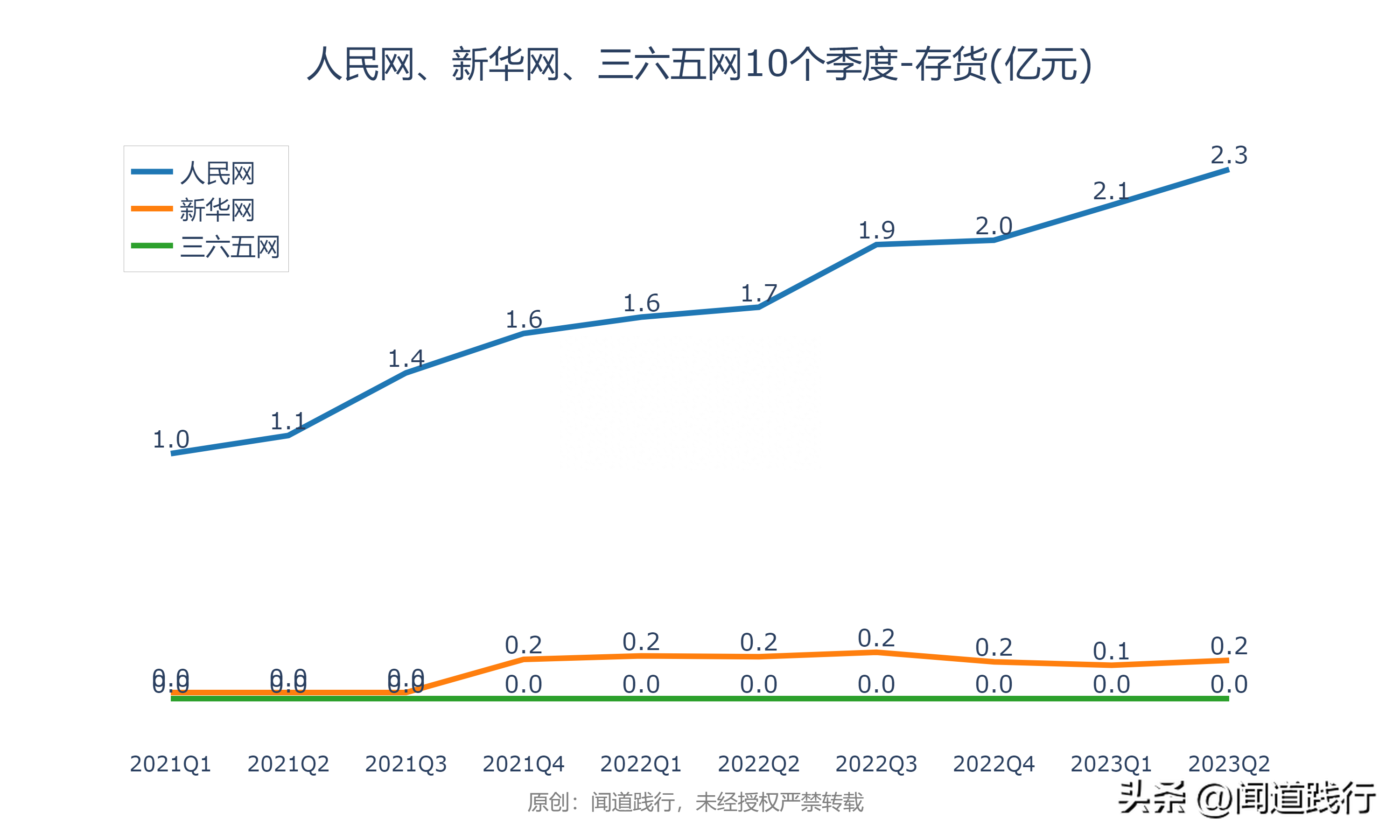

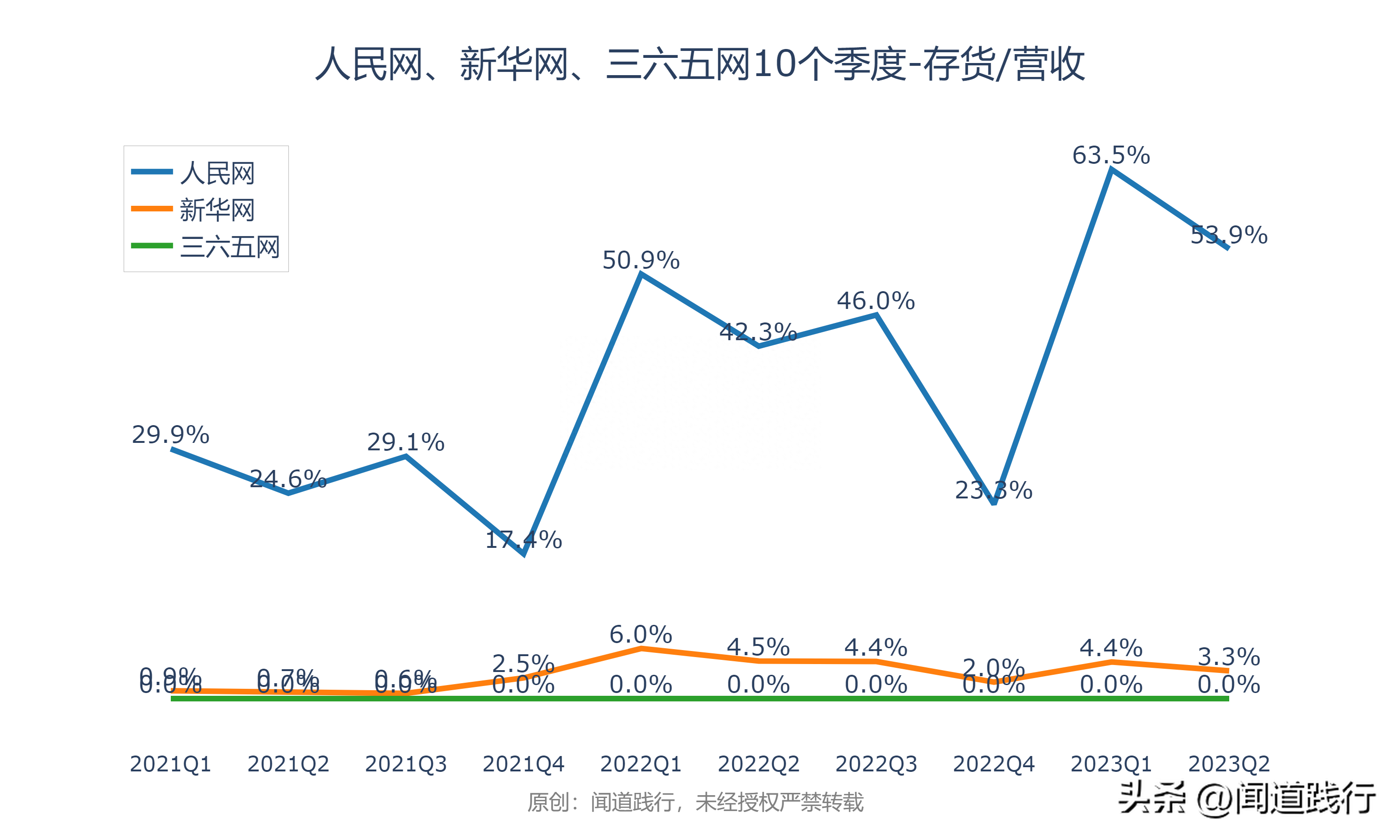

2)存货及占比

净利润增速,人民网最高,其次是三六五网,新华网第三。

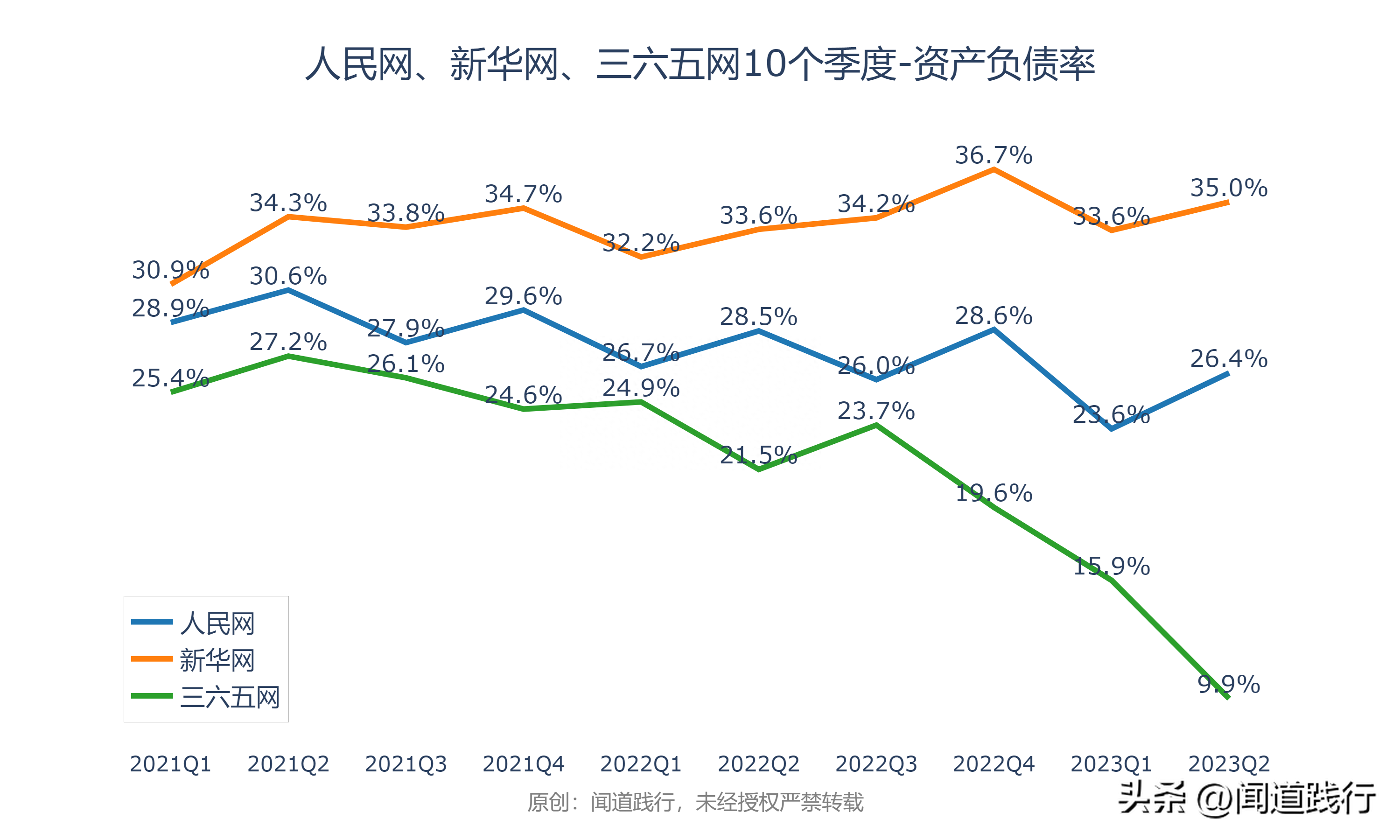

1)资产负债率

有息负债占现金余额的比例,三六五网最高,其次是新华网,人民网第三。

今天,我们一起看一下数字媒体行业的3家公司:人民网、新华网、三六五网,短短8个月,股价已经翻倍。

合同负债,人民网最高,其次是新华网,三六五网第三。

2)净利润增速

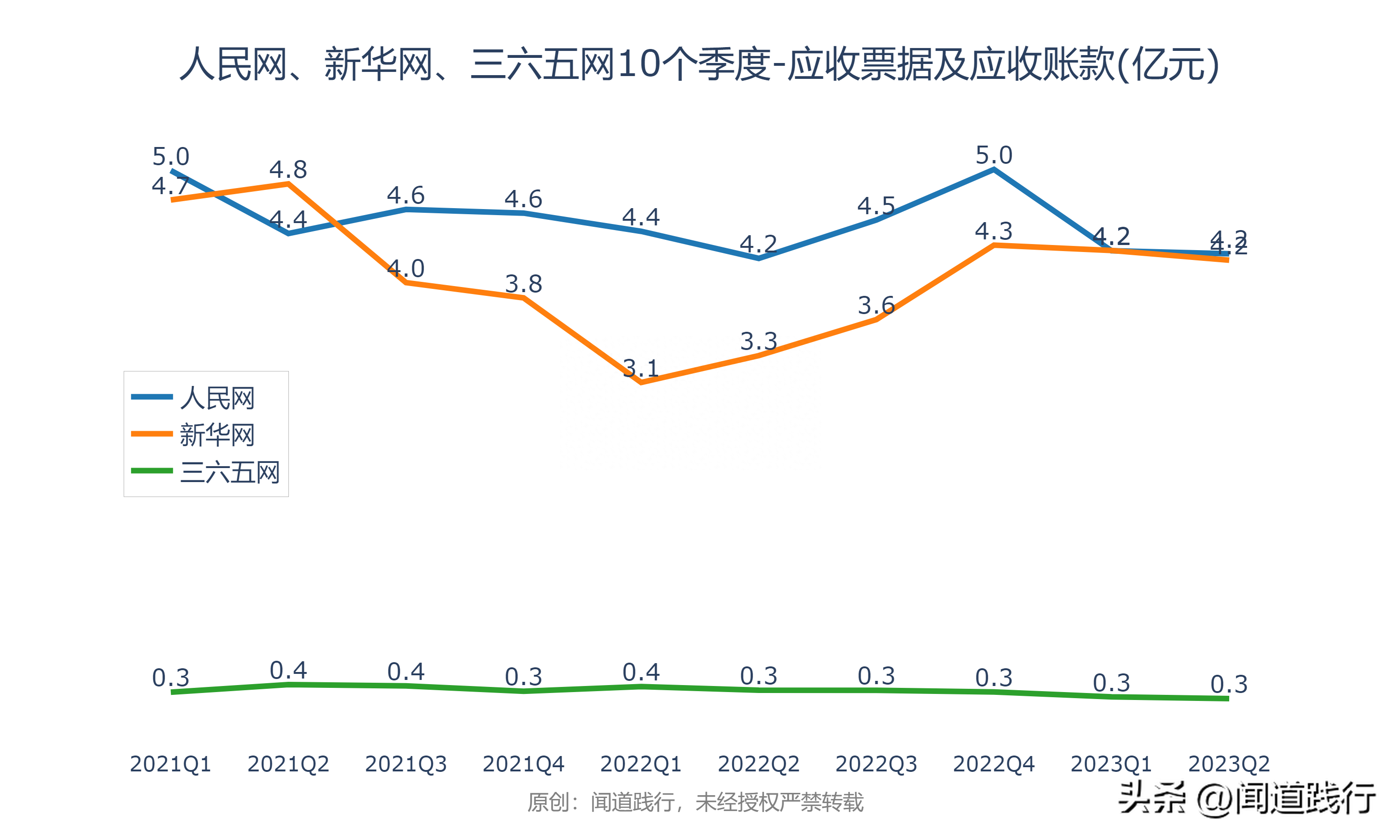

3)应收账款及占比

目前新华网的滚动市盈率为76,处于7年来97的分位值:

当然,机构的预测,往往偏乐观,需谨慎看待。

如果你赶时间,可以先看最后的总结,快速了解各公司的整体情况。

2)运营能力,整体而言,新华网>人民网>三六五网

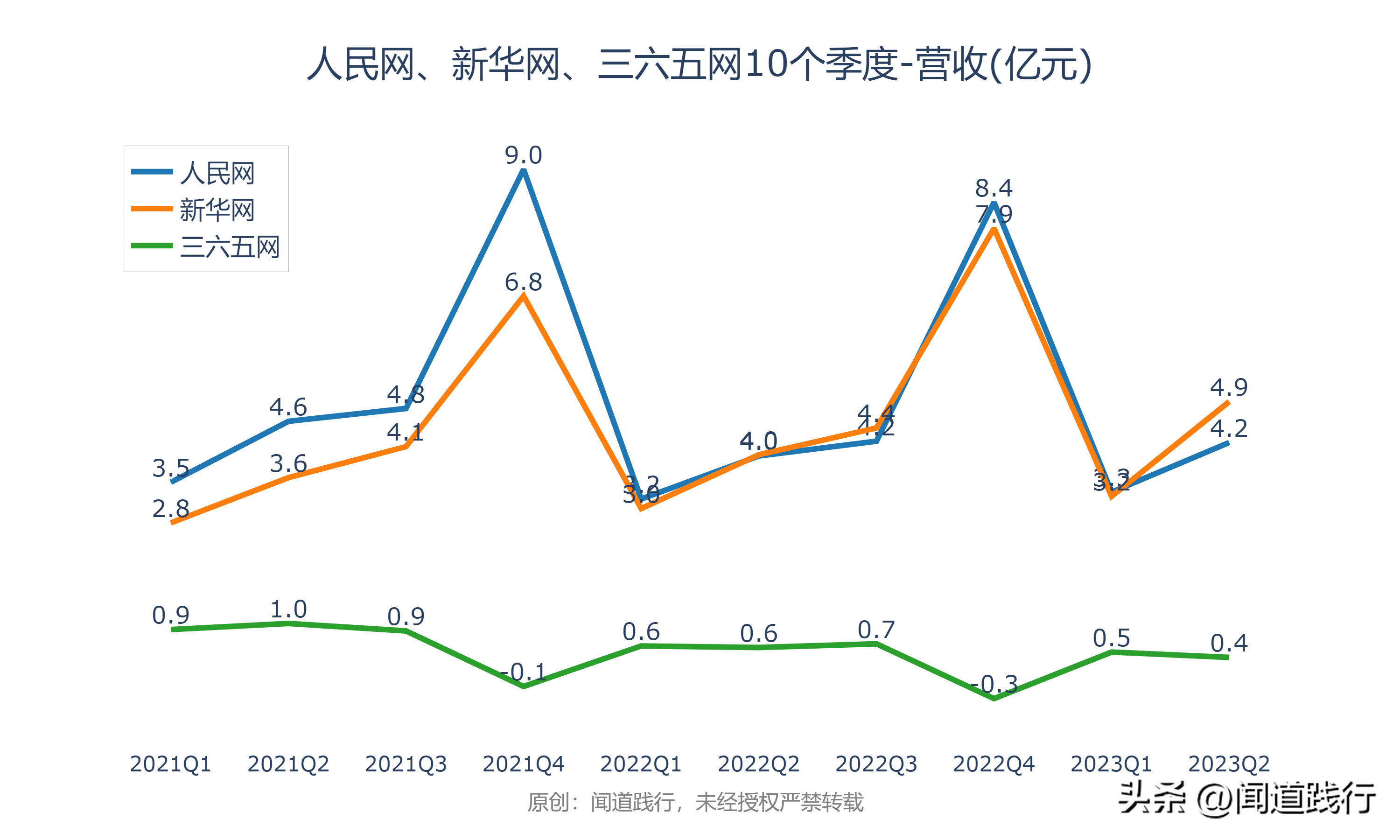

2)营收及归母净利润

毛利率,三六五网最高,其次是人民网,新华网第三。

固定资产占总资产的比例,三六五网最高,其次是新华网,人民网第三。

本文主要包括7个方面:盈利能力、运营能力、偿债能力、成长能力、目前估值、股东情况、总结。通过对比分析,我们希望提供一种全新的视角,有助于你做出更加理性的投资决策。

应收账款占营收的比例,人民网最高,其次是新华网,三六五网第三。

1)盈利能力,整体而言,人民网>新华网>三六五网

目前三六五网的市净率为2.57,处于10年来54的分位值:

2)机构持仓占比

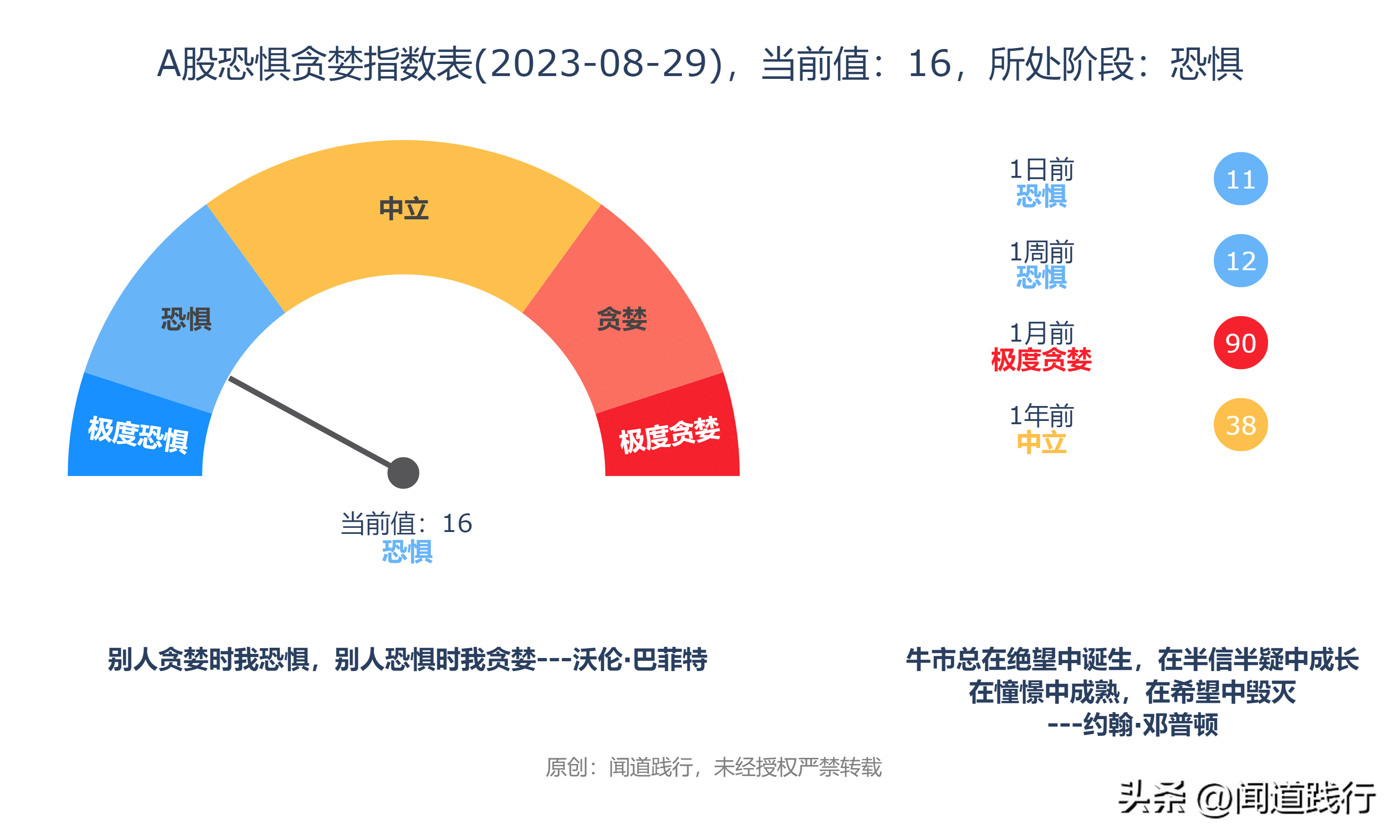

3)市场情绪

5)固定资产占比

觉得有用就点赞、转发吧,快乐来自于分享。

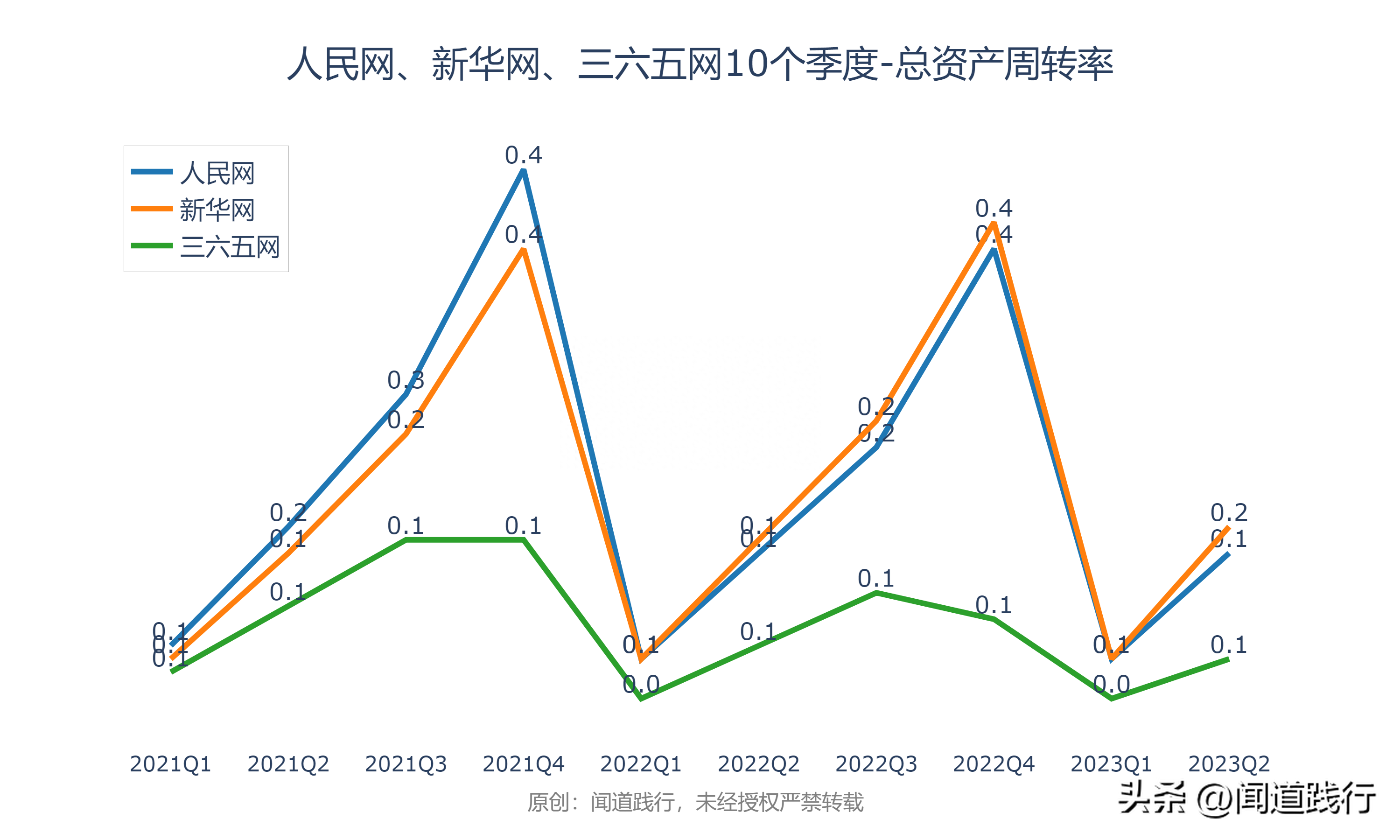

1)总资产周转率

说明:以下所有财务数据,均来自于各上市公司的财报。

2)市净率

净资产收益率,人民网最高,其次是新华网,三六五网第三。

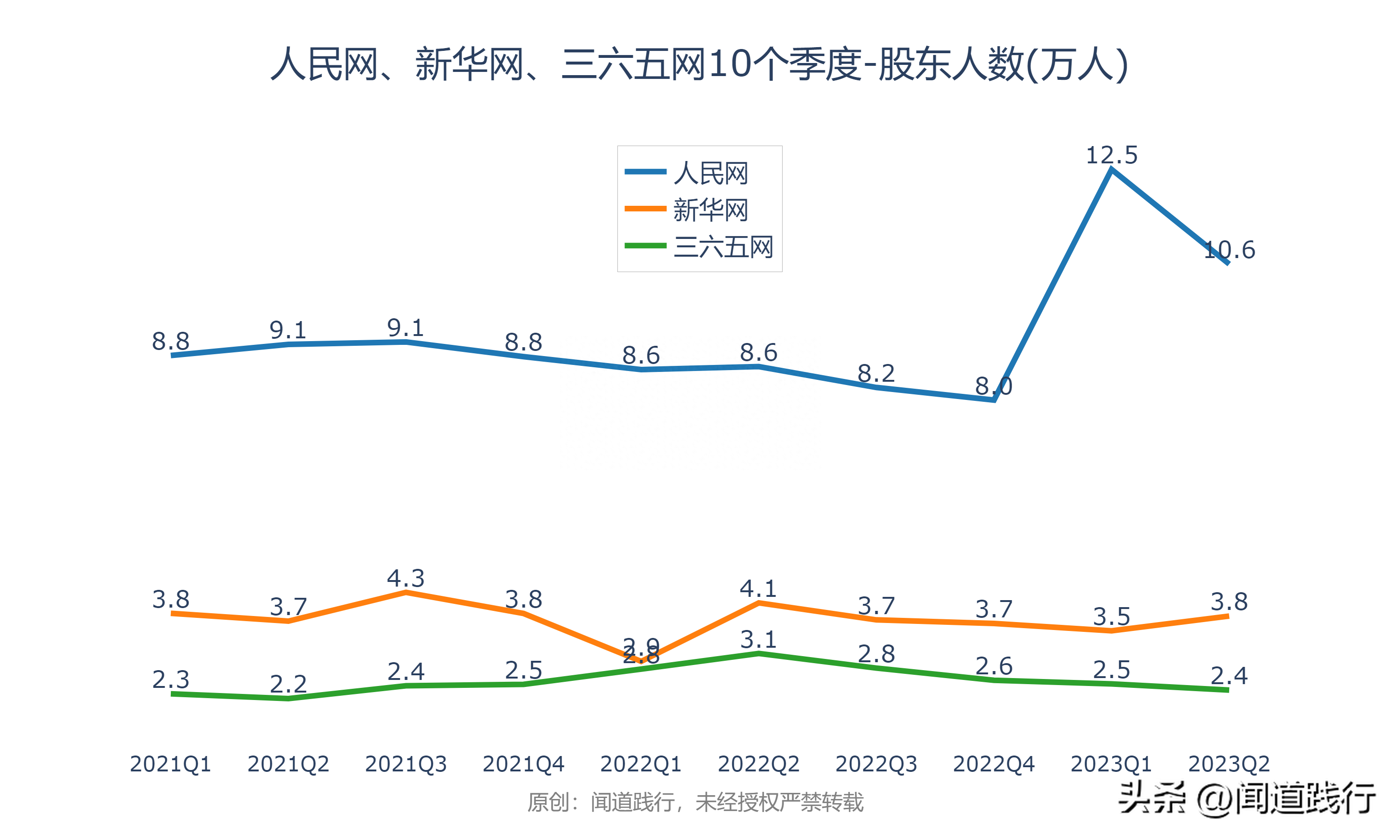

1)股东人数

这三家公司,究竟有何特色,居然这么受资本市场青睐呢?

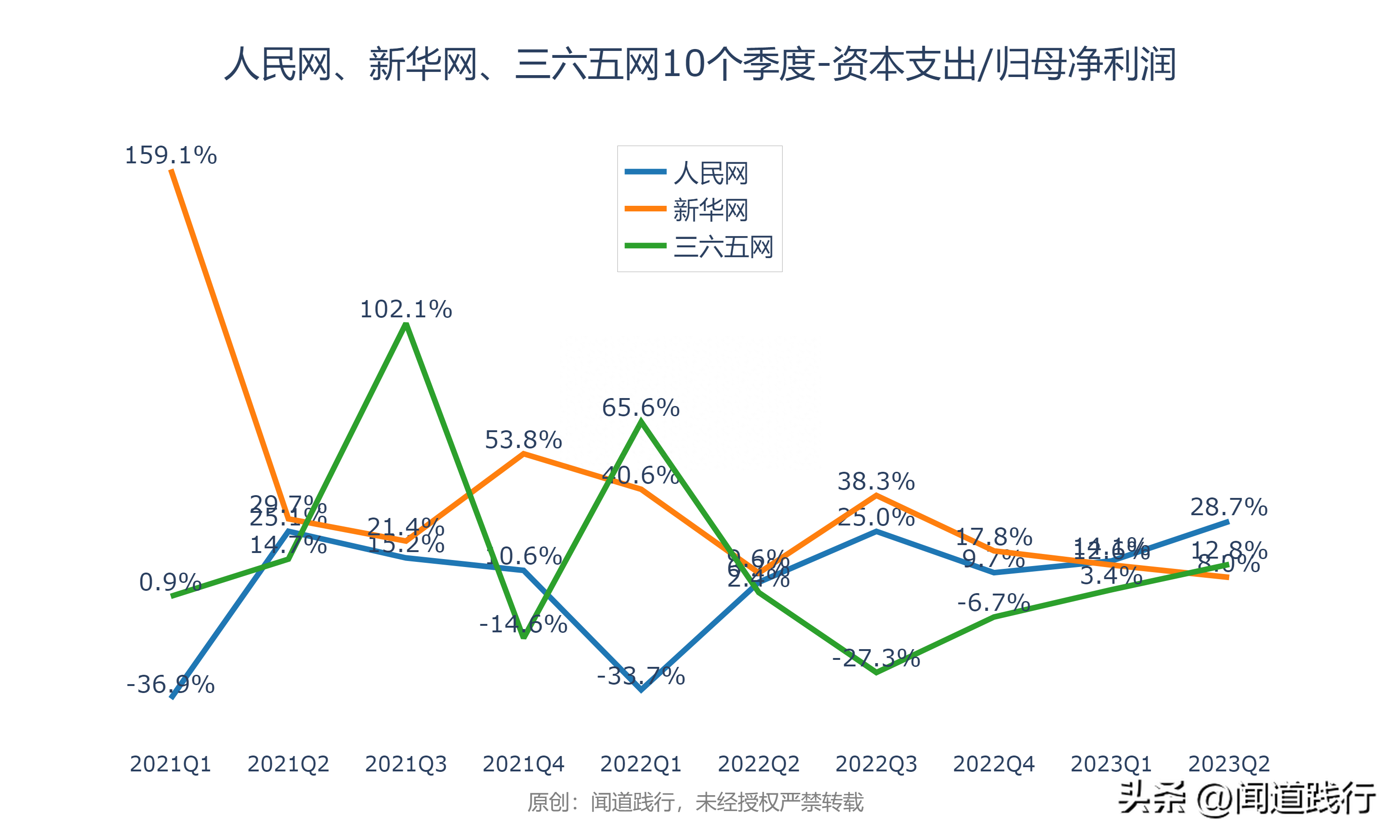

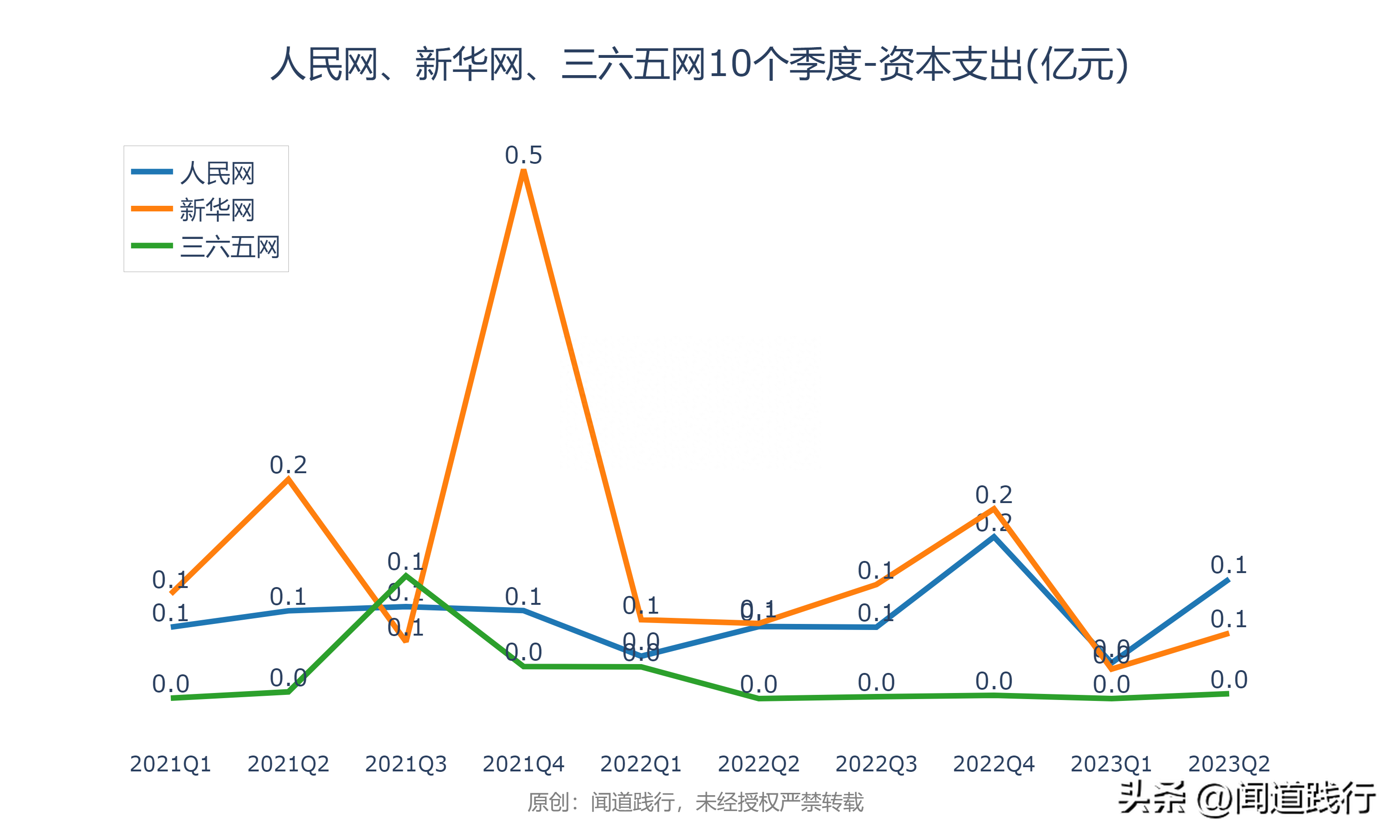

5)资本支出及占比

目前新华网的市净率为5.9,处于7年来85的分位值:

这三家公司,未来3年的盈利情况,机构预测如下:

4)机构盈利预测

3)毛利率

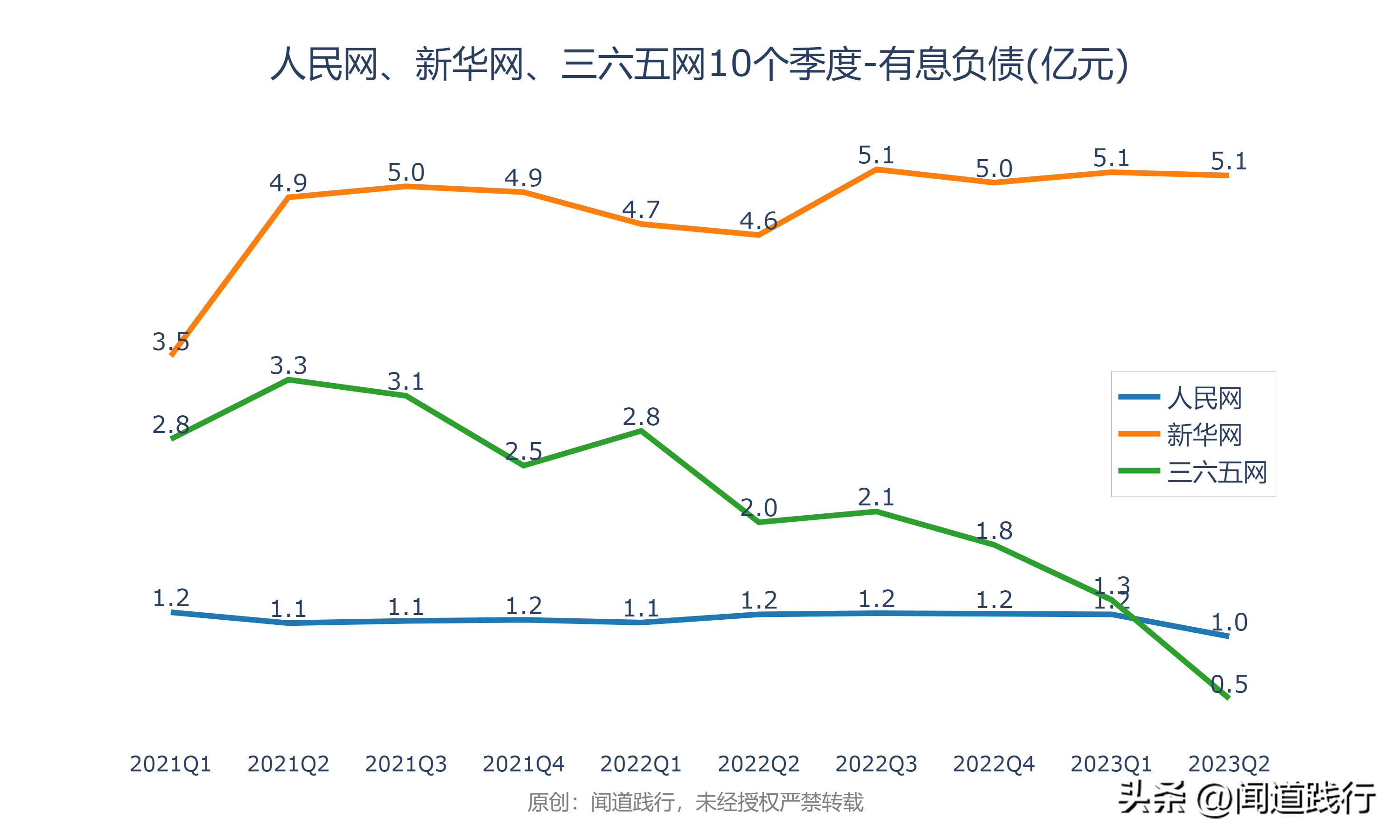

2)有息负债

1)滚动市盈率

A股专制各种不服,银行股大面积破净,但依然无人问津,而有些公司亏损,股价却一飞冲天,让人怀疑人生。

总资产周转率,新华网最高,其次是人民网,三六五网第三。

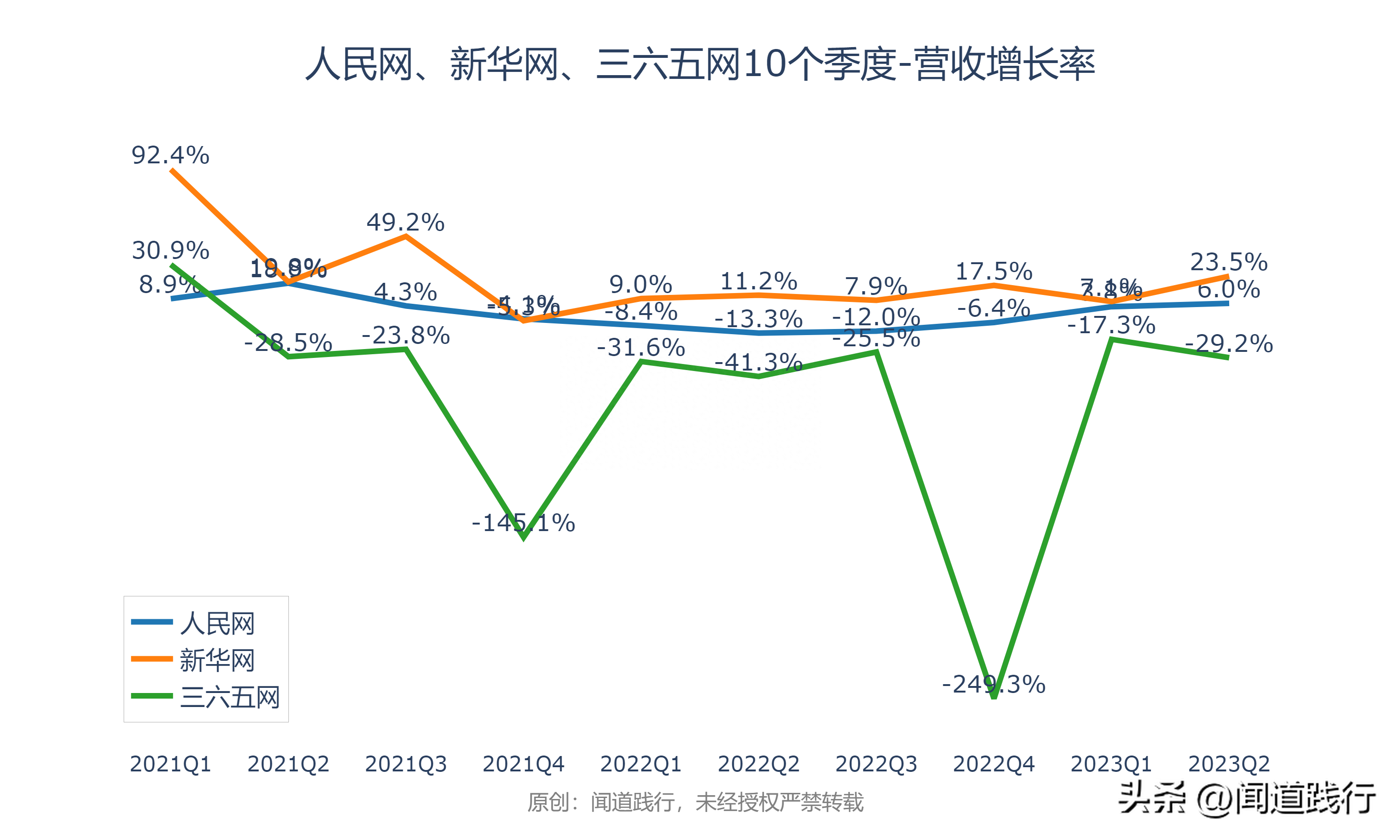

1)营收增长率

存货,人民网最高,其次是新华网,三六五网第三。

3)偿债能力,整体而言,人民网>新华网>三六五网

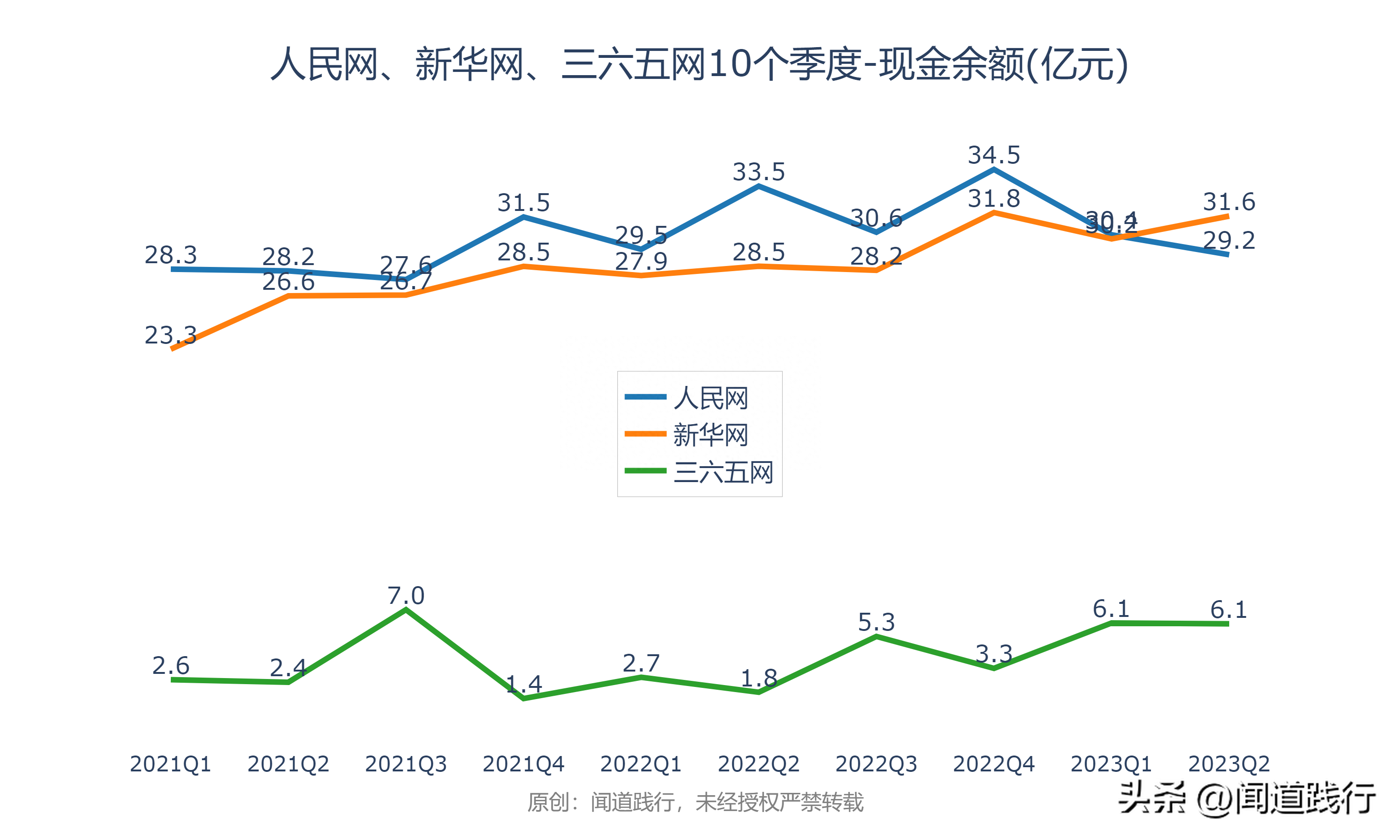

现金余额,人民网最高,其次是新华网,三六五网第三。

4)净利率

3)现金余额

合同负债占营收的比例,人民网最高,其次是新华网,三六五网第三。

目前三六五网的滚动市盈率为1064,处于10年来96的分位值:

以上所有分析,都是基于历史财务数据,仅作参考,不作为任何投资建议。

目前格雷厄姆指数为2.36,处于底部区域:

5)目前估值,所处分位,人民网>新华网>三六五网

营收,新华网最高,其次是人民网,三六五网第三。

应收账款,人民网最高,其次是新华网,三六五网第三。

有息负债,新华网最高,其次是三六五网,人民网第三。

积累现金的能力,三六五网最强,其次是新华网,人民网第三。

目前只有新华网的盈利预测,年化增速20%。

目前沪深300市净率为1.31,处于10年来12.2的分位值:

资本支出,新华网最高,其次是人民网,三六五网第三。

目前人民网的滚动市盈率为171,处于10年来89的分位值:

目前人民网的市净率为13.43,处于10年来97的分位值:

这三家公司目前的净利润和市值对比如下:

资本支出占归母净利润的比例,新华网最高,其次是人民网,三六五网第三。

资产负债率,新华网最高,其次是人民网,三六五网第三。

可以看出:

3)净资产收益率

1)主营业务及占比

目前A股恐惧贪婪指数为16,处于恐惧阶段:

4)成长能力,整体而言,人民网>新华网>三六五网

看完以上对比分析,你最看好谁呢?你还想了解哪些公司呢?欢迎留言讨论。

营收增速,新华网最高,其次是人民网,三六五网第三。

经营活动现金流,三家公司不分上下。

4)合同负债及占比

6)归母净利润转换为经营活动现金流的能力

存货占营收的比例,人民网最高,其次是新华网,三六五网第三。

通过以上对比分析,这三家公司整体能力如下图所示:

老股民的肺腑之言:人多的地方不去,机构抱团容易踩踏。

这三家公司,主营业务包括数字广告及服务等,毛利率较高。

#头条文章养成计划##图文作者打造计划##投资#

惠达卫浴怎么样 惠达卫浴质量怎么样

记者|郑小琳编辑|4月14日晚间,惠达卫浴(603385.SH)交出了一份“增收不增利”绩单。财报显示,2021年惠达卫浴实现营收38.93亿元,同比增长20.98%;归母净利润2.35亿元,同比下降23.44%;扣非净利润1.57亿元,同比下降38.05%。0001【漫画】“溥仪眼镜”起诉“雍正眼镜”的商标侵权案引发关注

近日,香港眼镜品牌“溥仪眼镜”起诉武汉眼镜品牌“雍正眼镜”的商标侵权案引发关注。原告方认为,“溥仪眼镜”有知名度在先,“雍正眼镜”存在攀附和模仿,极易造成消费者的混淆认知。最终,法院支持了原告代理律所提出的行为保全禁令申请。从祖宗的角度蹭名牌,实在没意思。(原标题:攀“亲”)来源:北京晚报李嘉流程编辑:U031版权声明:文本版权归京报集团所有,未经许可,不得转载或改编。大财经2023-07-22 14:57:320000所谓执行力差,80%不是执行力的问题

经常有管理者向我抱怨,员工执行力差,根本“带不动”。“交待的事,要么不肯做,要么不及时做,全都是应付……”小心,当你一遍遍抱怨团队执行力时,你很可能掉进了“执行力陷阱”。只要是活没干好、事没做成,统统都在用执行力差解释。但事实上,除了少部分是由于员工个人能力不足外,大多数所谓的执行力差,80%不是执行本身的问题,而是其他问题。哪些问题?我总结了以下5点,供你参考:0000长三角一体化,动力澎湃这五年!

这是一片高质量发展的热土——以4%的国土面积,创造了全国约1/4的经济总量。作为中国经济版图中经济最活跃、开放程度最高、创新能力最强的区域之一,长三角地区在国家现代化建设大局和全方位开放格局中具有举足轻重的战略地位。自2018年上升为国家战略以来,5年间,沪苏浙皖三省一市聚焦重点领域协同推进、重点区域率先突破、重大项目强化落实、重大平台深化合作,加快迈向更高质量一体化发展,取得积极进展和成效!大财经2023-06-06 07:12:490002