终于有人把天使投资(VC,PE说清楚了)

2)超级天使——他们往往是具有丰富经验的企业家、连续创业者、资深的行业人士,可以对企业提供独到的支持。

天使投资人也分几类:

——至于投行、FA,可以简单理解为中介机构,就是把公司作为产品,来介绍给想买(股权、股票)的人。投行通常参与中后期、Pre-IPO阶段企业,比如中信建投、中金、高盛、摩根士丹利等等。我们一般中小企业暂时没必要接触。

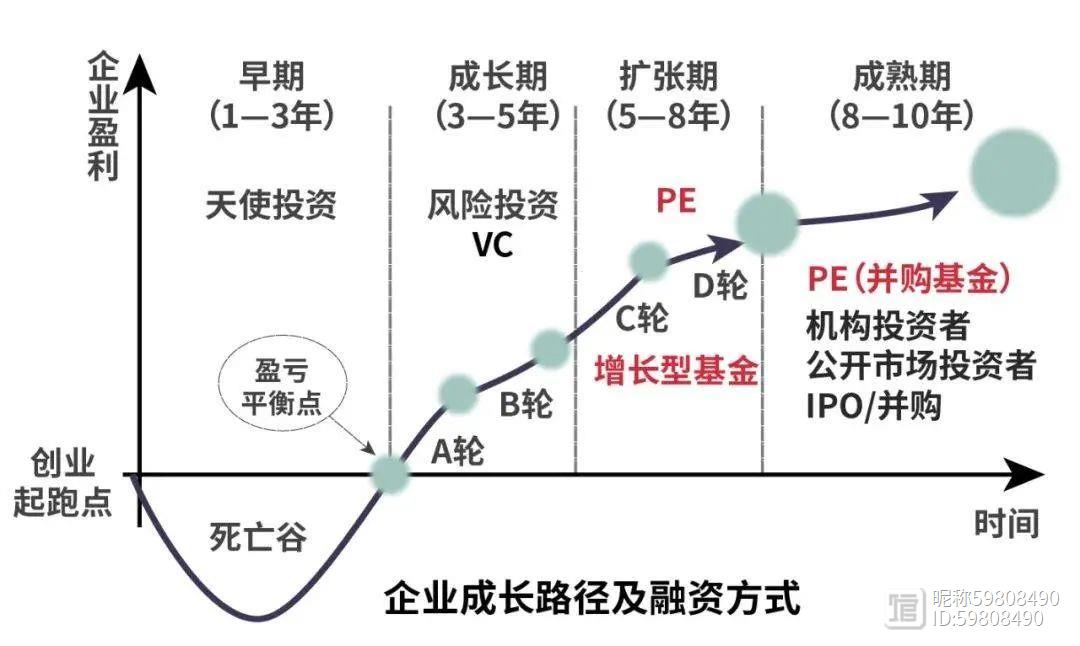

机构投资人按照投资阶段大概可以分为三类,天使、VC、PE。

1)支票天使——顾名思义,就是只出钱,他们相对缺乏企业管理、运营经验或者是缺乏时间和精力。

投资人有个人投资人,有机构投资人。

2)天使 孵化器——典型代表比如美国YC,一个项目只投2-3万美元,占5%左右股份,但会给每个创业者安排教练,并且有创业课程等落地辅助。国内的比如创新工场、联想之星等。

——FA是创业者可能会接触比较多的,FA全称Financial Advisor,翻译过来就是财务顾问,也叫“精品投行”,知名的FA有华兴资本、光源资本、易凯资本等。在佣金费率方面,一般A轮之前为融资金额的5%,A轮3%,B、C轮逐次减少——因为融资额度越来越大。

——天使机构,投种子轮或者天使轮,投资额度通常在50-100万。机构一般很少做天使,主要是不确定性太多、风险太大。因此,天使机构和个人天使有非常强的关联度。比如,有的是:

一说投融资,不少创业者都很头疼,什么天使、VC、PE,什么投行、FA,一大堆名词不知道说的是什么。

——PE全称Private Equity,翻译过来就是私募股权投资。PE投资额度通常比较大,亿级以上规模,风险承担能力比较低,更愿意投资成熟期企业,参与Pre-IPO比较多。知名PE有高瓴资本、鼎晖资本、淡马锡、弘毅投资等。PE除了提供资金,主要是帮企业完成IPO所需要的重组架构,梳理治理结构、盈利模式,以使企业在1-3年内上市。

1)个人天使机构化——如徐小平真格基金,吴世春梅花创投,张野青山资本等。他们以前都是个人天使,后来逐渐机构化。

——VC全称为Venture Capital,照着翻译就是风险投资。VC通常投资资金在百万级、千万级,VC里面也有投早期的和投中后期的,这主要看机构的偏好和资金实力。VC的作用是提升被投企业的价值,进一步开拓市场。

马化腾当年找投资时就闹过笑话,有人建议他去找VC。他以为那人是让他吃点维生素。

个人投资人以做天使投资的居多,这类也叫天使投资人(Angels)。投资阶段一般是种子轮或者天使轮,用自己的钱在投,投资额通常不大。成功的概率低,但是回报会比较高。

——投早期的知名VC有真格基金、梅花创投、源码资本等;投中后期的知名VC有红杉资本、IDG、GGV纪源资本、今日资本等。不绝对,现在这些机构也都在延伸,比如红杉成立了种子基金,而梅花、真格连续加注一直到上市的案子也不少。

比如王刚投资滴滴获得6000多倍回报;龚虹嘉投资海康威视回报超万倍。

本文节选自《创业融资炼金术》

3)天使投资人联盟——个人天使聚集在一起,定期交流和评估,分享行业经验和投资经验。对于有兴趣的项目,分配尽职调查,联合投资,达到三个目的:提高投资金额,分散投资风险,增大成功概率。

清明节的古诗 清明七言诗

清明是二十四节气之一,也是重要的传统节日。古人认为,万物在此时生长,清洁而明净。古诗词中留下了大量与清明有关的佳篇名句,带领人们走进时光深处,感受千百年前清明时节的自然景观与世俗民情。0000各省发电厂龙头 - 中部篇

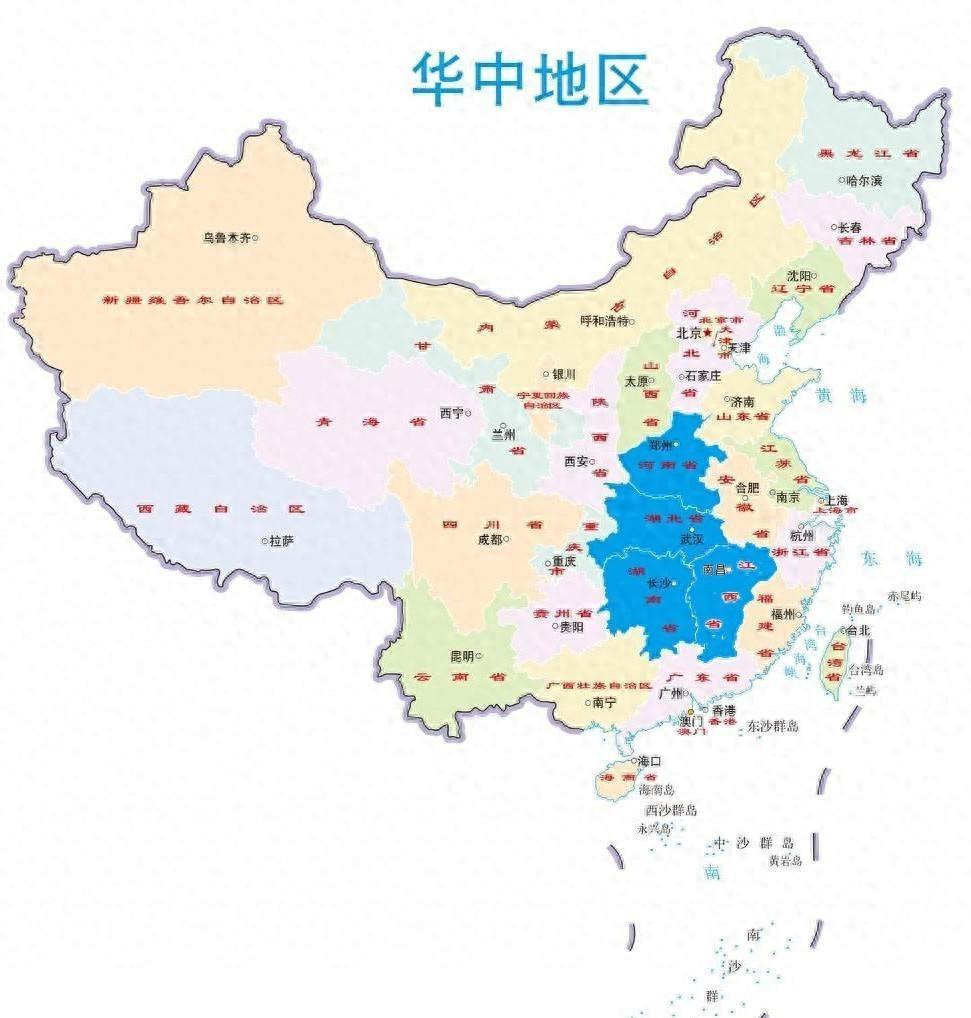

在阅读此文之前,麻烦您点击一下“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持。华中地区,一个位于我国心脏位置的经济板块,其不仅在地理上承东启西、连接南北,而且在能源输送和分配上也起到了极为关键的作用。今天,就让我们一起走进华中地区各省的电力发展领域,探索那些推动这片土地发展的能量巨头。大财经2023-11-13 14:13:160000龙建路桥股份有限公司中标2个项目,合计金额8.7亿元

龙建股份(600853)于7月28日发布晚间公告称,近期公司中标2个项目,具体情况如下:一、中标巴彦县2023年农村公路提质升级改造及危桥改造工程项目施工近日,龙建路桥股份有限公司(以下简称公司)子公司黑龙江省龙建路桥第三工程有限公司(以下简称三公司)收到招标人巴彦县农村公路工程建设指挥部、招标代理机构中资国际工程咨询集团有限责任公司发来的中标通知书:大财经2023-07-29 15:02:080000不食嗟来之食 乞人不食嗟来之食原文

一个问题:有钱人鄙夷地将一份横财随手抛出,落到眼前,如何选择?尊严?金钱?世界上不乏市侩,亦不缺少君子。古有盗跖“取人妇女,贪得忘亲,不顾父母兄弟,不祭先祖”;亦有黔敖&34;予唯不食嗟来之食,以至于斯也&34;,宁死而不食焉。其实我认为,选择金钱还是尊严,完全取决于自己。我个人的金钱观,在一些人看起来比较奇怪。我认为,钱这种东西,够用就行,多了当然更好,多不了也没什么。0000