2022-2023年中国家庭资产配置白皮书(中产、富裕及高净值家庭)

大财经2023-06-19 19:58:503阅

来源:普益标准

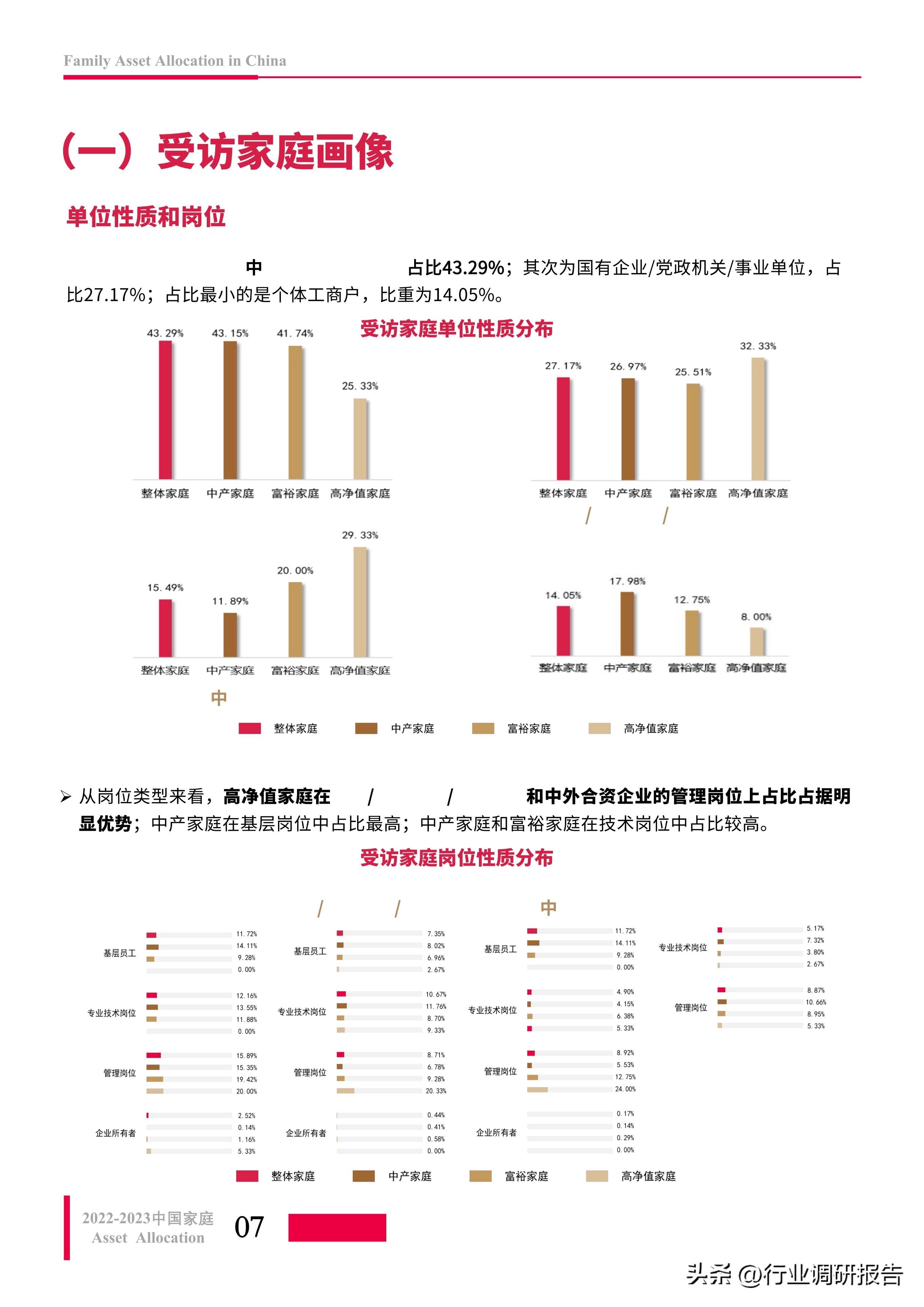

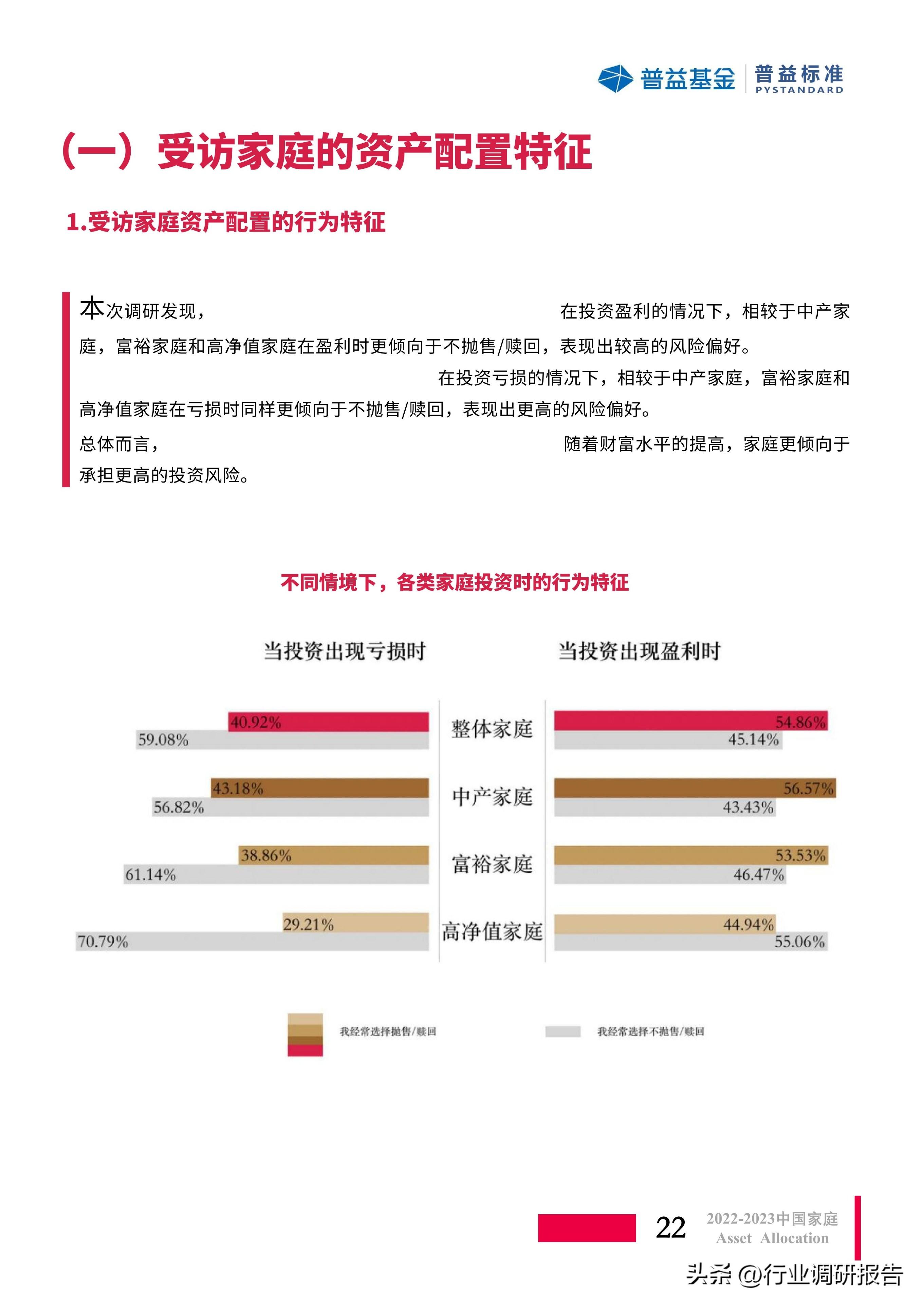

报告将受访家庭按照可以拿出来投资的资产做了三个等级的划分,分别为中产家庭(10-60万元)、富裕家庭(60-600万元)和高净值家庭(600万元以上),注意这是按照可投资的资产做的区分,并非储蓄或净资产;并在此基础上分析不同家庭财富的来源、分布情况、资产配置方式以及财富传承的现状和面临的问题。

该份报告共57页

如果您觉得这份资料对您有帮助

希望获取完整的电子版内容参考学习

您可以关注 评论 转发

然后私信我:报告

0003

相关推荐

德邦物流电话95353 德邦物流电话号码查询

新京报贝壳财经讯暴雨来袭,郑州市内大部分区域断水断电,多条高速公路封路,列车、飞机停运。郑州市快递行业也因此陷入停滞。7月20日晚上10点,中通快递发布关于暴雨汛情天气告客户书,提示派送时效将受到不同程度影响。圆通速递也于21日发布类似内容。0000哈尔滨幸福佳物业公司全部股权将被拍卖 底价687万元

观点网讯:5月8日,阿里巴巴司法拍卖网络平台信息显示,哈尔滨幸福佳物业管理有限公司全部股权将被拍卖,起拍价687万元,保证金60万元,增价幅度2万元,于5月29日上午开拍。本次拍卖活动设置延时出价功能,在拍卖活动结束前,每最后5分钟如果有竞买人出价,就自动延迟5分钟。且设有保留价的增价拍卖方式,保留价等于起拍价,至少一人报名且出价不低于起拍价,方可成交。0000华亭:聚焦“三引”引凤栖 推行“四全”成果丰

现代化矿井李书义/摄高质量发展暨招商大会签订项目合作协议21个,签约资金130.12亿元;第二十九届兰洽会,签约项目22项,投资总额132.97亿元;内引外联签约项目33个,签约资金134.6亿元,完成省外到位资金22.64亿元,同比增长201.5%。……秋天,收获的季节。华亭招商引资工作喜讯频传,硕果累累。大财经2023-09-08 15:57:570000笑果被罚没1400多万元是什么概念,相当于70余场门票收入,比这些上市公司2022年营收还多!

5月17日,北京市文化和旅游局通报处理结果,对该公司作出相应行政处罚:警告、没收违法所得1325381.6元、罚款13353816元,共计约罚没1467.9万。同时,对涉案人员及其演出经纪机构和演出场所经营单位相关违规行为将进一步依法依规追究责任,并无限期暂停涉事公司在京所有演出活动。大财经2023-05-18 16:32:170000中信证券:信用、规模和能力共同构筑竞争优势 看好地产央企基本面成长和投资价值

智通财经APP获悉,中信证券发布研究报告称,信用、规模和能力共同构筑竞争优势,看好行业央企基本面成长和投资价值。当前央企地产公司的库存优势,既表现为库存的盈利能力优势,也表现为在去库存阶段稳定释放存量资源,维持销售金额稳定的优势,还表现为做大做强经营性资产,推动收入和利润结构进一步改善的优势。该行看好央企地产企业市占率持续提升,盈利能力优于行业,建议投资者积极发掘央企投资价值,参与央企估值回归。0001