硅数股份递表科创板:逾6亿商誉悬顶,上下游“依赖症”难解 | IPO观察

注册制的落地,给了更多科技公司拥有步入资本市场的机会,近期主营高性能数模混合芯片的设计、销售的硅谷数模(苏州)半导体股份有限公司(以下简称“硅数股份”)向科创板递表。

钛媒体APP注意到,2020-2022年硅数股份营收、归属净利润保持增速,但扣非后净利润在2022年大幅下滑。由于2017年对价26.35亿元并购硅数美国100%股权,硅数股份新增了15.94亿元的商誉。自收购后,硅数股份已对硅数美国计提约9.71亿元的商誉减值准备。截至2022年末,硅数股份仍有超6亿元商誉。在硅数美国2022年亏损之下,高企的商誉成为悬在硅数股份头顶上的“达摩克利斯之剑”。

已计提近10亿商誉减值准备

2016年9月26日,嘉兴海大和上海数珑共同出资设立硅数有限(硅数股份前身),注册资本为200万元(嘉兴海大出资140万元、上海数珑出资60万元)。

据招股书,硅数股份股权结构分散且无控股股东及实际控制人。截至招股说明书签署日, 硅数股份的前两大股东分别为上海鑫锚和集成电路基金,分别持有公司17.74%和14.31%的股份。

钛媒体APP注意到,硅数股份账面上存在巨额商誉及无形资产,这主要是源于数年前的一起并购。2017年,硅数股份收购硅数美国100%的股权,属于非同一控制下的企业合并,合并对价约26.35亿元,合并日硅数美国可辨认净资产公允价值为10.4亿元,差额15.94亿元计入商誉。同时,硅数股份按照评估的公允价值确认了无形资产-商标、无形资产-专利及专有技术。

2020-2022年,硅数股份无形资产的账面原值分别高达约9.82亿元、10.05亿元和10.16亿元。硅数股份无形资产-商标、无形资产-专利及专有技术是重要组成,报告期内无形资产-商标的账面原值均为7.3亿元、无形资产-专利及专有技术账面原值约2.16亿元。

通过梳理招股书发现,硅数股份是为了收购硅数美国而设立。山海资本(嘉兴海大的执行事务合伙人)系本次收购的投资发起方。2016年3月,山海资本作为普通合伙人发起成立嘉兴海大作为本次收购的并购基金;2016年9月,嘉兴海大和作为员工持股及预留激励平台的上海数珑共同设立硅数有限。 2016年10月,硅数有限设立山海开曼作为直接收购主体,由山海开曼根据美国特拉华州法律出资设立作为本次收购的特殊目的公司。

2017年1月,硅数有限的原股东嘉兴海大以及新股东深圳鑫天瑜、宁波经瑱、嘉兴乾亨、合肥润信以货币方式对硅数有限进行增资,增资款作为收购硅数美国的资金来源。

自硅数美国被并购之后,硅数股份已对硅数美国计提约9.71亿元的商誉减值准备。截至2022年,硅数股份商誉账面价值为6.23亿元、无形资产-商标、无形资产专利及专有技术的账面价值分别为2.84亿元和1207.37万元。

为何收购硅数美国会带来如此高的商誉减值准备?

据了解,硅数美国成立于2002年3月,主要开展芯片销售、研发业务。截至招股书签署日,硅数美国还直接持有硅数虚拟现实、硅数开曼、硅数科技3家公司100%股权。其中硅数科技未实际开展业务,硅数虚拟现实仅承担少量采购职能,硅数开曼主要开展芯片销售业务并承担主要采购职能。

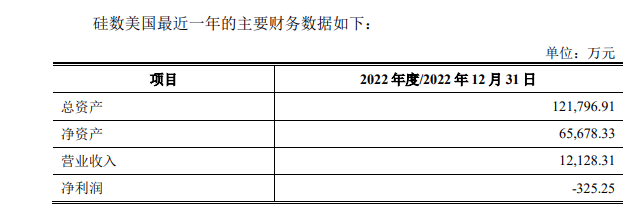

财务数据显示,2022年,硅数美国实现营业收入1.21亿元,实现净利润为-325.25万元。

硅数美国2022年亏损的原因是什么?针对上述疑问,钛媒体APP向硅数股份发函进行咨询,但未能收到对方的回复。

而后续的审核中,硅数股份的高商誉问题也恐被重点关注。这就需要硅数股份方面详述标的近年来经营情况、商誉减值准备的依据、是否有数据来源或数据支撑、商誉减值准备是否充分、合理。

客户、供应商集中度双高

招股书显示,硅数股份主要从事高性能数模混合芯片设计,专注于高清显示和高速连接领域。

2020至2022年,硅数股份的营业收入分别为6.55亿元、8.4亿元和8.95亿元,三年营业收入复合增长率为16.87%;对应实现的归属净利润分别为2566.57万元、7984.7万元和1.13亿元。不过,还没有上市,硅数股份的扣非后净利润就出现下滑,2021年扣非后净利润由2020年的1286.97万元增至9359.28万元,2022年又降至5838.67万元。

硅数股份认为,2022年下半年以来半导体行业产能紧张状态逐步缓解,芯片产品整体市场价格普遍呈回落趋势,同时半导体行业需求整体放缓,并呈现出结构化特征,公司面向消费电子领域的产品市场呈现了不同的供需发展态势,部分细分领域存在一定的库存消化压力。此外地缘冲突以及全球经济发展放缓等因素加大了市场增长的不确定性,公司下游客户下单和提货趋于谨慎。

收入构成来看,硅数股份主要来自设计及销售集成电路(显示主控芯片、高速智能互联芯片)、IP授权及芯片设计服务两大类。其中设计及销售集成电路是最大的收入来源,近三年该业务收入占主营业务收入比重均超九成,最高占比达97%以上。

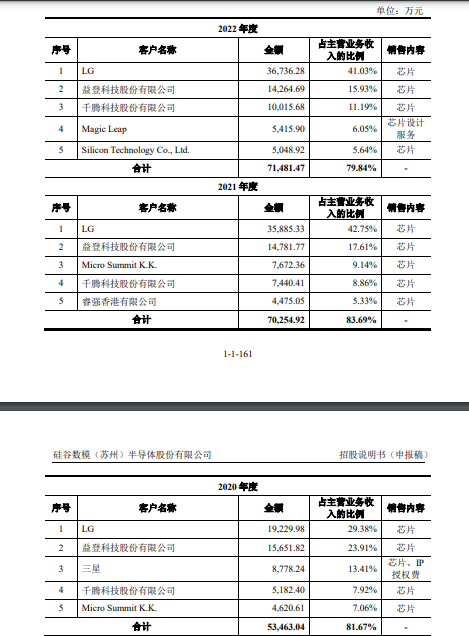

而硅数股份主营业务收入要依仗前五大客户。2020-2022年,公司向前五大客户的销售收入金额分别为53463.04万元、70254.92万元和71481.47万元,占主营业务收入的比例分别为81.67%、83.69%和79.84%,其中第一大客户LG收入占比分别为29.38%、 42.75%和41.03%。

硅数股份是通过 Fabless 模式开展业务的集成电路设计公司,将晶圆制造、封装测试等生产环节分别交由晶圆代工厂和封装测试厂完成。但由于晶圆制造、封装测试均为资本及技术密集型产业,硅数股份供应商本身行业集中度较高,相应地导致公司供应商集中度也较高。2020-2022年,硅数股份向前五大供应商合计采购的金额分别为36058.76万元、34961.27万元和48809.37万元,采购占比分别为94.96%、95.62%和97.46%。

钛媒体APP注意到,受芯片生产周期较长且上游供应商较为集中,在业务规模不断扩大和上游产能紧张的情况下,硅数股份通常会加大备货,导致其存货逐年上升。2020-2022年,硅数股份存货账面余额分别为15044.17万元、18556.2万元和35051.6万元。

但受到客户库存消化压力、下游客户下单和提货趋于谨慎等因素影响,公司对部分存货全额计提了跌价准备。2020-2022年硅数股份存货跌价准备计提比例(不含合同履约成本)分别为7.95%、7.17%和 12.87%。同期,硅数股份同行可比公司的存货跌价准备计提比例均值分别为11.84%、7.3%、9.45%。

硅数股份坦言,公司产品的下游应用领域以个人电脑等消费电子应用领域为主,下游市场产品和技术更迭较快,如果未来公司因客户需求变化、未能准确判断下游需求等原因使得公司存货无法顺利销售,或出现市场竞争加剧、公司不能有效维持竞争优势等原因,使得产品价格显著下跌,将增加存货跌价准备风险。

手握近10亿现金仍募资“补流”

募资额中部分资金用于“补流”成为绝大部分企业的不二选择,硅数股份同样不例外。

此次IPO,硅数股份计划募资15.15亿元,除了投入到高清显示技术研发及产业化项目、智能连接芯片研发及产业化项目、研发中心建设项目三大项目中,还有2亿元资金来补充流动资金。

在硅数股份看来,对运营资金的需求相应增加,补充一定规模的流动资金对提高公司竞争力、保障公司持续健康发展具有很强的必要性。

事实上,硅数股份并不差钱。截至2022年末,硅数股份总资产达34.4亿元,其中流动资产占比超65%。

据招股书,硅数股份的流动资产主要由货币资金、交易性金融资产构成,其中货币资金规模在2021年“狂飙”。2020年,硅数股份货币资金余额仅为8011.63万元,2021年激增至99283.47万元,2022年有所减少,但仍有98326.79万元。

硅数股份称,2021年末和2022年末,公司货币资金余额较2020年末大幅增长,主要是2021年及2022年,公司累计收到股权增资款17.71亿元,其中未购买结构性存款和理财产品的部分以银行存款的形态存放。

另一方面,2020-2022年,硅数股份资产负债率持续下降,分别为13.2%、10.95%和6.27%,低于同期行业均值23.4%、23.5%、15.21%。基于上述种种,硅数股份补充流动资金是否有必要?(本文首发于钛媒体APP,作者|刘凤茹)

市值256亿!电车边角料企业闷声发财,网友:规模不大,创造神话

“头条首发,禁止搬运,违者必究。”在阅读此文前,辛苦您点击右上角的“关注”,既方便您进行讨论和分享,又能给您带来不一样的参与感,感谢您的支持!来源/首席商业智慧作者/首席商业智慧确实是遥遥领先,根据乘联会的数据,比亚迪成为了唯一一个闯入2023年第三季度汽车销量前十的中国车企。比亚迪乘用车今年已经累计销售了237.1万,距离年销量300万的目标更进一步。大财经2023-11-15 13:54:350002分期付款买车 分期买车可以拿绿本吗

内行人永远都是挣外行人的钱,买车时4S店推出“两年免息,首付30%”的活动,确实很吸引人,但分期买车的背后有很多门道,新手很容易吃亏,这里分享6条买车心得,很多都是花钱买来的经验,希望对大家有所帮助。大财经2023-03-24 08:42:210000新西兰最大的太阳能发电厂开始发电

新西兰先驱报11月26日消息,新西兰最大的太阳能发电厂已开始发电,该发电厂位于凯塔亚(Kaitāia)附近,占地80公顷,安装了60000块太阳能电池板,预计该工厂每年发电量高达55吉瓦时(GWh),专门用于住宅和商业能源消费者。大财经2023-12-04 21:12:150000秦昊个人资料简历 秦昊哪里人

最近的热播剧《亲爱的小孩》,真是刮起了一阵“狂风暴雨”,甚至被网友称之为超现实主义色彩的家庭伦理剧。许多人刚开始看剧名的时候觉得平平无奇,甚至觉得名字起得还有点土。但是看到演员表之后,大家沉默了。这部剧是秦昊,任素汐主演的,有这两位当红演技派加持,那一定是一部好剧了,而且这部剧还在央视播放,班底水平更不用说了。从开播到如今,《亲爱的小孩》所创造的高度一次比一次空前。大财经2023-03-23 04:17:4800020中国足球超级联赛 足球超级联赛有哪些

来源:【人民网】人民网贵阳3月19日电(李丽萍)3月18日,2023“奥体·集隽足球超级联赛”在贵阳奥体中心正式开赛,来自贵州省的17支球队500余名运动员参加本次赛事。据了解,本次比赛赛程将从3月持续到7月,分为11人制和8人制,采取双循环积分赛制,通过14轮128场比赛的较量,决出冠军。同时,比赛另设最佳球员奖1名、最佳射手奖1名、最佳守门员奖1名。0001