天风宏观(我们可能正在经历一个短暂的信用收缩)

主观方面,我们预计财政、准财政重新驱动基建发力的窗口可能在今年7月(详见报告《基建怎么了?》,2023.5.23),而央行重新发力宽信用可能会在8月(详见报告《逐字逐句重点解读一季度货政报告》,2023.5.17)。

主观方面,我们预计财政、准财政重新驱动基建发力的窗口可能在今年7月,而央行重新发力宽信用可能会在8月。客观方面,我们预计乐观情况下,6-7月能够完成本轮存量隐性债务的甄别、审计,从而结束地方融资平台债务的被动收缩。因此,我们预计三季度开始,信用可能会结束短暂的收缩过程,重新回到扩张的趋势上来。

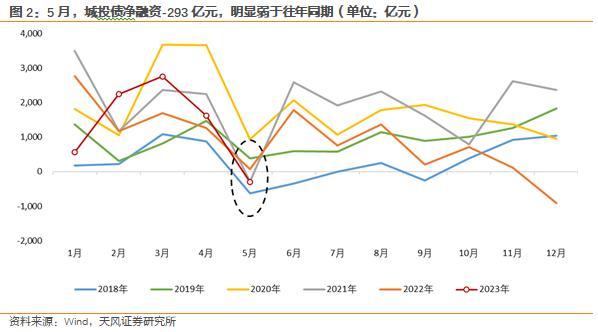

反映在结果上,基建融资已经开始走弱。基建相关的融资出现收缩,最直接的体现是5月城投债净偿还293亿元,较去年多减361亿元,明显弱于往年同期,仅仅略高于2018年。4月基建投资出现了明显下滑(详见《基建怎么了?》,2023.5.23),从高频数据看,螺纹钢表观需求量、石油沥青开工率、水泥熟料开工率仅持平于去年同期,基建下滑的趋势在5月仍然存在。

二季度信用被动收缩之二是地方政府融资平台,隐债化解的推进也可能加剧信用的边际收缩。

客观方面,我们预计乐观情况下,6-7月能够完成本轮存量隐性债务的甄别、审计,从而结束地方融资平台债务的被动收缩。

风险提示:

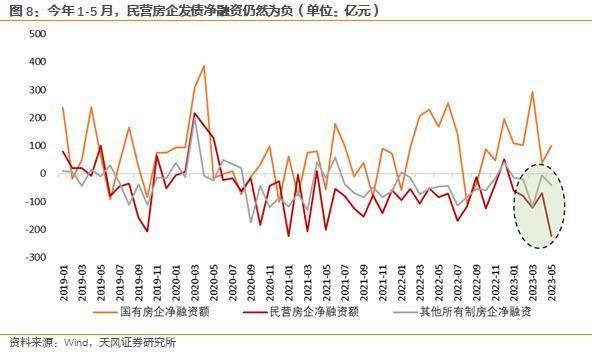

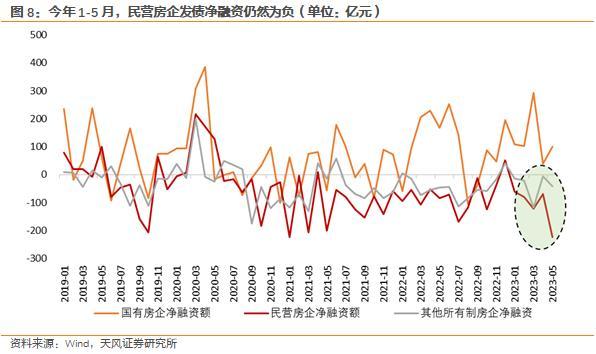

二季度房地产融资继续收缩的趋势仍然难以扭转。从 30 大中城市新房销售数据来看,随着积压需求在前期的集中释放,地产销售的修复斜率预计仍将继续走弱。

除贷款外,房地产的债权和股权融资也没有起色。去年底,监管部门推出支持房企融资的“第二支箭”和“第三支箭”,通过央行再贷款支持民营房企发债融资,并且放松了涉房企业的股权融资。但是民营房企债券净融资除了去年12月短暂转正外,今年以来仍然延续着此前持续负增长的趋势。

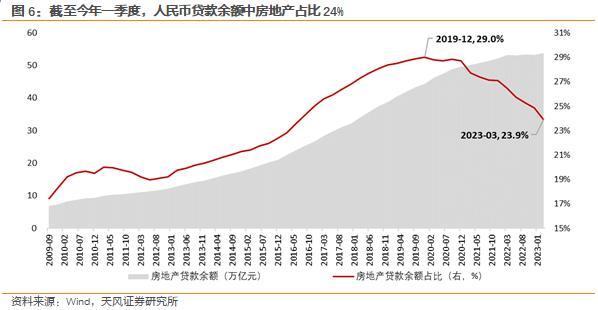

信用收缩的压力已经初现端倪。在去年同期基数明显偏低的情况下,今年4月新增人民币贷款同比仅多增734亿元,其中新增居民贷款同比多减241亿元,信贷增速也结束了连续4个月的回升势头。

因此,我们预计三季度开始,信用可能会结束短暂的收缩过程,重新回到扩张的趋势上来。

信用要从收缩重新转向扩张,也需要以上部分因素发生反转,即主观上政策开始引导信用扩张,客观上地方融资平台的信用收缩基本结束。

央行《一季度中国货币政策执行报告》 增加了“总量适度、节奏平稳”的要求,针对信贷投放强调了“引导金融机构把握好信贷投放节奏和力度”,同时删去了“保持信贷总量有效增长”,体现了主动控制信用扩张的意图。(详见《逐字逐句重点解读一季度货政报告》,2023.5.17)

2023年《政府工作报告》中提出,“防范化解地方政府债务风险,优化债务期限结构,降低利息负担,遏制增量,化解存量”,指明了今年隐债化解的核心思路。化解地方政府债务风险的目的是收敛风险,而非引爆风险或者消灭债务。

本文源自券商研报精选

综合来看,二季度可能会面临短暂的信用收缩,社融增速及信贷增速大概率会持续下滑。其中既有政策有意控制信贷、基建节奏的主观因素,也有地产、化债等带来的客观因素。

二季度信用被动收缩之一是房地产部门,房地产融资还有继续下滑的压力。

主动的信用收缩体现了政策的收放,而被动的信用收缩往往与风险相伴。

然而种种迹象表明,4月的信用收缩只是开始,二季度我们可能将经历一个短暂的信用收缩。收缩的原因既有主动,也有被动。

惠州楼市跌落神坛,惠州房价四连跌,惠州楼市12月最新分析

现在惠州房价整体还是跌个不停。惠州楼市的待售二手房虽然没有再继续的大幅度增加下去,但是惠州楼市的压力还是在那摆着。惠州楼市过去2年的待售二手房从5.5万套增加到了7.8万套,增加了2.3万套,这个增加的数量还是挺多的。而且彭叔觉得后期惠州待售二手房没有再继续增加下去,大概率还是房产中介的操作,而不是房东想要卖房子的少了。大财经2023-12-04 19:40:190000集聚专业智库 首个国家级投教基地APP亮相2023服贸会

王宇露中国证券报·中证网中证网讯(记者王宇露)9月3日,在以“开放引领发展,合作共赢未来”为主题的2023年中国国际服务贸易交易会上,首个基于国家级投资者教育基地打造的“投教基地APP(公测版)”正式发布。0000250克菠萝蜜干中竟有106克干燥剂,消费者暗中被“宰一刀”

250克菠萝蜜干中竟有106克干燥剂干燥剂能被磁铁吸起消费者暗中被“宰一刀”日前,市民王先生在某平台上买了两种食品,这两种食品的干燥剂,让王先生觉得自己被商家暗中“狠宰了一刀”。市民网购遭遇“干燥剂之痛”大财经2023-12-28 23:22:240000这些羽绒服不合格!官方通报

近日市场监管总局通报185批次羽绒服装产品质量国家监督抽查情况其中26批次羽绒服装不合格据通报,此次共抽查185批次产品,涉及6个省份的178家生产单位,抽查发现26批次产品不合格。其中:有1批次产品涉嫌假冒,已交由属地市场监管部门处理;19批次产品纤维含量不合格,6批次产品羽绒含绒量不合格。大财经2023-12-18 11:16:070000金骏眉属于什么茶 金骏眉价格表和图片

金骏眉到底是属于什么茶呢?红茶?还是正山小种?是不是外观越黄的金骏眉就越好呢?最近叶掌柜经常遇到一些茶友会问这些问题,所以叶掌柜今天就和大家聊聊金骏眉这款茶,相信看完此文后,你对金骏眉会有个基本的了解!金骏眉在很多茶友心目中是一款比较大气的茶叶,因此很多人都会将金骏眉作为一款比较珍贵的茶礼赠送给亲朋好友,这就是金骏眉受到大家喜爱的原因。大财经2023-03-21 05:52:100000