华西策略(A股仍处于底部震荡,反复,磨底,期,性价比正在逐步显现)

投资要点

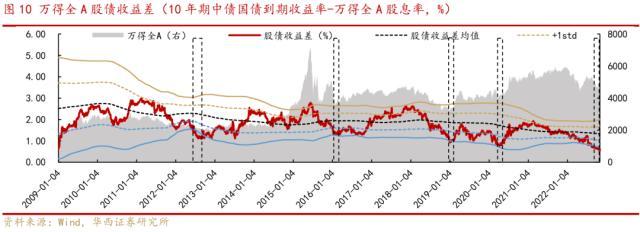

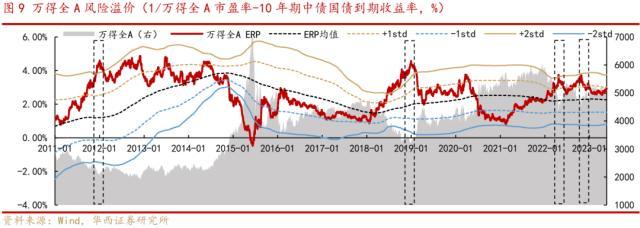

5月以来A股市场赚钱效应缺乏,本周A股市场一度快速下探更使得增量资金入市缺乏动力。但从估值和股债比价来看,当前A股大概率已处于底部区间。估值方面,截至最新,A股主要指数市盈率位于历史中位数下方,其中沪深300、中证1000和创业板指的市盈率分别位于历史36%、30%和4%的分位数水平。此外,万得全A的股债收益差和风险溢价显示出的A股性价比也正在逐步显现。

政策力度不及预期;海外市场大幅波动;地缘政治风险等。

二、企业盈利继续筑底,政策发力预期提升。1-4月全国规上工业企业利润同比-20.6%,已连续9个月负增长,再次凸显国内有效需求的不足。4月以来,国内经济数据整体低于市场预期,一方面疫情的伤痕效应尚未消退,青年人就业压力大,居民收入预期还有待恢复,另一方面房地产销售较低迷使得居民资产负债表仍具有继续萎缩的压力。当前国际环境严峻复杂,需求不足制约明显,企业盈利有望持续恢复,但复苏的斜率仍面临较多不确定性,因此市场对政策发力的预期提升。我们认为在中央和地方各级领导“大兴调研”结束后,稳增长稳预期的增量政策有持续出台的可能,成为提振市场信心的重要催化。

02企业盈利继续筑底,政策发力预期提升

04投资建议:A股反复“磨底”后,待向上突破

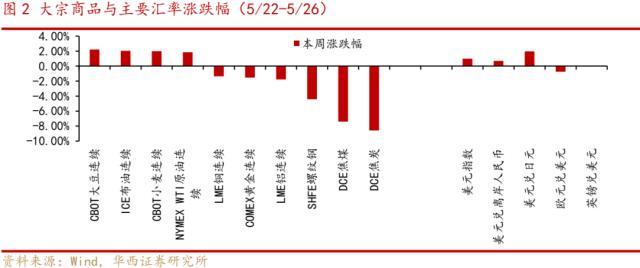

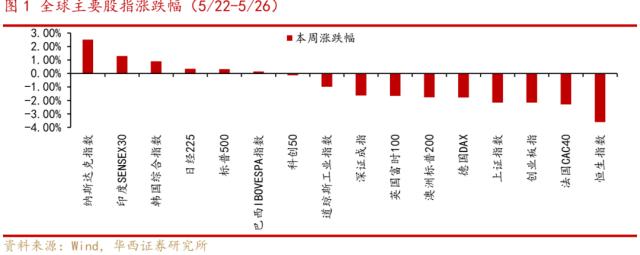

本周全球股指跌多涨少,纳斯达克指数领涨,恒生指数领跌。具体看,美股方面,本周纳斯达克指数、标普500分别上涨2.51%和0.32%,道琼斯工业指数下跌1.00%;欧洲三大股指均呈现调整,法国CAC40、德国DAX和英国富时100分别下跌2.31%、1.79%和1.67%;A股方面,创业板指、上证指数和科创50分别下跌2.16%、2.16%和0.14%,本周沪指一度下探跌破3200点。商品和外汇方面,全球风险偏好下行,美元指数继续偏强运行,非美货币相应贬值,商品价格多数回落。本周国际定价的铜、铝分别下跌1.36%和1.77%,国内定价的螺纹钢、焦煤、焦炭大幅下跌,反映市场对国内基本面转弱的担忧。

本文源自券商研报精选

正文

目 / 录

总体上,当前国际环境严峻复杂,需求不足制约明显,企业盈利有望持续恢复,但复苏的斜率仍面临较多不确定性,因此市场对政策发力的预期提升。此前国务院总理李强指出,要采取更有针对性措施扩内需稳外需,努力推动经济运行持续回升向好,其中关键是增强发展信心,多做确定性的事对冲各种不确定性,尽最大努力争取最好结果。我们认为在中央和地方各级领导“大兴调研”结束后,稳增长稳预期的增量政策有持续出台的可能,成为提振市场信心的重要催化。

鉴于当前国内基本面预期偏弱和政策相对克制,A股仍处于底部区间震荡、反复“磨底”期。中长期维度来看,A股市场处于战略布局的阶段。

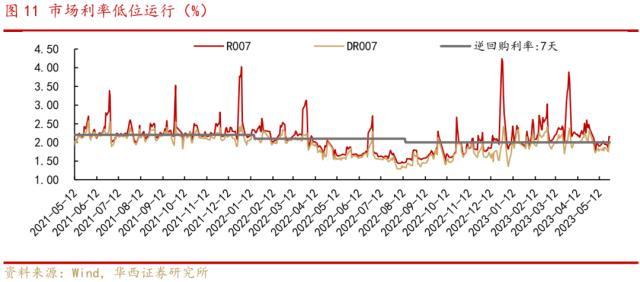

宏观流动性方面,在国内经济内生动力不强、需求有待恢复的环境下,货币政策不具备大幅收紧的基础,充裕的宏观流动性有望对权益市场估值形成支撑。此前央行2023年一季度货币政策删除了“坚持不搞大水漫灌”的表述,或意味着货币政策放松概率增加。同时,在“资产配置荒”下,市场利率低位运行是大概率,支撑权益市场底部区间。

05风险提示

值得关注的是,5月以来日元对美元汇率持续贬值,但日本股市持续走高,日经225指数本周创下1990年以来新高。在欧美主要央行持续加息、海外衰退风险加大和地缘风险加大的背景下,全球资金出于避险需求流入日本股市。相比于日本市场,国内经济经历了一季度恢复性增长后,总量政策维持相对克制,4月以来通胀、信贷、地产、就业等数据不及预期显示出经济修复的持续性存在隐忧,国内外投资者风险偏好均有下行。5月以来国内股汇市场双弱,本周北向资金大幅净流出179亿元。

三、A股处于底部区间,宏观流动性充裕提供支撑。5月以来A股市场赚钱效应缺乏,本周A股市场一度快速下探更使得增量资金入市缺乏动力。但从估值和股债比价来看,当前A股大概率已处于底部区间。估值方面,截至最新A股主要指数市盈率位于历史中位数下方,其中沪深300、中证1000和创业板指的市盈率分别位于历史36%、30%和4%的分位数水平。此外,万得全A的股债收益差和风险溢价显示出的A股性价比也正在逐步显现。宏观流动性方面,我们认为货币政策不具备大幅收紧的基础,充裕的宏观流动性有望对权益市场估值形成支撑。

一、海外市场:全球风险偏好下行,国内股汇双弱。本周美元指数继续偏强运行,非美货币相应贬值,商品价格多数回落,国内定价的螺纹钢、焦煤、焦炭大幅下跌,反映市场对国内基本面转弱的担忧。值得关注的是,在欧美主要央行持续加息、海外衰退风险加大和地缘风险加大的背景下,全球资金出于避险需求流入日本股市,日经225指数本周创下1990年以来新高。相比于日本市场,国内经济经历了一季度恢复性增长后,总量政策维持相对克制,市场对经济修复的持续性存在担忧,国内外投资者风险偏好下行,外资净流出A股。

03A股处于底部区间,宏观流动性充裕提供支撑

5月以来股市汇市双弱,国内定价商品低位运行,反映市场对于经济修复的持续性存在担忧。我们认为在经济复苏的早期阶段,投资者需对基本面复苏的节奏保持耐心,鉴于居民预期的回暖尚需时间,A股仍处于底部震荡、反复“磨底”期。后续稳增长稳预期的增量政策有持续出台的可能,或成为市场走出底部、向上突破的重要催化。中长期维度看不必过度悲观,调整后A股性价比正在逐步显现,充裕的宏观流动性有望对权益市场估值形成支撑。

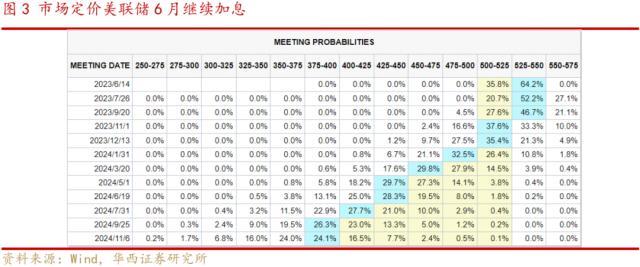

美联储政策方面,近期多位美联储官员鹰派言论使得加息预期升温,本周公布的美国4月核心PCE指数同比4.7%,高于预期的4.6%。数据公布后,市场预期美联储6月加息的概率升至60%以上,且对于年内降息的预期也大幅下行,使美元指数偏强运行。此外,近期市场关注的美国债务上限谈判取得进展。当地时间5月27日,美国白宫和共和党谈判代表已就债务上限问题达成初步协议,参众两院将进入投票通道。

01海外市场:全球风险偏好下行,国内股汇双弱

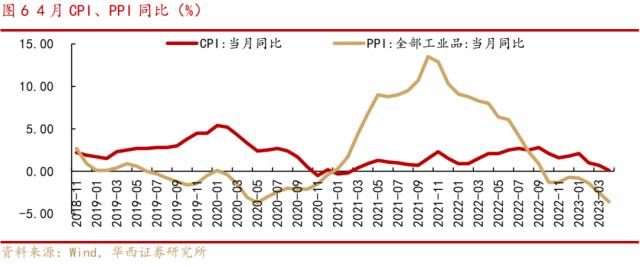

国家统计局公布的4月工业企业盈利同比继续下滑,再次显示国内有效需求的不足。今年1-4月,全国规上工业企业利润同比-20.6%(前值-21.4%),已连续9个月负增长;单月来看,4月工业企业利润同比增速-18.2%,较前值的-19.2%降幅有所收窄。工业品价格下行是主要拖累:4月PPI同比-3.6%,降幅较3月份进一步扩大1.1个百分点,一方面与去年基数较高有关,另一方面也反映出国内需求的偏弱。

■风险提示:政策力度不及预期;海外市场大幅波动;地缘政治风险等。

4月以来,国内经济数据整体低于市场预期,消费方面,疫情的伤痕效应尚未消退,青年人就业压力大,居民收入预期还有待恢复;投资方面,房地产销售较低迷使得居民资产负债表仍具有继续萎缩的压力。

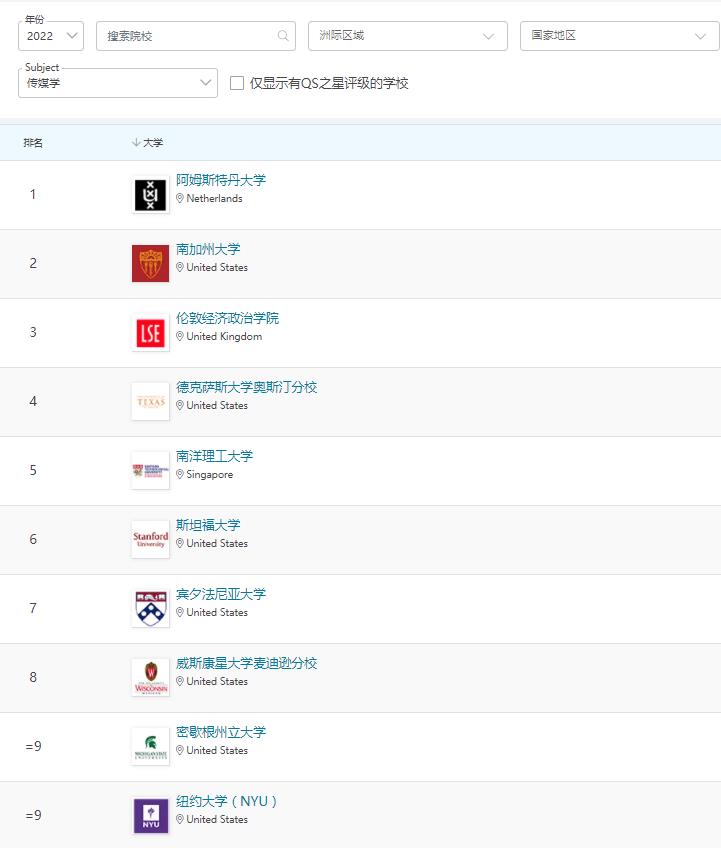

传媒大学排名 传媒类大学排名100名

传媒专业已经成为广大国内学生出国深造的热门方向,海外的传媒类专业一般开设于文理学院下面,部分学校有单独的传媒学院或者新闻学院。每个学校的专业设置各不相同。QS世界大学排名将学术声誉、雇主声誉、师生比例、研究引用率、国际化作为评分标准,因其问卷调查形式的公开透明而获评为世上最受注目的大学排行榜之一。以下是2022年传媒学全球Top50榜单~大财经2023-03-22 00:15:320000福斯特拟抛最高1.5亿回购以提振股价 三年多投逾15亿研发高筑“护城河”

光伏胶膜行业龙头福斯特(603806.SH)推出回购计划。5月31日晚,福斯特公告,公司拟通过集中竞价交易方式,以8000万元—1.5亿元回购股份,回购价格不超过46.37元/股。回购股份将全部用于员工持股计划或股权激励。长江商报记者注意到,福斯特出手回购股份亦是为稳定股价,今年2月以来其股价就跌跌不休,4个月已跌超四成,然而业绩表现却较为稳健,一季度实现营收、净利润双双增长。0000“1 N”轻纺服饰产业集群加速聚集

“1N”轻纺服饰产业集群加速聚集澧县打造百亿服装辅料产业园湖南日报5月24日讯(全媒体记者李杰通讯员刘杰甘嫕雯)5月22日,澧县纺织服装产业园,湖南萌恒服装辅料有限公司花边生产线项目建设正酣。该公司总经理李宏伟介绍,2024年2月,花边生产线项目将投产,年产值预计可超10亿元,公司年总产值将达22亿元。0001港股IPO持续遇冷,港交所GEM改革2024年起实施

界面新闻记者|张熹珑界面新闻编辑|港股GEM(创业板)改革将于2024年1月1日起生效,包括重推“简化转板机制”、增设新财务资格测试、缩短控股股东上市禁售期、取消强制公布季度业绩。在港交所上市,分为主板和GEM两类。GEM对象是中小型发行人,上市资格低于主板,但其持续责任与主板类似。0000律师咨询免费24小时在线 律师电话免费热线

连日来,“房贷年龄期限可延长至80岁”持续发酵,多家银行放款房贷年龄限制。“疫情三年,涨回来只用了一周”更是被推上微博热搜第一名。楼市的小阳春回来了,买房是人生一大事,在签订房屋买卖合同时需要格外注意以下法律常识!1、买房子的时候要看开发商在卖的房子五证是否齐全。五证就是指《国有土地使用证》、《建筑用地规划许可证》、《建筑工程规划许可证》、《建筑工程施工许可证》和《商品房预售许可证》。大财经2023-03-13 18:27:410000