年亏1.49万亿,公募基金为何仍居资管业榜首

2020年以来,公募基金超过银行理财,成为市场规模最大的资管子行业。截至2022年末,公募基金市场规模达35.5万亿元,逆市增长3%,规模占比从上年的26%进一步上升至27%

文|《财经》记者 唐郡

编辑|张威 袁满

近日,光大理财发布《中国资产管理市场报告(2022-2023)》(下称《报告》),对资产管理行业整体,以及银行理财、公募基金、保险资管、券商资管、信托等子行业进行全景式呈现。

“‘资管新规’自2018年颁布至今已历时五年,银行理财行业在净值化转型中积累了很多宝贵的经验,但也不是一帆风顺。特别是2022年末的市场波动,至今令人记忆犹新。”发布会现场,光大银行行长王志恒表示,站在当下,光大理财发布新一年的《报告》,对行业发展正反两方面的经验进行总结和复盘。

《报告》显示,2022年,全球资管市场规模从2021年的112万亿美元下降至98万亿美元,降幅达13%。其中,中国资管市场规模增长0.1万亿元至133.8万亿元,在全球资管市场中表现相对稳健。

受此影响,2022年所有资管子行业均遭遇规模增速大幅下滑。其中,银行理财、券商资管、期货资管和基金子公司规模出现负增长。截至2022年末,公募基金、银行理财、保险资管市场规模分别为35.5万亿元、27.7万亿元和26.2万亿元,占据资管子行业前三名,三者规模合计约占资管行业总规模的三分之二。

在收益方面,经历2022年11月的债市波动,大部分资管子行业收益率出现不同程度下滑。其中,公募基金按产品规模加权平均收益率为-3.13%,整体亏损1.49万亿元;银行理财平均收益率为2.09%,整体收益8800亿元;保险资金平均收益率为3.76%。

“2022年11月那一波冲击后,大家才更加意识到流动性(管理)对一家机构有多重要。”光大理财总经理潘东表示,经历2022年底的理财赎回冲击后,理财公司均做了适变的调整,在资产端,投资策略偏向两端,即“短端做低波,长端做封闭”;在财富端,加强投资者教育,避免频繁赎回。

“所有资管机构都已经认识到这是一个‘客需驱动’的时代,意味着客户的收益和体感越来越重要。”嘉实基金总经理经雷表示,当下客户以及客户的代表渠道,都对资管机构的业绩和风险管理能力提出了更加严苛的标准和要求,未来可能必须做到市场前20%才行。

2022年,全球及中国资管行业均历经严峻考验。

《报告》认为,资产价值下跌是全球资管市场重创的主要原因。《报告》数据显示,2022年标普500指数下跌19%,彭博美国债务综合总回报指数下跌9%,均创近十年最差表现。在中国市场,沪深300指数下跌22%,债券市场亦出现较大波动。截至2022年末,全球资管规模下降13%;中国资管规模微增0.1万亿元,增速大幅低于2021年的11%,但总体保持稳定。

受此影响,全部资管子行业规模增速均大幅下滑。其中,市场规模排名前三的公募基金、银行理财和保险资管增速分别由2021年的24%、12%、12%下滑至2022年的3%、-5%和9.6%。此外,私募基金和信托规模分别为20.3万亿元和15.03万亿元,分列第四和第五。二者规模均较上年增长0.1%,其中信托规模结束了连续负增长,近年来首次实现增速转正。

其中,将银行理财机构细分为理财公司和银行机构,二者规模增速分别为29%和-54%。经历了2022年的理财赎回冲击后,理财公司规模增速较2021年的158%大幅下降。

据《报告》数据,公募基金、银行理财和保险资管三大子行业市场规模合计占资管市场总规模的三分之二左右,对整个资管行业举足轻重。2022年,这三大子行业各自具有什么样的特征?

《报告》显示,2022年前三季度,银行理财市场规模一度超过30万亿元,但四季度债市波动引发理财净值波动,投资者集中赎回理财,导致银行理财规模下降。截至2022年末,银行理财总体规模为27.7万亿元,较上年下降5%,为2018年以来首次下降。

据潘东介绍,因为疫情等阶段性原因,理财市场在2022年底出现了一些波动。理财规模约有近3万亿元的流出,2023年一季度约有2万亿元的规模下降,但在4月,理财市场规模又回升了1.3万亿元。

“虽然银行理财规模整体而言仍较为平稳、发展动力充足,但2022年四季度的市场冲击反映了银行理财在净值化转型后管理规模的复杂程度与管理能力仍有不匹配。”《报告》写道。

进一步细分理财公司与银行机构,其中理财公司资管规模22.8万亿元,同比增长29%,增速领跑各资管子行业;银行机构资管规模同比下降54%。

收益方面,2022年银行理财累计为投资者创造收益8800亿元,其中理财子公司累计创收5198亿元。

代销渠道方面,2022年银行理财代销渠道开放化、多元化趋势明显。

2022年全年,银行理财的母行代销金额占比从90%下降至87%。29家理财公司中,25家打通了行外代销渠道,仅4家理财公司产品仅由母行代销。2022年,理财公司合作代销机构数量从上年的97家,迅速上升至328家,增速达239.1%。

此外,当前已有16家理财公司开展直销业务,2022年累计直销金额0.26万亿元。

《报告》显示,2020年以来,公募基金超过银行理财,成为市场规模最大的资管子行业。截至2022年末,公募基金市场规模达35.5万亿元,逆市增长3%,规模占比从上年的26%进一步上升至27%。

从产品结构来看,货币基金、债券基金和权益类基金(股票基金、混合基金)产品规模分列公募基金前三。截至2022年末,上述三类产品规模分别为10.5万亿元、7.8万亿元和7.1万亿元。其中,货币基金和债券基金产品规模同比增长10.6%和13.2%,而权益类基金规模同比下降16.7%。受权益类基金规模下降影响,公募基金增速由2021年的24%,放缓至2022年的3%。

截至2022年末,货币基金、债券基金在公募基金总规模中的占比均上升3个百分点至40%、30%,而权益类基金占比由上年的24%,下降至2022年的19%。

收益方面,2022年公募基金整体亏损1.49万亿元,按产品规模加权平均收益率为-3.13%。其中,非货币基金亏损1.69万亿元,按产品规模加权平均收益率为-3.55%。

“整体来看,中国公募基金市场仍保持较强活力,外部条件与自身能力预计将推动未来增速恢复,然而基金公司赚钱,基民不赚钱的问题仍待解决。”《报告》写道。

“2022年,股票市场下跌22%,保险资金整个行业平均收益率为3.76%。”发布会现场,中国人寿保险股份有限公司副总裁刘晖表示。

与其他资管子行业相比,保险资管资金具有鲜明的长期特性。刘晖称,寿险行业平均负债久期大约为13年,预定利率大概在2.5%—3.5%,因此保险资金更加注重从长期视角来开展资产配置。在此基础上,保险资管形成了三大特色能力:大类资产配置能力、中长期固收产品投资能力、另类资产投资能力。

“保险资金配置一般会采用均衡固收 的策略,即用大比例固收资产配置,加上小比例业绩弹性资产,来实现稳健收益。”刘晖表示,中长期固收产品是保险资金的基本盘,这要求保险资管对利率的中长期趋势进行判断;而股权投资、不动产投资等另类投资配置对险资抵御波动,形成跨周期的优化资产组合发挥了重要作用。

据刘晖介绍,过去15年,整个中国保险行业的投资收益率平均在5%左右,在2008年全球金融危机期间,保险行业收益率陷入低谷,为1.89%。

《报告》数据显示,2020年-2022年,保险资管规模增速分别为18%、12%和9.6%,保持稳步增长。截至2022年末,保险资管规模余额为26.2万亿元,占资管行业总规模比例由上年的18%进一步上升至20%,仅次于公募基金和银行理财。

“中国投资者对固定收益投资配置的需求是非常强烈的。”潘东表示,居民财富正从持续降温的房地产逐步向资本市场和资管产品转型。

《报告》预测,中国零售资管资金总额占零售财富总额的比重将从2017年的12%上升至2032年的19%。“每个百分点对应着几万亿元的投资需求,这将是一个巨大的规模和长期趋势。”潘东称。

与此同时,伴随中国居民财富不断积累,以及中国投资者的低风险偏好需求和个人养老目标,收益表现稳健的固收产品成为居民财富的聚集地。

数据显示,截至2022年末,中国固收资管市场规模达12万亿美元,占整体资管市场规模的67%,亦是全球第二大固收资管市场。作为固收资管产品配置的主要大类资产,截至2022年三季度末,中国债券市场余额达20.9万亿美元,是全球第二大债券市场。

《报告》预计,2021年至2032年,伴随各类客群可投资产的不断积累,中国固收资管市场资金体量将以9%的年复合增长率增长,达到28万亿美元。其中,预计零售客群资金未来增长最快,到 2032年,零售固收产品在总体资管规模中的占比将保持在 60%左右的较高水平。

值得注意的是,2022年四季度的债券市场波动一定程度上显露出当下固收资管市场在资产端和资金端的困境。

在资产端,2022年4月以来,受实体融资需求放缓之下信用债供给阶段性下滑,监管趋严驱使城投债承压等因素影响,固收资管市场面临资产荒,中短期久期资产稀缺。

在资金端,以零售投资者为主,资金短期化特征明显。《报告》认为,2022年底的“破净风波”揭示出投资者对于“净值化转型”的接受程度有限,未来资管机构需要持续强化投资者教育。

展望未来,《报告》认为,尽管固收资管市场面临了短期波动,长期来看仍将是资管市场的基石所在。“资管新规之后,中国固定收益市场经历了痛彻心扉的变革和升级,未来固收资产的深度、广度和交易活跃度都将大幅增长。”潘东说。

同时,《报告》特别提到,另类资产投资将是中国资管新周期下的时代机遇。

“另类投资是近些年全球资管行业的一大主题,”波士顿咨询(BCG)全球合伙人兼董事总经理刘冰冰介绍,过去十年(2011年-2021年),全球另类资管规模从7.3万亿美元增长至18.7万亿美元,年化复合增长率达10%,占全球资管总规模的比重也从十年前的15%提升至17%。这一过程中,黑石(Blackstone)等另类资管巨头得以快速成长,2010年-2022年,黑石集团整体资管规模翻了近8倍。

刘冰冰表示,随着中国经济步入新周期,三大因素将驱动中国另类资管市场转型升级。

一是投资端变化,在实体经济深化转型过程中,实物资产投资、并购投资等领域将涌现大量机遇;二是资金端变化,在逆全球化等因素推动下,以美元基金为代表的外币资金退潮,人民币基金和中资另类资产管理机构将迎来高速发展;三是退出端变化,随着公募REITs工具试点开启,实物资产投资退出渠道打开,而随着境内资本市场注册制改革加快落地,私募股权主要退出渠道或将转向内地科创板、香港等。

“从机构角度来讲将有四大机会,一是不动产和REITs投资,二是逆周期特殊机遇投资,三是并购型私募股权,四是私募债权。”刘冰冰称。

梅西现在在哪个球队 为什么没球队买梅西

根据目前的消息,梅西和巴黎圣日耳曼队的续约是陷入了僵局。目前和梅西有关联的似乎只有巴黎圣日耳曼队这一支球队。但近期梅西的阿根廷队友德保罗向球王发出了邀请,希望他能加盟马德里竞技俱乐部。对于梅西来说,这也许是一个可以考虑的选择。梅西留在巴黎圣日耳曼队是受辱:强制降薪+队友不待见,拿欧冠是空想大财经2023-03-22 05:02:350002天似穹庐笼盖四野 笼盖四野读音

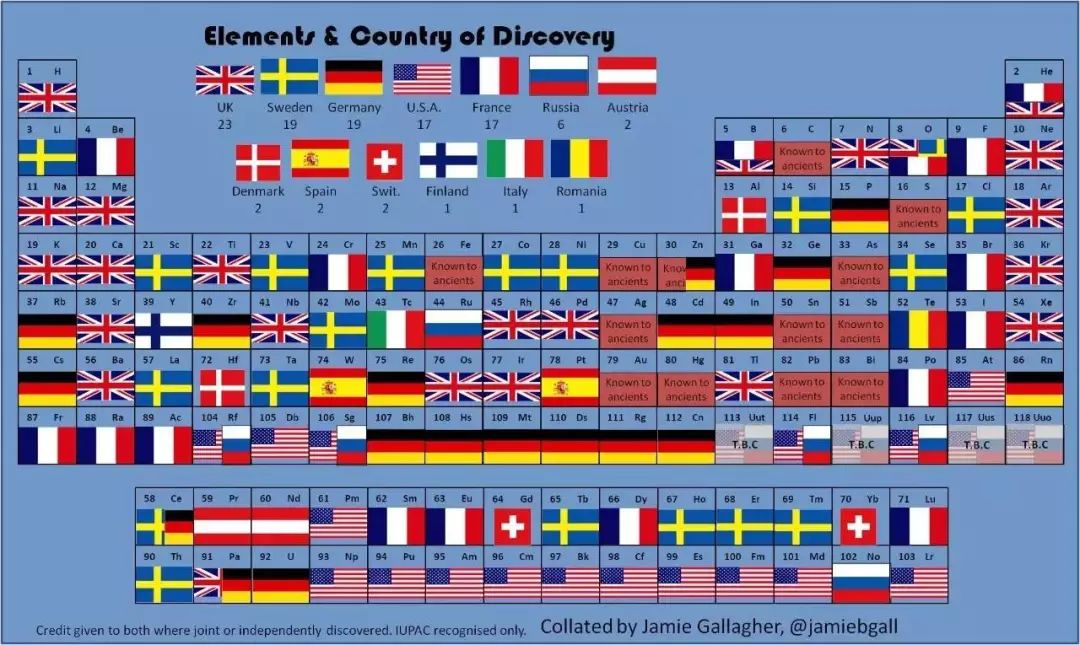

可可托海,北纬47℃12’42.12’东经89℃48’06.88”。很长一段时间,人们在地图上找不到这个无名的北疆小镇。事实上,可可托海不是无名的,她的无名是蕴含着无穷能量的无名,她的无名是守护着惊世宝藏和秘密的无名,她的无名是一座丰碑,一座新疆为中华民族复兴崛起奠基的物质财富与精神价值交相辉映的丰碑,这座丰碑,直抵霄汉,如同夜空璀璨的星辰。0000元素周期表拼音 元素周期表及读音

大家一定对化学课本最后的元素周期表很好奇吧,它是学习化学的重要工具,但是上面好多字想必你都不知道怎么读。今天化学大师告诉大家化学元素周期表读音+巧记方法,当然中学阶段不要求全部记住元素周期表。一:读音1氢(qīng)2氦(hài)3锂(lǐ)4铍(pí)5硼(péng)6碳(tàn)7氮(dàn)8氧(yǎng)9氟(fú)10氖(nǎi)大财经2023-03-24 21:55:160002内银港股连日走强!机构:息差企稳回升 利好行业整体估值提升

财联社5月8日讯(编辑周新旸)港股内银行板块周一(5月8日)集体走强。从上周四(5月4日)起,银行板块有走强的趋势。对于银行股的表现,业内人士分析认为,随着上市银行一季报陆续落地,上市银行基本面有望企稳回升,经济复苏进行时,银行重回基本面主逻辑。0005淘特卖的东西是正品吗? 淘特卖的都是真货吗

315全民季淘特APP,我在淘特购物买到假货了,联系淘特客服一直不承认是假货!经过正版厂家鉴定出具假货鉴定报告。后又联系淘特客服,才勉强承认是假货,想联系卖家,可是淘特平台上已经没有了卖家信息了。找淘特平台按售卖假货欺骗消费者索赔,也不支持!!!希望大家网上购物慎重选择,避免被坑。0000