vivos12参数配置 vivos12手机咋样

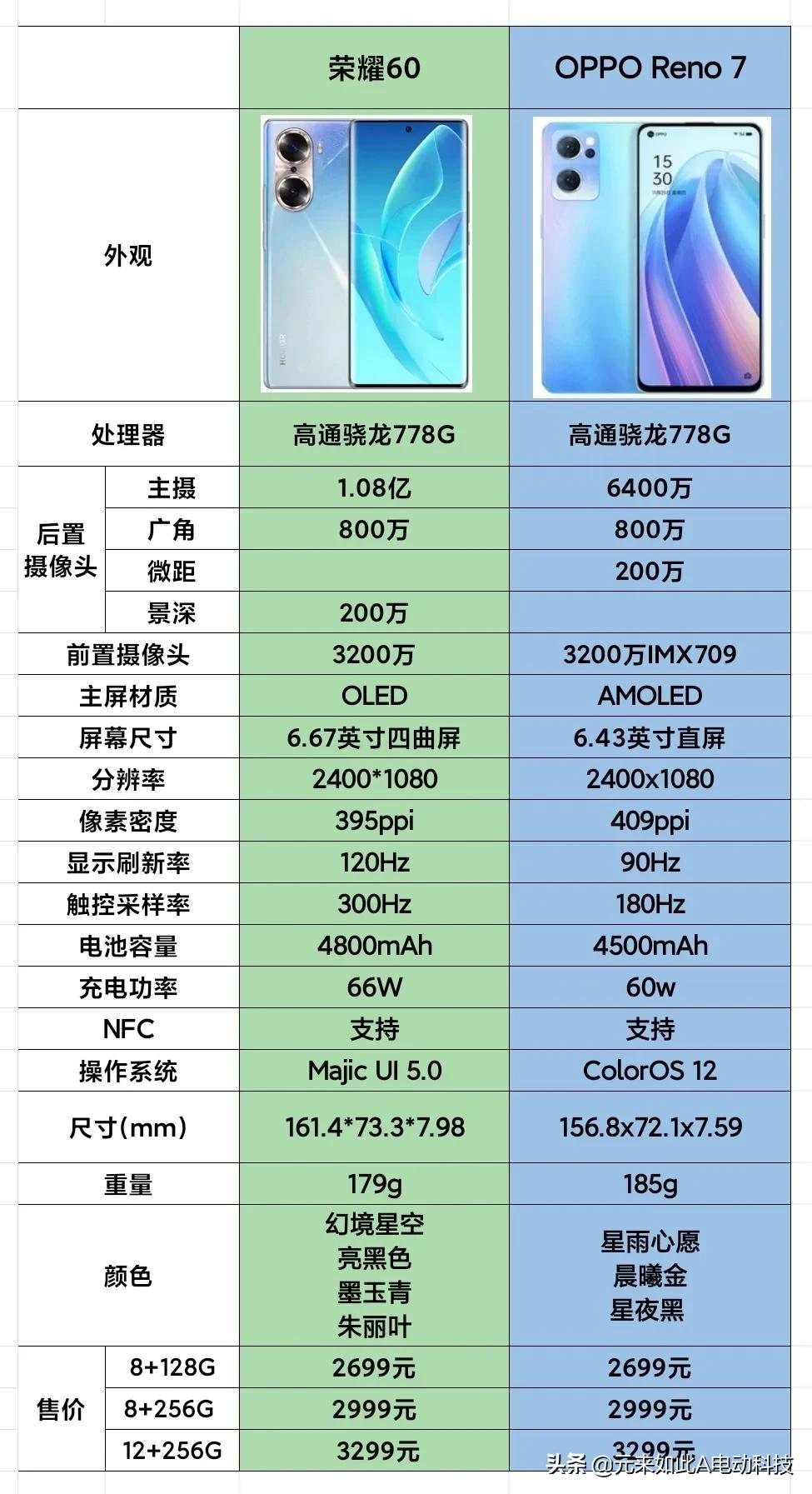

近日,荣耀和OPPO相继发布了荣耀60和OPPO Reno 7。对比发现,这两款手机有两个相同点:一、都使用了高通骁龙778G处理器;二、售价完全相同,都是8+128G 2699元,8+256G 2999元,12+256G 3299元。

那么,这两款手机有什么不同呢?

一、外观和屏幕

荣耀60和OPPO Reno 7最大的不同就是外观和屏幕了。

荣耀60采用了前后对称双曲面设计,屏幕曲率和后盖曲率完全一致,从视觉上看完全对称,握在手中也非常的圆润。屏幕是一块显示色彩达10.7亿色的6.67英寸OLED四曲面屏,支持DCI-P3100%广色域,并获得HDR10+认证,分辨率2400*1080,显示效果非常出色。刷新率120Hz,触控采样率300Hz,浏览操控体验非常流畅、丝滑。采用了1920Hz高频PWM硬件级调光,在消除频闪、护眼方面更具优势。

OPPO Reno 7采用的是直角边框设计,中框采用了航空级金属材质,只在边框边缘有2.5D微弧处理,让手感不至于硌手。屏幕是一块6.43英寸AMOLED直屏,分辨率2400*1080,刷新率90Hz,触控采样率180Hz。

二、摄像组合

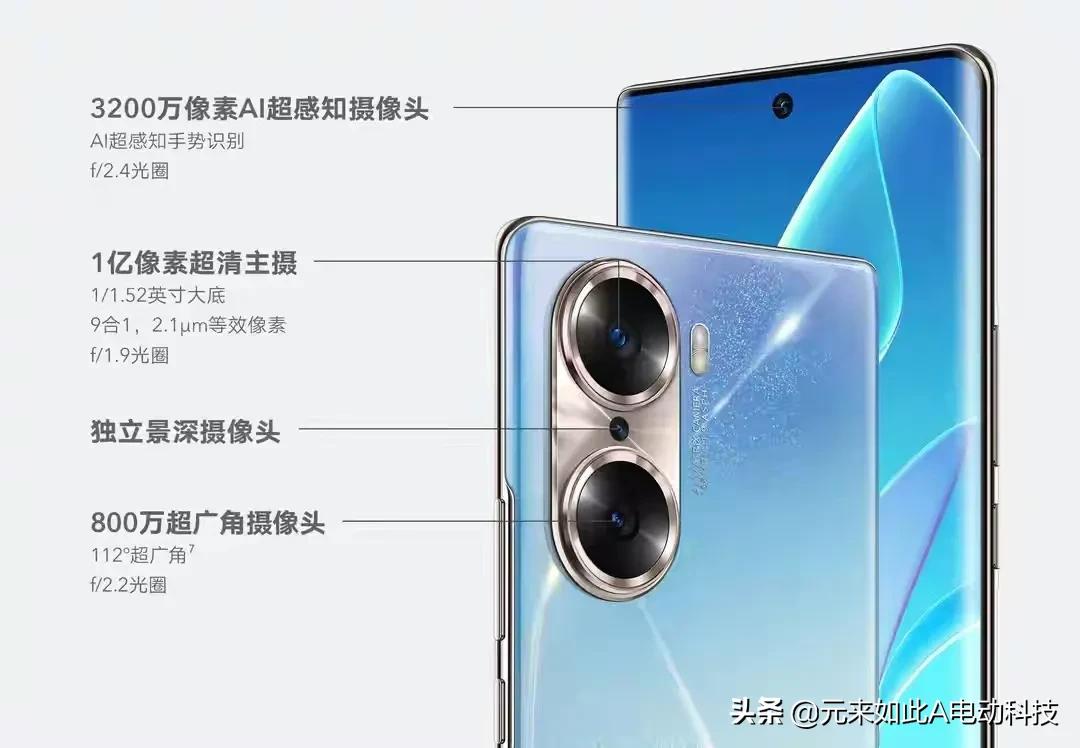

荣耀60后置1亿像素的主摄像、800万像素超广角和一枚200万像素的独立景深摄像头,两大一小三颗摄像头完全成一条直线竖向排列在左侧。前置3200万AI超感知摄像头,支持AI手势识别,可以通过5种隔空手势来控制摄像。

OPPO Reno 7后置6400万像素主摄、800万像素超广角和一枚200万像素微距镜头。前置3200万像素的IMX709超感光猫眼摄像头,这颗摄像头是OPPO与索尼联合设计的,集成了一个OPPO自研的硬件级RGBW图像融合单元,在行业内首次实现将算法写入传感器,从硬件上提升影像效果。可以提升60%的感光能力,降低35%的噪点。

三、电池和快充

荣耀60装载了一块4800mAh的电池,配备66W的超级快充,15分钟可以充到50%。

OPPO Reno 7装载的是4500mAh电池,60W快充。

四、机身尺寸

荣耀60三围尺寸是161.4*73.3*7.98,重量179g。OPPO Reno 7三围尺寸是156.8x72.1x7.59,重量185g。从尺寸上看,OPPO Reno 7稍小,但是重量重了6g,加上直角边框设计,手感方面荣耀60更加圆润舒服。

五、颜色

荣耀60有幻境星空、 亮黑色、 墨玉青、 朱丽叶四种颜色。其主打配色幻境星空色尤其亮眼,看上去仿佛是漫天星光的星河。

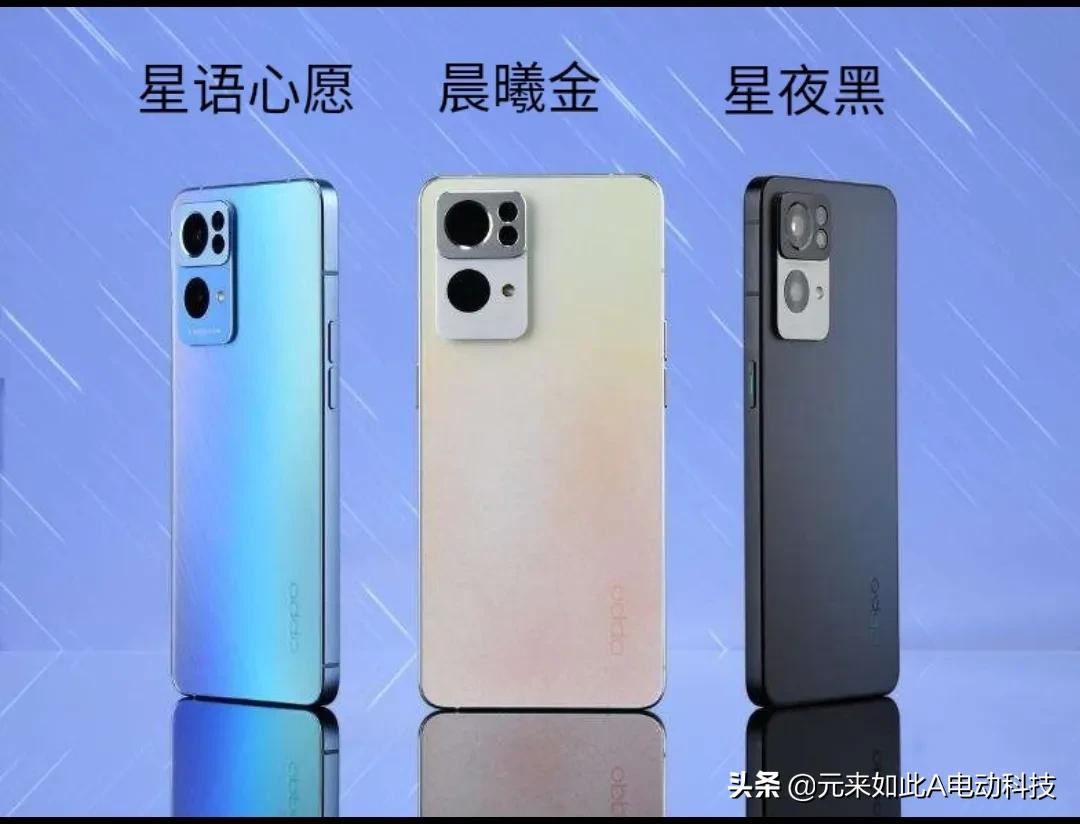

OPPO Reno 7有星雨心愿、晨曦金、 星夜黑三种颜色。主打颜色星雨心愿,运用了航天级光刻工艺在后盖玻璃上雕刻了120万道光痕,有磨砂般的细腻触感,并呈现出流星划过后的绚烂星河般的视觉效果。

五、其它方面

荣耀60支持双5G、双天线WiFi6,网络连接、数据传输速度更快。

荣耀60针对FPS游戏,打造了创新的亚像素级超感游戏触控方案,把最高触控精度提升1/8像素,即手指每移动1/8像素,游戏画面的内容都会同步刷新,让游戏体验更加畅快。

OPPO Reno 7搭载了OPPO自研的极限稳帧技术,让游戏时的帧率变化更加平缓,从而提升画面流畅度。支持超级闪电启动功能,当游戏等软件在中断退入后台后可以快速恢复启动。

综合来看,笔者认为:荣耀60在视觉效果、屏幕显示、屏幕护眼调光、后置主摄、电池、网络连接方面更具优势;OPPO Reno 7在前置摄像头自拍方面更胜一筹。

你认为哪款手机更好呢,你会选择谁呢?

附:荣耀60与OPPO Reno7参数对比图

黄体酮的功效与作用 女人吃黄体酮的好处

冬日生活打卡季黄体是排卵后卵泡形成的富有血管的暂时性内分泌腺体,是甾体激素的主要来源,黄体酮就是黄体所分泌的一种激素。内源性黄体酮在妊娠期由胎盘合成和分泌,在非妊娠期由卵巢产生。妊娠的发生和发展都跟黄体酮(孕酮)关系密切,孕激素还具有免疫效应,可直接参与调节母-胎界而微环境,促进母-胎耐受。大财经2023-03-20 18:00:170000降价12亿多!黑龙江一石油化工厂破产拍卖,2.5765亿被人捡漏拿下

11月22日,在黑龙江绥化市拍卖市场上,迎来了一宗重量级的公司破产资产拍卖,黑龙江安瑞佳石油化工等三公司名下破产财产被拍卖,起拍价2.5765亿元起。最终只有一个人报名竞拍,以起拍价拿下了这重量级的资产。大财经2023-11-23 13:01:120000无须公证,这样取出逝者老人银行存款,简单又快捷

老人勤俭节约一辈子,存在银行的存款为什么这么难取?有些意外的老人去世后,儿女取款更是难上加难。难道真的取不出钱吗?下面与大家聊一聊无需公证,一步一步取出老人存款。只有儿女不知道老人存单信息和取款密码,才需要公证,其它无需公证。儿女只要知道老人存折取款密码,在身份证没注销,拿上卡和折几分钟就能取出存款。首先大家要清楚银行对取款条件有哪些?大财经2023-12-28 12:15:150000大宗商品市场面临回调压力

大宗商品无疑是前几年表现最佳的资产类别。当市场进入2023年时,对经济衰退的担忧和长期高利率的环境显然对于大宗商品走势的影响更为深远和剧烈。这一态势在2023年一季度就有所显现。展望2024年的发展态势,多家机构认为,受到高利率政策和地缘政治的双重压力,今年全球经济需求疲软,为大宗商品走势蒙上了阴影。0002