股市教你最笨却最赚钱的方法:反复牢记"锤子线买进,上吊线卖出"

作为大众投资理财方式之一的股票投资,已经得到广大投资者的认可,投资股票市场也已经成为一种时尚。投资者都想在股市中挣大钱,但作为一种投资,有赚就必然有赔,而且赔钱的比例往往比较大。也许有的投资者认为,股市里赚钱无非是低买高卖,然后重复操作,就可以不断获利。这话似乎很有道理,也很正确。然而实际情况却并非如此,很多时候往往买的不是低点却卖在了低点;该卖的时候没卖,该买的时候没买。

造成投资失误的原因就是投资者不知道如何把握买点和卖点。也就是说,投资者没有一个明确的概念要在什么时候买,在什么时候卖,更没有一个合理的止损和止盈计划,这在股市中是非常危险的。我们除了要关注账面上那些时刻变化的数字,更重要的是要关注随时到来的风险与机遇,也就是关注买点和卖点的提示信号,只有这样,才能在股市中做到游刃有余,张弛有度,实现稳定的获利。

锤子线买进

锤子线是带有长下影线的小K线,常常出现在股价的下降趋势中,不区分阴阳,即阴锤子线和阳锤子线的性质是一样的。锤子线是市场反转的重要信号,在短线操作中锤子线可以很好地发出可信的短线交易信号。特别是在股价急剧下跌的低位区域。

运用锤子线指导短线操作,投资者需要注意以下3点。

1、有效的锤子线一般出现在股价下降趋势的末期。

2、锤子线不区分阴线和阳线,其下影线越长,就显示市场反转力度越大。

3、在锤子线出现之后,投资者还需要观察市场的变化,在确定市场真实走强之后就可以进行短线买入。

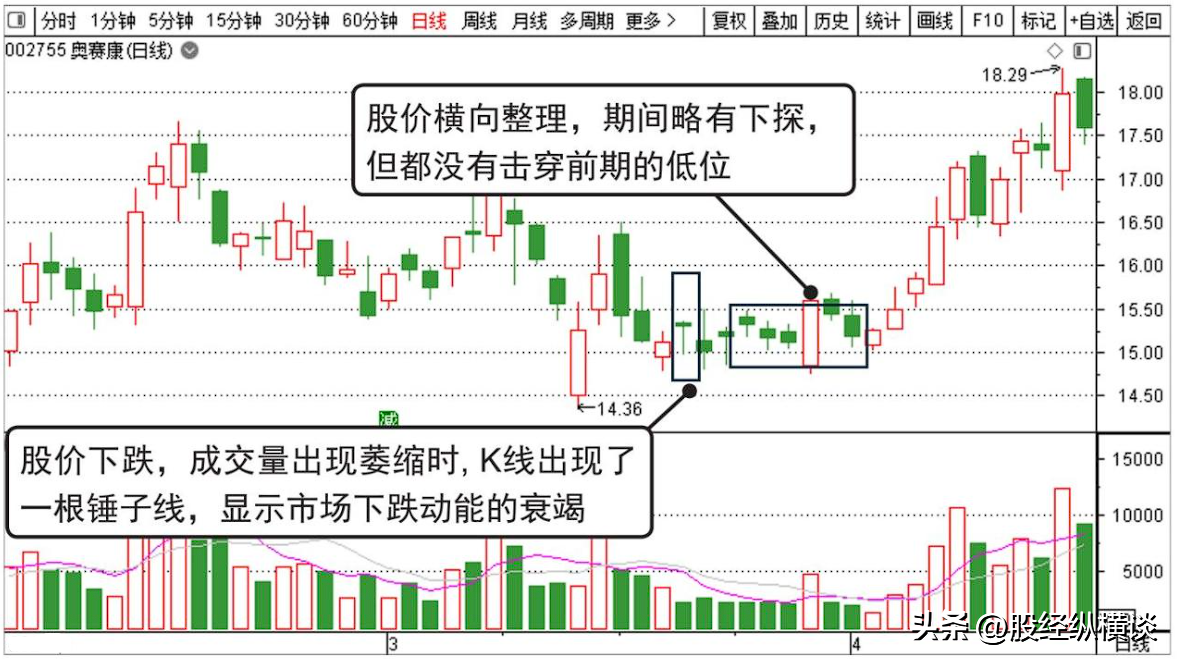

实例分析:奥赛康(002755)低位锤子线发出买入信号

由图中可知,在股价持续下跌成交量表现萎缩时出现了锤子线形态,预示市场将要反转,激进的投资者可逢低买入。

由图可知,之后股价在低位进入横盘整理阶段,成交量不断缩量,充分显示出了市场做空动力的逐步衰竭。之后股价渐渐反转,在横盘整理结束后的拉升初期再次形成了锤子线形态,于是可以判断出市场短线上涨,投资者应抓住时机短线买入获利。

上吊线卖出

上吊线也是带有长下影线的小K线,也不区分阴阳,即阴上吊线和阳上吊线的性质是一样的。与锤子线相比,上吊线出现在股价上涨后的高位区域。上吊线是市场向下反转的重要信号,在短线操作中上吊线可以很好地发出卖出信号。

上吊线和锤子线都是市场反转的信号,但是与锤子线向上反转信号相比,上吊线发出的是向下反转的信号。

1、上吊线出现在股价上涨后的高位区域。

2、上吊线是市场即将向下反转的信号,投资者应该积极进行短线卖出操作。

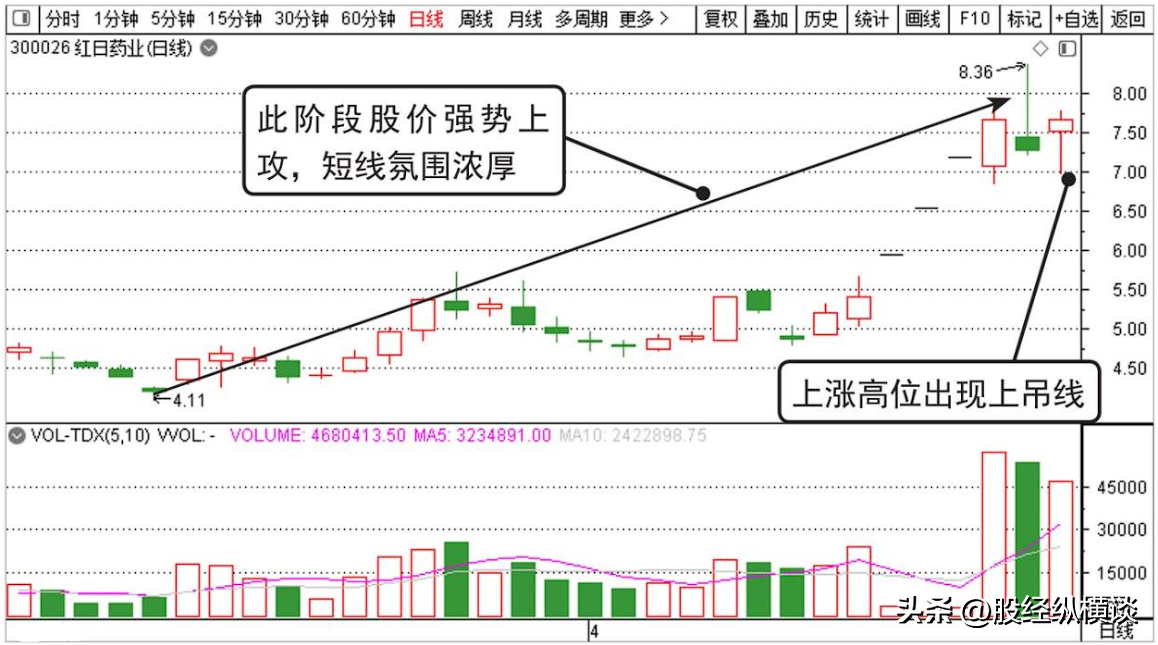

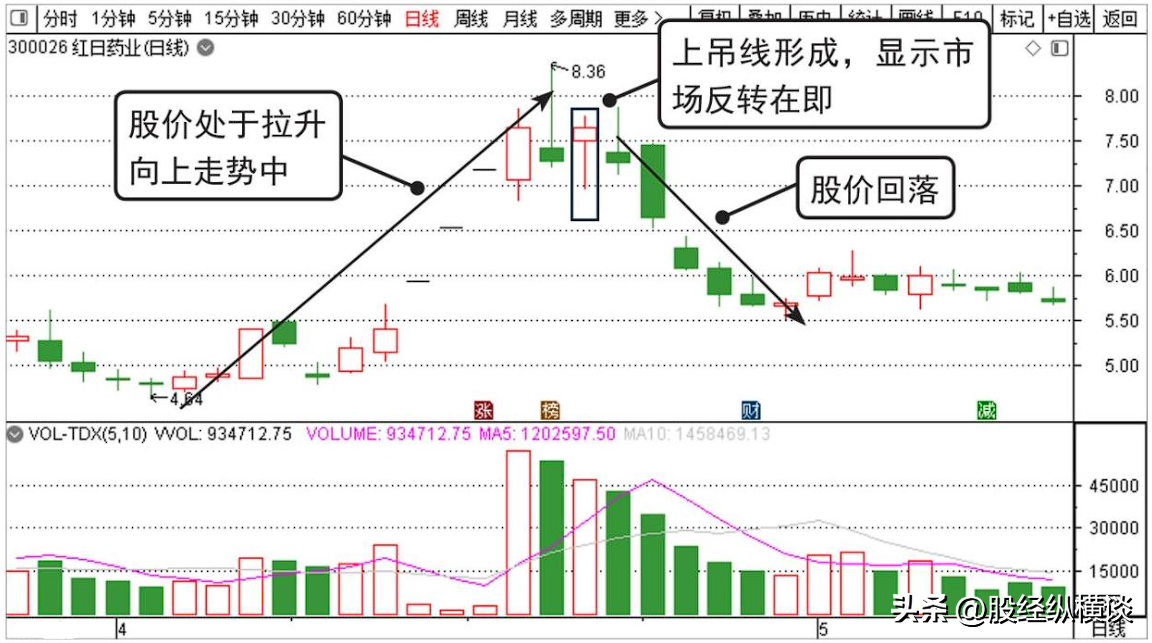

实例分析:红日药业(300026)上吊线看跌信号

从图中可以看出,该股在4.11元见底后出现了持续上涨的走势,股价从4.50元左右开始上涨,并在4月下旬出现连续的涨停,股价拉升至8.00元左右,涨幅达到77%左右,在这一过程中形成了很好的短线机遇,投资者可进行短期获利。

需要注意的是,在股价上涨到高位后出现了带长上影线的阴线,随后K线还形成了明显的上吊线预示上涨势头减弱,短线投资者应考虑卖出股票。

从图中可以看出,该股在高位构筑顶部之后出现上吊线便扭头向下,股价一路下跌,出现了5日连阴,跌幅惊人。

因此,抓住股价前期上涨机遇的短线操盘者应在K线形成上吊线后应引起警惕,宁错失勿亏本,及时卖出股票才能锁定收益。由于上吊线有预示下跌的特性,因此还可能被主力用来洗盘。

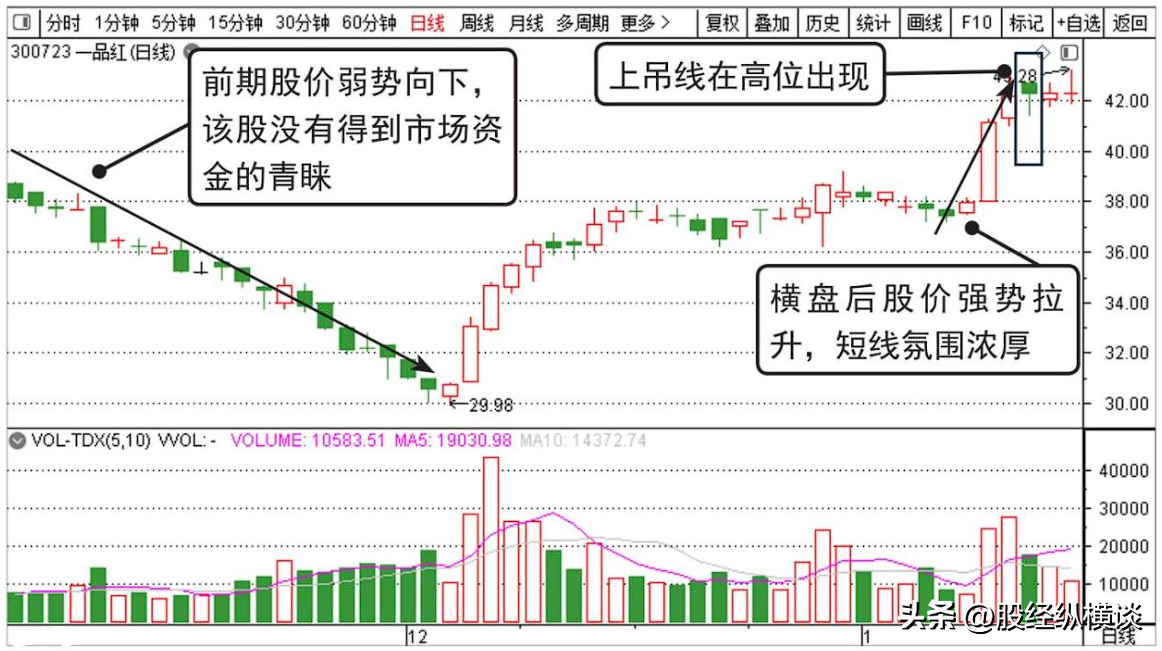

实例分析:一品红(300723)主力利用上吊线形态洗盘

由图中可知,12月初该股在下跌后股价出现了爆发式的上涨,连续收于阳线。之后K线在横盘上涨后的高位区域形成了上吊线,是否预示着该股后市将转跌呢?

当投资者猜测后市看跌后该股股价果真出现下跌,可不久后又开始了新一轮的反攻。

从图中可以看出,该股在强势上涨中形成了上吊线,但是此位置的上吊线实质上是主力的洗盘手段,股价小幅下跌之后又出现锤子线,股价转而继续上攻。由此可见,上吊线可能会被主力利用,借此清洗盘中浮筹。

全球平板电脑Q1出货量同比下降近20% 专家料下半年将回升

财联社5月9日讯(编辑周子意)根据国际数据公司(IDC)全球个人电脑设备的季度追踪数据,全球平板电脑出货量在2023年第一季度同比下降19.1%,共计3070万台。IDC上一季度报告,平板电脑出货量同比下降3.3%。与之比较,Q1整个市场出现了显著的下滑。下半年或改善0001描写儿童的古诗 描写乡村儿童的古诗

童年是什么?童年是池塘边树上的知了,是操场秋千上的蝴蝶,是横卧牛背牧童的短笛,是小伙伴们捉迷藏的欢声笑语。巴尔扎克说:童年原是一生最美妙的阶段,那时的孩子是一朵花,也是一颗果子,是一片懵懵懂懂的聪明,一种永远不息的活动,一股强烈的欲望。宋代陆游《园中作》诗:“花前自笑童心在,更伴群儿竹马嬉。”可以说自古以来,游戏是儿童最自然的行为,玩具是儿童的天然伙伴。大财经2023-03-23 15:52:520003工作站笔记本 二手笔记本推荐

wccftech报道,最近的驱动程序泄漏透露NVIDIA正在为移动工作站领域准备一系列AdaRTXGPU。1NVIDIA即将推出用于工作站笔记本电脑,RTX5000等的AdaRTXGPU。大财经2023-03-25 14:56:390001“定制”服务助力企业拿下海关“VIP”

11月13日,威海综保区英运物流拿到了一张“金名片”——获批AEO(海关高级认证企业)。“有了这个认证,我们每年能省下3000万元的海关担保费用,还能在抢抓海外订单中快人一步,争取更多的国际市场。”接过证书时,企业负责人王军伟难掩内心的自豪。AEO企业相当于是中国海关的“VIP”,可以享受优先办理通关手续、优先安排口岸检查等20余项通关便利管理措施。目前,综保区已有两家企业获批AEO。大财经2023-11-15 12:33:010001芒格离世对伯克希尔意味着什么?

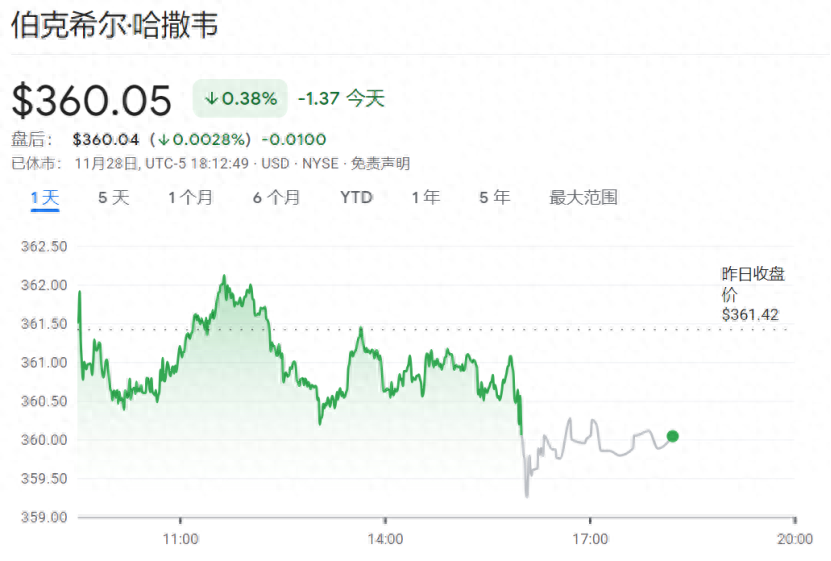

当地时间11月28日上午,查理·芒格在加州一家医院安详地离世,享年99岁。1978年,芒格开始担任伯克希尔副主席一职。在此后的45年里,伯克希尔的市值从1000万美元暴涨至近7500亿美元(约合5万多亿元人民币),涨幅超过7.5万倍。那么,芒格的离世对伯克希尔意味着什么?有媒体认为,可能不会产生太大影响,因为伯克希尔长期以来一直是股神巴菲特的秀场。报道写道:大财经2023-11-29 12:05:060001