米线是什么做的 米线的生产加工方法

大财经2023-05-10 19:41:251阅

在我们的日常生活中,米线有着非常重要的位置,不知道吃什么的时候吃米线,开心了吃米线,不开心了吃米线,想吃米线了还是吃米线。吃了这么多年的米线,真的觉得这是一种怎么都吃不腻的食物,不仅味道巴适,而且易消化,不会给肠胃带来太多负担!

不过对于米线的原材料到底是什么,在网络上还是有争议的,还有人说米线是塑料做的,吃一碗米线相当于吃了好几个塑料袋。这一说法让大家都很害怕,我们吃了这么多年的米线难道真的是塑料做的吗?会对人体有伤害吗?别担心,一起来看看吧!

米线不是塑料做的

米线其实并不是塑料做的。有一些米线在经过检查的时候检测到了化学物质,这是因为一些黑心商家为了增强米线的口感,和增长存储时间而在制作米线的时候加入了添加剂,但是这些添加剂对人体是有伤害,国家食品局也在彻查这种事情,近年来已经得到了很好的控制,所以大家不用太担心。

米线是大米做的

米线的原材料是以大米为主,制作过程复杂,需要经过清洗、浸泡、碾磨、冷却、压条等工序才能制作成我们平时吃的米线。米线不仅制作过程不容易,储存的时间也比较短,做好的米线要尽快吃掉,不然就会坏掉。因为不含添加剂,非常的天然,营养丰富,易消化,口感也非常的爽滑。

市面上的米线店要么是工厂拿货,要么是自己制作。工厂拿货非常方便,但是商家对制作当中的细节无法保证,所以大家吃的时候还是选择自己制作的商家比较好。据小编了解,目前成都酸辣煮义、筷子米线都坚持自己制作,吃起来也比较放心。

自己制作的米线颜色自然、口感细腻、一咬即断,而使用了工业原料的米线,吃起来会异常的劲道,有些难咬。所以为了自己和家人的健康,吃米线的时候也要严格挑选哦!

今天带大家了解了米线的原材料到底是什么,看完记得关注我哦!下期带你聊一聊米线具体的制作流程,在家也能自己做哦,你想试试吗?

0001

相关推荐

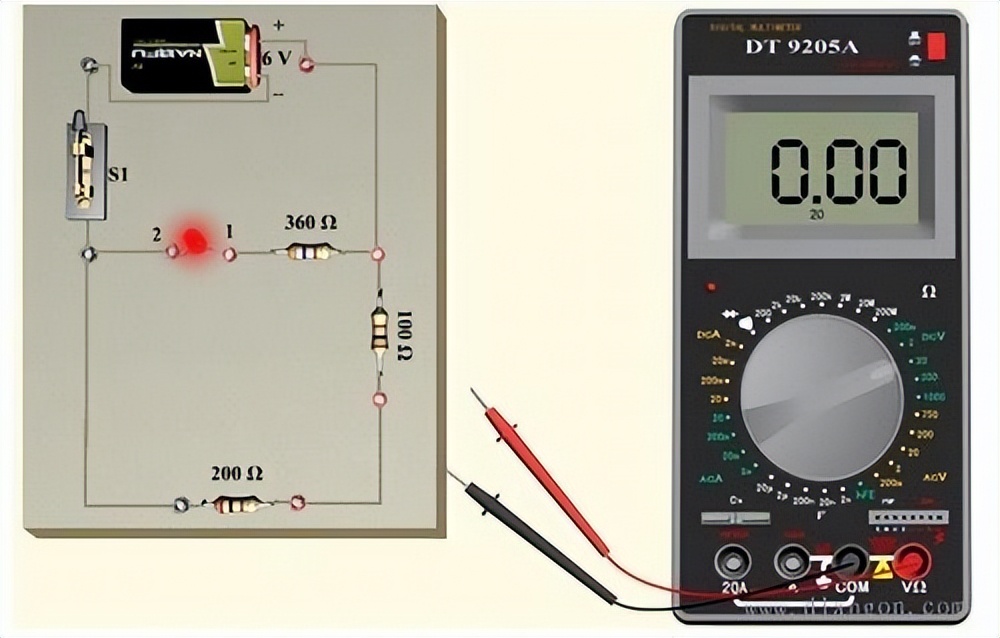

万用表测电流 钳表怎么测三相电流

1.电流测量1.电流测量注意事项测量电流前应切断待测仪表的电源,连接好万用表后再送电测量,不能带电串入万用表。测量电流绝对不可将两表笔跨接在电源上,以免烧坏表头。电源内阻和负载电阻都很小,应尽量选择较大的电流量程,以减小分流电阻值.从而减小分流电阻上的压降,提高测量准确度。大财经2023-03-23 12:53:180000计算机病毒的特点 计算机病毒的主要特点

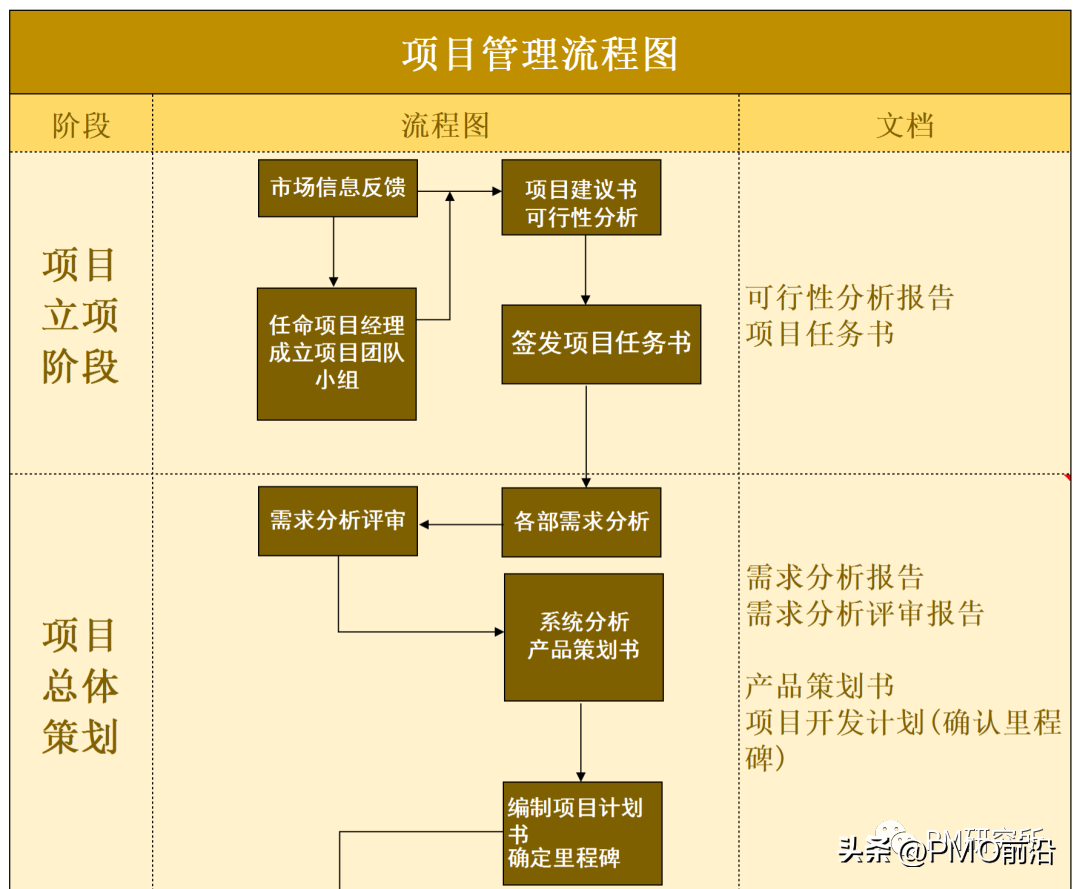

《大学计算机基础》复习题第一章1.计算机的发展阶段通常是按计算机所采用________来划分的。A.内存容量B.电子器件C.程序设计语言D.操作系统【本题答案】B2.在计算机术语中,CAM是指________。A.计算机辅助测试B.计算机辅助设计C.计算机辅助制造D.计算机辅助教学【本题答案】C0000项目管理案例 项目案例100个

大财经2023-03-25 12:48:400000“6·18”前快递业再洗牌:“三通”领跑、“一达”掉队

疫情后的第一季度,快递业务在一定程度上反映了经济复苏程度。根据国家邮政局今年4月公布的一季度行业运营数据,快递业务量累计完成268.9亿件,同比增长11%。作为快递头部企业,“三通一达”也于近日相继发布一季度业绩。大财经2023-05-20 13:31:1700002024赚钱干货,解锁致富密码

#万能生活指南#今天我为你带来了一篇关于2024年赚钱的干货,让你轻松掌握财富密码,实现财务自由!赶紧往下看吧!一、抓住新兴行业机遇随着科技的发展和社会的进步,新兴行业层出不穷。要想在2024年赚大钱,首先要关注新兴行业的发展趋势,如人工智能、新能源、区块链等。这些行业不仅潜力巨大,而且具有较高的投资回报率。只要你能抓住机遇,就能轻松实现财富增长。二、学会理财规划大财经2024-01-12 11:22:360000