中国gdp世界排名 2023年世界gdp排名

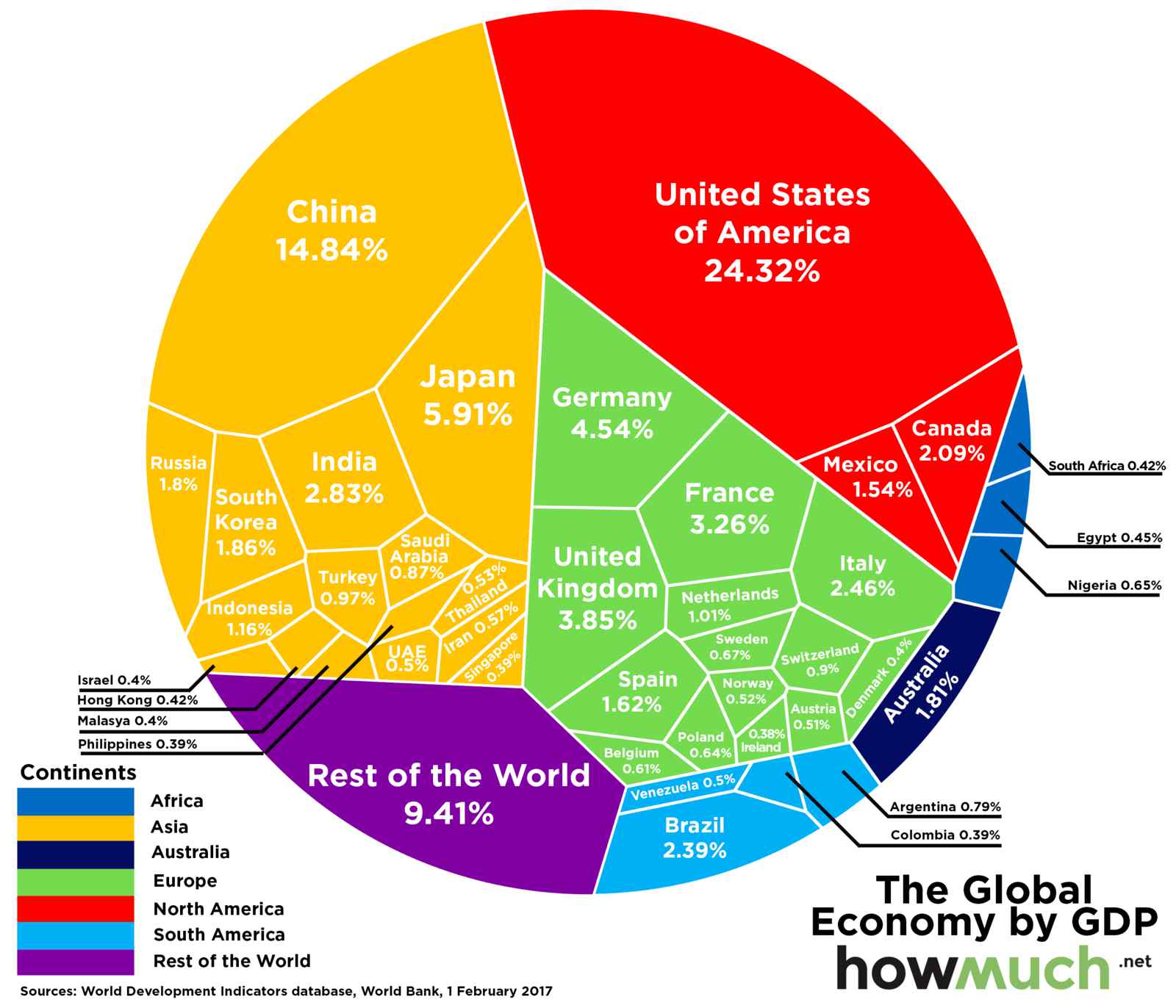

中新经纬客户端2月25日电 近日,世界银行报告发布了2015年全球各个国家的GDP数据,显示全球GDP(国内生产总值)总量达74万亿美元。其中,总量排名第一的美国占比24.32%;排名第二为中国,总量占比14.84%;排第三、第四的分别是日本、德国,各占比5.91%、4.54%。

世界银行报告统计的全球各国GDP占比 来源:Howmuch.net

全球GDP排名前十的国家(括号内为该国GDP总量):

1、美国(18.03万亿美元)

2、中国(11万亿美元)

3、日本(4.38万亿美元)

4、德国(3.36万亿美元)

5、英国(2.86万亿美元)

6、法国(2.42万亿美元)

7、印度(2.09万亿美元)

8、意大利(1.82万亿美元)

9、巴西(1.77万亿美元)

10、加拿大(1.55万亿美元)

据世界银行报告称,美国的GDP总量大致相当于排名第3位至第10位国家(即日本,德国,英国,法国,印度,意大利,巴西和加拿大)的GDP总量之和。虽然从图表中看,美国GDP遥遥领先于其他国家,但从各大洲的排名看,当前亚洲正开始处于领先地位。该区域在图中以黄色表示,占全球GDP的33.84%。此外,北美GDP占比27.95%,欧洲则为21.37%。这三大洲占世界经济活动的约83%。

亚洲GDP排名前十的国家(据世界银行排名):

2、中国(11万亿美元)

3、日本(4.38万亿美元)

7、印度(2.09万亿美元)

11、韩国(1.38万亿美元)

13、俄罗斯(1.33万亿美元)

16、印度尼西亚(8 619亿美元)

18、土耳其(7179亿美元)

20、沙特阿拉伯(6 640亿美元)

26、伊朗(4 253亿美元)

27、泰国(3 951亿美元)

报告显示,亚洲的经济重心在东部,中国、日本和韩国的GDP总量之和几乎与美国相当。

欧洲GDP排名前十的国家(据世界银行排名):

4、德国(3.36万亿美元)

5、英国(2.85万亿美元)

6、法国(2.42万亿美元)

8、意大利(1.82万亿美元)

14、西班牙(1.2万亿美元)

17、荷兰(7,030亿美元)

19、瑞士(6 670.8亿美元)

22、瑞典(4 956亿美元)

24、波兰(4 771亿美元)

25、比利时(4551亿美元)

报告显示,英国是欧洲第二大经济强国,该国GDP反映了退欧所产生的主要经济影响。

美洲GDP排名前十的国家(据世界银行排名):

1、美国(18.04万亿美元)

9、巴西(1.77万亿美元)

10、加拿大(1.55万亿美元)

15、墨西哥(1.14万亿美元)

21、阿根廷(5 832亿美元)

39、哥伦比亚(2,921亿美元)

42、智利(2 408亿美元)

48、秘鲁(1 891亿美元)

58、波多黎各(1031亿美元)

61、厄瓜多尔(1 002亿美元)

报告分析称,巴西是支撑南美洲经济的重要国家,但该国的GDP总量不到美国GDP的十分之一。此外,南美洲和非洲当前依然未能在全球经济中占据更多比重。南美洲四大经济体,巴西、阿根廷、委内瑞拉和哥伦比亚的GDP之和只占全球GDP的4%,而非洲三大国家,南非、埃及和尼日利亚的GDP之和只占1.5%。(中新经纬APP)

牛仔裤怎么洗不掉色 牛仔裤第一次怎么洗不褪色

牛仔裤已经成为最为大众的一种裤子,几乎所有的年轻人都是牛仔裤的忠实粉丝,但是买回家的牛仔裤洗洗就掉色了,也不如新买的般好看怎么办呢?一起来看看怎样防止牛仔裤掉色吧。0000亚马逊(AMZN.US)创始人贝佐斯就蓝色起源的发射合同遭股东起诉

智通财经APP获悉,亚马逊(AMZN.US)的一名股东对创始人贝佐斯和亚马逊董事会提起诉讼,指控董事会未能全面审查将该公司“柯伊伯计划”卫星发射合同授予贝佐斯的太空公司蓝色起源(BlueOrigin)的决定。0000菊花枸杞决明子茶的功效与作用 七种人不宜吃决明子

“179/97,您这血压有点高呀!”“您平时吃什么降压药啊?看您这血压情况,还得调一下药。”“春天肝阳上亢,肝风上扰,容易出现血压的波动,所以最近要特别小心!”……3月18日上午,南京航空航天大学举行了“健康大讲堂”启动仪式暨文明单位共建仪式,“健康大讲堂”的首场讲座和咨询义诊活动也在同期举行。针对春天最容易出现的高血压波动问题,江苏省中医院党委书记方祝元教授及其专家团队给教职员工答疑解惑。大财经2023-03-21 14:39:580002鲍鱼蒸多久最佳时间 鲍鱼蒸10分钟能熟吗

在市场上买的鲍鱼很新鲜,做个简单的清蒸鲍鱼。By兔子5c6d82042f209用料鲍鱼6只葱1根蒜2颗香菜1根料酒2勺蚝油1勺生抽适量做法步骤1、鲍鱼洗干净,切成花刀。2、将小葱切碎,蒜切成末。锅中放入少许油,加入小葱,蒜末,蚝油,生抽,料酒,翻炒至粘稠状。3、将炒好的酱汁倒入鲍鱼上,腌制20分钟左右。大财经2023-03-21 20:01:480000港市建局展开荃湾地区规划研究

观点香港网讯:5月8日,香港市建局行政总监韦志成在网志表示,继展开油旺和深水埗地区规划研究后,市建局将于这星期内,为刚展开的荃湾地区规划研究,向研究范围内楼龄达30年或以上楼宇的业主和租客发出问卷调查,收集意见;同时亦会在区内进行意见调查,了解市民对荃湾旧区更新的看法。0001