英汉互译在线翻译 英汉翻译在线转换

大家应该多多少少都会遇到需要语音翻译的情况,不论是在看外国直播还是直接跟外国人交流时或者其他的情况,如果我们听不懂或者说不出外语的时候怎么办呢?除了告诉大家要好好学习之外,我们当然也要学会利用工具来解决这种尴尬情况的出现。那你们知道语音翻译软件哪个好用吗?下面就给大家分享一下好用的语音翻译软件,快来看看有没有哪一款合适你的!

方法一:借助网易见外工作台语音翻译

【介绍】这款软件是隶属于网易旗下的一个智能翻译转写服务网站,不仅可以实时翻译,还可以转写字幕、视频音频内容,虽然功能类型不是很多,但是能基本满足人们的需求。

【使用感受】它的识别翻译速度快,在网络情况良好的情况下平均8分钟就可以翻译完40分钟一集的视频,它的操作并没有什么难度,只需要【上传文件——选择输出格式】就可以直接运行了。但是它上传文件的要求会比较多,且只提供中英互译。

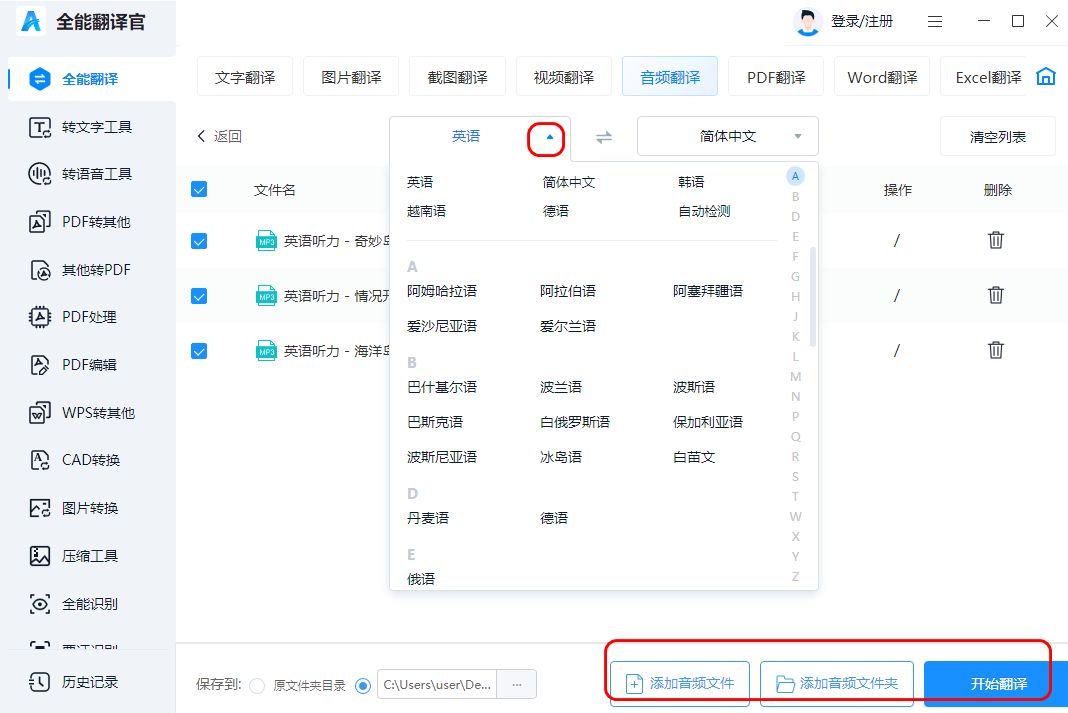

方法二:借助全能翻译官语音翻译

【介绍】这是我用完就入坑的一款软件,工作中遇到的大部分办公问题基本上都可以在这里找到解决方法。它除了最基本的翻译功能之外,还能做到编辑文档、格式转换、制作图片以及修复图片等,是一个非常实用的软件。

【使用感受】我们可以根据自己的实际情况选择音频或者视频翻译功能,它支持的语种非常丰富,并且它对于上传的文件限制比较少。这个软件除了能够进行高准确率的批量文件翻译外,还可以将含有嘈杂背景音的视频进行准确快速地辨别翻译,这也是我为什么这么喜欢这款软件的原因之一。

方法三:借助搜狗输入法语音翻译

【介绍】当初因为颜值入坑了这款软件,后面又被它各种功能插件给惊艳到。因为它不仅可以拍照转文字、录音转文字,还可以进行声文互转。

【使用感受】虽然它不是专业的翻译软件,翻译效果与速度一般般,甚至带着机翻的痕迹,但是基本的语音翻译需求它还是能完成的,喜欢这款软件的小伙伴也可以试试这个方法。

听到这里,大家知道语音翻译软件哪个好用了吗?希望我的推荐能帮助到各位小伙伴,有不明白的可以在评论区提问哦!

惠而浦空调怎么样 惠而浦空调万能遥控器

作为日常生活中使用频率相对较高的家电产品,空调从满足最基本的日常“制冷取暖”需求,到如今“君子动口不动手”的智能化操作体验,发生了很大的变化。与此同时,我们对于空调产品的选购需求也在潜移默化的发生改变。站在用户的角度而言,我们对于空调产品的定义是什么?一款的经久耐用的空调到底又该具备哪些“硬核”特质。大财经2023-03-23 15:40:510000股票的涨跌原因,了解清楚根源才好。

股票有涨有跌这是自然规律,但很多人始终弄不明白什么情况之下股票会涨,什么情况之下股票又会跌,股票涨跌最基本的原因到底是什么呢?关于股票的涨跌问题,相信很多散户到目前为止都没有弄清楚,股票为什么有涨跌,什么情况之下会涨跌,涨跌背后的原因是什么?带着这些问题下面进行详细分析。股票涨跌的最基本的根源是什么?其实股票涨跌基本原因就是“资金”,股票不管涨跌背后都是靠资金推动的,股票的涨跌都是离不开资金。大财经2023-05-27 09:54:390000上汽奥迪中大型SUV,全系四驱,配2.0T ,轴距2980MM,还是大六座

豪华品牌在国内仍然是很多消费者首选的目标,因为他们代表了出行的身份象征,今天给大家介绍的这款车,则是来自于德系的豪华品牌奥迪旗下的奥迪Q6,我们以奥迪Q62023款40TFSIquattro观云型羽林套装为例,来看一下这款车的静态方面表现。大财经2023-11-10 20:17:580001美国将迎失业潮?拜登警告:不提高债务上限将导致经济灾难

财联社5月6日讯(编辑卞纯)美国总统拜登周五警告称,如果众议院共和党人不尽快提高债务上限,当天发布的非农就业报告中的低失业率就可能会消失。“就在今天,他们报告了25万个新工作岗位。”拜登在白宫表示。“在我们经历了这么多之后,这个国家最不需要的就是一场人为制造的危机,而这(不提高债务上限)就是一场人为制造的危机。从头到尾都是这样,这是一场由国会共和党人制造的危机。”0001花西子与李佳琦无直接股权关联,盘点花西子资本版图

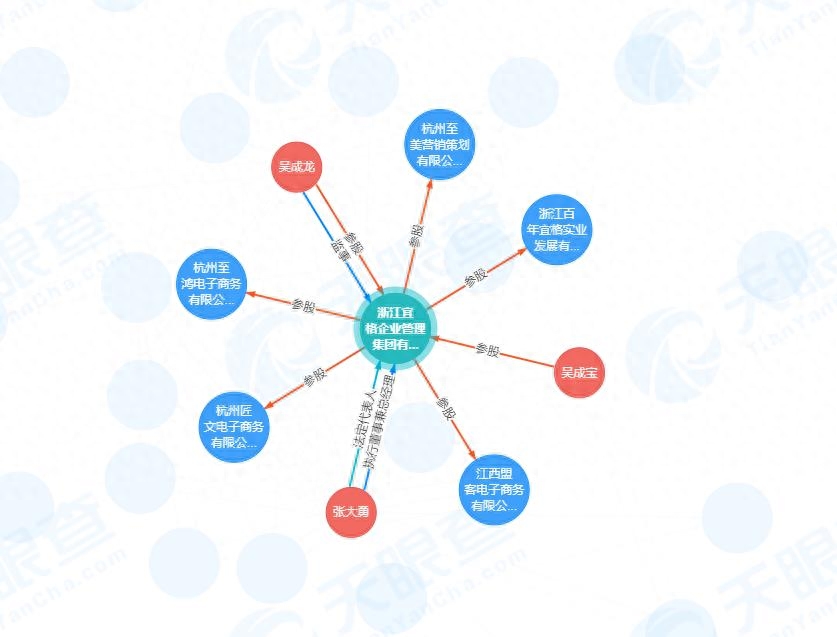

“有时候找找自己原因,这么多年了工资涨没涨,有没有认真工作?”近日,李佳琦因直播带货花西子眉笔时的相关言论,引发全网热议。而对于“花西子有多贵”这一争议点,有网友将各美妆品牌眉笔每克的价格做了一个整合。可以发现,花西子的眉笔每克价格要高于大部分美妆品牌。有不少网友戏称,“花西子比黄金还贵。”大财经2023-09-12 15:56:200000