国海固收:存款利率下调,影响有多大?

无论是从监管的角度还是从银行的角度,下阶段存款利率下调均存在必要性。

从监管的角度:(1)引导存款利率下调是减少信贷套利、促进资金流入实体的重要手段。(2)在通胀下行、真实利率抬升的背景下,存款利率过高带来的较高融资成本,也不利于经济复苏。

从银行的角度:(1)降低存款利率有利于稳定不断压缩的净息差,缓解银行盈利困境。(2)2022年底的“理财赎回潮”后,表外资金重新回流表内,缓解了银行揽储压力,也增强了银行主动下调存款利率的意愿。

下调存款利率对债市的影响,主要体现在两方面:

5月4日、5日,浙商银行、恒丰银行、渤海银行相继发布了下调人民币存款挂牌利率公告,引发市场关注。

由于上述3家股份制银行并非存款自律机制“核心成员”,而包括国有大行在内的核心成员,已经于2022年9月完成了存款利率调降,因此上述3家股份制银行实际上属于上一轮存款利率下调后的“补降”。此举意在符合2023年4月,央行在存款自律机制中引入“扣分项”,以遏制存款无序竞争的监管行为。

尽管上述3家股份制银行近期下调存款利率属于“补降”,但我们认为新一轮存款利率下调或即将到来,并对债市产生影响。

1、存款利率为何下调?

从监管的角度:

(1)引导存款利率下调是减少信贷套利、促进资金流入实体的重要手段。年初以来,信贷支持政策推动贷款投放速度明显加快,但在另一边,M1增速却从1月份的6.7%回落至3月份的5.1%(图1),反映出信贷资金并未充分进入实体,反而以企业定期存款或居民存款与理财的形式重新回流银行间市场。

这一现象,一方面是因为实体经济复苏仍不稳固,真实信贷需求较弱;另一方面也反映出贷款利率偏低而存款利率偏高,两者之间产生“套利”空间。因此适度降低存款利率,是减少信贷空转套利,引导资金进入实体经济的重要手段。

(2)在通胀下行、真实利率抬升的背景下,存款利率过高带来的较高融资成本,也不利于经济复苏。2023年以来CPI数据从1月份的2.1%大幅回落至3月份的0.7%。我们估计4月份CPI增速进一步回落至0.1%左右。通胀回落时,名义利率不变则意味着真实利率抬升,不利于经济修复。因此在通胀下行的大背景下,适当调降存款利率也是降低实体经济真实融资成本,促进经济复苏的手段。

从银行的角度:

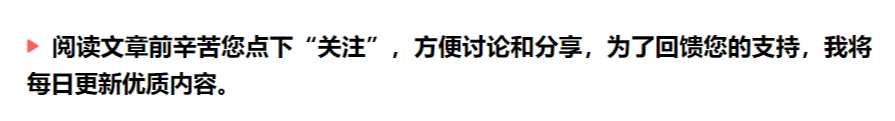

(1)降低存款利率有利于稳定不断压缩的净息差,缓解银行盈利困境。在降低实体经济融资成本、以及下调房贷利率的监管要求下,2021年四季度以来商业银行贷款平均利率不断走低,至2022年四季度,商业银行净息差压缩至1.91%的历史最低位置(图3)。商业银行需要保持一定的净息差,已覆盖人力、运营成本,否则经营不可持续,因此商业银行有动力下调存款利率以扩大净息差,缓解自身盈利困境。

(2)2022年底的“理财赎回潮”后,表外资金重新回流表内,缓解了银行揽储压力,也增强了银行主动下调存款利率的意愿。传统上,存款利率较为刚性,是因为部分中小银行揽储压力较大,必须维持较高的存款利率以稳定负债端。但是2022年以来,由于实体信心较弱,银行存款出现了较快的增长态势。特别是2022年底“理财赎回潮”发生以来,表外理财进一步回流表内存款,商业银行存款增速目前已高于贷款增速(图4),缓解了部分银行揽储压力。因此这一时期,商业银行主动下调存款利率的意愿也较高。

总的来看,下一阶段引导存款利率下行,将会是监管部门与商业银行的“双向奔赴”。方式上,可能以存款自律机制下,揽储压力较小的大型银行率先下调存款利率加点为表率,进而带动全行业的存款利率下调。

2、如何影响债市?

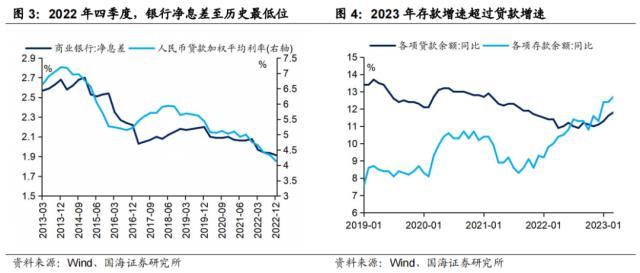

在商业银行资产负债表上,与定期存款利率挂钩的住户定期存款、非金融企业定期存款占商业银行总负债的比重,高于与MLF、逆回购利率挂钩的债券发行、对中央银行负债、其他存款性/金融性公司负债(图5)。因此下调存款利率对商业银行机构行为的影响,不亚于下调MLF、逆回购利率。

我们认为对债市的影响,主要体现在两方面:

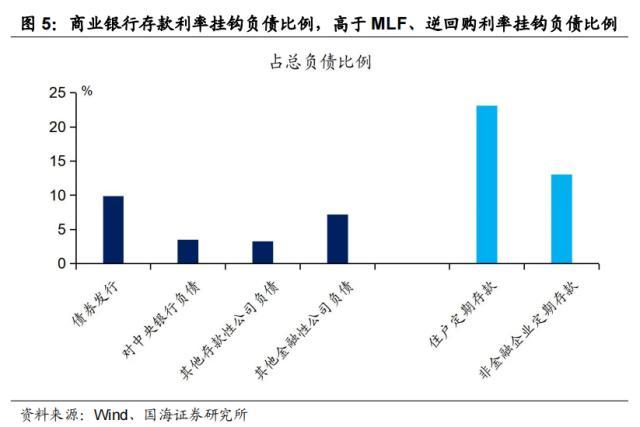

(1)基准利率较MLF的向下空间进一步打开。

2019年以来,债市逐渐构建了以MLF利率为中枢的定价机制。但是对于商业银行而言,MLF、逆回购及LPR利率的同步变动,对商业银行资产、负债端的影响是不一致的。截至2023年3月,与MLF、逆回购挂钩的各项负债占商业银行总负债的23.9%,但与LPR挂钩的贷款占商业银行总资产的57.2%。因此MLF、逆回购、LPR利率同步下降时,商业银行净息差趋于压缩。

这时,为了稳定净息差与利润,商业银行金市部门对于债券的绝对配置点位,不得不保持在偏高位置,导致基准利率难以下压。所以可以观察到,2019年10Y国债利率最低可低于MLF近30BP,然而经过2020年至2021年上半年LPR大幅下调、但存款利率不降的阶段后,10Y国债利率低于MLF的幅度被限制在15-20BP左右。本质上是银行净息差压缩后,银行金市部门配置盘在偏低的利率点位上难以下手。

但是若本轮出现存款利率下调,同时LPR保持稳定,商业银行净息差将再度打开。对于银行金市部门而言,配置盘对债市绝对点位和收益的要求将下降,更多的配置盘入场,将推动基准利率较MLF的向下空间进一步打开。

(2) 存款资金转道流入理财产品,信用利差继续压缩。

存款利率下调、存款吸引力下降后,短期内在实体经济资金需求变化不大的情况下,更多的资金将流入银行理财产品进行配置。

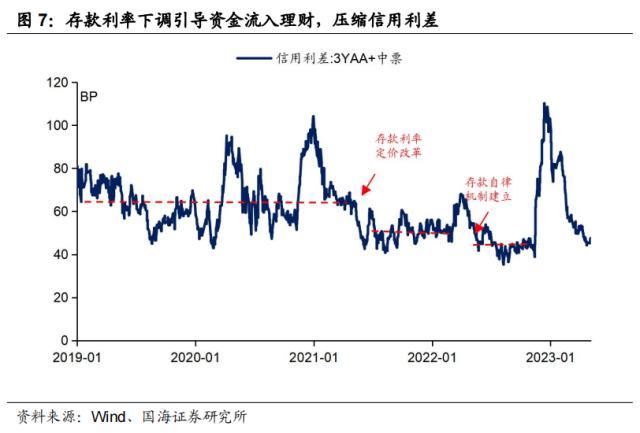

回顾2021年下半年以来,存款利率经过3次集中调整。分别出现在2021年6月存款利率定价改革,2022年4月存款自律机制建立,以及2022年9月存款基准利率跟随8月份LPR降息而下调。

除最后一次下调之后,由于债市震荡出现“理财赎回潮”之外,前两次存款利率下调均促进了理财规模的快速增长,在价格上体现为理财主力配置的信用债信用利差压缩,利差中枢下台阶(图7)。

因此我们认为,若下阶段出现新一轮存款利率下调,资金转道流入理财后,或带来信用利差的新一轮压缩,信用中枢进一步下移

风险提示:疫情波动风险、资金面收紧超预期、中国央行货币政策超预期、信贷投放超预期、居民消费超预期、金融监管超预期,历史数据无法预测未来走势,相关资料仅供参考;模型测算可能存在误差。

相关声明

证券研究报告《存款利率下调,影响有多大?》

发布机构:国海证券股份有限公司

本文源自券商研报精选

出租率超95%!人们在上海闵行这里入住的不仅是“一套房”,还有……

【编者按】无论是一张床、一间房、一套房,在闵行都有安居之处。闵行区始终把住房保障工作放在全区工作的重要位置,分层分级解决群众居住困难,重点聚焦青年人、新市民的需求,加快各类保障性住房的建设筹措力度,努力构建多层次住房保障体系。截至目前,闵行区已累计完成筹措保租房6.5万套,上市供应4.4万套,完成数排在全市前列。大财经2023-12-11 10:14:360000香港最有钱的10个富豪排名,有几个人是靠房地产发家赚钱?

弗朗西斯·蔡,现年73岁,是香港著名的地产商人和慈善家。他现任新世界发展有限公司主席及管理总裁,该公司是香港最大的几家地产开发公司之一。弗朗西斯·蔡主要通过管理和投资新世界地产而积累他的财富。大财经2024-01-03 12:53:160002中海拟为北京金鑫兴业引2个投资方对应持股40% 涉石景山中海长安誉项目

观点网讯:4月27日,北京产权交易所显示,北京金鑫兴业房地产开发有限公司增资项目被挂牌。据了额,该增资项目拟征集2个投资方,持股比例各为20%,募资资金对应持股比例40%。本次增资完成后,原股东持有融资方股权比例为60%,新增投资方合计持有融资方40%股权。本次募集资金主要用于项目开发运营。0000英雄豪杰之苏乞儿 英雄豪杰之苏乞儿115分钟

大财经2023-03-25 19:02:070004为什么云南供电局可以停掉缅甸果敢的电?网友直呼“意外惊喜”?

近日,一则关于云南临沧对缅甸果敢地区“断电惊喜”的消息在网上引发热议。据称,云南临沧供电局发布通知,因故障点接近中缅交界,缅北战事导致不具备抢修条件,果敢地区发生大面积停电,具体恢复时间不确定。这一消息让不少网友直呼意外惊喜,那么这到底是怎么回事呢?大财经2023-11-21 12:33:550001