东兴证券业绩失速(保荐项目涉嫌造假被调查)

不过,自上市以来,东兴证券一路下跌,截至5月5日收盘价8.60元,较其历史最高价42.51元/股已经跌去了近8成,引发投资者的关注(如下图所示)。

此外,东兴证券还存在一些诉讼风险。

财富管理作为东兴证券的第一大业务,2022年收入16.81亿元,同比下降23.52%,在营业收入中占比49.04%;其他业务收入3.86亿元,同比下降75.56%,在营业收入中占比11.25%;自营业务收入3.51亿元,同比下降53.21%,在营业收入中占比10.23%。

2022年年报显示,去年公司营业总收入34.29亿元,同比下降36.21%;归母净利润5.17亿元,同比下降68.70%。

这表明其正在加大对这些新兴业务的投入和开拓力度,通过提高服务水平和市场占有率来扩大营收来源。

监管机构坚持“一案多查”之下,对泽达易盛财务造假案已追责至保荐机构。全面注册制背景下,监管机构不断加大督促中介机构提升业务执业质量,对于作为资本市场“看门人”的证券公司,勤勉尽责已成为其执业过程中的关键所在。

《投资者网》丁琬璎

对于中国东方、东兴证券的评级先后被惠誉列入负面观察名单,东兴证券于4月10日发布公告称,公司目前经营情况正常、财务状况稳健、融资渠道畅通、银行授信充足,本次信用评级调整目前对公司业务经营及偿债能力无重大影响。

投资分析人士认为,券商面临激烈的市场竞争环境。因此,为适应市场变化,公司需要不断提高自身的综合实力和服务能力,进一步优化业务结构。

在泽达易盛被立案调查的四个月后,标普对于东兴证券的长期发行人信用评级由“BBB”下调至“BBB-”。时隔一个多月,另一家国际评级机构穆迪对于东兴证券的评级维持“Baa2/P-2”,展望由“稳定”调整为“负面”。今年4月10日,惠誉将东兴证券“BBB ”长期发行人违约评级和“bbb ”股东支持评级列入负面观察名单。

诸多知名评级机构下调评级惹关注

不过,东兴证券在投资银行业务和资产管理业务方面的收入同比增长,年报显示,2022年投行业务实现净收入11.35亿元,较2021年增长6.97%。

从东兴证券五大主营业务来看,2022年,财富管理、自营业务、其他业务(境外业务、期货业务、另类投资业务、私募基金管理业务及其他待分摊项目)收入均大幅下降。

根据2022年年报,东兴证券主营业务分别为财富管理业务、自营业务、投资银行业务、资产管理业务和其他业务,其去年营收占比如下图所示。

除此之外,东兴证券或面临被没收业务收入、罚款以及投资者索赔,甚至影响保荐业务资格。

东兴证券在年报中解释称,受资本市场波动影响,公司经营承受一定压力。

泽达易盛招股书显示,泽达易盛在科创板上市项目的保荐机构(主承销商)为东兴证券,保荐代表人为胡晓莉、陶晨亮。泽达易盛发行费用共计6530.32万元(不含增值税),其中保荐、承销费用4252.52万元。

据Wind数据统计,这是近十年来,东兴证券营收、归母净利润增速表现最差的一年。

保荐项目涉嫌造假被立案调查

根据公开信息,东兴证券表示,“注册制改革之后,证监会发布的《首次公开发行股票注册管理办法》规定,在立案期间,保荐人的其他投行项目、在审项目的进度不受影响。结案之后会不会有影响,目前还不好判断,要看监管意见,目前公司经营正常。”

3月31日晚间,东兴证券公告称,因在执行泽达易盛IPO(首发)并在科创板上市项目中,涉嫌保荐承销及持续督导等业务未勤勉尽责,被证监会立案调查。

截至2022年末,东兴证券资产总额为1017.53亿元,比上年同期末增长2.82%;负债总额756.65亿元,比上年同期末增长4.69%。

营收、归母净利润增速创新低的东兴证券,如何在日趋激烈的竞争中突围,仍是一大考验。(思维财经出品)■

东兴证券股份有限公司(以下简称“东兴证券”,601198.SH)正在遭遇业绩下滑和其它方面的双重打击。

对于调整原因,标普、穆迪、惠誉均表示,东兴证券的评级调整是为了反映其母公司中国东方资产管理股份有限公司(下称“中国东方”)的评级调整。

2022年8月,泽达易盛收到上交所下发的《关于对泽达易盛持续督导保荐代表人予以监管警示的决定》。上交所指出,胡晓莉、陶晨亮在担任公司持续督导保荐人期间,未勤勉尽责,未能有效识别并督促公司披露违规理财事项,未能有效督导公司完善相关内部控制制度,出具的专项核查意见及持续督导意见不准确、不完整。

营收净利增速创10年新低

同年11月,证监会下发给泽达易盛的《行政处罚及市场禁入事先告知书》再次指出,泽达易盛在公告的证券发行文件中隐瞒重要事实、编造重大虚假内容;上市后,泽达易盛在2020年报、2021年报中均存在虚假记载、重大遗漏的行为。

公开信息显示, 东兴证券是2008年经财政部和中国证监会批准,由中国东方资产管理股份有限公司作为主要发起人发起设立的全国性综合类证券公司,2015年2月26日在上海证券交易所上市,是境内首家资产管理公司系上市证券公司。

根据《证券法》相关条例,保荐人出具有虚假记载、误导性陈述或者重大遗漏的保荐书,将被责令改正、给予警告,没收业务收入,并处以业务收入一倍以上十倍以下的罚款;情节严重的,并处暂停或者撤销保荐业务许可。

东兴证券本次被证监会立案调查一事源于其保荐项目。据公开资料梳理显示,2019年6月13日,泽达易盛披露招股书申报稿;2020年4月2日,上海证券交易所同意泽达易盛发行上市(首发);同年6月23日,泽达易盛在科创板上市。

年报显示,2022年度,东兴证券实现营业收入34.29亿元,同比下降36.21%;实现归属于母公司股东的净利润5.17亿元,同比下降68.7%。

至此,三大国际评级机构均对东兴证券的评级或展望,进行下调或列入“负面”。

本文源自投资者网

羊城是哪个城市 羊城是我国哪个城市

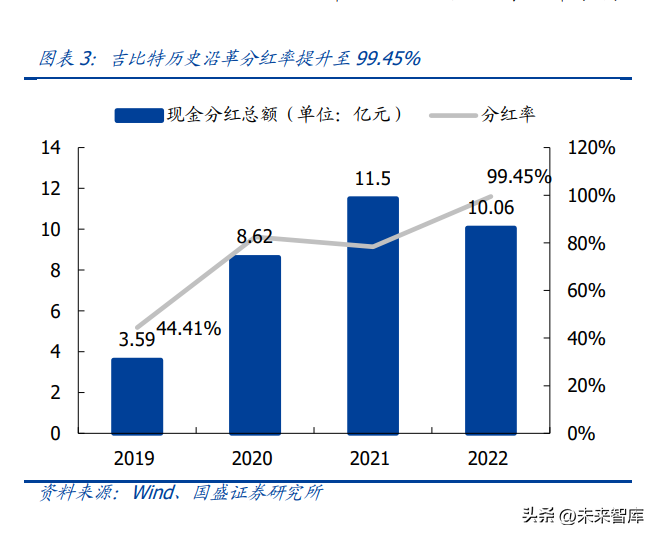

大财经2023-03-22 01:20:490000吉比特研究报告:长线运营抵御周期波动,品类拓展贡献业绩弹性

(报告出品方/作者:国盛证券,顾晟、吴珺)1.1历史沿革:《问道》系列起家,深耕差异化赛道的精品厂商大财经2023-06-16 22:17:2500011事业编制和公务员的区别 三种人不建议事业编

事业单位和公务员的区别是什么开学季,一大批学生进入了自己的大四生活,这部分学生在这一年除了完成毕业论文,拿到毕业生,还有一个大事就是找工作。刚好大四第一学期有一次全国性的公务员招录考试——国考,这对于大四学生来说,是一次不错的就业机会。还有一部分学生也已默默的开始准备明年上半年的事业单位考试,公务员和事业单位一直都是人们印象中的“铁饭碗”,两者有什么区别呢?今天就从以下几个方面来和大家一起聊聊。大财经2023-03-21 02:23:470000男生有多想睡自己的女朋友 男人最喜欢女人怎么叫

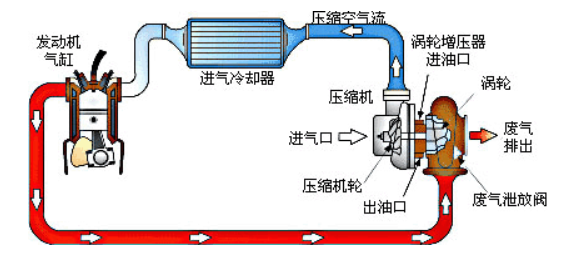

“人们给同类施加痛苦并无其他原因,仅仅是出于恶意。在所有的动物中,唯有人这么做。”人隐藏在内心的恶意是可怕的,所以才会有人信奉“人性本恶”的道理。在个人的利益面前,似乎他人的利益可以被全然踩在脚下,所以才需要有道德来规范人们的行为,有法律来约束人们的行为。大财经2023-03-21 03:22:220007涡轮增压是什么意思 涡轮增鸭什么梗

涡轮增压是什么意思?涡轮增压的简介一、涡轮增压简称Turbo,如果在轿车尾部看到Turbo或者T,即表明该车采用的发动机是涡轮增压发动机。二、涡轮增压器实际上是种空气压缩机,通过压缩空气来增加进气量,它是利用发动机排出的废除气惯性冲力来推动涡轮室内的涡轮,涡轮又带动同轴的叶轮。大财经2023-03-23 03:42:070000