中信证券(公募持仓环比提升,家电板块配置正当时)

本文源自券商研报精选

▍家电板块公募持仓环比改善,但仍处历史低位。

▍持仓集中度上升,板块Top10股票占比69%。

在公募基金持仓前10重仓股中,美的集团、格力电器、海信家电得到加仓,23Q1公募重仓持股约为2.47/1.79/0.48亿股,相比22Q4环比提升0.12/0.76/0.07亿股。此外海信视像、华帝股份、老板电器获加仓。白电与厨电企业整体经营改善,下游需求端持续向好,叠加原材料价格下降和地产供需端政策利好,基本面有所改善,未来有望得到持续增配。

A股市场流动性波动超预期,地产行业景气持续低迷,家电需求不振,家电企业成本波动超预期。

▍主要白电获加仓,未来整体或持续增配。

2023Q1家电行业基金重仓股市值规模合计为508.18亿元,较2022Q4持仓规模环比 26.59%;中信证券家电行业成交量占全行业成交量的1.22%,较22Q4环比 0.02pct,市场投资情绪逐步上升。23Q1家电行业基金重仓占比1.73%,较22Q4环比 0.35pct,但从近5年数据看仍处历史低位,考虑到前期压制行业的地产、疫情及原材料价格等不利因素逐步好转,叠加龙头经营预期持续改善,家电板块配置正当时。

23Q1基金重仓白电/照明电工及其他/黑电/小家电/厨电的市值规模分别为319.99/110.41/47.54/22.29/7.94亿元,对应份额分别为62.97%/21.73%/9.35%/4.39%/1.56%,相较于22Q4分别-7.37/ 4.19/ 3.11/-0.02/ 0.1pcts,白电保持核心仓位弹性较小,黑电、小家电与厨电规模绝对值较小,仓位变动弹性大,作为地产后周期行业业绩预期摆动较大,股价弹性或较为可观。

地产复苏和消费回暖的共振下,家电基本面迎来改善。原材料价格下行,推升行业利润弹性,家电板块配置价值凸显,后续或将进一步强化。建议关注:1)低估值 稳定现金回报;2)治理改善 业绩高增;3)渠道改革 治理优化;4)内销回暖;5)新业务超预期。

▍白电保持核心仓位,黑电、厨电占比提升。

截至2023Q1末,公募基金重仓股家电行业市值占比为1.73%,较2022Q4环比提升0.35pct,但仍处于历史低位。目前,原材料价格下降、终端消费需求回暖,企业基本面持续向好,家电板块配置正当时。

23Q1公募基金重仓家电行业TOP10个股市值为348.38亿元,较22Q4增长32.18%;占同期基金重仓家电行业市值总额的68.55%,较22Q4增长2.9pcts。23Q1公募基金持仓市值前5名个股分别为海尔智家/三花智控/美的集团/格力电器/海信视像,对应持仓市值分别为85.84/83.01/69.50/39.07/35.39亿元。

▍风险因素:

▍投资策略:

巴菲特翻牌子啦!股东会下半场先谈银行业

巴菲特股东大会问答下半场第一个问题与银行业有关。巴菲特一边说“让我们用银行术语来回答这个问题”,一边把桌子上放了一天的牌子翻了过来,上书“可以出售”和“持有到期”。0000注意了!住房公积金贷款发放后,可别忘记这些事儿!

当您逐步进入成年的大门,面临生活中各种刀光剑影的考验时,许多术语将闯入你的视线:信用卡、贷款、投资等等。这其中,公积金贷款无疑是我们最需要理解的一项内容。公积金贷款,简单来说,就是以个人或家庭累积的住房公积金为基础,向政府获取一笔资金,用于购买、建造、修缮或改善自住住房。这种贷款利率通常低于商业性贷款,因此得到广大职工的青睐。但是,一旦贷款发放后,你就需要开始注意一些事项了。大财经2023-11-29 16:33:070000白云大道崛起千亿级汽车廊道

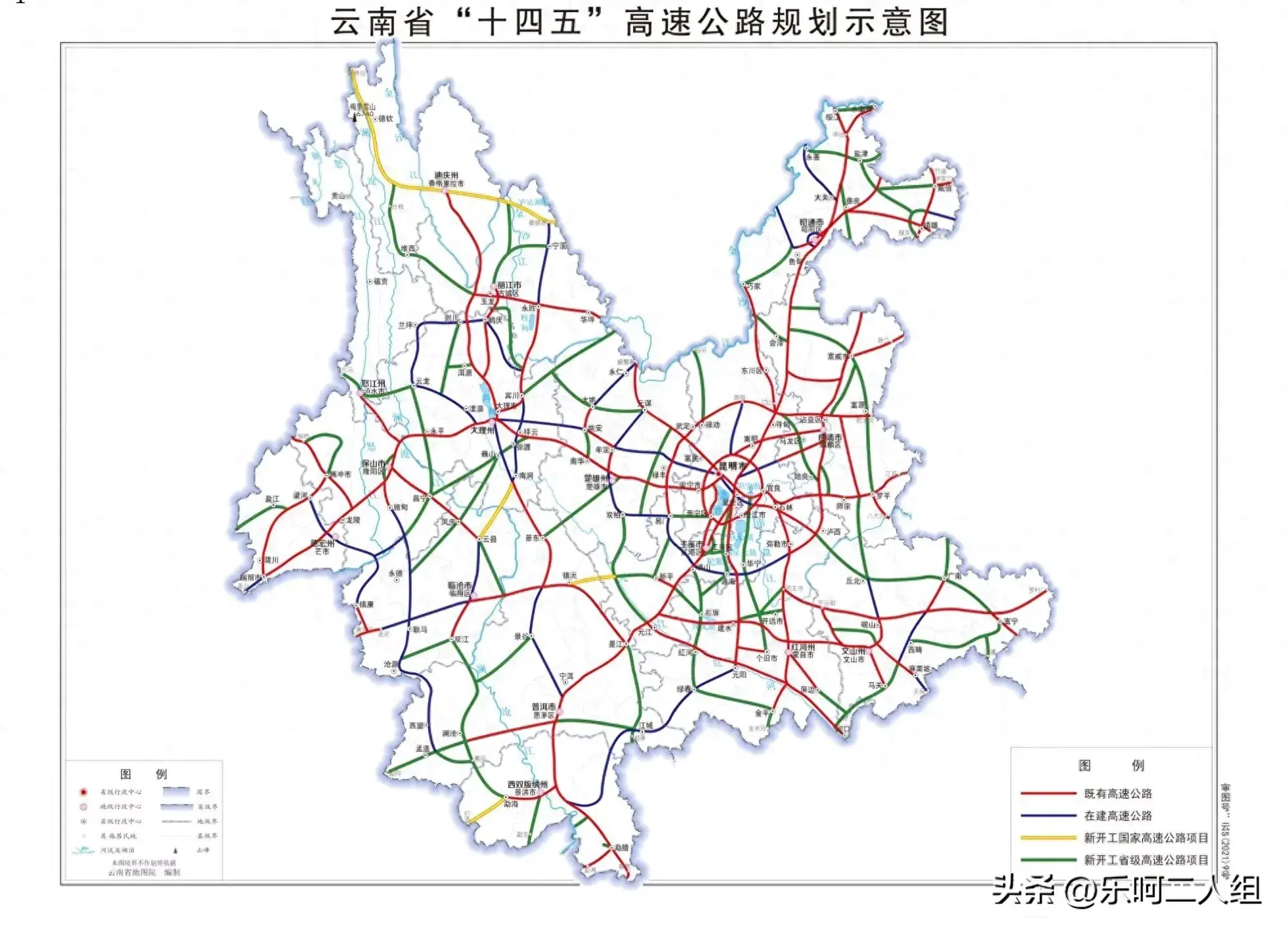

全国最大的AITO用户中心开业、比亚迪-方程豹广州总部进驻、白云数字汽车智慧产业园规划图曝光……近期以来,白云区汽车产业捷报频传。大财经2023-09-01 10:29:450001云南高速公路特长隧道—信息汇总

我是小子,一名热爱“纸上谈兵”的农民工!点击右上角“关注”,我会持续为您分享云南交通建设领域新信息,期待云南交通地图满格呈现的那一天。今天一起来盘点,云南高速公路那些特长隧道。先来5000米以上的,看看都有那些?欢迎补充和交流!云南高速公路隧道排名(一)哀牢山隧道长度:20275米所属道路:玉临高速(北线)项目进展:未开工(二)五宝山隧道长度:13410米大财经2024-01-10 14:39:280000九强生物(300406.SZ)多位董高拟合计减持不超16.44万股

智通财经APP讯,九强生物(300406.SZ)公告,公司董事、高级管理人员SHENGDAN,高级管理人员双赫、刘伟拟减持不超16.44万股。本文源自智通财经网0000