腾远股份2022年亏损235.06万同比由盈转亏 销售订单滞留和取消

大财经2023-05-06 17:35:232阅

挖贝网4月27日,腾远股份(831116)近日发布2022年年度报告,报告期内公司实现营业收入86,645,666.93元,同比下滑33.89%;归属于挂牌公司股东的净利润-2,350,594.47元,较上年同期由盈转亏。

报告期内经营活动产生的现金流量净额为3,183,599.83元,归属于挂牌公司股东的净资产54,135,420.76元。

报告期内,公司实现营业收入86,645,666.93元,同比下滑33.89%,由于上海地区2022年二季度发生疫情,导致公司无法完成销售订单;后续全国地区反复疫情,导致公司销售订单滞留和取消。以上原因导致公司报告期收入较上年同期降低33.89%。

挖贝网资料显示,腾远股份主要是以经销和代销预包装食品的食品行业批发企业,公司主营业务是通过精准的品牌运营和结合品牌运营实现产品销售的商业模式。公司的销售渠道主要包括线上销售渠道、线下销售渠道和提供品牌运营服务。

本文源自挖贝网

0002

相关推荐

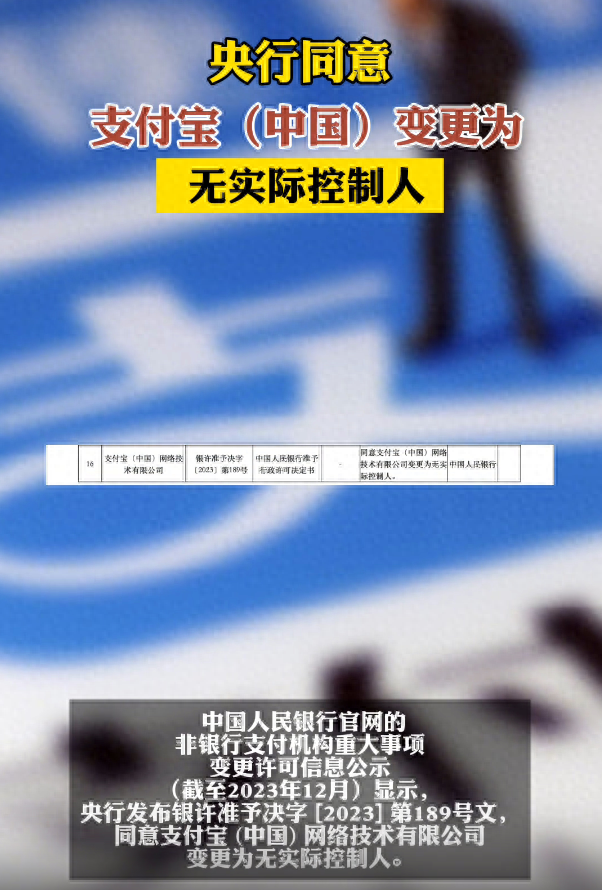

笑不活了,支付宝变更为无实际控制人,我却笑死在网友评论区里

支付宝(中国)网络技术有限公司最近被中国人民银行批准变更为无实际控制人。这是蚂蚁集团一系列改革举措的一部分,旨在改善公司治理结构。蚂蚁集团的表决权主要由马云及其合作伙伴共同行使。调整后,包括管理层、员工代表和马云在内的10名自然人将分别独立行使股份表决权。这意味着蚂蚁集团不再由任何单一或联合股东直接或间接控制。大财经2024-01-03 12:01:0700009月8日是什么星座 农历9月8日啥星座

星座速查(太阳/月亮/上升星座)带你3分钟查询3个星座??快来码住??【太阳??星座】(平时说的最多的就是太阳星座哦)查询依据:【阳历】出生日期代表含义:你跟亲人朋友在一起时的状态,是你真实的自我表现??【月亮星座】查询依据:太阳星座和【阴历】出生日期?出生时间代表含义:你独处的时候或是跟最亲近的人相处时的样子,是你最有安全感的状态??。【上升星座】大财经2023-03-22 20:16:010001中国,湖北,武汉,新泰康金融中心 / 哈迪德建筑事务所

大财经2023-06-06 01:34:150002脸上长痘痘是因为什么原因引起的 脸上长硬硬的小鼓包

痘痘,是一种让人十分讨厌的东西,痘痘总会让人们失去些什么:形象、自信、美好的心情。MM们都讨厌青春痘出现在自己白嫩的脸上,那这个时候就要找到祛痘方法来帮助自己了。许多女孩子都在长时间的跟痘痘做斗争,由于痘痘的顽强,许多爱美人士都爱莫能助。祛除痘痘,需要知道痘痘的成因是什么,知道成因才能对症下药!只有对症下药,才能快速有效的祛除痘痘不复发!那么,长痘痘的原因是什么呢?长痘痘原因:1.内分泌失调大财经2023-03-22 00:04:160001家庭总资产100万处于什么阶层?

一般来说,家庭总资产往往被视为衡量经济地位和社会阶层的一个重要指标。那家庭总资产达到100万,在中国庞大的社会经济结构中究竟处于哪个阶层?接下来,大家随着小荟一起来看一下吧!根据《中国家庭金融调查与研究》的数据,中国家庭资产的中位数大约在76万左右。这意味着,如果你的家庭总资产达到100万,你已经超过了大半数中国家庭。然而,数字多少并不能简单地判断你的社会经济地位。大财经2024-01-22 15:53:500000