终于接棒(中特估,头部券商领衔大涨,三大逻辑凸显,半日成交额超昨日全天)

中国银河、海通证券盘中一度涨停,光大证券、申万宏源、广发证券盘中一度涨超6%,东方证券盘中最大涨幅达5.76%,华泰证券、中信证券、中信建投、国泰君安盘中最大涨幅均超过4%,中金公司、招商证券盘中最大涨幅接近4%。

银河证券策略分析师杨超告诉财联社记者,大金融板块上涨植根如下逻辑土壤,首先即是“中特估”,“中特估”资产质量稳中向好,但其估值仍明显低于市场整体,市盈率处于历史较低水平。国有企业是产业链安全的中坚力量,盈利能力具备重估潜力。在国家政策支持下,中特估具备确定性的成长空间广阔。

5月5日,证券板块迎来久违的集体大涨行情,与此前数轮券商股大涨行情不同,本次主要以头部券商领涨,截至记者发稿,50只券商股中41只飘红或与昨日收盘价持平,涨幅前十的券商股中多数为头部券商,涨幅靠前的10只券商股分别是中国银河(7.47%)、

本文源自财联社记者 高艳云

逻辑一:“中特估”行情轮动,头部券商估值尚处历史低位

此外,一度被市场高度关注的东方财富市净率稍高,为3.77倍。东方财富股价今日走势不佳。

一季度归母净利润排名前十券商及市净率依次为中信证券(1.29倍)、华泰证券(0.87倍)、国泰君安(0.94倍)、海通证券(0.74倍)、中信建投(2.81倍)、招商证券(1.22倍)、中金公司(2.41倍)、中国银河(1.29倍)、广发证券(1.06倍),曾位居前十的申万宏源市净率为1.2倍。

财联社5月5日讯(记者 高艳云)继银行保险连续大涨后,“中特估”行情终于轮动至券商。

逻辑二:盈利拐点显现,一季度业绩爆发,头部券商业绩稳定性凸显

同比增速超过五成的头部券商包括海通证券(62.24%)、中信建投(57.78%)、招商证券(51.50%)、广发证券(65.58%)、申万宏源(87.77%);其他几家头部券商及增速为华泰证券(46.49%)、国泰君安(20.73%)、中金公司(35.95%)、中国银河(44.23%)、中信证券(3.6%)。

逻辑三:宏观环境及资本市场改革,推动券商行业ROE中枢稳固抬升

港股中资券商股同样迎来拉升行情,中国银河、海通证券早盘分别一度大涨近7%、6%,东方证券、中信建投证券、光大证券等均有不小的涨幅。

统计数据显示,51家上市券商或上市主体中,50家一季度归母净利同比增速为正,其中20家增速达1倍至数倍。

首先,短期市场情绪反转叠加长期权益市场景气度,证券行业财富管理业务有望持续受益。东吴证券预计2023年中性假设下证券行业经纪业务净收入同比 22.1%至1604亿元,资管业务净收入同比 4.9%至300亿元。

头部券商迎来“中特估”行情

整体来看,本次券商股大涨有三大逻辑,一是受“中特估”影响,低估值的头部券商受市场青睐接力上涨;二是券商盈利拐点显现,一季度业绩爆发,头部券商业绩更具稳定性;三是宏观经济复苏的正向催化,资本市场改革推动证券行业ROE中枢稳固抬升。

东吴证券表示,预计2023年证券行业净利润同比增长24.57%,各项业务有望迎来全面复苏。

成交额方面,证券板块早盘半日成交344.61亿元,远超上一交易日全天成交额,5月4日板块成交额为286.67亿元;早盘成交额前十券商股分别为东方财富(39.41亿元)、中信证券(38.03亿元)、中国银河(20.69亿元)、广发证券(19.46亿元)、海通证券(18.56亿元)、东方证券(18.37亿元)、华泰证券(16.90亿元)、光大证券(16.46亿元)、申万宏源(9.05亿元)、国泰君安(8.29亿元)。

东吴证券指出,当前证券板块估值处于历史低位,截至4月28日,证券Ⅱ指数PB估值为1.22倍,历史分位数3.70%。

截至5月4日收盘,50家券商股市净率均值为1.59倍,一季度归母净利排名前十券商的市净率均值为1.63倍,头部券商海通证券、华泰证券、国泰君安、广发证券,分别位于板块市净率由高到低排名的倒数第1、3、7、13名。

一季度归母净利排名前十券商分别是中信证券(54.17亿元)、华泰证券(32.45亿元)、国泰君安(30.41亿元)、海通证券(24.34亿元)、中信建投(24.33亿元)、招商证券(22.60亿元)、中金公司(22.57亿元)、中国银河(22.49亿元)、广发证券(21.57亿元)、东方财富(20.29亿元)。

“银行 券商 保险”大金融板块昨日即5月4日既已有启动迹象,海通证券昨日收涨2.7%,中国银河涨5.57%。

其次,受益于全面注册制等资本市场改革持续深化,投行业务将稳健发展。东吴证券预计2023年中性假设下证券行业投行业务收入将同比 14.0%至799亿元。

上午收盘时总市值超过千亿的券商股有11只,分别是中信证券(3242.74亿元)、东方财富(2537.12亿元)、中金公司(2054.48亿元)、中信建投(2043.11亿元)、国泰君安(1384.10亿元)、华泰证券(1326.85亿元)、海通证券(1314.26亿元)、招商证券(1269.69亿元)、中国银河(1236.75亿元)、广发证券(1214.04亿元)、申万宏源(1204.42亿元)。

大金融板块业绩明显优于其他行业,一季度业绩为券商股行情启动奠定了扎实的业绩基础,相较去年“拉胯”的年报,一季度业绩“深蹲起跳”,头部券商的业绩稳定性凸显。

海通证券(5.46%)、光大证券(3.01%)、申万宏源(2.78%)、广发证券(3.05%)、东方证券(2.97%)、华泰证券(1.74%)、中信证券(2.68%)、中信建投(2.26%)、东北证券(0.78%)。

第三,市场行情延续叠加风险偏好回升,带动信用及自营业务实现增长。东吴证券预计2023年中性假设下行业利息净收入同比 12.4%至804亿元,行业证券投资收益(含公允价值变动)将同比 20.0%至824亿元。

早盘净流入过亿元的有7家,分别是中信证券(4.66亿元)、广发证券(3.32亿元)、中国银河(2.67亿元)、海通证券(2.62亿元)、光大证券(2.61亿元)、华泰证券(2.59亿元)、申万宏源(1.29亿元);东方财富资金净流出明显,净流出额为4.82亿元。

东吴证券认为,政策催化行业估值提升,当前板块估值逼近历史底部,具有显著的配置价值。宏观环境及资本市场改革推动券商行业ROE中枢稳固抬升,券商估值将迎来修复,具有显著长期投资价值。

浙商证券认为,2023年以来行业内利好政策频出,全面注册制落地,下调最低备付金缴纳比例提高券商资金使用效率,下调转融通成本提高市场活跃度,看好券商全年业绩恢复以及板块估值修复。继续看好财富管理、自营业务弹性较高的标的,以及全面注册制背景下以大投行为主的机构化业务较强的头部券商。

钱江摩托2022年净利4.18亿同比增长75.78% 财务总监江传敏薪酬135.5万

挖贝网5月4日,钱江摩托(000913)近日发布2022年年度报告,报告期内公司实现营业收入5,648,386,708.41元,同比增长31.07%;归属于上市公司股东的净利润417,674,854.39元,同比增长75.78%。报告期内经营活动产生的现金流量净额为1,040,654,168.43元,归属于上市公司股东的净资产3,495,449,852.83元。0002中国经济信心说丨连续三个月上升!中小企业发展指数为何持续走高?

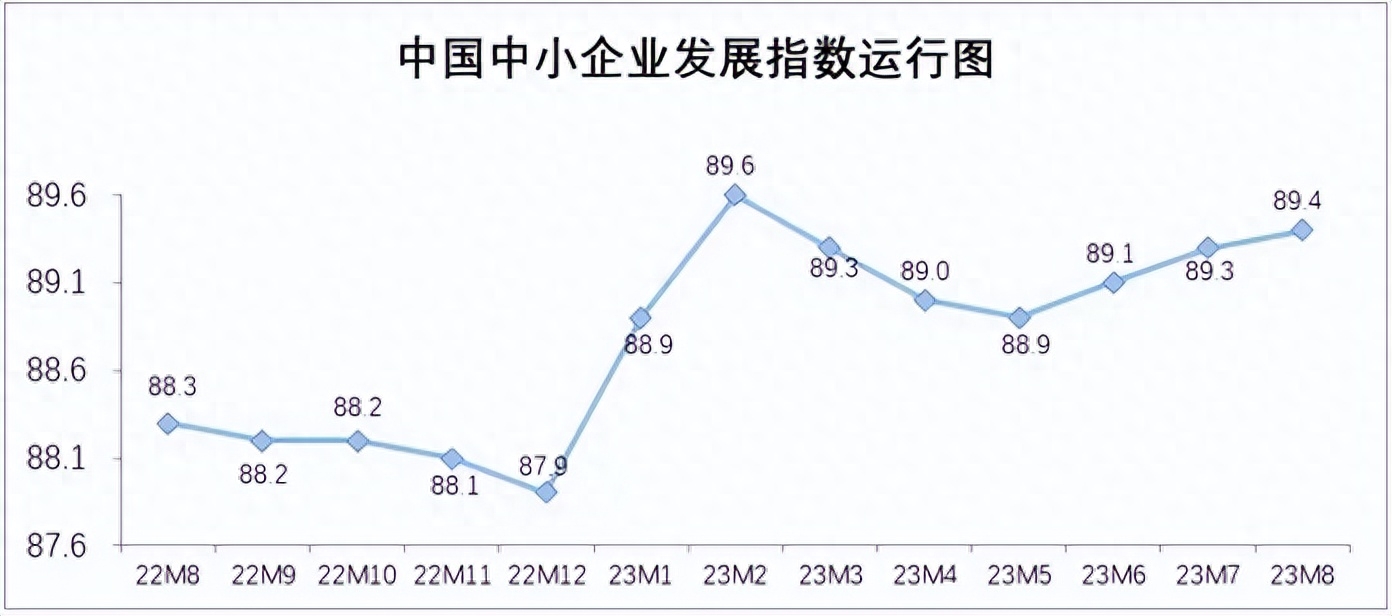

中国中小企业协会11日发布数据显示,随着扩内需、减税费、促民企、活资本等一系列经济稳增长政策出台实施,8月中国中小企业发展指数连续第三个月上升。中小企业加快恢复,预期明显向好。细看数据会发现,升至89.4的中国中小企业发展指数不但是今年3月以来的最高值,也是过去一年来的第二高点,这意味着中小企业在对宏观经济感受、市场投入方面都有了明显改善。大财经2023-09-15 10:49:100000科美诊断(688468.SH)获2项医疗器械注册证

智通财经APP讯,科美诊断(688468.SH)发布公告,公司近日获得国家药品监督管理局颁发的2项医疗器械注册证,产品名称分别为“风疹病毒IgG抗体(RubellaIgG)测定试剂盒(光激化学发光法)”及“单纯疱疹病毒12型IgG抗体(HSV12IgG)检测试剂盒(光激化学发光法)”。本文源自智通财经网0000黄金强势突破2050,下周挑战2075-2080三重顶压力区,你准备好迎接新高了吗?

和讯财经<<<点击左侧,下载和讯财经APP,免费领取和讯Plus会员,畅读全市场投资干货:8大财经栏目,最新最热资讯独家行情解读,快人一步掌握市场投资风向。重要资讯:0000山西三建召开晋运地区市场开发调研会

黄河新闻网长治讯:日前,山西建投三建集团在晋城凤展家园住宅项目召开晋运地区市场开发调研会。集团公司党委副书记、总经理刘天军,市场开发部部长郭俊巍,权益管理中心副主任师秋悦,商务合约中心副主任李瑞杰参加调研。晋城分公司、长平分公司、晋广分公司、运城分公司、三建建设分别就1-5月市场开发完成情况、跟踪信息进展情况、投标保证金管理工作、资质管理工作等方面作了汇报。大财经2023-06-16 20:24:550002