信达策略(战术调整何时结束)

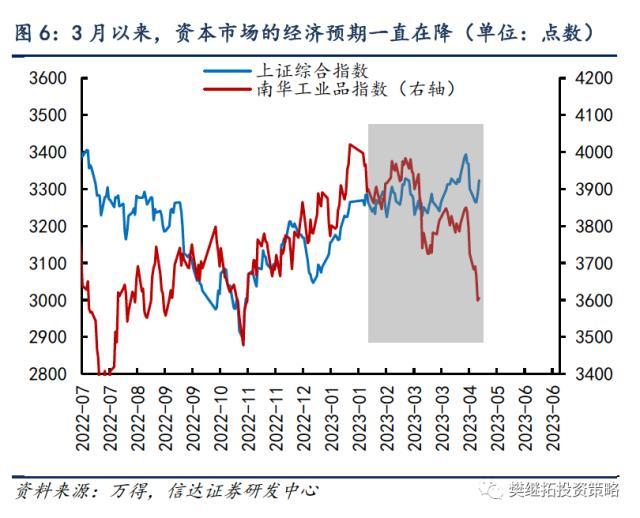

(4)2023年的当下:调整或已经完成大部分,但季节性经济下行可能还会有尾端的影响。今年3月以来,股市、债市和商品市场的表现,均表明资本市场认为Q1的经济回升不可持续,或者至少Q2不会持续。从最新的PMI数据来看,4月份确实出现了较为明显的下降。这一下降背后我们认为可能主要有两个短期原因:(1)每年4月PMI数据均会季节性回落;(2)根据历史经验,疫情后第一个季度经济数据最容易恢复,4月开始经济进入疫后第二个季度。PMI数据、商品价格、海外经济担心等因素,可能会让4-5月的经济数据很难超预期。按照牛市第一年战术调整的经验,经济数据如果再次拐头上行,则调整容易更快结束,经济数据如果一直偏弱,则调整后可能还会需要震荡磨底。今年的这一次调整过后,指数大概率还需要震荡磨底,指数再次上涨的启动时间可能会晚于2016年。

1 策略观点:战术调整何时结束?

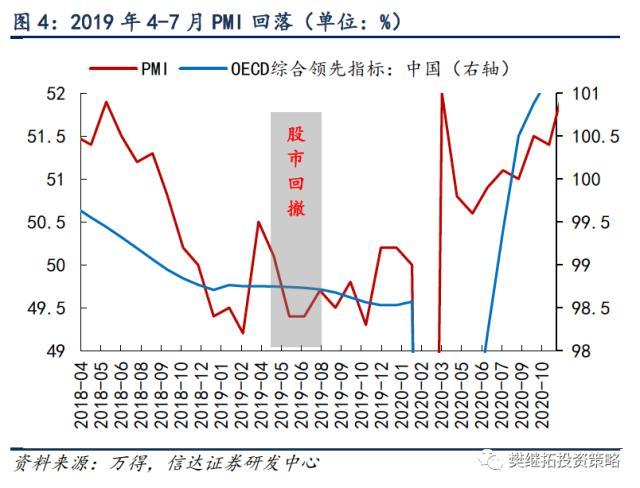

3月-4月万得全A指数整体是震荡下行的,是去年底熊市结束后,指数的第一次长时间回撤,可以类比历史上牛市第一年中的战术性调整(2013年2-6月、2016年4-5月、2019年4-7月)。2016年4-5月,是牛市第一年中的第一次战术性回撤,时间约2个月,起始和结束的拐点,均与高频经济指标和预期的边际变化同步。2019年4-7月,回撤整体时间是3个半月,由于经济比2016年弱很多,所以主跌阶段完成后还出现了2个月的底部震荡,整体回撤持续的时间比2016年更久。今年3月以来,股市、债市和商品市场的表现,均表明资本市场对经济的判新偏向认为Q1的经济回升可能不会持续太久,或者至少Q2可能不会持续。从最新的PMI数据来看,4月份确实出现了较为明显的下降。这一下降背后我们认为可能主要有两个短期原因:(1)每年4月PMI数据均会季节性回落;(2)根据历史经验,疫情后第一个季度经济数据最容易恢复,4月开始经济进入疫后第二个季度。PMI数据、商品价格、海外经济担心等因素,可能会让4-5月的经济数据很难超预期。由此导致这一次市场的战术调整虽然可能已经完成大部分,但由于缺乏数据改善,可能还需要震荡磨底。

风险因素:房地产市场超预期下行,美股剧烈波动。

(1)牛市第一年中的战术性调整或已到后期。从历史对比来看,2013、2016和2019年,历史上历次熊市结束后的第一年(或者可以说是牛市的第一年),股市均会在中段出现一个季度左右的明显回撤,但即使后续经济验证不及预期,下半年依然会出现第二波上涨。3月-4月万得全A指数整体是震荡下行的,可以类比2013年2-6月、2016年4-5月、2019年4-7月的调整。从调整的幅度和时间上来看,当下的战术性调整已经到达后期。我们以2016年4-5月和2019年4-7月的调整来尝试去推断股市调整结束的信号。

(2)经济强复苏的案例:2016年4-5月的调整是如何结束的?2016年的股市节奏和经济恢复节奏比较一致,2016年1-4月,工业品价格、PMI、信贷等数据均超预期,指数企稳上涨,期间最大涨幅20%左右。投资者开始争论经济是L型底还是V型底。4月下旬,投资者预期的稳增长没有继续超预期,PMI数据和商品价格均出现回调,我们认为股市出现了剧烈回撤,时间约2个月,指数回撤幅度10%左右。事后来看,这一次经济数据下滑,或主要是季节性下滑,6月后,工业品价格整体再次上行,出现了淡季不淡的强势表现。2016年4-5月,是牛市第一年中的第一次战术性回撤,起始和结束的时间,均与高频经济指标和预期的边际变化同步。如果以今年3-4月的调整对比2016年4-5月的调整,时间上已经达到,但拐点信号(经济预期再次回升)还未出现。

2 上周市场变化

(1)成长Q2可能会偏弱,全年关注新赛道。几乎每一轮牛市都会有新的成长赛道走出来,2023年是关注新赛道的重要年份,重点关注过去2-3年表现相对较弱的成长,比如计算机、传媒、港股互联网等。这些板块过去几年受宏观需求和监管政策影响,成长性被压制,传统业务的年度景气度正在反转,AI的产业变化增加了未来的想象空间。但短期来看,部分成长Q1涨幅较大,Q2的季节性一般不利于成长,或可以等Q2后期再重点配置。(2)金融地产低估值,或可以超配到2023年年中。银行地产的超额收益大多出现在经济下降后期到经济回升早期,在经济确定改善之前,反而更容易产生超额收益,我们认为,2022-2023年上半年可能均处在这一阶段。(3)周期长期逻辑好,但Q2可能会受到海外经济波动的影响。近期周期股在演绎中特估、黄金、美国降息预期等偏主题的机会。这一过程Q2可能会告一段落,Q3开始周期股可能会重新开始演绎长期(产能&;价格中枢)逻辑,Q2后期到Q3,周期股可能会迎来未来2年内重要的买点。

本文源自券商研报精选

(3)经济不复苏的案例:2019年4-7月的调整是如何结束的?2019年也是牛市的第一年,期间第一次回撤出现在2019年4-7月,回撤整体时间是3个半月。回撤开始的催化剂也是经济数据(PMI、信贷)季节性回落和稳增长政策不及预期(2019年4月下旬中央政治局会议),但是与2016年不同的是,2019年Q2-Q3,并没有出现真正的经济复苏,经济预期一直偏弱,没有再次抬升。由此导致股市二次回撤的时间(3个半月)比2016年4-5月(2个月)更长,2019年4-5月指数刚开始调整的时间和2016年比较一致,但2019年6-7月指数出现了底部震荡,而2016年指数迅速恢复上涨,由此导致2019年的回撤时间更久。调整结束的信号是中报中部分细分行业业绩开始改善和利率持续下行。如果以今年3-4月的调整对比2019年4-7月的调整,时间上还未达到,但乐观的地方是,后续即使经济预期持续偏弱,股市可能也不会一直受到宏观经济的影响。

(5)策略观点:季度内指数中枢很难提升。从盈利层面来看,4月进入季报期,由于经济尚且处在恢复的初期,TMT的产业趋势短期内也很难兑现到盈利层面,所以季报整体业绩一般。宏观层面,根据历史经验,疫情后第一个季度经济数据最容易恢复,Q2开始经济数据上行速度可能会变慢,特别是考虑到海外经济有下降压力,全球库存周期依然处在下行期,4月也是历史上经济数据最容易出现季节性回落的阶段,而且和国内经济相关性较高的黑色商品和水泥价格4月已经开始回落。资金层面,2-3月,股市略有增量资金,但主要源于年初的季节性,趋势性增量资金尚未出现。所以指数4-5月整体可能会偏弱震荡,中枢很难抬升,等待二季度后期,一旦观察到整体或局部的盈利改善,指数有望再次开启上涨。不过需要注意的是,由于部分板块的调整始于2月,整体指数的调整或已经到了后期。

行业配置建议:熊转牛第一波估值修复已进入尾声,配置风格偏向防御,重点关注行业的业绩兑现。去年底以来股市熊市见底以来,大部分板块均存在逻辑层面基本面反转的可能,但高频数据的验证尚且欠缺,所以大部分板块的上涨主要是逻辑和预期驱动的估值修复。但历史上单纯的估值驱动的行情一般不会超过2个季度,市场后续或将会进入盈利验证期,建议关注对业绩兑现关注度不高的中特估、房地产金融等低估值价值股。

上周A股主要指数涨跌不一,上证50(0.89%)涨幅最大,创业板50(-1.21%)跌幅最大。申万一级行业中,传媒(9.08%)、非银金融(4.01%)、纺织服装(3.10%)领涨,电子(-5.53%)、计算机(-3.50%)、有色金属(-3.04%)领跌。概念股中,电子竞技指数(12.68%)、打板指数(12.46%)、网络游戏指数(9.90%)领涨,3D传感指数(-8.95%)领跌。

技嘉主板bios设置 技嘉主板bios正确设置

X570BIOSF10抢先提供功能更新及强化400/300BIOSF50将随后陆续推出技嘉科技宣布上传至技嘉官网的AMDX570主板BIOSF10(AGESA1.0.0.4B),提供用户、完整的性能提升及使用体验。0000谷爱凌称已信仰佛教 谷爱凌自信语录

“最近皈依佛教,正在学习如何从名誉、非议和自我意识中抽离出来,从而变得更加专注。”这是谷爱凌日前在社交媒体平台与网友互动时,给出的一句回复。是的,你没有看错,这位年仅18岁的奥运冠军又再度让人惊出一身冷汗……大财经2023-03-22 12:56:420000c盘清理软件 怎样清理c盘内存

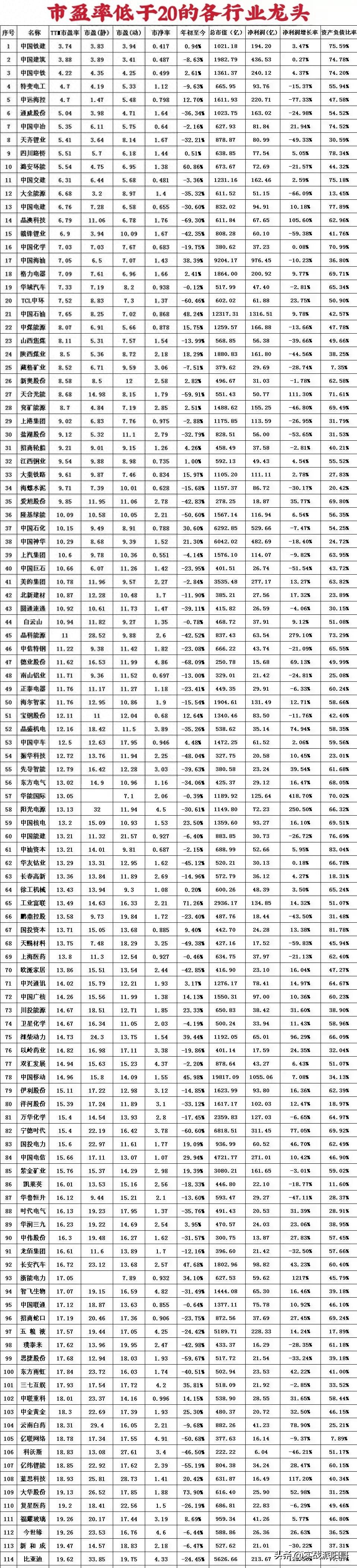

电脑越用越卡怎么办?很大原因是由于C盘空间不足造成的,今天我就来教你如何清理C盘空间的方法,瞬间释放20G空间。电脑产生的临时文件,其实是可以删除的,既能释放电脑空间,又不会影响电脑使用。直接按下【Win+R】打开运行窗口,输入【%temp%】,点击【确定】。大财经2023-03-23 18:39:110000龙头白马股已处于低估值,市盈率低于20的各行业龙头一览

2023年的行情真的比较差劲,大盘指数越走越低,绝大部分个股市值大幅缩水。即使是龙头白马股也很少例外,目前大部分龙头处于低估值状态,部分甚至是严重的低估。市盈率是衡量公司估值的重要指标,阳哥把这些市盈率低于20的各行业龙头做了一个整理。如下图随着市场的变化,部分龙头股有机会迎来估值的修复。之前估值一直很低的银行股,今年不就迎来了估值的修复,大盘这么不好的情况下,这些银行股今年是上涨的。大财经2024-01-03 19:59:200000开收服务费,闲鱼“整顿”职业卖家

2023年5月15日,闲鱼发布《软件服务费收取政策说明》,称拟对于在平台开展高频高额交易的卖家收取软件服务费,该收费政策预计于6月6日正式生效执行。其中,“高频高额”是指产生的成交订单数量大于10件且累计成交金额大于10000元。闲鱼会针对当月超出收费门槛的成交订单,以每笔订单的实际成交额为基数收取1%服务费。我们知道,闲鱼上的卖家大体上可分为三种。0000

正在请求数据,请稍候!

正在请求数据,请稍候!