飞向别人的床 《飞向别人的床》歌词

最近风靡起一股“非主流模仿大赛”,满屏都是些90后最爱,满满回忆的小视频。比如说“烟熏妆精神小妹”、“走路内八的丸子头羞答答女孩”。一瞬间把我拉回那个被非主流屠版网络的00年代。令我不禁感叹,连非主流都成为大家争相模仿的回忆了,看来90后是真的老喽。

而说起当年的肥猪流歌曲,这首《飞向别人的床》绝对是时代的眼泪。现在看来有多土,当年就觉得有多潮。

它的演唱者沉珂CK,更是当年的网络风云人物,人赐外号“非主流教母”。出生于1987年,湖南人,父辈是湖南某医药公司的股东,沉珂还是个妥妥的富二代。

当年,她凭借一张哥特风浓妆艳抹的脸和颓废的言论,成为懵懂叛逆青少年们心中的偶像。她的传奇经历更是青少年茶余饭后的谈资,从小反叛的她17岁就开始接触各种“前卫”玩意儿,比如抽烟、喝酒、穿孔,甚至是嗑药。但与暗黑妖艳的外表形成反差的是,她还是个网络作家。

文笔还挺细腻,虽然或多或少带点青春伤痛文学内味儿,不过当年大家就好这口不是。作为当年的潮流风向标,沉珂虽看起来狂放不羁,其实一直深受抑郁症困扰。2008年,忽然曝出她不堪抑郁折磨自杀的消息,从此便在网络中销声匿迹。网友还把她的死称为“非主流时代的结束”。

好好地一个人,怎么会忽然想自杀呢?这得从沉珂的出身开始说起。在她很小时候,爸妈就离婚了,妈妈不要她,爸爸也长期忙工作不理她,把她扔在寄宿学校。

当时大概是2003年,16岁的沉珂因为家庭原因经常遭受同学欺负,在家庭和校园霸凌的双重压力下度过了4年后,本就有抑郁症的她终于崩溃,选择了割脉轻生。

所幸经过抢救,保住了性命,但从此她便在网络上销声匿迹。这时,一位叫易珑静的女生出现在了沉珂的生命中。两个女生互相抱团取暖,这也是沉珂第一次感受到了幸福,随后两人在一起了。

同时,沉珂青梅竹马的男生邓跃东(冬瓜)也在疯狂追求沉珂。

也许是忘记了易珑静陪伴自己度过了多少难关,又或许是新鲜感作怪,沉珂经不住诱惑,劈腿了冬瓜。

然而,两人在一起不久后,沉珂目睹冬瓜劈腿了另一个女孩。沉珂于是想挽回易珑静,却发现自己已经怀了冬瓜的孩子,易珑静自然也拒绝了复合要求。

虽然沉珂和冬瓜双方都有劈腿史,但为了孩子,还是被迫成为了命运共同体。

但经历过背叛后的沉珂,心里更记挂的显然是恋人易珑静,她甚至因此记恨起肚里的孩子,妨碍她们复合。儿子出生后,她对他的态度极差。不仅完全没有为人母的幸福感,反而嫌弃儿子吵闹。面对的儿子示好她总是冷眼相对。

直到二胎女儿出生才激发了沉珂的母性,对两个孩子平等地疼爱,这也是两夫妻关系最好的一段时间。

2015年,沉珂忽然更新微博,澄清自己还活着,消息一出,震惊全网。洋洋洒洒写下几千字,告诉大家自己消失的这7年,是结婚生猴子去了。

还一改大众印象中的肥猪流造型,变成了流水线整容脸,而对于消失7年又凭空出现的她,网友们一致认为,她是看中网红经济油水多,才想凭借自己网红鼻祖的身份复出捞钱。

但无论整容也好、想复出赚钱也罢,得知一条鲜活生命并没有离逝,还是值得高兴的。之后沉珂便重新营业起了微博,发发家庭日常,一片岁月静好。

直到18年年底,她再度登上热搜,这次是因为要和老公冬瓜离婚。对此,沉珂解释了离婚的原因。从她有些混乱的逻辑中,大概可以了解到她选择离婚有2个原因:沉珂和冬瓜之间的感情出现裂痕;沉珂不满公司团队的运营。

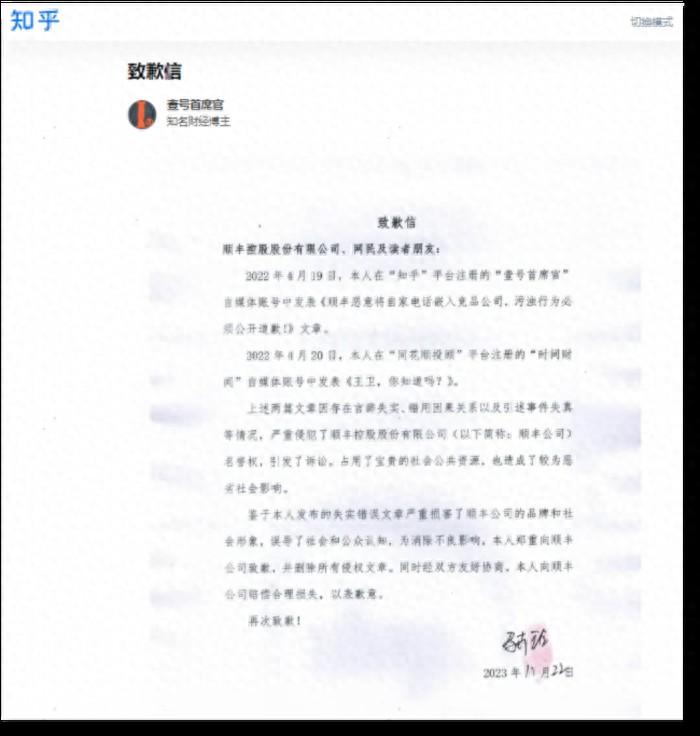

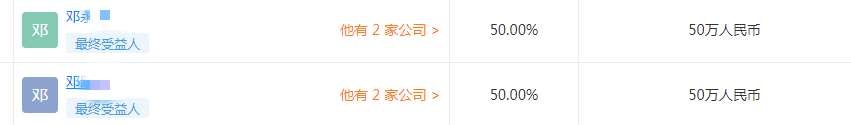

先来说说在公司运营方面的分歧,沉珂口中老公邓跃东送给她的礼物,实际上是一家名为幽灵木偶的服装公司。

虽然名义上是送给妻子沉珂的礼物,实际上她没有一点股份和话事权。相反,股份全由邓家(冬瓜家)人控制。

嘴上说着不需要妻子操心,让她坐着挣钱。实际上打着妻子的旗号,吃着她名气的红利,赚到的钱全进了自己口袋。算盘是打得咔咔响,其实又虚伪又自私。

第二个是夫妻感情的问题,具体可以从沉珂的自传中了解到大概,但这本书只印刷了少量送给粉丝。

她表示,在二胎女儿出生后,她和冬瓜的关系的确甜蜜了一段时间。但好景不长,他俩的婚姻还是走向了名存实亡,过起了开放式婚姻,各有各精彩。

某次,冬瓜不仅嚣张地把小三带回了家,还动手打了沉珂。她这才醒悟,下定决心离婚。

综上,是不忠、不和谐的感情和冬瓜在公司经营上的鬼胎,才导致了二人走向了离婚。

不过说实话,当初二人的结合本就是因为怀孕这个“意外”,且两人均有劈腿史,这样的婚姻能长久才见鬼。在离婚一年后的2019年10月,沉珂再次在社交平台晒出了一张牵手照,并配文:和她。网友纷纷猜测她这是和前女友易珑静复合了,不过沉珂本人并没有回应。

如今再去围观沉珂的微博,发现她已经有了新头衔——美妆博主。坐拥200w粉丝,但内容全是鸡汤小作文,没啥和美妆相关的内容。

更震惊的是,经历了这一系列的风浪,沉珂原来也才33岁。可以说她悲惨的前半生,很大程度是原生家庭造成的。从小缺乏亲人的疼爱,没有人给她指引正确的方向,以致走了太多的歪路。前半生已无法改变,所幸经历了这么多,沉珂自身的盔甲已经越来越强,生活慢慢步回了正轨,正在往着好的方向走。也希望她虽然已经离婚,但孩子永远都是最无辜的,别让他们再成为另一个“沉珂”。

日媒:美国实验猴贵了约15倍,A股“猴茅”又要火了?这些公司拥有生物资产

据报道,在美国,做动物实验使用的猴子的价格暴涨。截至4月,每只猴子的平均价格约为6万美元,涨到了新冠疫情前的15倍。猴子供应骤减,有可能导致美国企业的新药开发推迟等。典型的例子是与人类接近的食蟹猴及恒河猴。据美国投资银行EvercoreISI的分析师ElizabethAnderson介绍,4月实验用猴的价格已经上涨到每只5.5万美元~6万美元。1月的价格在3.5万~4万美元。大财经2023-05-20 18:33:1000002016年八达岭老虎伤人案:幸存者索赔154万失败,因毁容无工作

阅读此文前,诚邀您点击一下“关注”按钮,方便以后持续为您推送此类文章,同时也便于您进行讨论与分享,您的支持是我们坚持创作的动力~文|Karma编辑|t2016年7月23日,一系列名为“八达岭老虎咬死人”的新闻瞬间点燃了网络平台。在太平盛世的现代社会,“老虎杀人”可谓是极其罕见的奇闻,吸引了广泛的关注。大财经2023-10-25 18:59:590000城市观察丨打造机器人产业高地,济宁亮出信心和底牌

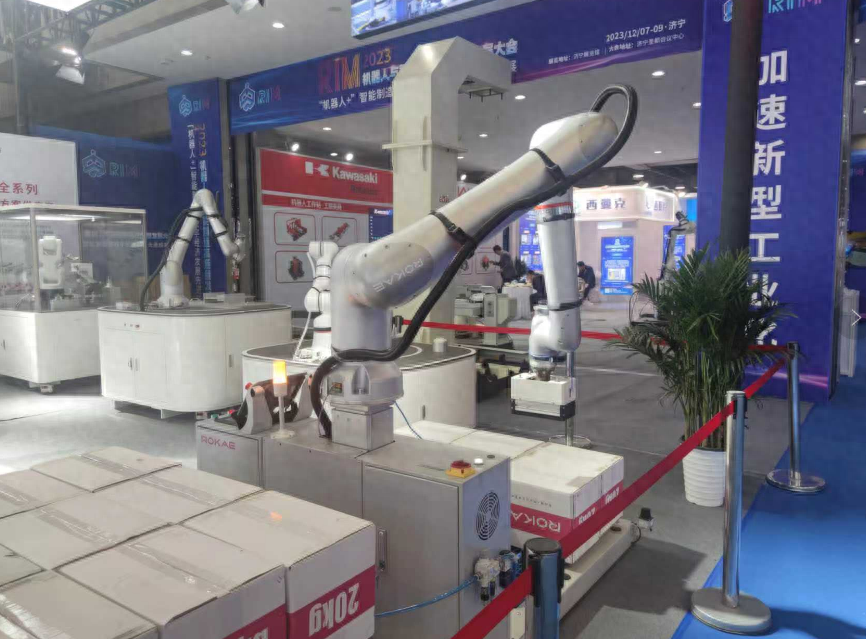

记者陈丹作为新兴技术的重要载体和现代产业的关键装备,机器人、智能制造已成为推动产业体系优化升级的关键力量。大财经2023-12-14 17:23:170002医院上班时间几点到几点 医院下班时间是几点

春节长假要来啦各大医院春节期间门急诊安排也出炉了一起来看看吧!苏州各大医院春节门诊安排苏州大学附属第一医院1月21日至1月23日有照顾门诊,专家门诊停诊。1月24日起,普通门诊、专家门诊照常进行,具体门诊安排以当日挂牌为准。医院提醒,来院患者请遵守分时段预约实名制就诊,做好个人防护,全程规范佩戴口罩。苏州大学附属第二医院大财经2023-03-21 02:18:3400026