思必驰上市申请恢复审核(无法盈利仍是AI企业大难题)

4月17日,上交所公告显示,思必驰科技股份有限公司已更新提交相关财务资料,根据《上海证券交易所股票发行上市审核规则》第六十二条规定,上交所恢复其发行上市审核。上交所公告显示,此次思必驰上市中信证券为其保荐机构,拟募资10.33亿元。

招股书显示,2019年度、2020年度及2021年度,思必驰分别实现营业收入约1.15亿元、2.37亿元、3.07亿元人民币;净利润分别约-2.83亿元、-2.15亿元、-3.35亿元人民币。归属于母公司所有者的净利润分别为-2.51亿元、-1.80亿元和-2.98亿元人民币。

招股书显示,公司成立于2007年,是一家对话式人工智能平台型公司,自主研发的技术包括音频信号处理及分析、语音及说话人识别、语音合成、自然语言理解及分析等。公司的业务布局围绕“云 芯”,向客户提供智能人机交互软件产品、软硬一体化人工智能产品以及对话式人工智能技术服务。

与此同时,报告期内公司的主营业务毛利率分别为72.17%、69.74%和58.15%,毛利率呈持续下降趋势。思必驰在招股书中表示,在快速成长过程中,公司的产品结构、具体项目情况、外购材料和服务成本占比变化、市场竞争等因素对毛利率的变化均将产生影响。

思必驰在招股书中指出,在智能语音语言领域,除思必驰的竞争对手包括科大讯飞、云知声等,此外还有大举投入的互联网企业,形成更激烈的竞争。

值得注意的是,尽管近期AI赛道火热,但人工智能企业在财务上的情况并不乐观。思必驰在上交所第二轮问询回复中指出,相较于同行业其他公司,公司的主营业务与科大讯飞更为接近,但发展阶段更接近科大讯飞2008年上市前,收入规模相对接近。

公司称,未来随着公司业务规模的不断扩大,为巩固公司市场地位,公司仍将持续投入研发创新及市场拓展,并在市场上招聘优秀人才充实公司团队,可能导致公司经营活动产生的现金流量净额持续为负值。

相应地,公司的的营收结构按照产品可以分为三大类:智能人机交互软件产品、软硬一体化人工智能产品和对话式人工智能技术服务。其中,对话式人工智能技术服务包括技术授权服务和定制开发服务。2021年,上述三项产品为营收贡献的占比分别为21.06%,33%和45.94%,结构尚且平衡。

另一大存在风险的指标是公司的现金流状况。

2019年度、2020年度和2021年度,公司经营活动产生的现金流量净额分别为-2.06亿、-2.11亿元和-2.63亿元。报告期内,公司经营活动产生的现金流量净额均为负值,且规模逐步扩大,主要原因系:(1)公司持续投入研发创新及市场拓展,研发投入、人员支出及采购金额大于销售回款;(2)随着公司经营规模的扩大,公司员工数量的增加,导致人力成本增加。

对比4月20日晚间科大讯飞发布的财报,2022年度,科大讯飞归母营收已达188.2亿元,但净利润同比下滑63.94%,扣非净利润同比下滑57.31%。对于思必驰来说,要在市场占据更多份额、交出更健康的财务数据,则要付出更多的努力。

并且,思必驰在招股书中指出,未来一段时间,公司将持续在对话式人工智能技术研发及创新、商业应用拓展等方面保持较大规模投入,使得公司累计未弥补亏损可能持续存在。报告期内,公司研发投入分别为占当期营业收入比例分别为173.35%、86.26%和93.25%。

2022年7月15日,思必驰首次提交上市申请。今年3月31日,思必驰科技股份有限公司因发行上市申请文件中记载的财务资料已过有效期,需要补充提交,根据规定上交所中止其发行上市审核。

但对于思必驰来说,上市的一大挑战是离盈利还有不小的距离。

客户方面,思必驰在招股书中指出,其覆盖的客户包含智能家电、智能汽车(涵盖上汽、北汽、 理想、哪吒、博泰等国内头部主机厂及Tier1厂商)、消费电子等领域。

AI企业思必驰继续冲刺科创板。

界面新闻记者 | 佘晓晨

界面新闻编辑 |

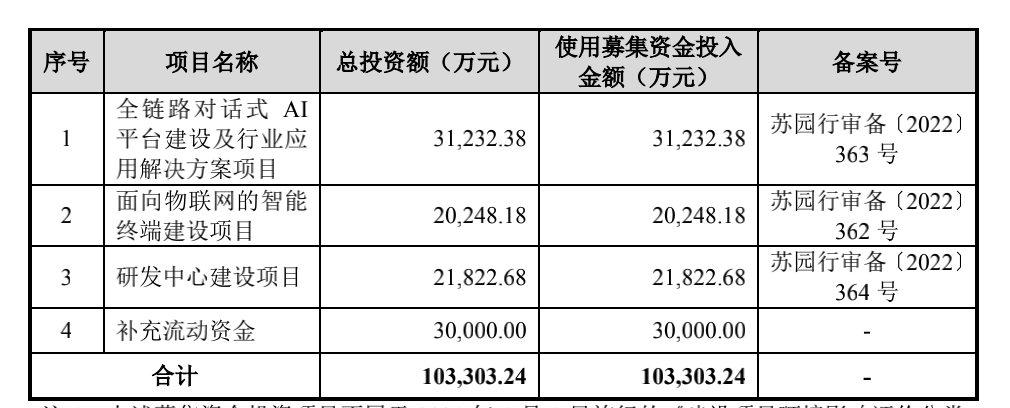

关于募资用途,思必驰在招股书中表示,本次募集资金扣除发行费用后,将投资于以下项目:

此外,在发行人及保荐机构第二轮问询回复意见中,思必驰解释称,报告期内,公司处于负毛利率区间的产品收入占比分别为12.80%、11.51%、 8.44%与4.33%,呈现下降趋势,主要原因系报告期初处于公司的自研芯片以及其他车载硬件设备产品的初期,尚处于市场推广初期阶段,故公司采用低价销售策略以求快速的打开市场,故报告期初处于负毛利率区间的产品收入占比较高。

音乐搜索引擎 全网音乐搜索

落网落网一个推荐国内外独立音乐的网站,我们致力于推荐这个时代里最朴素、最有质感的声音。如果你想听一些不一样的音乐、想遇到一些不一样的人,在落网,你的这个梦想会成真。落网一直坚持人工推荐音乐,我们始终认为:音乐是音乐人的感情衍生物,有感情地去推荐音乐会让大家更好的感受到音乐本身真挚的情绪。落网音乐的更新频率为不定期发布的,率性而活、有感而发,尽量保持一份纯粹的情感去做自己喜欢做的事情。亦歌0001保利发展2023年第一期住房租赁定向资产支持票据信托成立

观点网讯:5月8日,保利发展控股集团股份有限公司公告称,“2023年度第一期住房租赁定向资产支持票据信托”于5月6日正式成立。其中,优先级资产支持票据产品规模8.361亿元,预期收益率3.75%,预计产品期限181(每2年设有开放期),还本付息方式按年付息,到期一次性还本。同时,次级资产支持票据0.929亿元。本文源自观点网0001中国十大名校最新排名 世界名校前100排名

中国内部的大学排名比较多,其中较为知名的包括教育部,中国高校学科评估CUCAS中国大学评价研究院等机构的排名。以下是2022年中国大学在部分排名机构中的排名情况:■教育部2022年中国大学排名:该排名以学校综合实力为主要评价指标,分为综合类和分类别两类。2022年综合类排名前十名依次是:1.清华大学2.北京大学3.复旦大学4.浙江大学5.上海交通大学6.中国科学技术大学大财经2023-03-22 09:26:100000重生之围棋梦 六棋作品集

华夏五千年的璀璨文明,被腐朽的画卷、铜锈密布的铜器、支离破碎的陶瓷所掩盖。他们在时光的流逝中等待,等待着再次绽放出闪耀世界的光芒。一、《相声大师》,作者:唐四方大财经2023-03-25 09:57:510000为啥德国没有伦敦、巴黎这样的大城市?看看真实的德国城市什么样

欧洲真正意义上的国际大城市严格来说就俩:一个是英国伦敦,一个是法国巴黎。当然欧洲其他有名的城市也非常多,但无论是城市面积还是人口数量都达不到国际大城市的水准。而在欧洲一众国家当中,德国又是非常特殊的存在。一方面,它是欧洲经济的领头羊,在工业制造业领域是当之无愧的老大;另一方面,8000万人口的德国却没有一个千万人口级的大城市,德国没有一座像伦敦、巴黎那样的国际大都会。大财经2024-01-09 14:10:410000