资产配置的真相是什么()

资产配置的底层,无非是把所谓的不确定性,通过你个人的顶层选择,变为相对的确定性。

消费是人生的真正刚需,无论是生老病死还是衣食住行,无一不能离开消费,花掉的钱变成了你的感官享受、身心愉悦、商家的利润和再投入的资金。

这个模型一成不变的是,在你面前的人,其实并不完全懂你、你的需求、你的家庭、你的未来、你的梦想、你的人生。

真正摧毁一个中产家庭的是重大疾病,上有老下有小的你,万一家里有人不幸身染重疾,一下子住ICU动辄几万到几百万的现金支出,不知道你的存款是不是能及时拿出来?你的基金是不是在高位能抛售(如果是封闭期就更惨),还是在低位横盘已经浮亏或者腰斩?你的股票能不能卖掉?跌停难出货,当然海外的涨起来更猛,跌起来更凶,还要涉及换汇。还有,你的公司有没有资金周转的需求和困难。

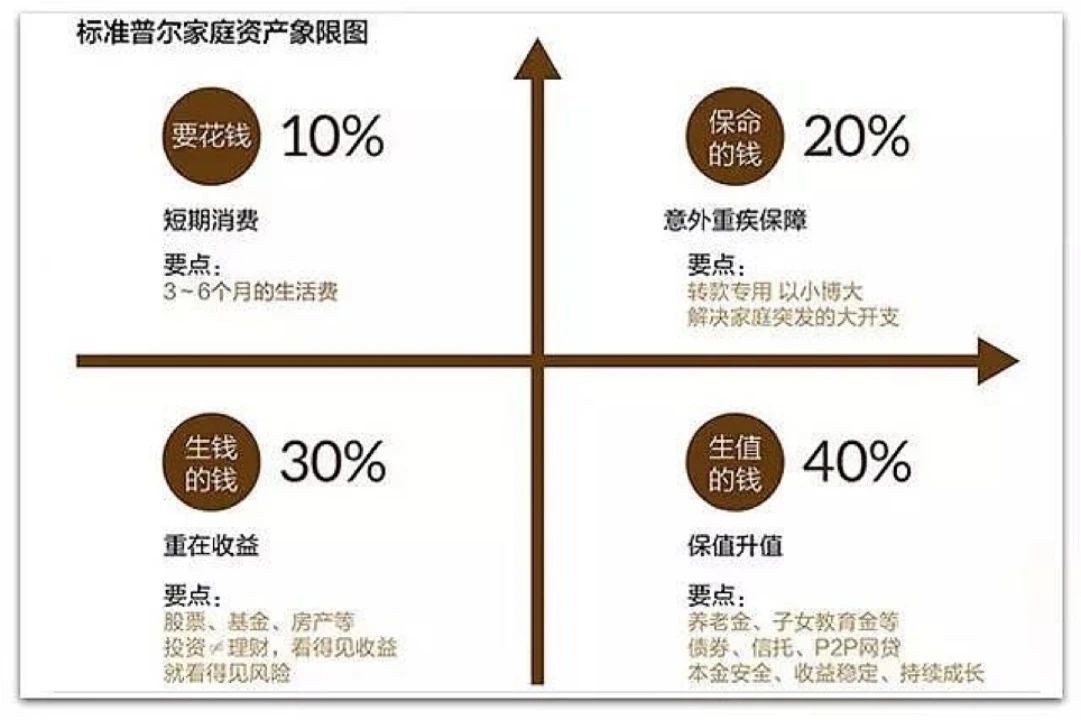

介于经典,我们就用这个模型来拆解一下,可能的配置和这个模型的不稳定的根基。

这个模型经典之处在于基本把人一辈子对于资产配置的各种刚需都涵盖进去了。

至于其他的P2P、加密货币、期货和外汇等等,我们在这里就不专门展开了。总之,你想干到多少收益率就有什么样的产品存在,只是你能不能拿走那份收益,还是带着亏损离开,这就取决于你的心性、定力、决策和行为了。

从100年的大数据来看,最值得投资,涨的最好的长期投资品,也是大家能选择的就是股票,选对了公司,拿到了好的价格,拿得住时间,投资收益率可以有十倍、百倍甚至万倍。不过真实情况是大多数投资者,我们只能姑且这样称他们,连正收益都做不到,亏损的比比皆是。

2 保命的钱(意外保障)20%

3 生钱的钱(重在收益)30%,升值的钱(保值增值)40%

第五位的债券,如果觉得股票类基金的风险过大,那么很多人会选择债券,年化多高呢?10%左右就已经达到天花板了,下行据说也是可控,不过前两三个月不知道大家有没有关注债券市场,一批债券基金跌幅在70%左右,你说你没见过?你的销售告诉你:他(她)也没见过。

如果说CEO是企业股东聘请来管理公司的最高执行人,那么每个人都是自己个人、家庭、人生的董事长。

所谓节流,主要就是压抑消费的需求、冲动和消费量,有人买一支牙刷三个月换,有人一个月换,有人三天换,有人天天换,那么口红呢?鞋呢?包呢?商家会不断在各种场合植入广告,试图影响你的决策,通过激发你的欲望来促进消费。

总之,如果你不能如期拿出那笔钱,那么医院也不是慈善机构,当然你可以选择抵押房产或者出售,但你能接受居无定所和打折抛售住宅么?当然还有看起来才几百的意外险,实际上可以用到的地方更是很多,猫抓狗咬、跌倒受伤,各种人生的小波折都可以用钱来让自己心安。

不过自己的判断、行为、选择,其实在多数时候,可以左右、影响你的一生。

很多人认为鸡肋的医疗保险,如果你还相信社保能覆盖未来你老了之后所有的用药,我只能说你太傻太天真。如果你配置了医疗保障,你可以去私立医院享受还不那么拥挤的医疗服务,医生护士也能耐心听你描述病情,提供专业持续细致的医疗服务。

其实作为常年混迹于资本市场的人,我很怀疑这两个分类是为分而分,凑满四个象限的,毕竟很多接受过高等教育的人都知道,一旦把事物分成四个象限,在黑板、白板、PPT上面展示得就会很清晰,也有助于大家理解和了解,有一种高大上装逼满分的感觉,不过实际上这个世界的表象是混乱无序的,强行去分类其实不过是一厢情愿而已。

当然市面上到处无脑推荐的定投指数赢天下,要么是他们脑子欠费,要么是收割粉丝韭菜,也不看看长期数据,每个国家30年以上的指数涨幅,不是每个国家都是美帝国,有那么高的公司淘汰率,才能保证指数长期向上。

其实会做营销的人很懂人心,知道客户真的要的并不是产品,而是那种感觉,很多时候客户的消费欲是取决于他(她)的心情、支配欲、控制欲、占有欲、攀比欲,要的东西未必有多喜欢,而是邻居、闺蜜、朋友、同学有了,自己也想拥有、占有。

不过金融市场专门就治没见过。

(李纲系秦朔朋友圈撰稿人)

如果一张图表一个模型,讲了几百遍、几千遍,那份自信心和自如的态度,足够让你觉得对面那个人会比你更加专业和精深,可实际情况呢,你自己可以品一下。

各个国家的楼市崩溃历历在目,贷款、负债买房在高位的,很多人一辈子都无法翻身。当然你可以说你有N套房出租,初一到十五天天收钱,这没什么,你能在低位买入,你能租出去,你盘的清楚你的现金流,就是你的本事,至于什么房产税、遗产税,估计你也早有考虑和准备了。

每个人终其一生,会发现自己其实经历过很多事情,见过很多人,得到过、错失过很多机会,也会有很多的错误和失败存在。

如果你每次去,遇到的人都拿同样,或者大同小异的一张表来给你看,那你要当心点,因为在你对面这个人,其实在资产配置方面,未必比你高明多少。而且图右下的P2P网贷,国内已经取缔了。

这个模型(图表)有用吗?有用。

第三位的就是基金,自己觉得投资没时间不专业,选择专业的投资人来管理资金,给予一定的管理费和业绩分成,这批朋友首先明白了专业和业余的区别,这很好。不过,按照欧美等发达国家超过50年的数据表明,10年期跑赢指数的基金经理只在15%以下,20年期跑赢指数的只在8%以下,30年期的只有2%,如果你确定你选的大将军能战胜市场30年,那么你也是无比英明睿智的元首了。

这个模型(图表)经典吗?经典。

你这一生的路怎么走,这一生的道怎么行,这一生的风雨晴雪怎么历,其实都是在自己的选择中。当然你可以说命运早就给你做好了所有的选择,如果你如此认为,那么人生不过是随波逐流的浮浮沉沉一场。

股神巴菲特为什么选择保险行业作为底层的主业,一来可以帮他提供现金流,二来保险和投资是天生一对相辅相成。

相比于报酬性收入的确定性,资本性收入其实承担了更多不确定性的风险。

如果说人的一生是一场旅行,那么每个人都是在不确定性中前行。

这个模型(图表)一成不变吗?并非如此。

资本性收入,不管你是选择创业,自己去经营企业,还是把自己的收入(不管是工资、赠与、遗产、租金、分红等)去做再次的资产保值和增值,基本都是不确定的。

相比人生的各种天灾人祸、悲欢离合,在哭诉、抱怨、求神拜佛之外,如果你有相关的保险,而确实又触发了条款(当然我不希望你受苦),那么你确实可以得到保障的赔偿。

保险业作为金融行业的活化石,几百年来不断演变,已经发展到了覆盖生老病死、各种意外情况的出现,达成了全方位无死角的广撒网布局。

1 要花的钱(短期消费)10%

很多时候10%的钱并不适合现在社会的很多人,刚入职场的收入不高、临近或者已经退休的收入减少,这个百分比给的是正值壮年、年富力强,能赚会花的人士,当然这也是这个模型打造的初衷,找到合适的目标客户群,不断精准定位这些客户,让他们把该拿出来的钱拿出来。

如果说有什么产品能真正一定意义上地对抗不确定性,可能也只有这个在国内市场长期被污名化的行业——保险了。

于是20世纪最伟大的发明之一:信用卡诞生了。你可以赚不动,但最好花得动,现在花不起,可以透支未来以后慢慢还,当然资金的成本:利息,我拿走了。所以人民努力提升生活品质的需求,造就了消费市场的生生不息,而个人消费的支出也决定了他剩余的资产配置资金量。

第六位的银行理财,大家都知道了,收益率年年败退,而且不能保证本息了,未来银行如果不幸破产倒闭,法律上只能赔偿50万现金,而且按照债务赔付的先后顺序,赔偿到个人投资者,不知道要等多久。

这个模型有用之处在于基本用科学的数学比例确定了你应该在哪个领域配置多少什么资产。

你去选择打工,无论是初级工种、中级管理、高层决策,大多数的收入来源还是以报酬性收入为主,取决于你从事的领域、工种、职级、工作的难度,行业的景气度,这样大致就能确定你在一段时间内的收入。有些人的收入按分钟算,有些按小时,有些按月,有些则是按年,有些工作,人早就不在现世,收入还在源源不断产生(这就不是打工的范畴)。

要赚钱,别想保险;要保障、要资产支配、要功能性,保险一定是首选。活的时候可以选择年金,期限长、复利计算1~10年比不过银行存款,10年之后却稳稳跑赢,旱涝保收,你说能不能跑赢通货膨胀?

消费的底层是生存的必需,该吃该喝该读书该乘车该穿衣服都省不了,不同的只是吃什么、喝什么、读什么、乘什么、穿什么、在哪里,不同的感受带来不同的标价,每个人的收入又制约了他的消费。

无论你去哪家银行、基金、券商、保险、信托等公司,怀揣着一笔几千到几亿的现金类资产,接待你的销售人员(你带的数字多少,或者说销售人员评估你的投资额多少,形成了你被对接的规格),基本都会给你讲下面这张图——标准普尔资产配置图。

毕竟支持高收益和稳定性的底层资产其实是房地产,当你明白这些年信托究竟为什么那么赚钱又那么稳定的时候,很多人赚到了走了,更多人赚到了没走,还有人没赚到还亏了。不过你耐心选细细选,未来还会有机会,关键你要会选。当然命好就不需要选。

未必,但至少资金一直是正向增长,不会亏,听你话,这笔钱你叫它干嘛就干嘛,让给谁用给谁用,可以支配到生命的最后一刻,甚至人不在了,钱还附带着个人意志,守护、支持、保障着今生爱的人,当然如果你需要,减保还能拿出来救急,给个利息就好了。

愿此文有如甘露,点滴入你心,祝好。

不变的是图表和模型,变的是人生,怎么能用一成不变的框框去套千变万化的人生呢?

第二位的选择就是房产,特别是中国近20年来,房地产波澜壮阔的大牛市,催生了一批又一批百万千万亿万的富人/“负人”傻傻分不清,海外各个国家也曾经经历过这个时间段,不过有没有“但是”,有没有“然后”?

对于很多企业主,雇佣了5 2,白加黑,7*24小时的高管,当然不希望在企业关键时间有需要看病掉链子的下属,那时候,闲的时候快点去把病看了,就是挺好的时间管理和工作调节。公立医院,长期的排队和草草的就医时间,远不如私立的细致和贴心。如果说银行存款(活期)是一个家庭的底层配置,那么保险就是底层的保障和全方位补充和加强,在关键时候不仅守护你,还有你的家庭。

其实这许多年,很多金融的政策,是为了保护投资者而设置的,只不过很多制度混用变得不伦不类,可惜的是很多人不爱学也没途径学,另外,资本市场从来不缺少骗子。慢慢凭运气赚来的钱,凭本事又亏了出去。不过国内资本市场的运行规律接轨海外已经是必然趋势,看看香港、新加坡、英国、德国、美国,他们的今天就是我们的明天,资产配置,不仅是每个人自己的事情,更是一个家庭、一个家族的事情,运筹帷幄才能决胜千里。

第四位的信托,以前有个好时光,信托年化10%~15%,运气好点还能超过,很多人以为好日子一直会持续,不过聚散终有时,一曲终了,曲终人未散,天天盼着好日子再来的朋友们,也许再也等不来了。

强宏科技2022年亏损483.3万 同比亏损增加 受疫情影响销售量整体下滑

挖贝网5月4日,强宏科技(836613)近日发布2022年年度报告,报告期内公司实现营业收入10,733,659.22元,同比减少45.04%;归属于挂牌公司股东的净利润-4,832,956.53元,同比亏损增加。报告期内经营活动产生的现金流量净额为-114,325.99元,归属于挂牌公司股东的净资产24,251,971.44元。0000我的世界附魔台 我的世界附魔金苹果

在我的世界里,有一种物品叫做附魔台,由两颗钻石,四颗黑曜石和一本书构成,合成表如图而且,这种物品在夜晚会发光最大的特点是用炸药也炸不烂,有一些特殊用途。还可以给装备附魔,不过要达到一定的等级,而且还需要一种特殊的矿物,青金石。谢谢观看,内容比较水,不喜勿喷???_??)?大财经2023-03-23 10:54:510002微信登不上去怎么办 微信突然登不上怎么回事

微信是我们使用最多的手机社交软件,可是,有时候我们不小心就把微信登录密码给忘记了,这个时候,我们该怎样登录微信呢?要知道,如果多次输入微信密码错误,微信就会把我们的微信号冻起来。那么,忘记微信登录密码后,怎样登录微信呢?其实,只要我们做好微信的相关设置,我们还可以有3种方法登录微信。大财经2023-03-23 17:31:570000中国最牛超市,如何逼疯世界500强?

中国有这么一家企业啊,雷军称它是神一样的存在,马云说它是一面镜子,能够照出其他企业的不足。它所到之处啊,连国际巨头家乐福、沃尔玛都怕,甚至还被关停!它就是河南人的骄傲、中国的零售王者胖东来。不过啊,说起胖东来就不得不说起其创始人于东来,一个奇男子。很难想象啊,创造胖东来的人居然是一个初中就辍学的“小混混”,还曾两次入狱,从负债30万,到成为年营收70亿的企业大boss,他怎么做到的?0000从人均百万,到欠债400亿,中国最富村神话破灭?

集体经济的典范,农村致富的榜样,可能大家读书时,就在课本上看到过对华西村的褒奖。十多年过去,华西村怎么样了?大财经2023-11-09 18:19:060000