啤酒高端化(快结束了吗)

虽然尚未公开披露,但从一些机构调研的情况来看,今年不止一家啤酒股的营收、销量增长可能都只有个位数,甚至不排除由于去年同期高基数导致上半年业绩倒退的可能。

投资者对啤酒股的担心到底从何而来?过去一年,到底是谁在卖出啤酒股?

问题可能在于两个层面。

中国酒业协会秘书长兼啤酒分会理事长何勇去年介绍,2022年中高端产品约占国产啤酒总产量的30%至40%,较2020年提升了约20%。2023年上半年按销售收入算,前五大啤酒企业市场份额已提升至近80%。

岁末年初之际,21世纪经济报道推出系列文章,聚焦过去一年最具代表性的酒企,拆解酒业变局之年。

但在过去一年跌跌不休的股价打击下,不少投资者担心:中国啤酒的高端化,难道要结束了吗?

不过三四个月的同比下滑,还不足以解释啤酒股的大幅度下跌。2023年前11个月,全国规上企业啤酒产量为3339.8万千升,同比增长1.6%。

五大啤酒股中,百威亚太、重庆啤酒、燕京啤酒去年三季度营收都保持了增长,华润啤酒未披露,而青岛啤酒三季度营收同比出现了倒退,到了四季度又出现了小便事件的重大舆情。

2017年时,仅有百威亚太和重庆啤酒的吨价在3500元以上,华润啤酒吨价2516元/千升,燕京啤酒吨价2689元/千升。

从各家啤酒股的业绩和表态来看,答案是否定的。过去一年不仅多家啤酒股收入、利润连创新高,华润啤酒董事会主席侯孝海、百威亚太CEO杨克、重庆啤酒总裁李志刚等知名啤酒掌门人都纷纷表态看好高端化的进程。翻看国内各家券商的研报,也普遍认为高端化进程还会延续,远未终结。

如果业绩涨幅从双位数下调至个位数且持续数年的话,当前啤酒股的价格就偏高了——这是资金从啤酒板块撤退的背后逻辑。

而对百威亚太,去年摩根大通持仓少了10%以上,渣打银行持仓少了20%,法巴银行持仓少了近一半,减持从2000万股到4000万股不等。

反映到业绩上,当前华润啤酒、青岛啤酒、重庆啤酒、燕京啤酒的年盈利都比高端化启动前翻了1倍-3倍。

可以预见,伴随着更多中高端产品放量,未来几年中国啤酒行业尤其上市啤酒股的利润还会继续快速提升,高端化给啤酒股带来的投资价值也依然存在,尤其部分啤酒股如重庆啤酒还有较高的分红率。

而高端化,某种程度上是一个永续命题。只要国民收入保持增长,作为消费品尤其快消品就有持续高端化以满足消费者需求的空间。

投资者的悲观预期,源于消费弱复苏环境下,一些啤酒企业调低了今年的增长目标。

从已披露数据来看,去年前五大啤酒依旧保持增长:青岛啤酒、重庆啤酒、燕京啤酒去年前三季度营收分别为近310亿元、130亿元、124亿元,均创下历年同期新高;百威亚太去年前三季度净收入同比增长5.5%,华润啤酒去年上半年收入同比增长13.6%,前三季度保持正增长。

2024年第一个月才刚过半,多只啤酒股今年跌幅已超过10%。

中国啤酒行业产量在2013年就已触顶。2017年、2018年左右,行业发展的动能开始转向“高端化”:更多更优质的中高端产品,同时价格适度提升。

截至1月19日收盘,今年百威亚太股价已经跌了17%,华润啤酒跌了11%,青岛啤酒股份跌了12%,A股的啤酒股也有不同程度下跌。

2023年白酒行业调整信号不断:价格倒挂、库存高企、业绩分化、股价腰斩、展会降温频繁上演,但行业龙头和强势区域品牌依旧逆势高增长,展现出强大韧性。啤酒行业继续推进高端化进程,但高端化带动啤酒行业向好的趋势能否持续?国产葡萄酒的缩量周期还在继续,但临近年末进口葡萄酒终于等来中澳就葡萄酒关税达成解决共识的好消息。

2022年,所有啤酒股的吨价都超过了3000元。到2023年上半年,华润啤酒吨价3633元/千升,青岛啤酒吨价4298元/千升,燕京啤酒吨价3329元/千升,重庆啤酒吨价4925元/千升,即将突破5000元大关。

况且龙头啤酒企业近年业绩并不依靠量的大幅增长,而是来自产品高端化和行业集中度提升。

“在高端化的过程中,龙头企业的作用是非常大的。如果雪花、百威、青啤这些龙头企业不把战略瞄准高端化,整个行业将还是处在啤酒(价格)贱如水的阶段。”啤酒营销专家方刚指出。

由于过去几年外资、基金、散户的持续买入,啤酒股普遍被推到历史最高位。以滚动市盈率(TTM)来看,青岛啤酒2020年一度超过70倍,重庆啤酒2021年一度超过100倍,燕京啤酒2023年初一度超过90倍。

2023年,各家啤酒企业继续密集推出了一系列中高端新品。

股价跌了大半年 业绩却连创新高

汇丰发布研报称,是由于去年第四季度销量增长静止、市场对竞争加剧及价格竞争的担忧,以及疲弱的投资情绪所致。国信证券研报分析,原因是市场对2024年啤酒行业高端化节奏的预期依然偏悲观。

内地资金也在通过深沪港通减持港股啤酒龙头。代表南下资金的中证登,去年减持华润啤酒近2500万股,持仓减少约6%。

截至1月19日收盘,华润啤酒滚动市盈率18倍,重庆啤酒、青岛啤酒、百威亚太都在20倍出头,最高的燕京啤酒超过36倍。

这引起了不少券商注意。

相比2013年巅峰期,全国规上啤酒产量已经跌去了三成左右。虽然近两三年小幅回升,但随着消费总人口呈见顶趋势,短时间看不出有加快复苏的可能。和白酒相比,啤酒行业集中度更高,前五大市场份额已占到八成,集中度继续提升带来的业绩增长空间也不大。

这当中,华润啤酒、青岛啤酒、重庆啤酒的全年收入、利润大概率将再次创下历史新高,燕京啤酒也有望超越2013年巅峰期的业绩。

然而资本市场对于啤酒股却始终抱以悲观预期。尤其是港股的百威亚太、华润啤酒和青岛啤酒股份,单日跌幅时常领跑整个酿酒板块。

21世纪经济报道记者不完全统计,各家啤酒品牌过去一年推出了近50款新品,既有雪花全麦纯生、重庆啤酒精酿生啤、燕京鲜啤2022等主品牌升级产品,也有南越虎尊、一世传奇红宝石、醲醴等单瓶数百元到上千元的超高端单品,还推出了无醇啤酒、有机啤酒甚至玻尿酸啤酒等创新产品。

啤酒股还有没有买入价值?

其次是基金也在减持啤酒股,整体减持幅度都在两位数。2022年底,青岛啤酒共有648只基金持股,到2023年中增加到715家,但半年内持仓少了约17%;2022年底重庆啤酒共有609只基金持股,到2023年中还剩399家基金持股,半年内持仓少了近30%;燕京啤酒共有367只基金持股,到2023年中342只基金持股,半年内持仓少了10%。

以华润啤酒为例,21世纪经济报道记者对比去年年初、年末持仓注意到,汇丰银行持仓减少近4%,花旗银行持仓减少10%,摩根大通持仓减少5%,美林银行持仓减少6%,减持从200万股到2000万股不等。

其一,近年啤酒高端化的速度,是否适配大众消费能力的增长?相较动辄提价几十元甚至上百元的白酒,啤酒只能在不到十块钱的提价空间里辗转腾挪。

更多内容请下载21财经APP

2023年三季度末,青岛啤酒、重庆啤酒、燕京啤酒的普通股股东数分别超过6万户、5.2万户和6.7万户,相比2022年底分别增长了130%、141%和17%。

谁在卖出啤酒股?

对比百威英博、喜力啤酒两大国际啤酒龙头近年20倍、30倍的滚动市盈率而言,虽还谈不上低估,但多数啤酒股估值已经回到了性价比区间。

1月17日,伴随上证指数、恒生指数大跌,青岛啤酒股份跌超6%,华润啤酒、重庆啤酒跌超4%,百威亚太一度跌超5%。18日-19日,永顺泰两天跌近10%,珠江啤酒、惠泉啤酒一度跌超4%。

21世纪经济报道记者推算,对比2017年和2023年上半年,华润、青啤、重啤、燕京的吨价分别增长了26%、30%、38%和24%。

机构资金提前嗅到了回调的信号。

2023年4月青岛啤酒、燕京啤酒股价创下历史新高后,啤酒板块掉头进入了下跌周期。整个2023年,中国啤酒市场前四的华润啤酒、青岛啤酒、百威亚太、重庆啤酒股价都跌了三四成,抹去了大部分疫情后的涨幅。

但是2024年呢?

换言之,中国啤酒行业高端化启动以来,啤酒提价的幅度其实显著低于同期国民可支配收入的涨幅,高端化依然还有增长空间。

那问题就在于另一层面了:不是啤酒股业绩不够好,而是股价涨得太快,提前透支了业绩。

前文提到,多只啤酒股的滚动市盈率一度被拉高至90倍、100倍。过去一年的下跌,将估值拉回到了正常区间。

编者按:

在全行业销量连续三年回升后,今年啤酒行业能否保持增长还有悬念。中信证券研报认为,2024年预计啤酒销量同比基本持平。

中国啤酒行业持续拥抱高端化,是一种必然。

刚有回暖的啤酒板块,近期再次下跌。

过去一年,只有买入啤酒股的散户大幅度增长。

去年下半年的数据,透露了一些值得警惕的信号。去年7月至11月,全国规上企业啤酒产量共有四个月同比下滑,其中有三个月同比跌幅超5%,尤其11月同比下降8.9%,出现了全年最大单月降幅。

时隔十年,中国酒业再度迎来周期拐点。

中国居民人均可支配收入2017年为25974元,2023年提升至39218元,六年间增长了50%。居民可支配收入的涨幅,理论上决定了同期啤酒企业的提价上限。

至于华润啤酒、百威亚太,虽然港股并不明确区分资金性质,从外资投行的持股依然可看出外资整体呈减持趋势。

只有去年增长最突出的燕京啤酒收获了加仓,香港中央结算有限公司去年前三季度增持19%。但年初还是第五大股东的高盛国际到年底已退出了前十大股东名单,意味着至少减持了86%以上。这样一来,外资对燕京啤酒依然是小幅减持。

投资者唯一要注意的,不要再被市场带跑了节奏,又买在了山顶上。

首先是持续撤退的外资。A股啤酒股中,21世纪经济报道记者梳理注意到,代表北上资金的香港中央结算有限公司,在青岛啤酒、重庆啤酒、珠江啤酒的持股分别减少了8%、近22%和近16%。

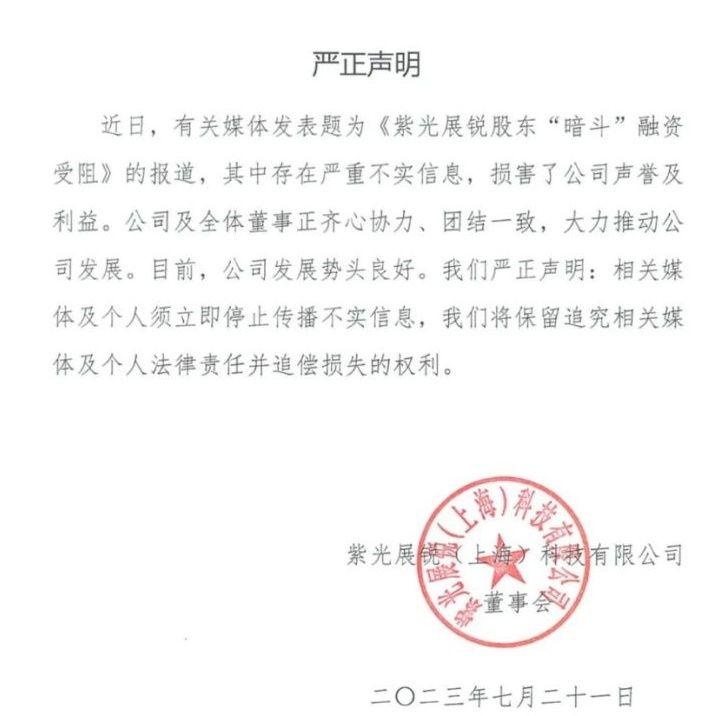

股东“暗斗”融资受阻?紫光展锐:存在严重不实信息

7月21日,紫光展锐在其官方微信发布严正声明,近日,有关媒体发表题为《紫光展锐股东“暗斗”融资受阻》的报道,其中存在严重不实信息,损害了公司声誉及利益。公司及全体董事正齐心协力、团结一致,大力推动公司发展。紫光展锐强调,目前,公司发展势头良好。公司严正声明:相关媒体及个人须立即停止传播不实信息,将保留追究相关媒体及个人法律责任并追偿损失的权利。大财经2023-07-22 21:11:190000微信名字女生简单气质 女生昵称简短好听

每个人的一生就好像一部电影,而他们就是那部电影里的主角。今日,可爱点小编准备了自带清新的微信名字女生简单气质,希望你们喜欢~素手挽清风枯蝶残香零叶心陌南尘你很完美酒肆饮几壶你拥我暖春色几许时光静好半岛弥音上世笑眸凡尘红梦旧梦如风°阳光一夏南幕影歇齐肩碎发梨花未盛开明月何灼灼彼此守候风软一江水陌潇潇余生陪你泉上濯尘雪蕊幽香淡似春风江晚正愁余大财经2023-03-21 03:27:100000头发少适合什么发型 50至60岁最佳发型

气质可以根据年龄而改变,但是我们不要认为越是年龄大了就意味着越不适合追求时髦或者是打扮自己。其实每个女性不管到了什么年龄阶段,想要让自己看上去精致又漂亮,是大家共同的梦想,就算到了40岁,我们也可以变得越来越美。可能很多女人到了四十岁之后头发开始变得越来越稀疏,甚至有的女人已经长了白头发,但这也无妨,只要你会选择发型,那么你还是可以保持优雅时髦。大财经2023-03-22 23:39:160004

正在请求数据,请稍候!

正在请求数据,请稍候!