美图秀秀怎么抠图 手机怎么抠图

大财经2024-01-10 14:09:501阅

??好景色地方就会有好多人,每次拍照都是大合照,照片中会只有很多的路人,要是能一键去掉照片中的路人就好了,美图秀秀就有这么一个让路人消失的功能,不用抠图也可以去掉路人。

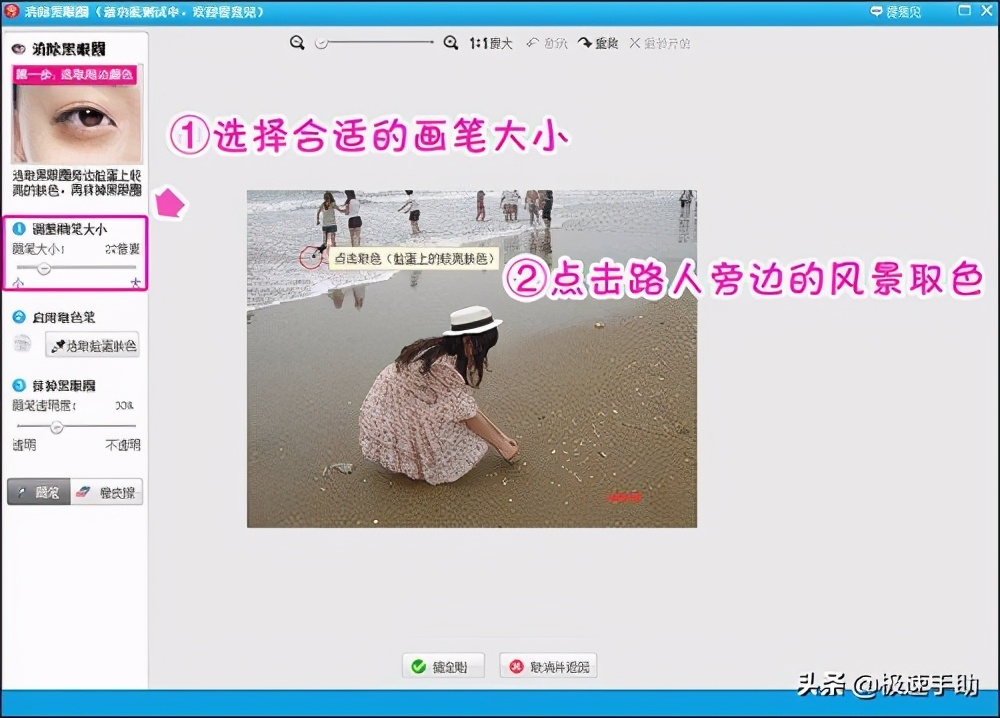

??美图秀秀是怎么去掉路人的呢?你一定想不到这个功能竟然叫【消除黑眼圈】,集美们应该都用过这个功能吧,下面我们就一起来看一下,美图秀秀是怎么去掉照片中路人的。

??第一步,打开美图秀秀软件,把需要去跟路人的合照加进来。点击展开【美颜】菜单,并选择【消除黑眼圈】功能,然后用画笔点击路人进行取景。?

??第二步,将画笔的【透明度】调制【100%】,然后根据不同的区域取景对路人进行涂抹即可,这个功能跟PS中的一个功能挺像,用法也相似。此处,记得把路人的倒影一起去掉哟。?

??第三步,为了让图片更好看一些,可以点击【美化】功能,给照片加一些滤镜,这样照片就更好看了。?

??用美图秀秀去路人的方法就介绍完了,有需要的集美们赶紧试一下吧,原来去黑眼圈功能还能去别的哟。有需要最新版美图秀秀的小伙伴,来本站下载吧,本站提供免费下载美图秀秀。

0001

相关推荐

黄鹤楼香烟价格表图 100元黄鹤楼香烟图

上烟是男人之间的浪漫。今天有三个小故事。一年17岁,在外打工,很多在学校里就抽烟的人都知道,有时同学们见面了通常都会问:“有没有烟?给我一根。”刚从学校出来一年多,还保持着跟别人要烟抽的习惯。记得那时,我下班了,大家在一起聊天。老板拿出一根万宝路抽,那是进口的万宝路,当时被吹上了天,价格也炒上了天,80-100一包,其实也就是个Lj货色。当时烟瘾来了,身上又没烟,便跟老板说给我根烟。大财经2023-03-25 01:30:560000社会“又一怪象”:大量的商铺倒闭,街上三个行业却越来越多?

在阅读此文前,诚邀您点击一下“关注”,既方便您进行讨论与分享,又给您带来不一样的参与感,感谢您的支持。近年来,我们目睹了一个令人瞩目的社会现象:尽管大量的传统商铺纷纷关闭,街头却出现了三个行业的迅速增长。这不仅反映了消费模式和市场需求的变化,也揭示了经济发展和社会趋势的新动向。首先,值得注意的是咖啡馆和小型餐饮店的兴起。这一现象的背后是人们生活方式的改变。大财经2023-11-21 14:20:260000股票市场资讯

军工股拉升,光电股份开盘拉升涨停,航新科技涨超8%,航天动力,内蒙一机、中航重机等个股纷纷跟涨。石墨烯概念开盘继续拉升,华丽家族触及涨停,碳元科技、方大炭素、德尔未来等个股纷纷跟涨。消息面上,广汽集团表示,石墨烯电池整车目前已经走向实车量产测试,对石墨烯材料形成利好。注册制新股继续走强,日月明继续涨停封3连板,海昌新材、上海凯鑫、康平科技、江天化学、迦南智能等纷纷走强。大财经2023-05-27 09:48:010000