1月月度分析(大争之世,大震之年,我们该投些什么)

在趋势转换的时间段内,多种势力较量,多重矛盾交织,造成市场看上去失去趋势没有方向,呈现出大震荡的格局。如何适应这个震荡环境,需要在投资策略上做出调整。在β风险变大的情况下寻找α无疑是火中取栗,但只要转换思维就能找到具有免疫力的特殊标的。世界的组成是阴阳相成的,要看到债务危机阴的一面,做好风险管理,还要从科技周期阳的一面,寻找获取超额收益的机会。接下来的投资策略需要注意两个原则:

另一个则是致力于跨周期,在大震中找到代表下一轮周期的新兴生产力代表,搭建资产组合的底仓。从康德拉季耶夫周期来看,当前正处于新一轮以AI为代表的“计算周期”的初期,这个周期可能会延续长达十几年甚至几十年。以此为核心的广义产业链上的优秀企业都可以作为长期持有的标的。现在这个阶段,以GPT为代表的AI技术在产业化层面还处于初期,但应该很快会广泛应用在AI手机,AIPC等产品上。当然如同每一次科技革命的初始阶段都会有一段狂热的泡沫,但是改变不了不断走牛的大趋势。大震之年,如果被炒得很高的科技龙头企业估值有调整,都是伺机买入的时机—这是β为α创造的机会。

02 震来虩虩:当高波动和大震荡成为新常态

在政策对抗趋势的矛盾交织阶段,无论是中国还是美国,都将进入一个大震荡的状态。高波动将成为今年全球金融市场的新常态。不同的是:中国在底部震荡,美国在顶部震荡。

一是精益求精,由面及点,聚焦的方向从宏观和总量转向具体个股,投资策略垂直化,更多的采用自下而上的择股模式,关注估值具有成长性,市值不高,经营灵活,具备刚需和符合国家战略题材的小盘股、微盘股。在大震之年,大争之世,受到冲击最大的往往是庞大的物种,身形小、手脚灵活的小物种反而能更好的生存,所谓船小好掉头。因此今年微盘和小盘股策略依然是首选。

具体来说,中国股市要防范灰犀牛,美国股市要防范黑天鹅。房地产与地方债,中国这两头灰犀牛很可能将进入最后的疯狂状态,不排除连锁式的资产负债表衰退引发现金流量表危机,即明斯基时刻。资金链发生大面积的断裂。由于地方政府、企业和居民的现金流很难准确监测到,因此只能从一些零碎的信号中寻找大震前的端倪。新年伊始,地方债冰火两重天,结构极度分化,评级高的城投债一券难求,利率几乎要破4%,有些几乎要低于国债利率,而信用差的城投债则几乎陷入高利贷的处境。这种反常的结构分化说明地方债的风险已经进入新的状态。

进入2024年1月,最新的宏观数据显示,中国经济的复苏进程继续呈现出结构分化的格局,波浪式发展、曲折式复苏的特征依然非常明显。制造业PMI指数落入50以下,主要的拖累因素来自于代表需求的新订单指数。再结合PPI、CPI连续近一年半的低迷状态,库存与产能利用率的压力,我们认为需求不足和类通缩依然是当前中国经济运行的主要矛盾。而美国的通胀回落也较为明显,美国经济周期性衰退的概率也在逐渐上升。

趋势投资的要义在于,趋势很难形成,但是一旦形成就很难改变。最新的宏观数据显示,中国类通缩的趋势依然没有发生显著改善,经济复苏继续呈现出“波浪式发展、曲折式前进”的姿态。12月制造业PMI出现明显下滑,依然在荣枯线之下。其中代表需求的新订单指数成为拖累PMI的主要因素。而美国在高通胀、高估值、高利率的“三高模式”之下,周期性衰退的概率也正在变大。

3. 趋势中有自我否定的力量。牛市中孕育着熊市的力量,熊市中孕育着牛市的力量。涨的太多太久,就会产生调整的估值压力;跌的太多太久,也会产生反弹的估值动力。对于更长期的经济增长范式和政治体系来说,趋势中的否定力量往往具有巨大的破坏性。

2024年伊始,全球资本市场并没有迎来预期中的开门红。A股高开低走,勉强微红收官,之后又剧烈调整。美股也发生巨震,接连几天大跌,从技术面上有见顶的信号。这些兆头预示着,2024年的市场走势并不平静,将以大震荡、大波动为主线。

但震荡并不意味着拐点的形成。根据我们一直以来对新趋势投资法的研究,投资者在判断趋势的时候需要注意以下三点:

中国的中央经济工作会议也释放出将政策重心转移到稳增长和刺激经济上的明显信号。这意味着高质量发展的总基调,开始从强调“高质量(左)”正在向“发展(右)转变”。政策方向的变化是因为经济下行和风险骤升压力的倒逼。这次转向不仅是在话语和文本上,还相应体现在行动上,1.28万亿元的特殊再融资债和1万亿元的特别国债,打开了中央政府扩大赤字的空间。但显然这样的投放规模对应对当前经济和债务的严峻状况来说还远远不够,需要更大力度和更具有持续性的财政资源的投入。

在这样的形势下,进入2023年最后两个月,中美两国的政策基调几乎同时发生显著的边际转向。美联储FOMC会议释放出明显的鸽派信号,今年降息已经成为确定性事件,不确定的只是何时开始降,降多少。就当前各大投行的预测来看,最早3月开始降息,降息幅度在50-150不等。

1. 新的趋势很难形成,因为自我强化和路径依赖。

美国经济的问题有两个,一是通胀能否在不发生衰退的情况下降下来,也就是软着陆,当前来看可能不像预期的那么容易。民主党不断提高最低工资标准,“工资物价”螺旋上涨的趋势很难立即改变,通胀的韧性还比较强。二是市场已经将降息的预期打满,胃口已经吊了起来,如果降息节奏稍有不及,市场就会发生巨大的波动。因此2024年真的将是“震来虩虩”之年,投资者需要适应这个新常态。

因此接下来的市场,大震荡将成为新常态。如易经所云,震来虩虩。在这样的环境里,个股将比大盘重要,选股将比择时关键,这需要将精益求精的工匠精神应用到投资和交易中。以阴阳二元思维构建自己的投资策略:阴的一面是关注债务危机引发的金融大地震,阳的一面则是关注大震之中的新生力量。我们认为当前处于以GPT为核心技术的新一轮计算周期,新一代人工智能广义产业链将是一个跨越周期的赛道。

在这样的形势倒逼之下,中美政策基调几乎同时在11月、12月发生明显转变。中国中央经济工作会议已经明确提出“以进促稳”、“先立后破”,并推出了总共超过两万亿元的特殊再融资与特别国债,并时隔近两年重启“大杀器”PSL,以帮助地方化债与支持房地产三大重点工程。美联储也时隔两年多发出了明确的降息信号。然而,市场交易的是预期差,只有超预期的政策才会带来估值效应。很显然,中国的2万亿只是被动的稳定系统性风险。对美联储的降息信号,令人担忧的地方是市场已经将预期打满,一旦今年的降息节奏低于市场预期,比如通胀未能有效的降低,市场肯定会因为失望发生剧烈调整,甚至会发生恐慌性的拥挤交易。

政府的逆周期政策往往是趋势重要的外生反抗力量。中国政府加大财政的扩张性投入,美国美元进入降息周期,都是对趋势的否定和反抗。再加上市场自身的否定性力量,这种“宿命与反抗”的二律背反,都将导致接下来的市场波动率会大幅上升。

本文核心观点来自西京投资集团2024年1月月度形势分析会。会上西京投资主席兼首席投资官刘央女士,西京研究院院长赵建博士,西京上海基金经理,西京新加坡基金经理以及参会人员分别发表了自己的看法,会议内容整理如下:

中美两国政策基调的变化,首先体现在代表两国货币相对宽松程度和经济发展质量状况的汇率和美元指数上。人民币最近一个月经历了最近两年最为凌厉的升值,升值幅度不到一个月一度达到3.6%。当然,升值的外生动力可能来自于窗口指导的企业集中结汇与GDP在国际比较中以美元计价的账面价值管理,人民币升值临近年尾升值3.6%,相当于以美元计价的GDP增长了3.6%。

01 亢龙有悔:中美政策基调发生明显的边际变化

2. 新趋势一旦形成又很难改变。中国和美国的经济和股市都已经形成了趋势。A股是类通缩下的熊市,美股是大通胀下的牛市。美国高通胀、高估值、高利率似乎已经形成了稳定的“拜登大循环”。中国正在进行“残酷”的高质量发展转型,曲折式前进的疲弱复苏状态也将持续一段时间,进而股市也会在熊市底部徘徊一段时间。

03 精益求精:淡化宏观与大盘情节,在细分领域和超级赛道寻找确定性机会

金丝熊怎么养 金丝熊可以活几年

金丝熊怎么养,金丝熊其实是一种老鼠,也是目前很热门的一种鼠宠仓鼠。仓鼠是一种很便宜的宠物,因此会有人不会太重视它们的饮食,这就是为什么有很多没养多久仓鼠就死了。其实饲养金丝熊很简单,它们对食物的要求也不高。下面就让爱宠网的小编来教大家如何正确饲养金丝熊吧。不了解的可以进来看下。大财经2023-03-23 21:36:010000甲状腺挂什么科 甲状腺应该挂什么科室

由于夏季气温高,食物不容易储藏,一不小心就会腐烂变质。夏季也是蚊虫繁殖的高发期,它们也是疾病的主要传染者。容易发生肠道传染病的有霍乱、痢疾、甲肝、食物中毒、水中毒等。防治措施01不要吃隔夜的剩饭剩菜,餐具、食物等要注意清洁卫生,避免苍蝇、蚊虫叮咬。海鲜一定要煮熟再吃。02不喝生水,避免水污染。03保持室内外的清洁卫生,经常洗手洗澡。大财经2023-03-21 05:36:540000罚款没收最多的5个城市!黑龙江占了2个,四川、内蒙、辽宁各1个

如果把地方政府的财政情况看成资产负债表,首先负债是刚性的,是要还的。但从资产来说,来源是土地拍卖收入,即资产经营的收益,财税、转移支付则是正常的营业收益。“如果这几项都在下降,地方政府来的支出几乎是刚性的情况下,那就得想办法在可控范围之内增加收益,要么就是多收税,要么是增加罚没收入了。而一座城市的罚没收入是不少市民较为关心的话题之一,因为罚没收入与我们息息相关。大财经2023-11-09 18:51:110001负荆请罪的主人公 十面埋伏的主人公

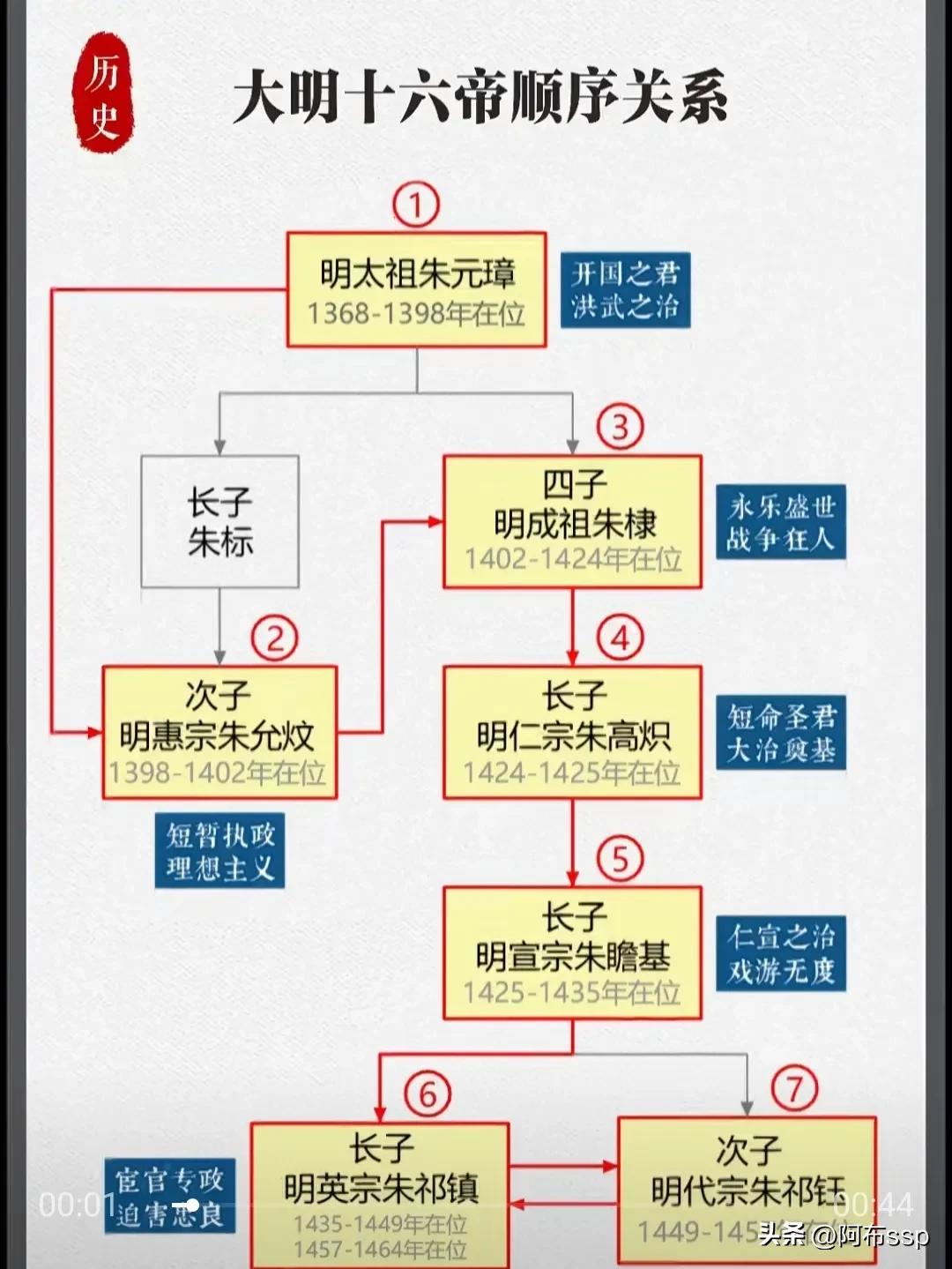

中华民族有上下五千年的历史,在历史长河中,也衍生出了许多的耳熟能详的历史典故,比如围魏救赵、田忌赛马、退避三舍、背水一战等等,这些故事都特别激励我们,给我们留下了宝贵的精神财富,而我们今天所要介绍的主人公是蔺相如和廉颇的故事,有关于二人的“负荆请罪”,以及后来二人将相和的故事,流传千古,想必我们都耳熟能详,但你们知道二人最终的结局是什么吗?大财经2023-03-24 19:53:310000十三陵是谁的墓地 朱元璋墓地在哪里

明朝的皇帝从朱元璋开始算起,到崇祯帝结束,一共有16位皇帝:但是细心的人却发现历史上的明朝皇陵只有13座,也就是我们今天看到的明13陵。那么另外3位皇帝的陵寝葬在哪了呢?大财经2023-03-13 19:34:450000