券商股权转让好不热闹(银之杰要,清仓,东亚前海证券26,1,股权)

该券商注册资本为15亿元,法定代表人为李继昌。除了银之杰之外,东亚前海证券还有三个股东,其中东亚银行持股49%、晨光控股(集团)持股20%、前海金融控股有限公司持股4.9%。

今年6月份,因为卖方研究业务违规,东亚前海证券收到罚单。深圳证监局指出,东亚前海证券主要存在几个方面的问题,如内控机制不完善及执行不到位,研报质量控制和合规审查不足,研报制作不审慎等。依据相关规定,对其采取监管谈话的行政监管措施。

券业并购重组升温,券商股权转让开始“加速度”。

2022年公司投行业务共实现收入2551.2万元。债权融资方面,公司债券业务总承销规模排名第58位,承销金额124.27亿元,承销家数合计44 家。股权融资方面,完成首单北交所IPO项目发行,两单重大资产重组,股权业务总承销规模排名第82位,承销金额1.4亿元。

该公司表示,本次其计划出售东亚前海证券26.1%的股权,旨在更好地聚焦金融科技主业,深耕数据要素×金融服务行动计划,优化资产结构,增强公司核心竞争力。本次交易尚处于筹划阶段,尚无法预计该项交易获得的损益及对公司本期及未来财务状况和经营成果的影响。

年报显示,2022年该券商经纪业务共实现营业收入1.31亿元,较上年度增长155.49%;2022年末托管资产达155亿元,较上年度增长1.97%;累计开户数达25.02万户,较上年度增长 27.01%;完成产品销售5.74亿元。

公开资料显示,银之杰于2017年8月与其他投资方一同发起设立东亚前海证券,持有其 26.1%的股权。

公开资料显示, 银之杰的核心业务是金融科技服务,主要包括几个方面。如为金融行业提供软件产品、软件开发、数字金融解决方案、金融专用设备和技术服务;为企业提供移动信息服务、移动商务解决方案,以及基于大数据的风险控制服务;电子商务;投资发展个人征信、证券业务等。

界面新闻记者 | 刘晨光

此前不久,在浙商证券拟入主之际,国都证券又有两笔股权要转让。北京产权交易所显示,其中一笔是同方创投公司持有的国都证券3.47亿股股份,占国都证券总股本5.95%,转让底价为9.11亿元;另一笔是嘉融投资持有的国都证券8536.28万股股份,占国都证券总股本1.46%,转让底价为2.24亿元。

今年7月份,东亚前海证券总经理由田洪变为汤庆文,汤庆文还兼任合规负责人,彼时公司还新增了一名董事。

界面新闻编辑 |

12月26日晚间,东亚前海证券第二大股东银之杰发布公告称,拟通过公开挂牌、协议转让等方式出售持有的东亚前海证券26.1%股权。具体交易价格以产权交易机构公开挂牌成交价格或经公司聘请的合格资产评估机构出具的评估报告为基础,并经公司董事会、股东大会审议通过后确定。

业绩方面,Wind数据显示,东亚前海证券创业前两年处于亏损状态,2020年盈利4300万元。不过,2022年公司亏损进一步扩大至1.64亿元。

银之杰称,由于本交易的交易时点和交易金额尚不确定,公司预计本项资产出售可能构成《上市公司重大资产重组管理办法》规定的重大资产重组。

羞花指的是哪位美女 沉鱼指的是哪位美女

杨玉环(公元719年6月22日-公元756年7月15日),号太真。姿质丰艳,善歌舞,通音律,为唐代宫廷音乐家、舞蹈家。其音乐才华在历代后妃中鲜见,被后世誉为中国古代四大美女之一。她先为唐玄宗儿子寿王李瑁王妃,受令出家后,又被公爹唐玄宗册封为贵妃。天宝十五载(756年),安禄山发动叛乱,随李隆基流亡蜀中,途经马嵬驿,杨玉环于六月十四日,在马嵬驿死于乱军之中,香消玉殒。过华清宫绝句三首杜牧大财经2023-03-22 18:56:210000北方真实实力前十:青岛第3,郑州远超西安,石家庄第9

真实实力,用何衡量?财政收入已经成为大家比较认可的标准。财政收入的高低可以直接反映该地区的经济实力,由于是真金白银的上缴,因此往往被是说成是一个地区真实实力的表现。大财经2023-11-21 14:20:320001落花时节又逢君 古装剧《青丝诀》

2022年,娱乐圈塌房的明星着实有点多,从小爱豆到顶流几乎人人有份。以致于当张一山陷入纷争时,一向喜欢看热闹的吃瓜群众都表示拒绝。感慨:再塌下去就不礼貌了!在这一众塌房明星中,袁冰妍显然算是很特殊的一位。她的社交账号没有被封杀,均能正常发言;甚至还有作品在宣传,新剧更是已经过审!大财经2023-03-20 23:51:320007宝马千亿电池订单花落中国企业?蜂巢能源:确获欧洲大额订单

随着各大品牌在新能源赛道的竞争进入白热化,汽车厂商对于动力电池的需求也持续增长。据媒体报道,蜂巢能源已获得宝马欧洲区近90GWh的产能订单,国内近70GWh订单将由宁德时代或亿纬锂能提供。如果每瓦时的价格以0.6元来估算,宝马这笔订单的价值将达到960亿元人民币,超过百亿欧元。0001深夜!比亚迪,怒了!

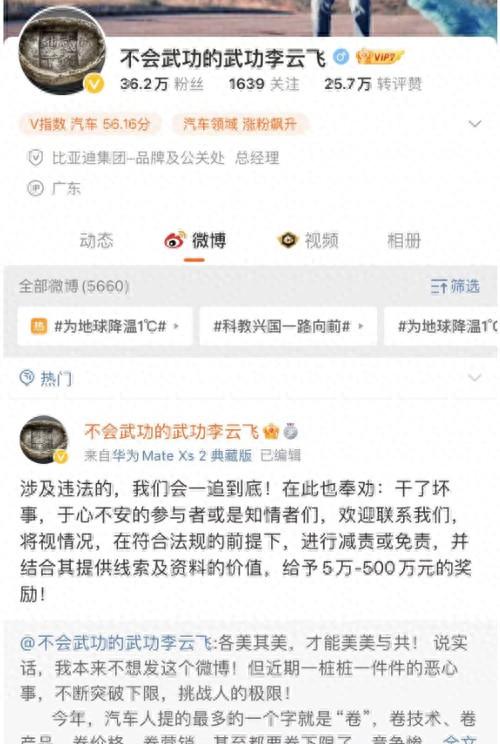

中国基金报泰勒兄弟姐妹们啊,今晚,简单看点消息。比亚迪悬赏500万打击恶意抹黑比亚迪公关总经理@不会武功的武功李云飞发文称比亚迪遭恶意抹黑,他表示,“今年,汽车人提的最多的一个字就是“卷”,卷技术、卷产品、卷价格、卷营销,甚至都要卷下限了,竞争惨烈抑或是令人发指的程度,是我入行近20年来,未曾见过的!如果是卷产品卷水平,那是要鼓掌!但要是卷下限,则令人不齿不屑!大财经2023-12-04 20:11:450001