正方体的表面积公式 正方形的表面积

前段时间有人问,球的体积计算公式是什么?

由于长期依赖各类搜索,再加上对睡觉,刷剧,电子竞技等一系列新兴趣的开发,这些似曾相识的公式早被我抛诸脑后。之后再拿起笔尝试推导我才愕然发现,基础的微积分计算法则好像也有些生疏了。

于是我开始了相关探索,半天下来,不仅成功算了个球的表面积,还算了个球的体积,而这个过程,和微积分法则毫无关系。那么怎样不用微积分就能算个球呢?

首先,抛弃了微积分这一曲线计算利器,我们的替代工具是:一点点相似三角形知识,一点点空间想象力,再加上中国古代数学家智慧的结晶——祖暅原理。

算个球的表面积!

众所周知,球的表面积公式是 4πr2,正好是同半径圆形面积的4倍,这不禁让人浮想联翩,为什么正好是 4 倍呢?难道圆形面积和球体面积之间有什么不可告人的秘密?顺着这个思路下去你可能会觉得完全无从下手,感到弱小,可怜,又无助。

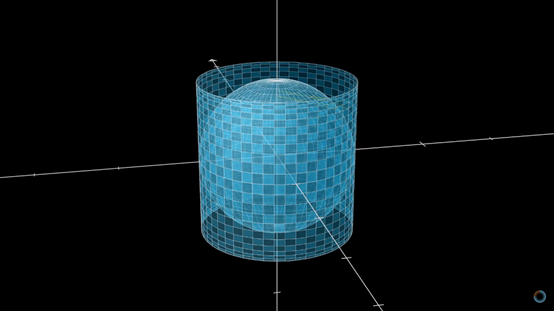

这也正是我初期经历的心路历程,直到我发现了另一个秘密:4πr2正好是这个球外接圆柱的外围面积。

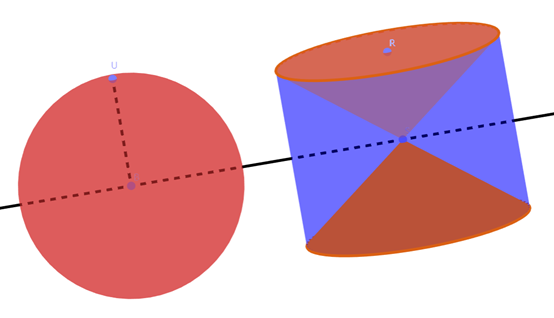

想象一下,如果把球表面划分小块,沿水平向四周投影,按理来说,这样投出的小块就可以正好铺满外面这个”圆筒”。因为圆筒的面积是圆周长乘上筒高:2πr*2r = 4πr2,和里面这颗球的表面积不谋而合!

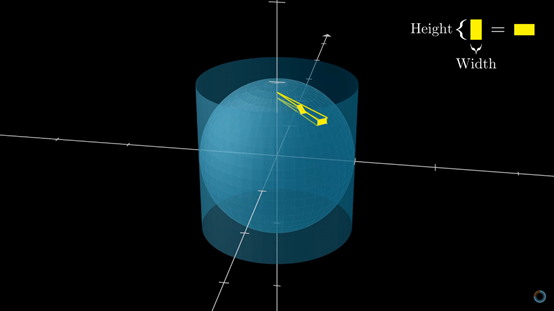

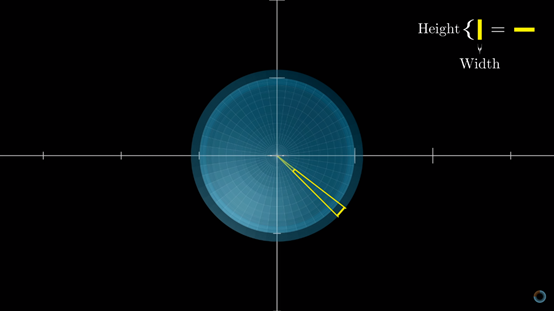

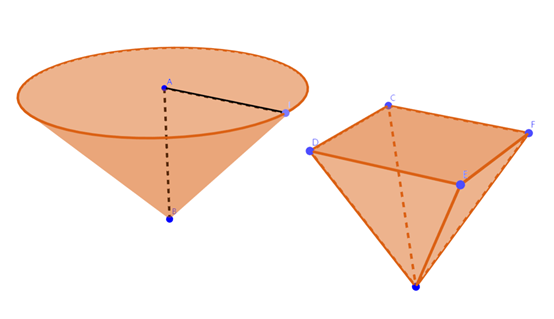

就像下图右上角示意的那样,球上的小块被投影到圆筒上会变形,它们的宽度可能增大,而高度会相应变小。

小块可以从平视和俯视两个方向来观察。那我们就来看看,投影过程中,我们的小块到底经历了什么不为人知的变化。

先看俯视图:

从中心轴往外投影,聪明的你一定已经发现,投影的距离越远,小块就会变得越宽。

所以纬度越高的地方,也就是越靠近上下顶点的小块,投到圆筒上之后,宽度增加得越多;位于赤道上的小块与圆筒相接,宽度也就不发生变化。

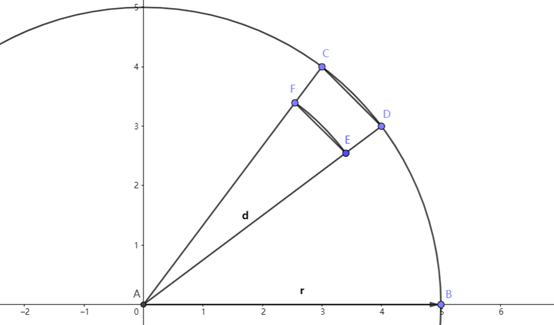

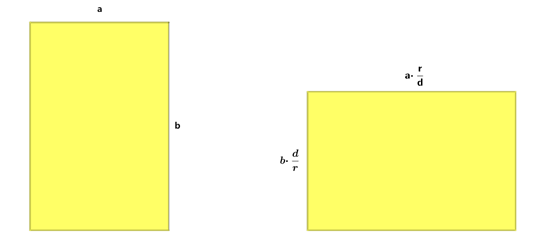

如果你知道相似三角形的比例关系,由于 △AEF和△ADC 相似,所以,这个增大的倍数是 r/d,也就是

CD/EF = r/d

对于球上不同的纬度,d 会改变,而球的半径 r 不变。越靠近两极,d 越小,r/d 就越大,小块的宽度增加也就越多,这和我们观察到的现象一致。

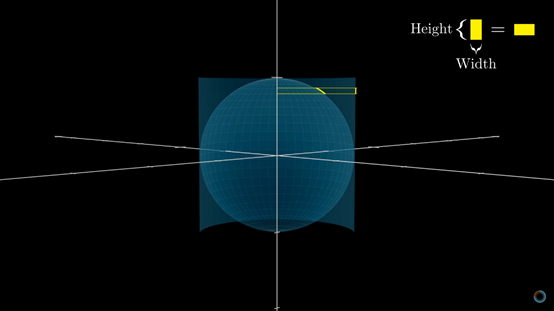

类似地,可以看看平视方向的情况:

显然,这个方向上的投影会让小块的高度萎缩,也就是黄色的线段长度会缩短。

因为球的体态圆胖,越靠近两极,小块越是趋近“平躺”,投影之后高度萎缩的也越多;而在赤道上,小块直立,投影不改变小块的高度。

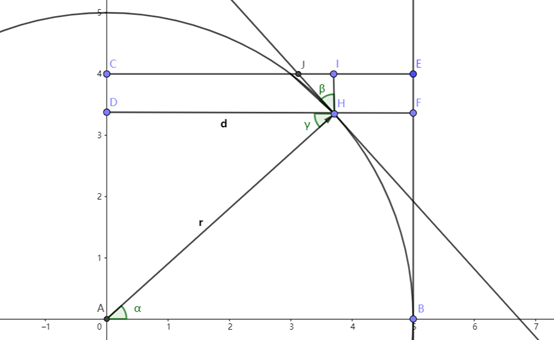

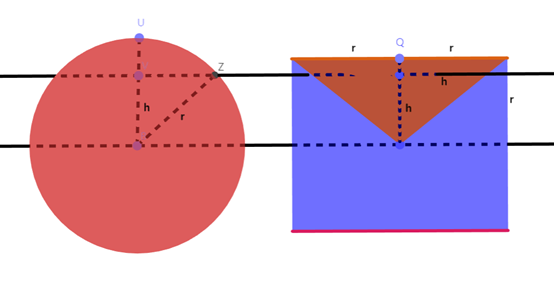

显然 ∠α=∠β=∠γ,于是 △HAD,△HIJ 两个三角形是相似三角形,根据比例关系,我们知道:

EF/JH = d/r

也就是说,平视方向投影会让小块高度萎缩,缩小比例是 d/r。

于是神奇的现象发生了,球上的每一个小块经过投影之后形状的确会发生变化,宽度拉长了 r/d 倍,同时高度萎缩了 d/r 倍,而这两个倍数相乘正好等于 1。

如此一来,小块投影前后的面积其实没有变化!仅仅利用几个三角形,我们就开心的证明了:计算球的面积可以用外接圆筒的面积来替代。

那么,算个球的表面积 S球= S筒 = 2πr*2r = 4πr2。

祖暅原理

祖暅原理又叫 Cavalieri’s Principle(卡瓦列里原理),因为卡瓦列里在17世纪提出了类似的等积原理,用于复杂几何领域,但实际上祖暅的发现比他早了1100年。

“幂势既同,则积不容异”这句话就出自于祖暅。如果你对高中数学课本有印象,也许记得这里的“幂”指体积,“势”则为高度。意思就是:高度相同的物体,如果每个剖面面积也一样,它们的体积就相等。

祖暅原理的提出本是为了解决计算牟合方盖的体积问题,从而算球的体积。但现在更加常见的用法是下面这样:

于是,算个球问题一下变成了算圆柱和圆锥的体积问题。

算个球的体积!

了解了祖暅原理,我们就可以绕过微积分,直接算球了!

由祖暅原理,半球的体积经过我们巧妙的转化,成了用圆柱和圆锥的体积来表示。

众所周知,圆柱体积是圆面积和高度相乘,V圆柱= πr2*r = πr3。而圆锥的体积,假如你不知道,查阅资料会发现 V圆锥= πr3/3,正好是圆柱的三分之一。

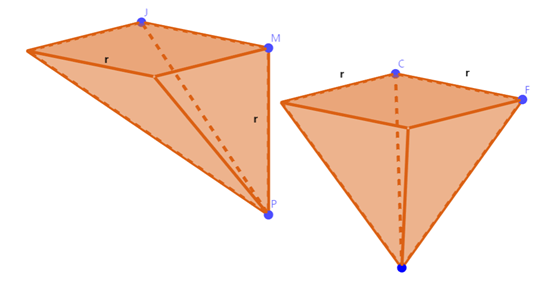

好奇宝宝也许会问,三分之一是怎么来的?既然你诚心诚意的问了,祖暅会大发慈悲的为你解答。

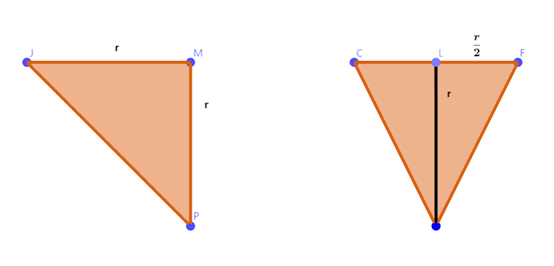

我们还是逮住之前的那个圆锥(截面面积是πh2),然后把烦人的 π 除去,截面积就成了 h2。那么谁的截面积是用 h2 表示呢?答:边长和高度都是 r 的四棱锥。

这下好了,仅仅是做了个除法,问题似乎已经简单多了!

但你可能还是会问,四棱锥的体积又要怎么计算呢?别着急,我们先好好观察一下这个四棱锥。它的顶点在中心上方,感觉还是不够友好,怎么能再变换一下形状呢,没错,是时候祭出祖暅原理了。

到了这里,问题基本上已经解决了。什么,你还没看出来?调动你的空间想象力,调整一下角度,把这样的四棱锥放在正方体里似乎正合适,你能看出可以同时放进几个吗?

是 3 个!万事大吉?

正方体的体积显然是 r3,这样一来,四棱锥体积就是 r3/3。接着,对应圆锥的体积只需要乘上 π,V圆锥= r3/3*π。最后半球的体积 V半球= V圆柱 - V圆锥= πr3-πr3/3 = 2/3 (πr3),所以 V球= 4/3 (πr3),是不是和书上写的公式一模一样呢!

成功算球!完结撒花?

作为一期数学类的硬核推送,小编想说的是,很多时候只要切换一下思路,尝试别的工具,就可能开辟出新的道路。

所谓的数学之光,我想也就是在这里。

参考资料

Ⅰ. http://youtu.be/4_BEpekImQg

Ⅱ. http://b23.tv/av33120854

来源:牛油果进化论

编辑:Quanta Yuan

↓ 点击标题即可查看 ↓

1. 如果太阳biu的一声熄灭了,地球上会发生什么事情?

2. 每个摊煎饼的大妈,都是隐藏的流体力学专家

3. 你看的是《长安十二时辰》,我看的却是一部黑科技科普剧

4. 数学的深渊

5. 掉入海底一万米

6. 别人用脚、用声波都能打开瓶盖,为啥有的女生却拧不开?

7. 这是一篇理工男写的口红科普文

8. 声音最大能有多大?

9. 盲人看到的世界真是黑漆漆一片吗?

10. 用过的吸管不要扔,在火上烤一下,隔壁的小孩都...

福清:15个重大项目集中动工 总投资62亿元

福清:15个重大项目集中动工,总投资62亿元加速布局新兴产业壮大食品加工集群25日下午,福清15个重大项目集中开工,总投资62亿元,年度计划投资22.1亿元,涉及产业、社会民生、基础设施等领域。产业项目的“领头羊”是福智新材量子点扩散板和锂电池铝塑复合膜项目。该项目总用地面积约30亩,总建筑面积约5万平方米,拟新建无尘车间、厂房及附属配套。000010年后,这4类小区或将沦为“穷人区”?懂行的人已在悄悄脱手

#时事热点头条说#文章共约2000字左右,预计需要7分钟左右,阅读前麻烦点一下关注,便于您后期持续关注相关内容。时代的大势浩浩荡荡,每一个人都无法做到逆势而为。而今天我们已经知道房地产的逻辑已经发生了本的改变。当所有人还在为08年以及16年之前买房就好了而感叹的时候,内行人却已经在为下一步而做准备了。大财经2023-11-09 14:09:190000在美国生活一段时间,不得不承认,跟我们之间的差距确实不小

在美国生活一段时间,不得不承认,跟我们之间的差距确实不小,说几个关于美国的事实:1、美国人找零不找回零在美国,购物时如果需要找零,通常会直接给顾客多收一些钱,而不是找回一些零钱。这样做的好处是避免了找零时的一些繁琐步骤,同时也能让顾客感到更加方便和愉悦。这种做法在国内也逐渐被一些商家所采用。2、很多美国人都不喜欢存钱大财经2023-11-29 13:54:030000