国运会托起股市

债务的最好化解办法,除了通胀,还是通胀,这一点对我们来说是很好的办法,对美国来说更是非常急迫的。

▶第二,蓄水池没有适时扩建。

人天生就有一种赚快钱的欲望,真正有信仰的人是极少数极少数的,全国有3200多万家企业,但是能几十年做一件事情,并且想把它做好的领袖型企业凤毛麟角,大部分人都是看到了短期的机会误打误撞的走上了创业这条路。

利益足够大,犯错的冲动也就足够大,这就必然催生出各种问题,这个问题大家都知道。

END

美国再来一次通胀,债务问题会大幅化解,美元也会大幅贬值。美国人要完成这个动作,需要我们配合,因为美国人想要的是资产价格通胀,而消费者价格最好不要涨太高。

这个问题不是小问题,这些年对市场的影响还是蛮大的。

同理,当经济快速走好的时候,必然会导致大量资金在市场上乱涌,会把所有的资产价格推高,A股也不例外。

一个企业创业了十几年,想上市融资,这无可厚非。可是还有一些企业通过模式创新,短短三五年时间就想着上市,这就给了资本足够的吸引力。

这两个在国企中算是非常优质的,毕竟不是重资产投入。与这两个食品饮料的龙头相比,大基建领域就麻烦多了,比如说中国铁建,2007年11月才完成股份制改造,四个月之后就在A股和港股同月上市,这是一路开绿灯。

到了汉武帝的时候,汉朝就已经到了征伐匈奴的时间点,就算没有刘彻,汉朝也会有人站出来攻打匈奴,只不过时间点可能会推后几年或者十几年。

就拿贵州茅台来说,2000年的资产负债率是65%,2001年上市以后,立刻降低到27%,现金流大大改善。青岛啤酒,1993年上市,让它的资产负债率从76%下降到28%。

刚刚说以前化解债务最好的办法就是上市融资,这里就有一个非常重要的问题:如何估值。

这其实是一个很巧妙的办法,既吸收了大量的资金,又解决了地方上建设资金不足的问题,还稳定了物价。但是,巧妙的办法副作用很大,拖得越久,越严重。

班固写《汉书》的时候,西汉已经灭亡了半个多世纪,范晔写《后汉书》的时候,东汉灭亡快200年了,东晋灭亡180年之后,才由唐太宗时期的宰相房玄龄开始编写《晋书》,《明史》还是在雍正年间才编纂完成。

在2022年,林毅夫写了一篇文章《繁荣之路:中国在过去40年间向市场经济的转型之路》,其中对于股市有一句话能直击要害。

时间过了那么久,就必然导致二十四史的作者站在上帝视角陈述之前的历史,那历史的经验教训当然就显得很有参考意义。

中国加入了WTO以后,GDP总量逐年提高,增速也是逐年加大,到2007年,这个增速达到了多年高点的14%。

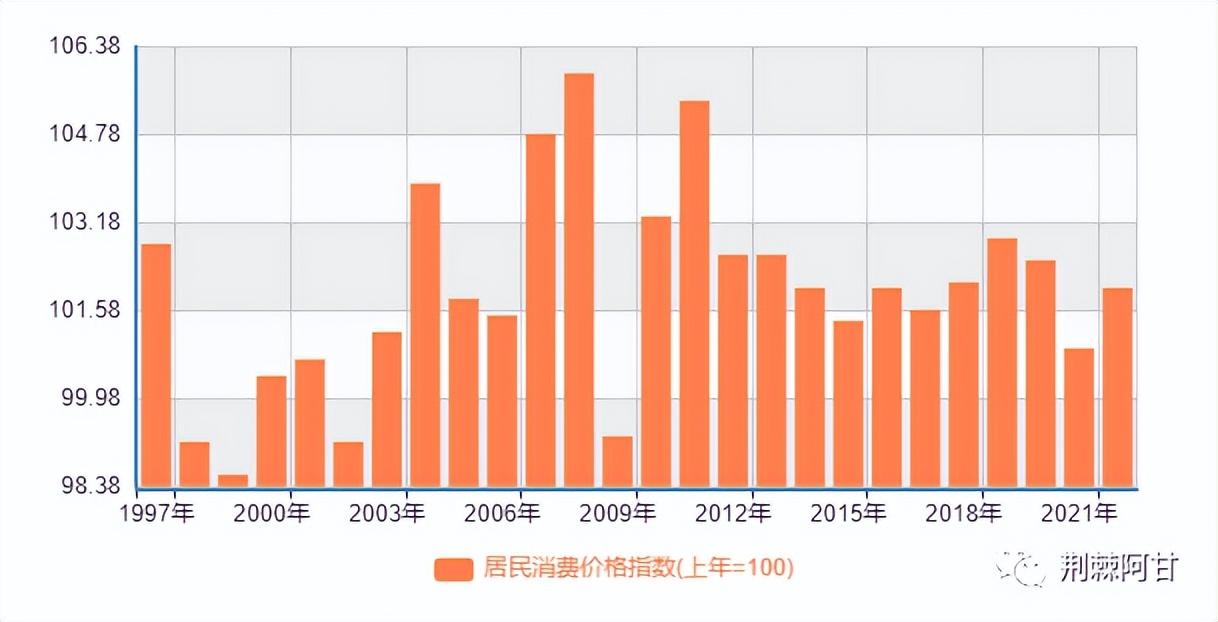

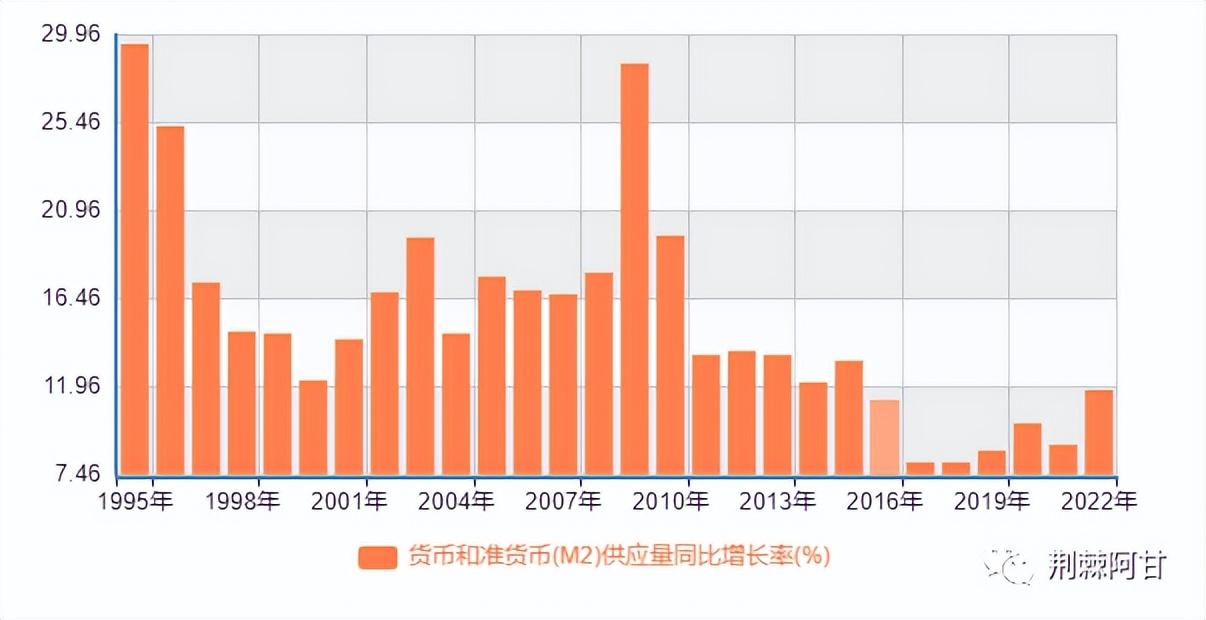

M2的增速多年保持在15%以上,大量的资金进来,M2增速想放缓都难。

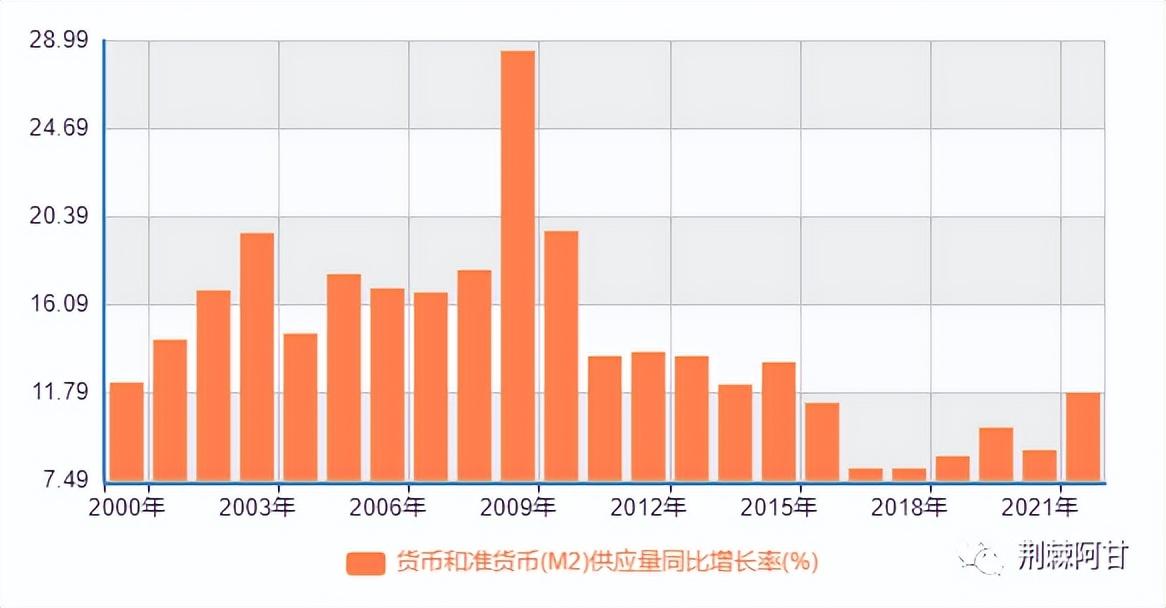

吸了一口,兴奋劲过了,就是长久的痛苦,M2增速的下滑是正常的反应,之前动辄20%以上的增长才是不正常。

今天只是讨论一下如何化解,债务高有两个办法可以化解:

▶科技战的转折点应该是今年9月份华为推出的“遥遥领先”手机,我们的航天工程其实早就突破了欧美的制裁,再过几年,等太空只有我们一个空间站的时候,欧美的航天就相当于输了。

▶二战之后,在军事上的转折点应该就是2016年发生在叙利亚北部的阿勒颇,那场战斗是反美同盟的第一次会战,以美国的失败告终。阿勒颇之战以后,中东国家对美国的态度就发生了比较大的转变,特别是沙特。

▶第一,注资。

▶第一,短期市场资金大幅充裕,造成资产价格的急速走高。

货币主要是信用产生的,不全是存款。当一个外贸老板做生意赚到了100万美元,兑换成825万人民币,这个钱通过信用放大,最终可能会有三四千万,没错,就是这么多,这就是货币总量的急速膨胀。

▶第二,不能注资,那就要换一条路,出售一些股份。

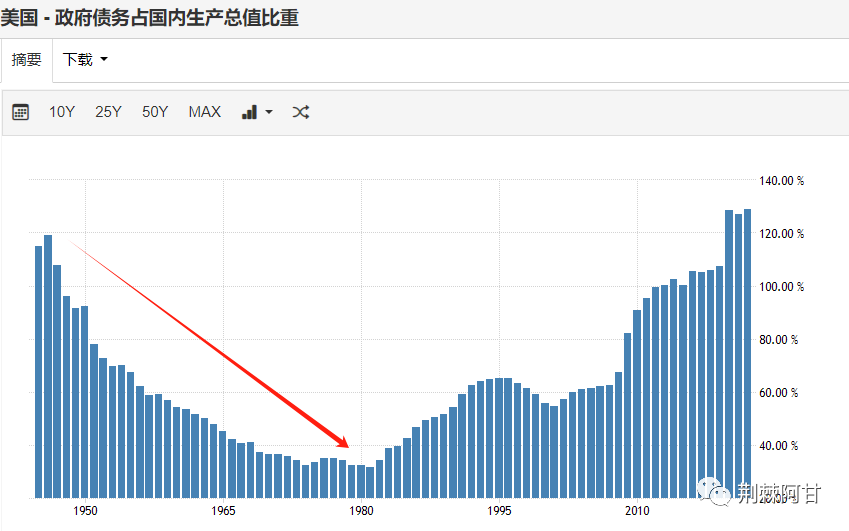

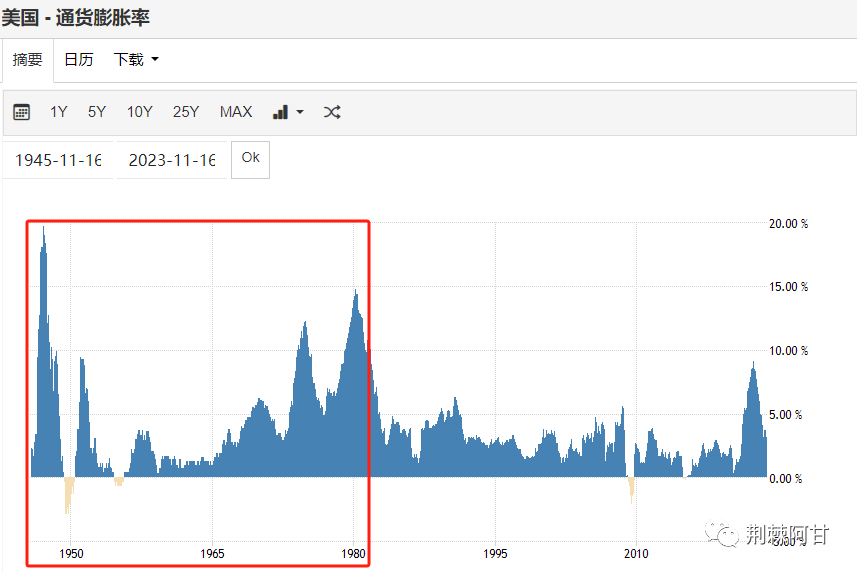

二战以后,美国的通胀经常走高,但是美国的债务占GDP的比重却是一路下滑。相反,在通胀温和的时期,债务问题反而越来越严重。下面这两张图就把问题都讲清楚了。

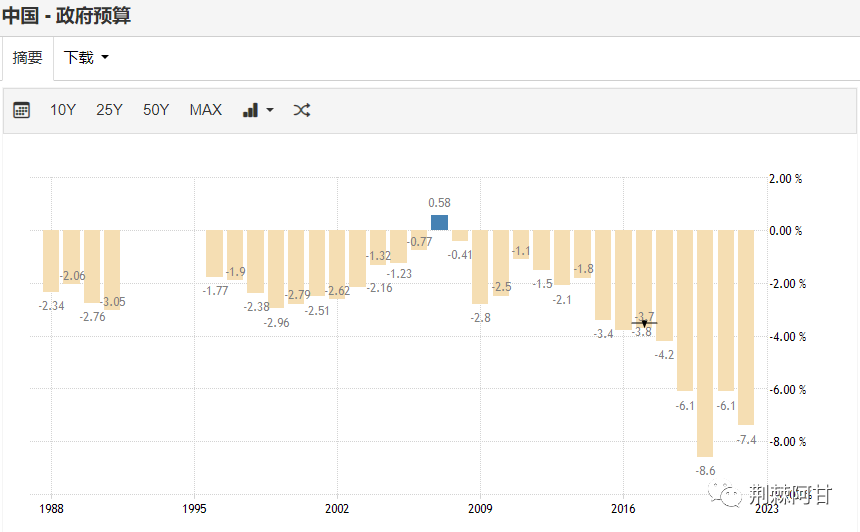

当年不只是A股在涨,是万物都在涨,房子,大宗商品,甚至结婚彩礼都在涨价。有一个数据也可以佐证这个观点:财政预算这么多年以来首次为正就是出现在2007年,拐点则是从2000年开始的。

资产增加了,债务不就自然减轻了,可是当时的财政也没钱,就算有一些盈余,也需要积累一些财富,以应对随时可能到来金融危机。

⎡ 金融改革的问题⎦

美债发展到如今这个规模,已经无法用常规手段化解了,想都不用想,每年光利息支出就要一万亿美元,美国财政部怎么还?把美国政府榨干了都还不上现在34万亿的债务。

上船容易下船难,特别是做实体企业的老板,赚了钱又投入到企业,最后他的巨额资产不是躺在银行的现金,而是厂房,车间里的机器,以及各种不能迅速变现的资产。

⎡ 股市就是国运 ⎦

印了很多很多的钱,可是商品价格并没有上涨,可乐和20年前的价格一样,炒粉的价格也只是上涨了一倍多,那钱究竟到了哪里去了?

中国也可以来一次温和通胀,比如说到3%左右,这会让资产价格企稳回升,只要资产价格能企稳,现在所有的问题就全部解决了,房地产立刻恢复健康。

这就好比现在,让我们站在当下,去判断大A的走势,那必然是一团迷糊,会被很多当下看似很重要的事情给左右思绪,前途未知。可是,如果我们站在2030年的时代,回看2023年的大A,不就好比用现在的视角,去看待2005-2007年的大牛市吗?

这个问题大家都知道,是流到了房地产里。

但是,对更多的人来说,判断转折点还是在金融上。

总的来说,上游流水多,下游池子浅,共同造就了当年6124点的历史大顶。

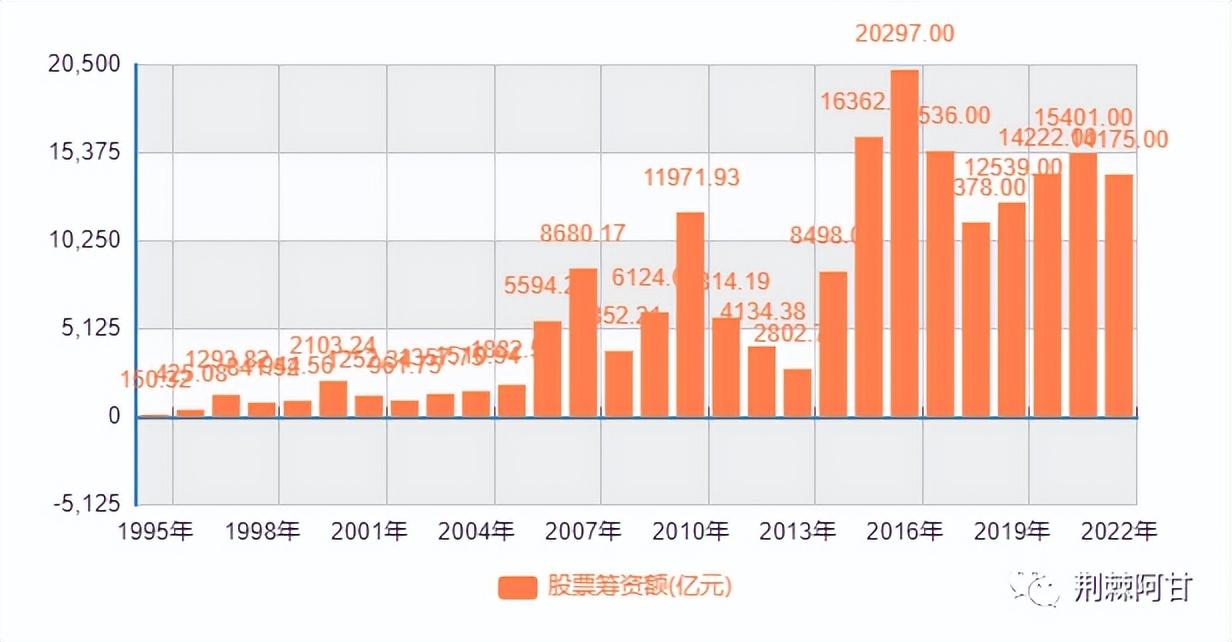

如果不是这种紧急的扩容,那A股的历史最高位估计不是6124了,可能是8124,甚至10124。

我现在做的推导都是站在2023年的今天去看这20多年的路,这自然是站在上帝的视角看问题。

这几年好多资本涌入快消品行列,各种咖啡奶茶也要上市,资本大量涌入,不赚钱没关系,先把营业额堆上去,把流水弄上去,靠一杯杯咖啡奶茶赚钱,那是老实人干的事情,上市套现赚钱才是“聪明人”的想法。这种“聪明人”太多了,市场都不够用了。

说回上面M2的那张图,从1997年到2010年,平均一下,大概每年增速17%左右。如此之高的涨幅,按道理通胀应该飙升,可是实际情况并非如此,通胀常年维持在2%以下。

看到现在房地产的状况,如果再给一次机会,相信很多人都不会再选这条路了。

“一带一路峰会”已经开了三届,170个国家都来共襄盛举,世界早就已经认可了我们能和美国分庭抗礼的实力,在这种情况下,作为综合国力代表的A股不可能会一直萎靡。

这个办法最简单,现在很多公司都在用。

改革开放以后,我们很多政策照搬欧美,导致的结果就是在急速的转型中风高浪急,各种问题在短时间内迅速爆发,其中最重要的一个问题就是债务问题。

金融和其他领域不太一样,金融的胜负,每个人都能切身的感受到,最直接的感受就是股市。如果股市上涨,那从房地产,工资增长等各种角度也能感受到繁荣。

2006年的时候可能也是发现了这个问题,或者当年牛市就是为了解决负债过高的问题,于是2006-2007年大量企业上市,巨无霸中石油就是在2007年上市的,四大行除了农行以外,其他三个都是在06-07年上市的。

负债高这个问题当时在全国范围内都存在,要在全国范围内同时开展股份出售的行为,这个接盘力量要非常大才行,能实现这个目标的办法其实只有一个:上市融资。

人没有信仰,是走不远的,会越走越累,特别是在越来越快的产业迭代背景下,及时变现就成了很多人必然的选择,用最快的模式去上市是变现的最好方式。

上面这张图表示融资金额越来越多,下面这种图反应的情况就是资金增速越来越低。

⎡ 为什么不是长牛⎦

98年的亚洲金融危机,中央对香港全力支持,才让香港立于不败,可是当年的外汇储备仅仅1400亿,如果欧美多几个索罗斯,恐怕中央财政都吃不消,因此,直接注资的这种方式不可选。

我一直说美股要崩,大A未来要走多年的长牛,这个预测这两年持续被打脸,但是,我对于这个观点依旧没有改变,甚至是更加坚定。

债务问题的成因比较多,绝对不是大家理解的国企效率低的问题,而是整个经济结构转型过程中财富被分流和资产估值不准确的问题,国有资产流失是这些问题的典型代表。今天的文章就不展开讨论了,其实也无法讨论,因为无法说。

人的肾气足,就不容易疲惫,精力旺盛,皮肤有光泽,如果肾气不足,就会无精打采,肤色暗淡,这是由内往外的表现。

如果水多了,要保持水平面不变,就需要挖深挖宽蓄水池,说白了就是增加上市公司的数量。

那会不会再给一次机会呢?

如果耶伦回看这百年的历史,会不会也在想用一个十年大通胀来化解现在高企的美债呢?他是1946年出生的人,应该对六七十年代的美国大通胀有深刻印象,当年是怎么解决的,现在也可以再套用同样的办法。

上市对铁建最大的好处就是资产盘活了,2005年,它的资产负债率是98.38%,几乎是资不抵债,2008年上市之后,立刻降低到了78%,虽然也很高,可是已经从ICU转到了普通病房。

要想还债,有且仅有大通胀这一个办法。

会,而且近在眼前。

这也是为什么拜登现在对我们这么殷勤的原因。

类似铁建这种重资产高负债企业的集中上市,让股票融资金额快速上升。我们看到历年的股票融资额度也能发现这个问题,在2006年以前,每年融资额度其实比较少,因此有利于当年股票的猛涨。

为什么我会愈加坚定的认为大A要走长牛,最底层的逻辑到了这个时间点。

M2的增速持续降低,融资金额还在增加,双重作用之下,股市上涨的动力被消化殆尽。从资金的角度来说,以前确实不具有长牛的基础。

在2008年四万亿放水之后,M2增速陡然走高,后面就一路向下,这是还债的过程,放了四万亿,不可能一点副作用都没有吧。

⎡ 当年A股怎么涨起来的 ⎦

从历史数据来说,用大通胀消除债务压力,是一个可行的道路,而且非常好用。

可是当年并没有这样做,当年很多事情我们也是摸索过河,并不是完全有经验,所以导致大量资金跑去股市,特别是煤炭有色这种板块,大量十倍股出现,“煤飞色舞”这四个字就是当年A股的口头禅。

这是必然的过程,这也是我和很多人观点不同的地方:我是用历史的视角去看待当下,所以我说大通胀近在眼前,不要纠结于当下的困局无法走出来。

请关注并点赞 在看。你的每一次点赞都是我创作路上的动力来源。

⎡ 全球大通胀近在眼前 ⎦

因此,金融系统的改革是一个很迫切的事情,这也是大牛市最后的一个阻力了,现在这个工作已经在进行中,等这个工作完成,前路就一望无垠了。

2000年M2的总量只有13万亿,到了2007年,这个数字变成了40万亿,增加了27万亿,这个大部分都是多增加的1.36万亿美元外汇储备衍生出来的。

一个国家的综合国力强,也就意味着企业实力强,具有世界龙头实力的企业,怎么可能股价永远都这么低呢?

▶国家竞争的转折点应该是2018年中美贸易战,这是中美两国硬碰硬的开始,在中美贸易战之前,全世界对于美国的贸易制裁都只是俯首帖耳,不敢有所违抗。当亚非拉国家看到中国并没有被美国击倒,就好比鹅城百姓发现张麻子并不害怕黄四郎,这种心理影响的作用是巨大的。

国运昌盛就会体现在生活的方方面面了。

可是航天毕竟离普通人生活太远,手机却是每个人都用到的工具,一个苹果能遮盖住美国制造业衰退的事实。那战胜苹果,不也就是战胜了美国的科技产业?

上市的企业资产负债率立刻就得到了改善,但是也涉及到国有资产流失的问题,这个就不展开讨论了。

当年为什么会达到6000多点的高峰,有两个很重要的原因;

其实这一点在历史上也是得到了证实的。

中国加入WTO以后,出口创汇的能力迅速增加,导致大量资金兑换成人民币留在国内市场流通,2000年外汇储备只有1700亿美元,2007年已经到了1.53万亿美元。

前路是坦途,但是也难免有一些脚下的羁绊。

中部各省一季度GDP:湖北一枝独秀,湘皖晋中规中矩,江西最差

中部六省是我国重要的经济区域,随着中部崛起战略的持续推进,中部地区的经济发展水平已经仅次于东部沿海地区,特别是河南、湖北、湖南和安徽四省均进入了全国十强。在刚刚过去的一季度中部地区的经济表现也很突出,目前除河南外其他省一季度GDP均已公布,其中湖北一枝独秀,湖南安徽山西则中规中矩,反而一向是增速黑马的江西拉跨严重。大财经2023-07-20 12:37:330000披荆斩棘的哥哥马赛克是谁 披荆斩棘的哥哥有任嘉伦吗

前有霍尊,后有李云迪,《披荆斩棘的哥哥》这个节目是怎么了!!!是立志打造史上最糊的节目吗???网友们直呼:可以改名叫《负荆请罪的哥哥》,或者叫《披荆斩棘的马赛克》。是真的不得不佩服网友们的脑洞啊!试想一下,霍尊出事马赛克一人,李云迪出事马赛克两人,哥哥们可都要挺住啊!不然马上就要出现全屏马赛克的画面了......额,画风突然有点不对......大财经2023-03-21 22:22:060001河北省承德县总举行“承工惠”会员投保项目签约仪式

中工网讯为进一步加强工会服务职工群众功能,推深做实为职工办实事服务效率,让工会会员真正感受到加入工会的好处,5月16日,河北省承德市承德县总工会签约太平洋寿险公司开展“承工惠”会员赠送意外保险活动。0000胡军电视剧 1-40集天龙八部胡军

民国爱情大戏《良辰好景知几何》刚刚上线,许多观众一开追就被窦骁和陈都灵这一对高颜值cp锁住了眼球,除了纨绔少爷与落难小姐之间的身份差异,两人在性格与成熟度上的反差萌,也让观众对萧北辰与林杭景之间的爱情走向充满期待。大财经2023-03-24 22:08:100000互动|康希诺:四价流脑结合疫苗MCV4曼海欣仍处于商业化爬坡阶段

金融界5月9日消息康希诺今日在互动平台表示,在新冠疫苗市场需求波动变化的过程中,公司持续在不断优化经营策略与发展规划,提升持续经营能力,推进在研产品进展、产业化及商业化的进程;公司四价流脑结合疫苗MCV4曼海欣仍处于商业化爬坡阶段,随着商业化进程的推进,将持续带来业绩贡献。本文源自金融界0000