江西铜业研究报告(铜业巨擘,价值再发现)

铜增量需求将主要由新能源领域贡献,其占比提升将带动铜需求中长期增速中枢提 升。预计新能源领域铜需求 2022-2025 年 CAGR 约 30%,传统领域铜需求预计 2022- 2025 年 CAGR 约-0.9%,2025 年新能源铜需求占比预计达 19.3%。 新能源需求占比提升将显著提升未来铜需求成长性。假设 2025-2030 年新能源发展 趋势延续,需求 CAGR 约 14%,另外传统领域需求 CAGR 约-0.3%形成微弱拖累, 则每年铜需求增量将在 90 万吨左右,对应铜需求增速将在 3%以上。

从铜的终端应用结构看,电力、家电、建筑等是较为主要的需求分项。根据 Woodmac 数据:1)全球需求中电力及建筑占比较大:电力(28%)、建筑(27%)、交通运输 (12%)、机械(11%),其他消费品(含家电等,22%)。2)中国铜需求中电力、建 筑、家电等占比较大:电力(38%)、建筑(17%)、家电(18%)、机械电子(12%) 等。

3.2. 铜需求:新旧动能转换,新能源拉动长期需求增速中枢抬高

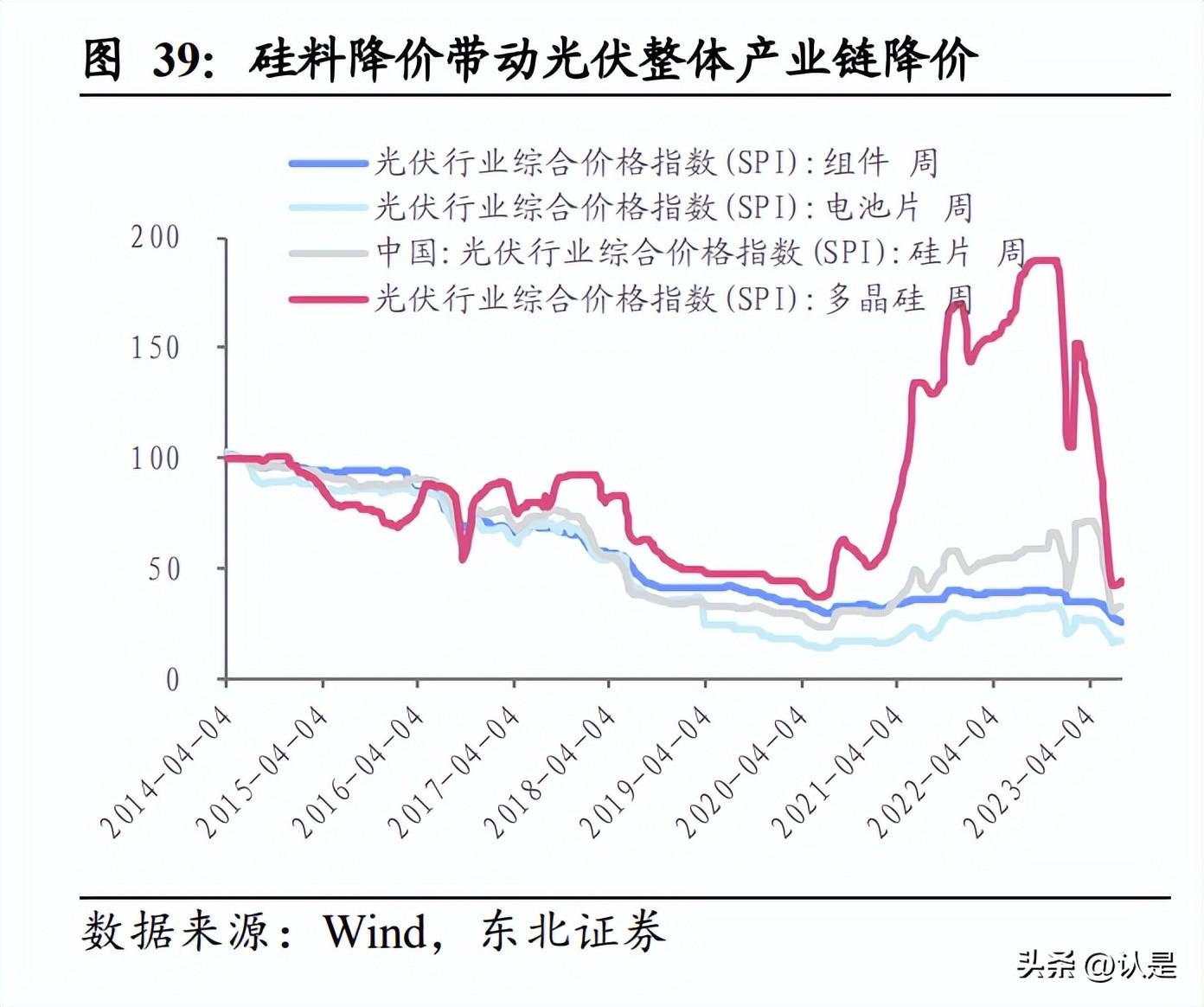

光伏、风电、新能源汽车领域对铜的需求大幅增强。1)光伏:据 CDA(铜业发展 协会)援引 Navigant Research 数据,单 MW 耗铜量 5.5 吨,主要用于热交换器,线 束线缆等。2)风电:据 CDA 援引 Navigant Research 数据,单 MW 陆风/海风电站 耗铜量为 3.5/9.6 吨,我们按海风占比约 20%取平均单耗 4.7 吨/MW 进行测算。风 电领域铜主要用于线束线缆、发电机、涡轮机、变压器等。3)新能源汽车:据 CDA 援引 Reuters 数据,纯电/混动单车用量分别为 83/40kg,主要用于锂电铜箔、连接器, 各类铜杆、铜线束,电机铜杆等。 预计光伏领域 2022-2025 年用铜量从 127 万吨增至 531 万吨,CAGR 约 33%。 1) 中国:23H1 硅料降价带动全产业链价格下行,IRR 改善激活地面电站装机需求,中期有风光大基地项目保障集中式光伏装机、整县推进支撑分布式光伏装机。2)欧洲: 俄乌战争后欧洲电价暴涨,欧洲能源独立诉求更强,提高 2030 年可再生能源目标至 45%,Solar Power Europe 乐观估计 2025 年欧洲新增光伏装机规模 100GW 。3)美 国:拜登政府高度支持清洁能源,IRA 法案加大光伏项目 ITC 税收减免力度,同时 计划提供 10 年消费者税收抵免以鼓励安装屋顶光伏,有望刺激美国光伏需求加速 释放。预计 2023-2025 年全球新增光伏装机量分别为 330/440/540GW,2022-2025 年 CAGR 约 33%。

中长期供给存约束:行业资本开支低迷长达十年,龙头矿企投资意愿转变

铜矿端 2023-2025 年增速预计为 3.3%/3.7%/2.5%,远期储备项目不足

公司主要由江西铜业集团发起设立,目前在 A 股、H 股同时上市。公司成立于 1997 年 1 月,由江西铜业集团与香港国际铜业、深圳宝恒集团、江西鑫新实业及湖北三 鑫金铜等共同发起设立,公司先后于 1997 年和 2001 年分别完成 H 股和 A 股上市, 2008 年江铜集团实现整体上市。而后江铜一方面拓展上游资源,如收购哈萨克斯坦 钨矿、收购海外铜矿巨头第一量子,另一方面继续完善铜材深加工布局,如建设锂 电铜箔、电磁线项目等。

核心假设

龙头矿企大幅扩产的动力较小:1)高分红 稳定的 CAPEX 或成为龙头矿企的主流 策略,而非激进扩产:海外龙头公司受益于高铜价中枢但受限于新增项目不足,经 历了长时间的资产负债表修复后,或更偏好提高分红比例而非投入大量资金用于扩 产。2)结构上看,大型矿企资本开支集中在延长在产优质矿山寿命上,而不是投资 于勘探和开发新项目:据 S&P Global 统计,2021 年主要矿企用于勘探和开发新项 目的资本开支占比仅 34%,该比例自 1990 年代以来已约砍半。

公司坐拥 5 大国内铜矿,资源储量丰富。公司有 5 座全资铜矿,包括德兴铜矿、永 平铜矿、城门山铜矿、武山铜矿和银山矿业。根据 2023 年半年报,公司 100%所有 的保有资源量约为铜金属 899.3 万吨,金 275.9 吨,银 8626 吨,钼 21.0 万吨(5 大 主力矿山整体开采年限在 20 年以上),此外江铜联合其他公司所控制的权益资源量 约铜 443.5 万吨、黄金 52 吨。

预计 2022-2025 年新能源车用铜量从 78 万吨增至 171 万吨,CAGR 约 30% 。1) 中国:23Q1 景气度偏低,但 5 月以来电车排产已好转,价格战、补贴退坡等因素消 退后 2023H2 继续企稳回升,预计 2023-2025 年销量分别达 880、1100、1350 万辆。 2)欧洲:政策补贴平稳退坡,2023-2024 年欧洲电车逐步回归市场需求驱动阶段, 预计 2023-2025 年销量达 310、375、510 万辆。3)美国:目前美国电动车渗透率基 数较低,受益于 IRA 法案取消补贴限度,预计后续保持较高增速,2023-2025 年销 量分别达 160、250、385 万辆。电车高景气延续,预计 2023-2025 年全球销量分别 达 1400、1800、2400 万辆,CAGR 约 30%。

2.2. TC 加工费回暖 稀散金属副产品收益提升,铜金冶炼业绩可观

第一量子近年来铜产量约为 70-80万吨,目前为世界前十大铜生产商之一。公司 2022 年矿产铜产量为 77.6 万吨,主力矿山包括 Cobre Panama、Sentinel、Kansanshi,集 中于赞比亚、巴拿马地区。根据 FQM 披露的产量指引,预计 2023 年铜产量达 77- 84 万吨,中枢为 80.5 万吨。

2.3. 第一量子收购获巨大成功,其股权价值被“忽视”

通过不断对矿山进行改扩建,未来江铜有望维持现有自产铜规模:1)武山铜矿 1 万 吨/日扩建项目:计划 2025 年底建成,三期扩建后,武山铜矿生产规模将由 5000t/d 扩大至 10000t/d,考虑到目前武山铜矿现有产能折铜金属为 1.2 万吨左右,预计扩 产后产能有望达 2 万吨 。2)银山矿业 5000 吨/日露转坑项目:项目总投资 7 亿元, 为露天开采的接续工程(不增加银山矿业采选生产规模)。

公司目前在铜以及相关有色金属领域建立了采选、冶炼、加工于一体的完整产业链: 1)矿山采选:公司拥有五座全资在产矿山,即德兴铜矿(包括铜厂矿区、富家坞矿 区、朱砂红矿区)、永平铜矿、城门山铜矿(含金鸡窝银铜矿)、武山铜矿和银山矿 业公司,年产铜 20 万吨左右,此外公司还拥有海外铜矿巨头第一量子 18.3%股权、 哈萨克巴库塔钨矿项目 51%股权。 2)金属冶炼:公司拥有四家在产冶炼厂,分别为贵溪冶炼厂、江西铜业(清远)、 江铜宏源铜业及浙江江铜富冶和鼎铜业,其中贵溪冶炼厂为国内规模最大、技术领 先的铜冶炼厂。此外,公司还拥有国家重点黄金冶炼企业恒邦股份 44.48%股权。3)铜材加工:公司拥有多家现代化铜材加工厂,分别是江西铜业铜材、广州江铜铜 材、江铜台意特种电工材料、江铜龙昌精密铜管、江铜集团铜材、江铜华北(天津) 铜业和江铜华东(浙江铜材)。此外公司还拥有江铜铜箔约 70%股权(拟分拆上市), 目前拥有 3 万吨铜箔产能,远期规划扩至 15 万吨;同时 2023 年新成立江铜华东电 工新材料,启动 10 万吨新能源电磁线料项目。

储量、产量较集中,现有资源逐渐“老化”

全球铜资源正面临矿山老化、品位下滑的问题。随着新铜矿项目投入速度的放缓和 现有铜矿项目开采年限的增加,铜资源品位呈现下滑趋势。据 S&P Global 数据,全 球铜资源平均品位呈波动向下趋势,2010 年以来,高点为 2012 年的 0.45%,下滑 到 2021 年的 0.42%。以位于智利的全球最大在产铜矿 Escondida 为例,根据 BHP 公 告数据,其平均入选品位从 2015 财年的 1.40%降低至 2022 财年的 0.78%,下滑幅 度近半。

3.3. 铜供需平衡:2025 年后供需增速出现剪刀差,中长期缺口确定性较高

全球铜企资本开支自 2013 年见顶,随后长期处于偏低位置。2011 年后,铜价经历 了较长的下跌周期,阻碍了开发新矿的决策和资金投入。尽管 2021 年铜价达到了 10 年前的高位(约 9000 美元/吨),仍未能刺激行业大幅增加资本开支,2022 年全 球铜企的资本开支约为 777.58 亿美元,相较于 2012 年最高值 1278 亿美元下降约 39%。据 Bloomberg Intelligence 预测,2023 年后行业资本开支或仍将下滑。

2.1. 上游铜矿资源禀赋优越,铜金上涨将带来较强业绩弹性

新动能:预计 2023-2025 年新能源需求增速约 30%,2025 年占比提至 19.3%

(报告出品方/作者:东北证券,曾智勤、聂政)

1)价格假设:考虑到铜板块供需格局优化,预计 2023/2024/2025 年沪铜价格分别为 6.8/7.0/8.0 万元,同时铜 TC 费用分别为 88/85/80 美元。 2)产销假设:假定公司未来自有铜矿产量维持在约 20 万吨,阴极铜冶炼产量维持 在 200-210 万吨左右,铜材加工维持在 200 万吨 。

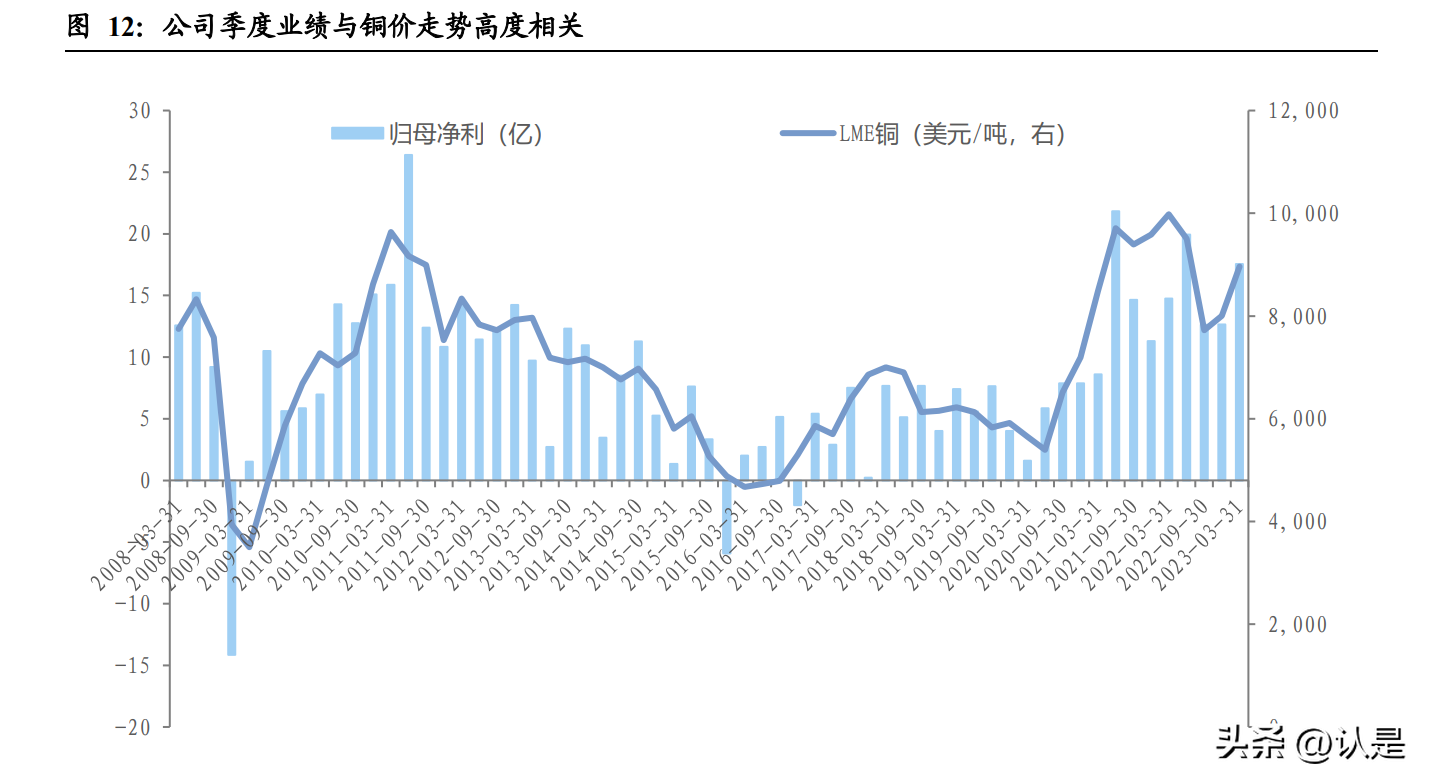

铜矿贡献公司主要业绩,这也意味着在铜价上涨周期中公司能享受较强的业绩弹性。 假定每年维持 20 万吨矿产铜产量,且开采成本不变,则铜价每上涨 1W,静态测算 对应公司业绩增量约在 15 亿(考虑 25%所得税后)。换言之,公司属于纯正的上游铜矿标的,从历史来看江铜业绩与铜价相关性也较高。

预计 2023-25 年传统电力耗铜增速为 2.0%/2.0%/2.0%。2023 年 1-7 月电网投资增 速为 10%,电源投资(不含风光)为 23%,维持较高增长,但由于电网投资结构当 前和未来或更偏向于特高压和储能(国家电网规划“十四五”期间建设特高压“14 直 24 交”总投资 3800 亿元,将比“十三五”期间增长 35.7%,远高于电网投资整 体增速),且铜价中枢有所提升,预计对铜的需求拉动效应较好但不及投资金额增速。 国网 南网“十四五”规划投资保障了底线(“十四五”规划 2.9 万亿,“十三五”完 成 2.6 万亿),我们预计 2023-25 年传统电力耗铜增速为 2.0%/2.0%/2.0%,维持稳健 增长。

另一部分在于铜金精矿中不计价的稀散金属价值在不断提升。铜精矿、金精矿中往 往包含部分稀贵金属如钼、铋、锑、碲、砷、铼等等,而这部分金属往往因为含量 较低而不计价,但在相对较先进的冶炼提取工艺下,这部分高价值金属其实可以带 来丰厚回报。尤其是 2021 年以来各类稀散金属价格中枢不断上移,例如钼/锑/铋/碲 目前价格 56.25/8.0/5.96/53.75 万(截至 2023/8/31),较 2021 年年初涨幅达 118%/80%/58%/15%等,进一步强化了铜冶炼环节的盈利性。

公司铜冶炼/金冶炼总产量约 200万吨/100吨左右。公司目前拥有贵溪冶炼厂(100%)、 江铜清远(100%)、富冶和鼎(40%)、宏源铜业(43%)、国兴烟台(65%)等几大 铜冶炼基地,并且还持有以黄金冶炼业务为主体的恒邦股份 44%股权。2022 年公司 冶炼铜/冶炼金产量分别为 184 万吨/88.8 吨(权益产量分别为 142 万吨/62.8 吨)。考 虑到国兴烟台新增 18 万吨阴极铜产能,公司整体铜冶炼/金冶炼产量预计还将有所 扩张,根据 2022 年年报,2023 年公司规划产铜 207 万吨,产金 98.5 吨。

未来第一量子仍有较多增量,中期目标 100万吨铜,远期还有大型绿地矿山待投产。 在产老矿山扩产:①Kansanshi 矿山铜产能正在做 S3 阶段扩建,预计扩张至 25 万吨(近两年 Kansanshi 产量约在 15 万吨水平),预计 2025H2 投产;②Cobre Panama 铜产能将扩张至 40 万吨 (近年产量在 35 万吨左右),预计 2023 年末 投产。 远期新矿山的潜在增量:①阿根廷绿地项目 Taca Taca 矿山产能规划 27.5 万吨; ②秘鲁绿地项目 Haquira 年产量有望达 20 万吨 ;③秘鲁绿地项目 La Granja (第一量子正向力拓收购 55%项目权益,预计 23Q3 末完成交易)。

预计 2023-25 年地产耗铜增速为 8%/-2%/-2%。从地产成交面积、销售额、投资额 等角度看,目前中国房地产景气度有所恢复,但仍然较低迷。去年地产竣工极差, 全年增速在-15%,导致去年建筑铜耗量骤降,而当前保交楼政策下地产竣工相对较 好,2023 年 1-7 月同比 20.5%,但新开工面积表现较差,将拖累未来竣工,我们预 计 2023-25 年地产耗铜增速为 8%/-2%/-2%。

精选报告来源:【未来智库】。「链接」

预计 2023-2025 年中国家电耗铜量增速分别为 5%/-1%/-1%。疫情冲击下 2020-2022 年中国家电消费景气度低迷,2022 年中国空调/冰箱/洗衣机产量同比 1.8%/- 3.6%/ 4.6%,而随 2023 年中国消费弱复苏,预计家电需求有所好转,其中 23H1 表 现较好(受益于 22H1 低基数),各类家电产量增速 10%~20%,但下半年或走弱, 预计 2023 年全年家电耗铜增速或在 5%左右。同时考虑中国家电市场已基本饱和, 未来空调、冰箱等传统家电将主要以升级替换需求为主,预计 2024-2025 年中国家 电耗铜量增速维持在-1%左右。

矿业开发周期通常在 7-8 年以上,长达 10 年的低资本开支将导致供给增量不足。据 S&P Global 统计,2019-2022 年投产的 15 个新矿山自发现起平均交付周期为 23 年, 其中可研平均 6.6 年,建设期平均 3.2 年。近几年建设速度较快的卡莫阿-卡库拉铜 矿从启动设计到投产历时 5 年(若从 2008 年发现该矿算起,则历时 13 年)。

从找矿结果来看,潜在项目十分有限。全球铜资源已被勘探及开发得较为充分,据 S&P Global 统计,1990-2021 年全球共发现 228 个铜矿床,其中只有 12 个是在过去 10 年内发现的,资源量仅 6050 万吨,占比仅 5%;2017-2021 年新发现项目增加的 铜资源量仅 560 万吨,还不到一个季度的全球铜需求。

公司年产铜精矿含铜约 20-21 万吨。公司五大主力铜矿产量非常稳定, 2022 年铜 精矿含铜产量为 20.4 万吨,历史上常年维持在 20-21 万吨左右,同时副产金约 5 吨。 德兴铜矿为公司核心矿山。德兴铜矿年产铜约 15-16 万吨左右,为亚洲最大的露天 铜矿。品位约为 0.46%,禀赋尚可,受益于大范围开采,规模效应较高,且副产金 银亦可贡献较高收益,据公司年报,德兴铜矿单位现金成本低于行业平均水平。

近年来公司金属铜、黄金、铜材、硫酸等各类产品产量稳步增长。2022 年公司阴极 铜产量约为 184 万吨,2018-2022 年 5 年 CAGR 约 6%。2022 年黄金产量为 89 吨, 2018-2022 年 5 年 CAGR 约为 36.5%(主要受益于恒邦股份并表)。2022 年硫酸产量 为 542 万吨,2018-2022 年 5 年 CAGR 约 8%。2022 年铜材加工产品产量为 177 万 吨,2018-2022 年 5 年 CAGR 约 11%。

开发铜矿的资本投入和难度攀升,未来新增供给将更加依赖于龙头矿企。1)初级玩 家难以承受当前社会环境的 ESG 要求和政策风险:在资源较丰富的南美、非洲开 发新铜矿面临较大的政策风险(税收、权益金等)和 ESG 风险(社区阻挠等),在 美国、加拿大等成熟司法管辖区亦有一些大型未开发资源,但当地有较强的反采矿 情绪,审批时间框架可能在 20 年以上且获批成功概率较低,例如力拓和 BHP 自 1995 年以来便努力推动美国亚利桑那州的 Resolution 铜矿项目,累计花费超 20 亿 美元,但目前土地交换协议仍未被批准。2)多数新资源品位较低,开采环境较差, 开发难度高。3)优质新铜矿稀缺,龙头矿企进行项目合作或并购通常需要分阶段实 施以控制风险,一定程度上导致新项目难以大幅提速。

2023-2024 年 铜 矿 项 目 密 集 投 产 , 预 计 铜 矿 端 2023-2025 年 增 速 分 别 为 3.3%/3.7%/2.5%,增速或于 2024 年见顶。据我们统计的 38 个主要铜矿项目,公司 指引层面 2023 年增量中枢为 96 万吨,但 23Q1 和 23Q2 均有公司项目推进不及预 期,我们考虑统计产量范围4%的不及预期幅度,预计实际增量74万吨,增速3.3%。 2024 年主要铜矿项目预计供给增量 85 万吨,增速 3.7%。主要包括已投产项目爬产 (例如泰克资源 QB2、洛阳钼业 TFM 混合矿、紫金矿业/艾芬豪矿业卡莫阿-卡库拉 铜矿等);新项目主要为智利 Capstone Mantoverde 扩建、博兹瓦纳 Sanfire Motheo 铜 矿等。 2025 年拟落地项目稀少,预计供给增量 60 万吨,增速 2.5%。除 23-24 年投产项目 在 25 年爬产、五矿资源刚果金 Kinsevere 扩建外,几乎没有确定性较高的新项目在 2025 年落地。

3.1. 铜供给:长期资本开支不足,矿端增速或于 2024 年见顶

收购第一量子所获得的财务收益并未体现在江铜的利润表中,而是在资产负债表中。 常见的子公司相关损益往往会体现在利润表中,例如将子公司业绩按股权比例转化 为投资收益,或是按子公司股价变动计算公允价值变动损益,但江铜采用的是相对 特殊的处理方式:江铜持有的第一量子的股权价值,计入资产负债表中的“其他权 益投资工具”(资产端),而股权价值的增值部分则计入资产负债表中的“其他综合 收益”(所有者权益端)。换言之,除了少量分红外,第一量子并不对江铜的利润表 产生实质性影响, 这或许也一定程度上遮盖了第一量子股权价值的光芒。目前江铜市值中其实隐含了 第一量子近 250 亿的股权价值、170 亿的收购财务收益(不妨简单理解为现金价值), 这也导致江铜自有产业的真实价值被有所低估。

江铜对第一量子的收购非常成功,目前股权价值浮盈超百亿。需要说明的是,江铜 在 2019 年末低位收购第一量子股权时,仅花费 79 亿人民币,而截至 2023 年半年 报,该部分股权价值已经提升至 217.5 亿;再按照第一量子最新的市值测算,目前 股权价值进一步提升至 34 亿美元,折 248 亿人民币(截至 2023/8/31)。换言之,江 铜对第一量子股权的收购浮盈已经接近 170 亿,在铜价低谷期敢于收购行业巨头, 足见江铜独到眼光。

江铜业绩与铜价及铜 TC/RC 加工费高度相关,2021 年以来显著改善。从历史业绩 表现看,公司营收持续扩张,2022 年已达 4800 亿水平(其中贸易业务营收占比较 大)。而公司净利润则主要跟随铜价及 TC/RC 加工费波动,2018-2020 年公司归母净 利平均约为 25 亿左右,而受益于铜价回升 TC/RC 加工费好转,2021/2022 年公司 归母净利润已大幅改善至 56/60 亿。

智利、秘鲁、刚果金为铜矿最重要的供给来源,铜矿产量 CR3 达到 44%。据 USGS 数据,2022 年智利、秘鲁、刚果金铜矿产量分别达 520、220、220 万吨,占全球铜 矿供给分别 24%、10%、10%。1)智利:在近二十年基本维持在 500-580 万吨之间,近年来面临矿山老化、品位下降的问题,年产量 2018 年见顶于 583 万吨,随后逐年 下滑。2)秘鲁:秘鲁铜矿年产量从 2012 年的 130 万吨增长到 2019 年的 246 万吨, 2020 年以来受疫情和当地政局等因素扰动有所减量,2022 年产量 220 万吨。3)刚 果金:供给增量显著,逐渐成长为最重要的供给国之一,年产量从 2012 年的 60 万 吨增长到 2022 年的 220 万吨,与老牌产铜国秘鲁相当。

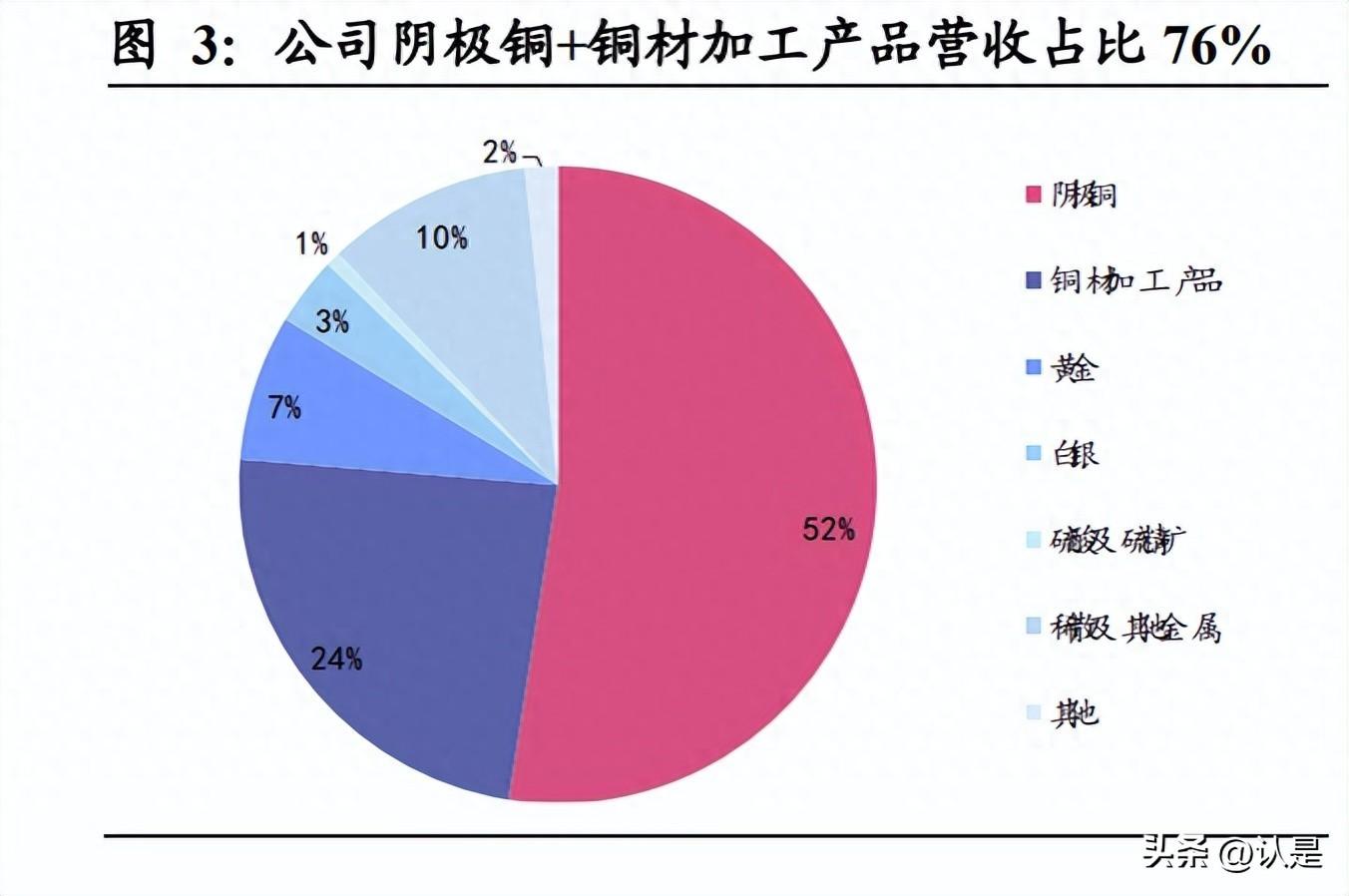

铜开采 冶炼 深加工业务为公司核心业务,营收占比 76%,毛利占比 64%。从 2022 年营收来看,公司阴极铜业务占比 52%(含铜矿开采 冶炼),铜材加工产品占比 24%、 金银冶炼业务占比 11%,稀散及其他金属占比 10%,硫酸及硫精矿占比 1%;从 2022 年毛利来看,阴极铜业务占比 55%,铜材加工占比 9%、金银业务占比 10%,稀散 及其他金属占比 5%,硫酸占比 14.5%(2022 年硫酸涨价后利润较好)。

江铜持有海外铜矿巨头第一量子 18.3%股权。2019 年 12 月,江西铜业以 78.6 亿元 完成对第一量子 18.015%股权的间接收购(约 1.24 亿股),而后在 2020 年增加至 1.27 亿股,目前江铜持股占第一量子总股份约 18.3%左右。

江铜铜冶炼技术领先,冶炼成本预计处于行业低位。江铜贵溪冶炼厂是世界最大的 单体铜冶炼工厂,闪速炉作业率、铜冶炼综合能耗、铜冶炼综合回收率等 10 余项最 能代表铜冶炼企业技术水平的技术经济指标达到世界顶尖水平(其中铜冶炼总回收 率全球第一)。考虑到公司铜回收率较高、能耗较低,预计吨铜冶炼成本偏低。 而江铜收购的恒邦股份则在金精矿冶炼方面技术领先。恒邦股份主要运用富氧底吹 造锍捕金、富氧侧吹造锍捕金、高铅提金等多套工艺系统处理复杂金精矿,贵金属 冶炼综合配套能力处于国内领先水平,尤其在复杂矿处理领域保持多项技术国际领 先。此外恒邦通过依靠骤冷收砷工艺技术、稀贵金属资源综合回收利用技术、制酸 工艺等,实现铋、锑、碲、砷等有价元素的综合回收。

(本文仅供参考,不代表我们的任何投资建议。如需使用相关信息,请参阅报告原文。)

未来公司铜金冶炼的利润弹性主要来自两个方面: 一是矿端供应偏宽松-冶炼环节紧张的格局下,铜冶炼加工费持续上行。TC/RC 是 矿产商向冶炼厂商支付的、将铜精矿加工成精炼铜的费用,2020-2021 年受疫情影 响,铜精矿供应相对更紧张,TC/RC 费用降至近 10 年的历史低点,而 2021 年下半 年后,全球铜矿供给释放速度快于冶炼产能释放速度,推动 TC/RC 持续回暖。 2023 年铜 TC 长单加工费约为 88 美元/吨,同比再度提升约 35%。江铜国外铜精矿 原料采购比例约为 80%、国内采购比例约为 20%,而国内采购中长单约占 95-96%, 其余为零单采购;国外采购中长单约占 70%,其余为零单采购,因此总体而言,江 铜的铜精矿冶炼以长单为主,而 2023 年中国主要冶炼厂与国际矿山签订的长单加 工费 TC 为 88 美元/吨,较去年大幅上涨了 35%,这也将带动公司铜冶炼环节利润 继续修复。

2023-2025 年:1)需求端:铜需求增速分别 4.0%/ 2.8%/ 3.4%,其中新能源需求占 比从 2022 年的 9.6%提升至 19.1%。2)供给端:铜精矿增速分别为 3.3%/3.7%/2.5%; 原生精炼铜增速分别为 4.6%/3.5%/2.6%;总供给量(原生铜 废铜)增速分别为 4.3%/3.4%/2.6%。铜供给增速或于 2023 年见顶。3)供需平衡:供需平衡表显示 2023- 2025 年分别过剩 19、36、15 万吨,量级偏低(例如 2024 年 36 万吨过剩体量对比 约 2700 万吨的供需体量,仅约 1.3%,对应不足 1 周的库存),实际对铜价或难以构 成趋势性影响。 简单外推到 2030 年:1)需求端:预计新能源发展趋势延续,2025-2030 年增速降至 14%左右,则可带动铜需求 CAGR 达到约 3%,2030 年新能源占比提升至 31.4%。 2)供给端:由于新项目稀缺且多处于早期状态,实际放量不及预期的可能性较大, 我们预计 CAGR 约 1.5%。3)远期存在供需缺口:2026 年后铜矿端难以放量,精铜 端或出现具有实际意义的供需缺口,推算 2030 年供需平衡将出现 239 万吨缺口。

预计风电领域 2022-2025 年用铜量从 36 万吨增至 63 万吨,CAGR 约 20%。1)中 国风电回归高增长:脱离 2020-2021 年风电抢装及疫情影响后,预计 23 年风电回归 IRR 主导的内生增长节奏,且 2022 年大规模招标为 2023 年装机扩张提供保障。2) 经济性凸显是风电扩张的商业基础:目前陆上风电和海上风电 LCOE 成本基本已低 于传统化石能源发电,经济性的提升构成了风电装机可持续扩张的重要商业基础。 3)双碳目标打开风电远期空间。据 IEA 数据,中性预测增速下(7.2%)2030 年风 电装机量只能达到碳中和要求的 68%,若政策约束严格化,未来存在风电超预期的 可能。预计2023-2025 年新增风电装机量分别为 115/125/135GW,2022-2025年CAGR约 20%。

老动能:地产基建等领域近年或是需求端拖累项

第一量子 FQM 为全球铜矿巨头,资源储量丰富。FQM 旗下矿产资源储备十分丰富,权益铜资源量为 4248 万吨,权益金资源量为 624 吨,权益镍资源量为 213 万 吨。第一量子正在经营的铜矿共 7 个,正在开发 3 个矿山,分别位于赞比亚、巴拿 马、土耳其、西班牙、秘鲁、阿根廷等多个国家,此外,FQM 在澳大利亚、赞比亚 还拥有 2 个大型镍矿资源。

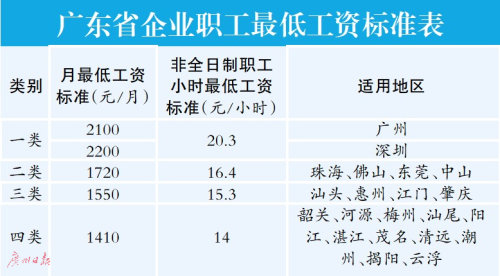

广州最低工资标准 广州最低工资标准社保

广州日报讯(全媒体记者方晴、叶卡斯)广东省人民政府昨日在官方网站上发布通知,根据《中华人民共和国劳动法》和《最低工资规定》(原劳动保障部令第21号),结合广东省的经济社会发展水平,省政府决定对全省企业职工最低工资标准进行调整。调整的项目包括广东省企业职工最低工资标准和非全日制职工小时最低工资标准,2018年7月1日起生效。大财经2023-03-24 16:30:020000儿童保险哪种最好 平安儿童保险哪种好

宝贝是家长的掌上明珠,捧在手里怕碎了,含在嘴里怕化了,总想把一切都给他们。但是有部分家长,有车贷和房贷压力,的确在经济上有些囊中羞涩,那么,如何用一千多配齐宝宝保险呢?我们今天就来看看。即便给宝宝搭配保险,种类也不少,但是通常宝宝只需要三类保险:第一是儿童意外险、第二是百万医疗险,第三是少儿重疾险。市场上的产品也很多,我们以下面产品为例,看下一千多配齐宝宝保险怎么配:梧桐君逐一来说:大财经2023-03-23 21:53:530000百度推广后台 百度推广效果

近日,身边已有不少朋友收到了百度基木鱼落地页切换的通知,这批要在4月底完成切换。早在前年,百度就说要在全国全行业中推行基木鱼落地页,但迟迟未执行。这次,从今年3月17日百度发出的“商业风控平台治理通知”于至今也不到1月时间,已有不少用户收到了准确完成切换基木鱼落地页的时间,百度客服也在一对一的沟通后期积木鱼流量倾斜的细则。大财经2023-03-25 11:59:270000传统节日的诗句 1-6年级传统节日古诗

“都说国很大,其实一个家。有了强的国,才有富的家。”一个“家”字,道尽了所有中国人内心的柔软,一个“国”字,赋予着所有中国人追梦的勇气。无论身处何方,“家”始终是你最坚强的后盾。今夜,我们一起来一场“家”的飞花令,感受家的温暖与力量……墨梅元·王冕吾家洗砚池头树,个个花开淡墨痕。不要人夸好颜色,只留清气满乾坤。诗说大财经2023-03-23 15:54:090000