余额宝的潮水退去后(天弘基金还在裸泳)

天弘基金过去抓住市场风口而腾飞,却最终又因为原地踏步而被市场抛在身后,实在是令人唏嘘。

因此,不仅仅是天弘基金正在寻找发展机遇,支付宝也在寻找合作对象。二者一拍即合,才有了余额宝的横空出世,天弘基金也迎来了飞速发展。

在业绩困境之外,天弘基金的人才流失问题和合规问题也越来越突出。今年7月,当了12年天弘基金总经理的郭树强离职,原因可能涉及早年其任职华夏基金时期的老鼠仓案。9月,余额宝的管家王登峰离职。王登峰对于余额宝和天弘基金的发展起着非常重要的作用,这对天弘基金无疑是重大打击。

与之形成鲜明对比的,是天弘基金货币基金管理规模应声而落。2018年一季度末,天弘余额宝货币基金的规模为16891.85亿元,到2023年第三季度末下滑至6639.95末。5年时间就蒸发了超过1万亿元。天弘基金的整体规模也从2018年的1.99万亿下滑至11月21日的10486.87亿元。

从摇摇欲坠的小规模基金到万亿规模的行业一哥,天弘基金的腾飞之路一度为人津津乐道。但是时过境迁,如今的天弘基金已经落魄了许多。

然而,也是在2018年巅峰时期,天弘基金的管理规模98%都为货币基金,即余额宝。这为此后天弘基金的衰败埋下了伏笔。

在一般流传的故事里,彼时的天弘基金正面临着高层更换、业绩连年下滑,直到2012年规模也不到100亿元,急需寻找业绩突破口,因此才找上了支付宝。支付宝的CEO彭蕾也很惊讶:“在网上卖基金至少要有一些电子商务的积累,但天弘让我们很惊讶,它在这块是空白的,没有人员,没有系统,没有客户,典型的三无公司。”

回首过去,天弘基金传奇之路的始于2013年和支付宝的相遇。

风口过后,余额宝再难腾飞

一位业内人士透露,支付宝当时推动的创新业务在行业内是首例,合规问题存疑,大型基金公司不愿意冒险;第二,也正是因为没有先例,基金公司对支付宝的发展情景缺乏预期;第三,大型基金公司往往资金实力雄厚、旱涝保收,支付宝的项目对他们而言可做可不做。

正如2013年大基金公司的傲慢与短视使自己错过了支付宝的市场风口,沉醉于支付宝舒适圈的天弘基金也不思进取、固步自封。天弘基金离不开支付宝,但是支付宝的选择不仅仅是天弘基金。

余额宝的风吹起了天弘基金

此前君正集团发布的2023年半年报显示,其参股的天弘基金报告期内实现营收营收25.57亿元,同比下滑6.81%;实现净利润7.54亿元,同比下滑4.07%。而在2018年历史高峰期,天弘基金上半年的营收为57.24亿元,归属净利润为17.51亿元。时隔五年,天弘基金不进反退,营收净利润双双腰斩。

2012年的天弘基金管理规模仅为99.5亿元,仅隔一年,天弘基金的规模暴涨至1943.62亿元。2017年,天弘基金成为国内首家规模超过万亿的公募基金公司,总规模达到1.2万亿元。2018年,天弘基金更是达到了1.99万亿的历史最高点。

自2018年以来,余额宝先后接入了博时现金收益、中欧滚钱宝、华安日日鑫、国泰利是宝等多家货币基金。到2022年初,与余额宝对接的货币基金已经超过20家。截至2023年6月初,与余额宝对接的货币基金已经达到34家。

另一边,在黑猫投诉平台上,有不少消费者反映遭到天弘基金无故扣款或乱扣费用。有评论担忧,合规问题频发可能是天弘基金走向衰落的标志。

彼时天弘基金的窘境可见一斑,因此天弘基金往往被认为是靠着诚意和勇气打动了支付宝。但实际上,彼时的支付宝也苦于找不到合作对象。据传,彼时的支付宝按照基金规模的大小寻找合作对象,但是均吃了闭门羹。

余额宝的潮水退去后,天弘基金仍在裸泳。截至2023年9月30日,以偏股混合、普通股票、灵活配置为代表的主动权益产品仅为91.54亿。不仅如此,天弘基金因规模问题面临清盘危机的产品有13只,而主动权益产品就有6只。

出品|华博商业评论

数据显示,2022年天弘基金股票型与混合型权益类产品共142只,其中正收益基金5只,占比仅3.52%,负收益基金137只,占比达96.48%。没有余额宝撑腰的天弘基金,其投研能力遭到了质疑。

网络电视机顶盒 网络电视机顶盒遥控器

这两年大家都宅在家里,电视机的开机率有所上升,作为测评师,如何让电视看得更舒心也是雷俊所关注的问题,这里就涉及到了电视的好搭档——网络电视盒子。现在就给大家公布2022电视盒子排行榜,看看到底网络电视盒子哪个品牌好。一:泰捷WE60Pro电视盒子特点:回购率最高,超高性价比大财经2023-03-24 04:35:540000盐湖股份:目前公司碳酸锂日产量已提升至100吨以上 气温回升产量会逐步提升

李嫒嫒中国证券报·中证网中证网讯(记者李嫒嫒)5月26日晚间,盐湖股份发布调研纪要称,目前公司碳酸锂日产量已提升至100吨以上,随着气温回升,碳酸锂产量会逐步提升。四五月份公司加强碳酸锂产销对接,积极与下游客户互通,拓展销售渠道,加大销售力度,4月份碳酸锂产品销售已回暖,将努力完成全年销售计划。0000笔记本cpu性能排行 cpu天梯图完整版2023

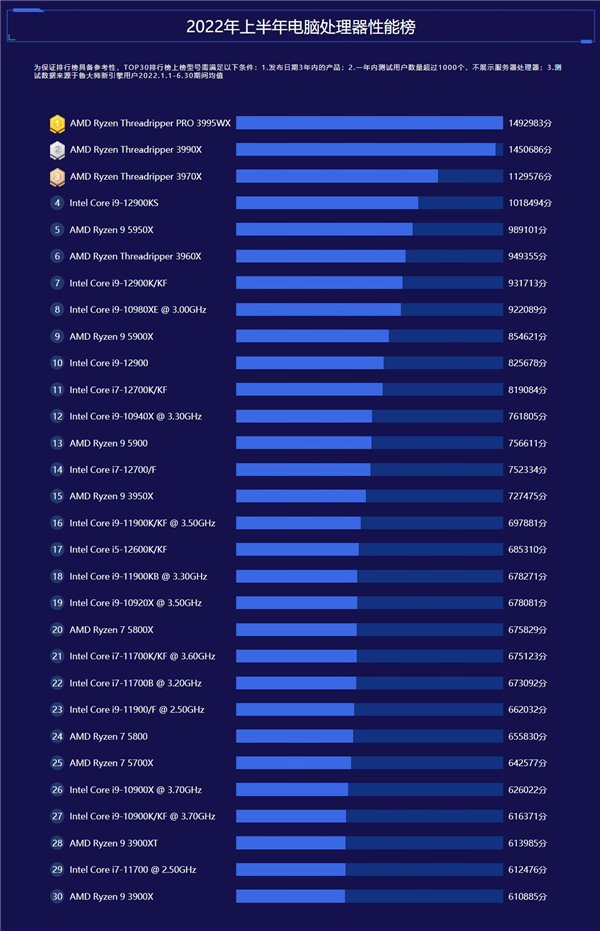

IT之家7月11日消息,今天,鲁大师发布了2022半年报电脑排行。首先。在台式机CPU性能榜上,第一名依然被AMDRyzenThreadripperPro3995WX占据,前三位都是AMD的线程撕裂者选手。大财经2023-03-25 03:07:490000山东专科学校排名 专科十大最好专业

山东省作为高考大省,高考人数众多,有很多考生考不上本科从而选择专科。专科院校中,其实也有实力强的,本期为大家带来山东专科排名及分数,供2021年考生参考。1、2021年排名情况根据2021年金苹果排行榜——2021-2022年山东高职院校排名(共41所)来看,省内排名第一位的是淄博职业学院,全国排名第三位。紧随其后的的山东商业职业技术学院,省内排第二,全国排第七位。以下为具体排名:大财经2023-03-23 07:25:290000无锡天一中学 无锡天一中学官网

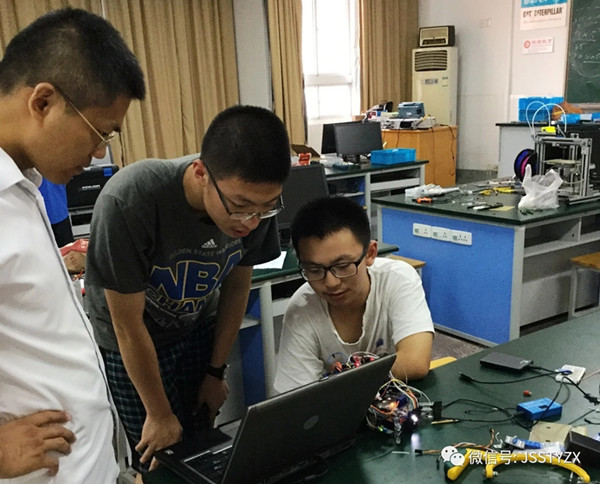

扬子晚报网2月21日讯(记者丁波通讯员周丹)昨天,无锡市第二届青少年科技创新市长奖举行隆重颁奖仪式,天一中学师生受邀参加了颁奖活动。天一中学获无锡市青少年科技创新市长奖创新教育摇篮奖,学生杨立之获无锡市青少年科技创新市长奖,邓一波老师获无锡市青少年科技创新市长奖科技辅导奖。在获奖学校中,天一中学是唯一一所连续两届获无锡市青少年科技创新市长奖创新教育摇篮奖的高中。大财经2023-03-23 17:04:430000