男生喜欢女生的暗示 男生喜欢女生聊天暗示

大财经2023-11-29 15:40:411阅

现代的爱情观一直在强调“爱要大声说出来”,但是还是有很多人在面对喜欢的人的时候,总是不敢开口,总是腼腆用一些默默的暗示表现出来,你生活中遇到过这样的男人吗?

1、喜欢给你打电话、发短信

一天之中的任何时候,他都非常乐意打电话、发短信给你。问他有什么事情,他一定会说其实没什么事,然后从“没什么事”的开场白中往其他话题发散,聊天气聊琐事,只是为了听你的声音,透过电波感受和你在一起。

2、留心你的举动

他会很在意你在微博的一举一动,你在微博上随手转发的美食、旅游、有趣玩意资讯,他比你更上心地记着,遇到不熟悉的信息或网络用语还会悄悄百度,争取与你之间的共同话题又多一个。

3、向你展示他别人甚少见到的一面

在你面前他变成了健谈活泼的人,不单主动向你介绍他的家庭情况,连他的怪癖也豪不避忌地与你分享。 甚至连很少朋友知道的成长秘密,他也乐意让你得知。因为你对他而言是特别的。

4、总是准时赴约

每次约会时他都比你早达到见面地点,从不让你等他,而且衣着得体,整个人的形象比平日耀眼。你能从他的发型和穿着上知道他一定是经过了精心的打扮的。甚至连指甲也是干干净净修剪得整整齐齐。约会时做足准备,气氛融洽绝对没有冷场。而且每次约会完毕他会兴奋地定下下一次确切的约会时间。跟他在一起永远不会冷场,你们在一起时间总是过得很快,给你还不过瘾的感觉。

5、尊重你的喜好

当你在他面前兴高采烈地谈论自己爱好时,他会微笑耐心倾听,遇到感兴趣的地方还会热烈地加入讨论。即使你的兴趣是给宠物打扮,他也不会嘲笑你。因为他觉得所有与你在一起谈天说地的时光都是那么难能可贵。

6、忍不住与哥们说起你

如果你和他有共同的朋友,尤其是好哥们,你一定会无意中听到他哥们说“他总是跟我提起你”。因为他实在是太喜欢你了,恨不得让朋友们都知道你的好。这是爱的炫耀啊。

0001

相关推荐

架空历史小说 架空历史好看的小说

本文给大家介绍五本剧情精彩的历史架空小说,时间跨度从唐朝到清朝,总有一款让你喜欢。简介:白宋穿越到唐朝贞观年间,附身寒门书生,还成为富贵人家的赘婿,从此,他将逍遥盛唐,敛世间之财,拥美人在怀。夺天下权柄,游戏山水外,尽显名士风流。下面,截取部分《盛唐风流》书中的章节剧情,供读者参考:……白宋看了这么一出,无意在此停留。大财经2023-03-22 23:48:330000王欣与快播:一个浮沉的传奇

日前,深圳快播科技有限公司宣告破产注销,引发人们热议。在中国互联网发展的历史上,快播及其创始人王欣无疑是一个令人难以忘怀的名字。这个曾经辉煌的在线视频分享平台,如今却因涉及违法违规行为,引发了一系列的纷争和讨论。王欣的个人命运与快播的兴衰,让人们深思互联网版权保护和合法内容传播的重要性。大财经2023-06-02 05:36:550000努力工作的英文 努力工作的英语句子

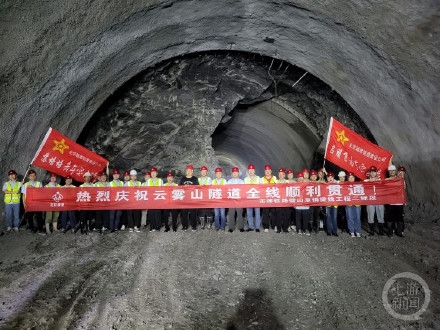

??&34;Takegreatpainstodosomething&34;下功夫/努力/煞费苦心去做某事-tomakeagreatefforttodosomething??&34;Wewenttogreatpainstofindtheownerofthelostphone.&34;大财经2023-03-25 17:39:110000重庆城轨快线璧铜线全线贯通 预计2024年底通车运营

大财经2023-09-27 15:51:360000科技艺术开启体验消费新模式

来源:经济日报伴随着市场快速回暖,各类艺术展览、艺术博览会纷纷强势回归,为公众休闲生活带来一抹亮色。在众多艺术项目中,科技艺术带动的体验式消费异军突起,成为人们争相打卡的文化场景,也为逐渐复苏的文旅产业注入了新的动力。0000