货币政策的力度和空间

无论是从新增信贷增长,还是从利率的维度看,2023年的货币政策宽松都是相对克制的。未来一旦汇率的外部压力缓和、房地产和地方债风险得到有效控制,此前预留的“子弹”就会转化为更大的货币政策空间,为2024年经济保驾护航。

廖宗魁/文

2023年的经济已经进入收官阶段,顺利完成5%左右的全年经济增长目标几乎板上钉钉。

回顾这一年的经济复苏历程,可谓曲折多变,充满荆棘,远没有2022年底市场预期的那样一帆风顺。当初市场普遍预计,疫情挤压的需求会在2023年集中释放,再叠加低基数和一些稳增长政策,2023年经济增长有望实现一个较好的复苏。1月底的时候,《证券市场周刊》发起的“远见杯”宏观经济与金融市场预测(下称“远见杯”预测)显示,机构们对2023年中国GDP增长的预测中值为5.4%,而且不少机构给出了6%以上的乐观预期。

现实的经济复苏路径要曲折复杂得多,一季度的超预期复苏一度点燃了整个市场的热情,但二季度经济出现明显的回落,又给市场泼了一些凉水。三季度稳增长政策有所发力,经济逐月回升,但10月经济动能又有走弱迹象。2023年经济走势的起伏不定,既有疫后复苏的独有“伤疤效应”特点,也有房地产市场持续承压的拖累,还有美联储持续加息、全球经济放缓的影响。

目前市场仍在3000点附近徘徊,信心仍显不足。市场对未来经济复苏的强度和稳增长的力度及空间仍心里存疑。通过对比2023年与此前几次稳增长大年的情况,可以发现,本轮货币政策的放松是相对克制的,中央和地方财政政策也主要起到托底作用,这实质上为未来储备了更多的政策“子弹”,足以为经济保驾护航。

信贷和利率的视角

2023年央行在必要的时候实施了降准降息,不断引导贷款利率下行,而且一季度信贷也出现过超预期的增长。那到底2023年的货币政策力度如何呢?

在现代的信用经济环境下,几乎一切的经济活动都与信贷有关,在过往一些稳增长大年里,信贷的增长通常都会明显超出平均水平。市场对信贷的经济领先性的认可度也很高,在信贷高增长的时期市场情绪也随之高涨,比如2023年一季度。

2014年以来,新增人民币贷款的年均增速约为10%,但落地到具体的年份,则会由于稳增长力度的不同产生差异。一般而言,在经济存在下行压力的稳增长年份,新增信贷的增速会明显超过10%,而在经济运行较好的年份,政策会相对收敛,新增信贷的增速会低于10%。

比如属于稳增长年份的2015-2016年,新增信贷增速分别为11.3%、16.1%;2018年经济有所下行,稳增长政策在下半年逐步发力,新增信贷增速达19.5%;2020年受疫情冲击,随后稳增长开始发力,全年新增信贷增速达16.8%。

在这些信贷高增长的年份,A股一般都有不俗的表现。2015年是大牛市,2016-2017年是核心资产的慢牛行情,2020年也出现了大反弹。比较特殊的是2018年,在信贷不断走高时,A股却持续创出新低,这主要是受到中美贸易摩擦的影响,市场的情绪已经完全拖累了基本面,而过多的关注“宏观叙事”。但转到2019年,中美贸易摩擦稍有缓和,市场对信贷的高增长还是进行了迟来的反馈。

2023年的信贷增长如何呢? 1-9月新增信贷的增速为9.2%,只相当于过去多年的平均速度,由此也可看出,2023年并不是一个稳增长的大年,货币政策放松的力度是相对克制的。

当然,信贷增长同时受到多重因素的影响,央行主动宽松的力度是一个决定因素,而实体经济的融资需求也是重要的因素。在欧美只需要观察央行调整基准利率的幅度,就能轻松判断货币政策松紧的力度。但中国的利率体系与欧美有很大不同,中国央行对政策利率的调整幅度很小且不频繁,用最终反映到实体经济的贷款利率来度量货币政策的力度可能更准确。

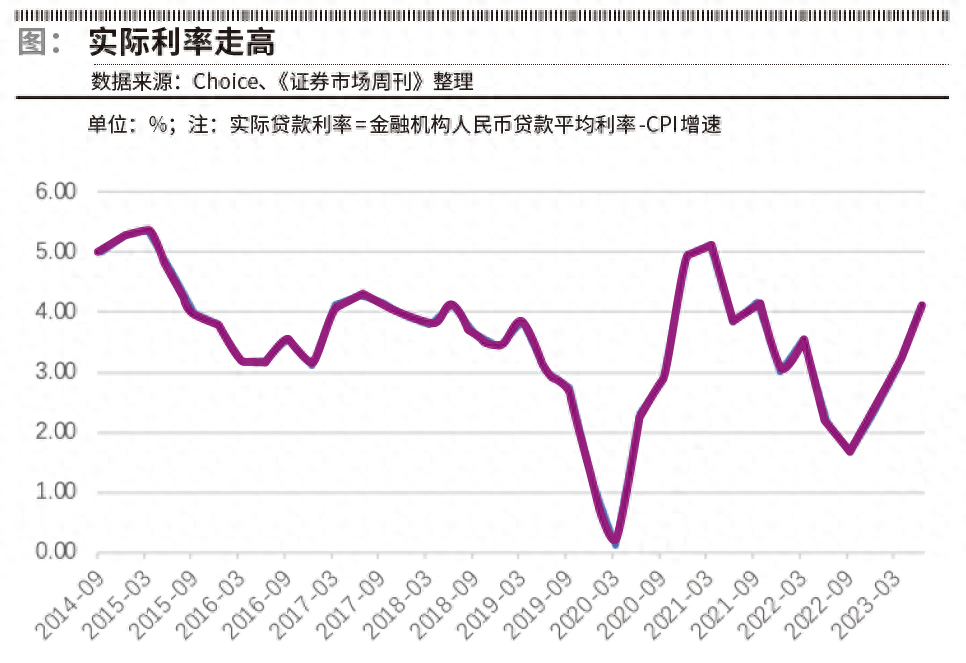

2021年9月以来,贷款利率(金融机构人民币贷款加权利率)从5%下降到了4.19%,近两年里下降了约80BP,年均降幅在40BP左右,这与稳增长年份的2018年、2020年的利率下降幅度是差不多的,但要明显少于2015-2016年超过150BP的贷款利率下降。

名义利率下降多少合适呢,这是一个复杂的问题。我们可以结合经济的下行压力和通胀环境可能理解得更全面一些。一般而言,如果经济下行的压力更大,则需要更多的名义利率下降来缓冲经济。近两年经济的下行压力可能是2008年以来最大的,剔除基数的影响,2023年前三季度GDP的两年平均增速约为4.1%,这大概比疫情前的2019年下降了2个百分点。

另外,还需要考虑通胀环境的变化。举个简单的例子,如果一个家庭有100万元闲置资金,在初始时的名义存款利率是5%,通胀率是3%,那么该家庭把这100万元闲置资金存银行获得的实际利率是2%(这代表了实际的购买力)。假如现在名义存款利率下降到了4%,通胀率降到了1%,该家庭获得的名义利息只有4万元,虽然比之前变少了,但由于通胀率下降了,这部分利息反而可以买到比原来更多的东西,其实际利率是3%,这样该家庭就更愿意把闲置资金储蓄起来。

2023年的中国经济就面临着这种名义利率下降,但实际利率可能高企的困境。2023年1-10月CPI同比仅增长0.4%,比2022年下降了1.6个百分点。华创证券认为,目前中国面临“低名义利率、高实际利率”的境况,叠加目前居民和企业预期偏弱,私人部门的投资和信用扩张步伐会受到阻碍。

也就是说,不论是从新增信贷的增速,还是从利率(尤其是实际利率)的下降幅度看,2023年的货币政策宽松力度都是相对克制的。

约束缓解后有发力空间

为什么2023年的货币政策会相对克制呢?市场比较关心经济增长,当然希望货币政策能够大放拉动需求。但中国央行的目标却是多重的,经济增长、物价和汇率稳定以及金融稳定都是其目标,所以央行必须在这些目标之间取得平衡。比如在欧美纷纷大幅加息的背景下,如果央行放松力度过大,人民币汇率就会面临较大的贬值压力,这可能有悖于汇率稳定的目标。

另外,货币政策的发力最终要转化为信贷,还必须通过宽信用的通道。在过去的经济周期中,地方财政和房地产的扩张往往起到宽信用的重要功能。但在本轮经济复苏中,这两者都受到一定的束缚。

一方面,地产供给端出现了一些违约的风险,使得地产的宽信用功能大打折扣。另一方面,过去地方政府债务的快速扩张也存在一些隐患。根据财政部的数据,2023年1-9月地方政府债务余额为38.7万亿元。近年来,地方政府债务的扩张主要集中在2020年以后,目前债务余额比2019年增长了近80%;而2016-2019年这四年地方政府债务余额只增长了33%。疫情期间,地方政府债务的扩张对疫情的冲击起到了缓和作用,但地方债务的快速增长也引发了一些担忧。

2022年底的中央经济工作会议,就将地方债风险和房地产风险列为2023年需要着力化解的两大风险,并要求“坚决遏制增量、化解存量”;并要求财政政策的发力要保持地方政府债务风险可控。

一旦汇率的外部压力缓解,房地产和地方债务的风险得到有效控制,未来货币政策就可以更加聚焦到经济增长和偏低的通胀上来,之前预留的“子弹”就为未来储备了更大的政策空间。

今年双十一为什么静悄悄?

今年的双11购物节相较于往年显得格外“静悄悄”。这种变化可能有以下几个原因:1.消费观念的转变:随着人们消费观念的转变,越来越多的人开始注重理性消费,避免过度消费。现代消费者更加注重商品的品质、品牌和环保等方面的问题,对于传统的低价促销方式已经不再感兴趣。2.促销活动套路多:部分网友表示,他们对双十一的促销活动感到麻木,认为活动的套路多,缺乏诚意,这导致他们的参与度明显下降。大财经2023-11-13 15:29:590000济南最新发布!今起,刷社保卡也能乘公交、地铁

社保卡也是公交卡!济南在全省首发加载公共交通功能社会保障卡正式进入“社保交通一卡通”新时代真正实现一卡在手,出行无忧6月15日,济南市加载公共交通功能社会保障卡启动仪式在济南市公共交通集团有限公司举行,标志着济南成为省内首个实现社会保障卡加载公共交通功能的城市。大财经2023-06-16 14:07:180000前三季度,印度GDP暴涨7.1%,继续在全球大型经济体中领跑

经历了一季度的6.1%,二季度的7.8%之后,印度经济在2023年第三季度又实现了7.6%的暴涨,发展势头再度在全球大型经济体中领跑。其中,制造业同比大涨13.9%,在各大产业中位居首位。建筑业在今年第三季度同比上涨13.3%,电力、天然气、供水和其他公共事业增长10.1%,采矿业上涨10%,公共管理、国防及其他服务业提升7.6%,金融、房地产及专业服务业增长6%。大财经2023-12-04 12:21:570000商大科技2022年净利233.6万同比扭亏为盈 农牧板块收入增加

挖贝网5月4日,商大科技(871654)近日发布2022年年度报告,报告期内公司实现营业收入171,790,456.96元,同比增长29.60%;归属于挂牌公司股东的净利润2,335,965.49元,较上年同期扭亏为盈。报告期内经营活动产生的现金流量净额为14,748,177.38元,归属于挂牌公司股东的净资产102,295,175.46元。0001南京香烟价格表 南京全部烟价格表

11月16日,南京市鼓楼区在外省返宁居家隔离人员核酸检测中发现1例结果异常。经初步流调,该名人员近日活动轨迹及重点区域如下:11月13日03:40左右乘坐K284抵达南京站,进行落地检(核酸检测结果为阴性)07:00左右回到金陵新九村家中15:40左右在金陵新八村院内青春发屋停留10余分钟16:12到金陵新九村对面王记粮油店、国柱粮油商行金陵小区店、路边水果摊购物0000